29 мая 2023 Business Insider

Печально известный рыночный медведь, спрогнозировавший обвалы 2000 и 2008 годов, предупреждает, что 17%-ный рост S&P 500 с октября является ралли медвежьего рынка — и что акции готовы к очередному снижению.

Джон Хассман в свое время был свидетелем нескольких медвежьих ралли на рынке.

Он видел, что случилось во время краха доткомов (падение примерно на 46%) в 2000–2002 годах. Он видел падение на 55% в 2007–2009 годах, когда экономика разваливалась на фоне мирового финансового кризиса.

Хассман заранее предупреждал об этих обвала, и сейчас говорит, что мы наблюдаем за развитием еще одной схожей истории.

С октября 2022 года индекс S&P 500 вырос на 17% после снижения на 25%, поскольку ФРС приступила к циклу повышения ставок. Но Хассман сказал в заметке от 19 мая, что созрели условия для возобновления медвежьего рынка, потенциально в значительной степени.

Две переменные, которые Хассман отслеживает для определения направления изменения цен на фондовом рынке, — это оценки стоимости и настроения инвесторов. По его словам, сейчас обе указывают на проблемы.

Согласно приоритетному показателю оценки Хассмана — отношение рыночной капитализации нефинансовых акций к валовой добавленной стоимости, или, по его словам, по сути, отношение цены к выручке нефинансовых акций — рынок более переоценен, чем в 2000 и 2008 годах, и только в 1929–2930 годах наблюдались более высокие показатели такого мультипликатора.

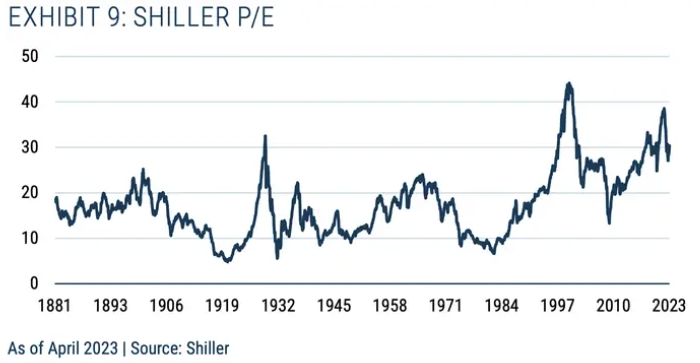

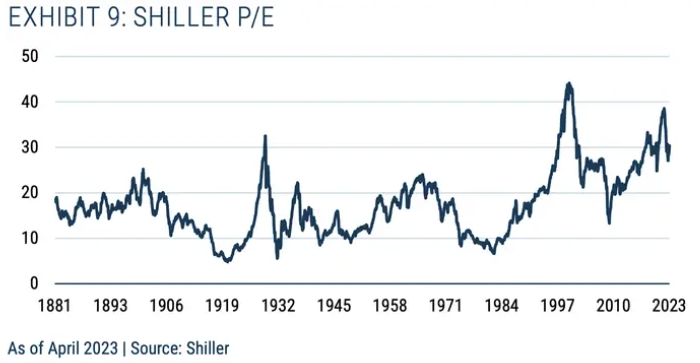

Другие показатели также показывают, что стоимость акций по историческим меркам высока. Например, вот соотношение цены и прибыли по Шиллеру, которое усредняет прибыль за предыдущие 10 лет, чтобы учесть цикличность рынка. Сейчас значение ниже, чем во время пузыря доткомов, но выше, чем во время глобального финансового кризиса, и близко к уровням, наблюдавшимся в 1929 году.

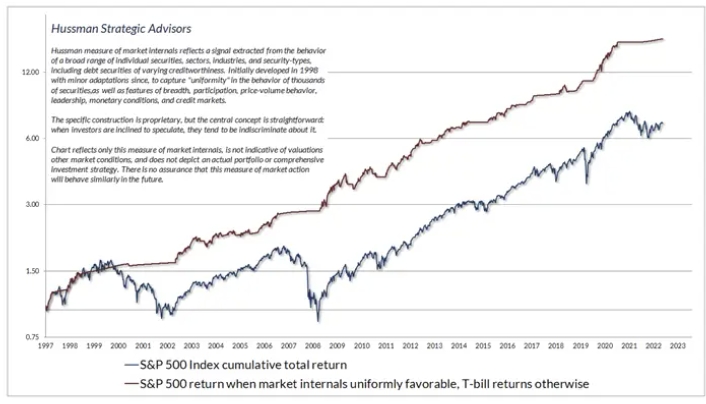

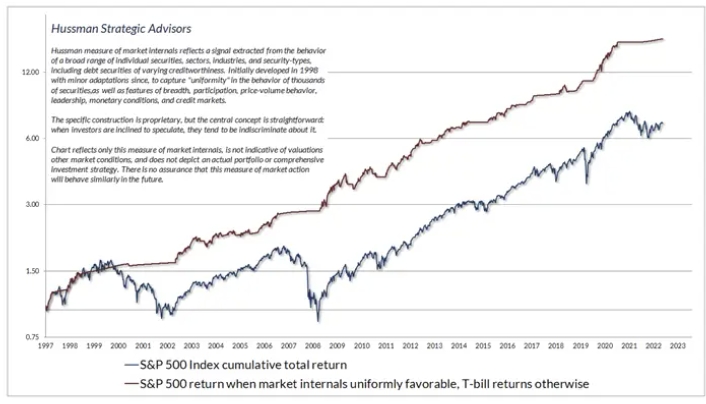

Что касается плохих настроений инвесторов, Хассман указал на свой собственный индикатор и объяснил, что сигнал к плохой ситуации, когда красная линия на графике приобретает горизонтальную направленность), акции (синяя линия) имеют тенденцию к снижению.

Он сослался на низкую широту покупок рынка, поскольку инвесторы вкладываются только в громкие имена и топовые компании. Это сигнал о том, что настроения на более широком рынке остаются плохими.

Глава глобального отдела макроэкономических исследований акционерного капитала JPMorgan Дубравко Лакос-Буджас недавно повторил этот аргумент.

«Индекс S&P 500 в этом году продемонстрировал рост примерно на 8%, однако базовая рыночная ширина по некоторым показателям является самым слабым за всю историю лидерства акций на растущем рынке с 1990-х годов», — сказал он в заметке от 25 апреля.

Приведенный ниже график от JPMorgan показывает, что рыночная капитализация 10 крупнейших акций сейчас находится на 96-м процентиле за всю историю и выросла с начала года.

Хассман сказал, что такое сочетание завышенных мультипликаторов и плохих настроений инвесторов (которые Хассман называет «внутренними факторами рынка») является плохой новостью для рынка и создает сценарий «ловушки». Он сказал, что индекс S &P 500 может упасть на 60% с пика до минимума и что он ожидает, что его средняя годовая доходность составит -2% в течение следующих 12 лет.

«Заманчиво наблюдать за развитием рынка с октября и представлять, что ни оценки, ни внутренние факторы не имеют значения. Но посмотрите внимательно на обвалы 2000–2002 и 2007–2009 годов. Они включали в себя несколько продолжительных ралли на медвежьем рынке (именно так я бы охарактеризовал рост с октября) без устойчивого улучшения наших внутренних показателей», — сказал он.

Прогноз Хассмана потенциального снижения на 60% относится к наиболее экстремальным прогнозам на рынке.

Но большинство стратегов крупных банков видят гораздо более мягкий исход. Средняя прогнозная цена S&P 500 на конец года составляет 4000 пунктов. Майкл Кантровиц из Piper Sandler называет наиболее медвежью целевую цену на конец года — 3225, а Майк Уилсон из Morgan Stanley говорит, что ожидает снижения индекса где-то до 3000–3300, прежде чем вернуться к 3900 к концу года. Падение до 3000 будет означать снижение от пика к минимуму на 37%.

Инвесторы предполагают, экономика выдержит самую ястребиную политику ФРС за последние десятилетия. Призывы к рецессии сейчас стали обычным явлением, а резкий рост безработицы и падение потребительских расходов могут стать плохими новостями для доходов и акций. Индикаторы рецессии, такие как кривая доходности казначейских облигаций и ведущий экономический индекс Conference Board, указывают на предстоящий спад, но рынок труда пока остается устойчивым с безработицей на исторически низком уровне 3,4%.

Джон Хассман в свое время был свидетелем нескольких медвежьих ралли на рынке.

Он видел, что случилось во время краха доткомов (падение примерно на 46%) в 2000–2002 годах. Он видел падение на 55% в 2007–2009 годах, когда экономика разваливалась на фоне мирового финансового кризиса.

Хассман заранее предупреждал об этих обвала, и сейчас говорит, что мы наблюдаем за развитием еще одной схожей истории.

С октября 2022 года индекс S&P 500 вырос на 17% после снижения на 25%, поскольку ФРС приступила к циклу повышения ставок. Но Хассман сказал в заметке от 19 мая, что созрели условия для возобновления медвежьего рынка, потенциально в значительной степени.

Две переменные, которые Хассман отслеживает для определения направления изменения цен на фондовом рынке, — это оценки стоимости и настроения инвесторов. По его словам, сейчас обе указывают на проблемы.

Согласно приоритетному показателю оценки Хассмана — отношение рыночной капитализации нефинансовых акций к валовой добавленной стоимости, или, по его словам, по сути, отношение цены к выручке нефинансовых акций — рынок более переоценен, чем в 2000 и 2008 годах, и только в 1929–2930 годах наблюдались более высокие показатели такого мультипликатора.

Другие показатели также показывают, что стоимость акций по историческим меркам высока. Например, вот соотношение цены и прибыли по Шиллеру, которое усредняет прибыль за предыдущие 10 лет, чтобы учесть цикличность рынка. Сейчас значение ниже, чем во время пузыря доткомов, но выше, чем во время глобального финансового кризиса, и близко к уровням, наблюдавшимся в 1929 году.

Что касается плохих настроений инвесторов, Хассман указал на свой собственный индикатор и объяснил, что сигнал к плохой ситуации, когда красная линия на графике приобретает горизонтальную направленность), акции (синяя линия) имеют тенденцию к снижению.

Он сослался на низкую широту покупок рынка, поскольку инвесторы вкладываются только в громкие имена и топовые компании. Это сигнал о том, что настроения на более широком рынке остаются плохими.

Глава глобального отдела макроэкономических исследований акционерного капитала JPMorgan Дубравко Лакос-Буджас недавно повторил этот аргумент.

«Индекс S&P 500 в этом году продемонстрировал рост примерно на 8%, однако базовая рыночная ширина по некоторым показателям является самым слабым за всю историю лидерства акций на растущем рынке с 1990-х годов», — сказал он в заметке от 25 апреля.

Приведенный ниже график от JPMorgan показывает, что рыночная капитализация 10 крупнейших акций сейчас находится на 96-м процентиле за всю историю и выросла с начала года.

Хассман сказал, что такое сочетание завышенных мультипликаторов и плохих настроений инвесторов (которые Хассман называет «внутренними факторами рынка») является плохой новостью для рынка и создает сценарий «ловушки». Он сказал, что индекс S &P 500 может упасть на 60% с пика до минимума и что он ожидает, что его средняя годовая доходность составит -2% в течение следующих 12 лет.

«Заманчиво наблюдать за развитием рынка с октября и представлять, что ни оценки, ни внутренние факторы не имеют значения. Но посмотрите внимательно на обвалы 2000–2002 и 2007–2009 годов. Они включали в себя несколько продолжительных ралли на медвежьем рынке (именно так я бы охарактеризовал рост с октября) без устойчивого улучшения наших внутренних показателей», — сказал он.

Прогноз Хассмана потенциального снижения на 60% относится к наиболее экстремальным прогнозам на рынке.

Но большинство стратегов крупных банков видят гораздо более мягкий исход. Средняя прогнозная цена S&P 500 на конец года составляет 4000 пунктов. Майкл Кантровиц из Piper Sandler называет наиболее медвежью целевую цену на конец года — 3225, а Майк Уилсон из Morgan Stanley говорит, что ожидает снижения индекса где-то до 3000–3300, прежде чем вернуться к 3900 к концу года. Падение до 3000 будет означать снижение от пика к минимуму на 37%.

Инвесторы предполагают, экономика выдержит самую ястребиную политику ФРС за последние десятилетия. Призывы к рецессии сейчас стали обычным явлением, а резкий рост безработицы и падение потребительских расходов могут стать плохими новостями для доходов и акций. Индикаторы рецессии, такие как кривая доходности казначейских облигаций и ведущий экономический индекс Conference Board, указывают на предстоящий спад, но рынок труда пока остается устойчивым с безработицей на исторически низком уровне 3,4%.

http://www.businessinsider.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба