30 мая 2023 Иволга Капитал Хохрин Андрей

Первый. Доходности всех подряд ВДО (рейтинги от В- до ВВВ) собрались почти в точку, и это говорит о крайнем спокойствии рынка.

То, что ВДО остаются заметно доходнее депозитов и денежного рынка — хорошо, но положения не оправдывает. Либо избыток новых размещений начнет давить на доходности менее качественных бумаг вверх и на цены вниз, либо общая коррекция рынка однажды больно отразится на высокодоходном сегменте. Либо, вероятнее того и другого, дефолты распределят доходности по более справедливой шкале.

Второй, в уточнение первого. Если доходности рейтингов В и В+ равны или ниже доходностей ВВВ- и ВВВ, то в сегменте «сингл би» делать нечего. Верещагин, уходи с баркаса. Риски между 4-6-рейтинговыми ступенями слишком неравны.

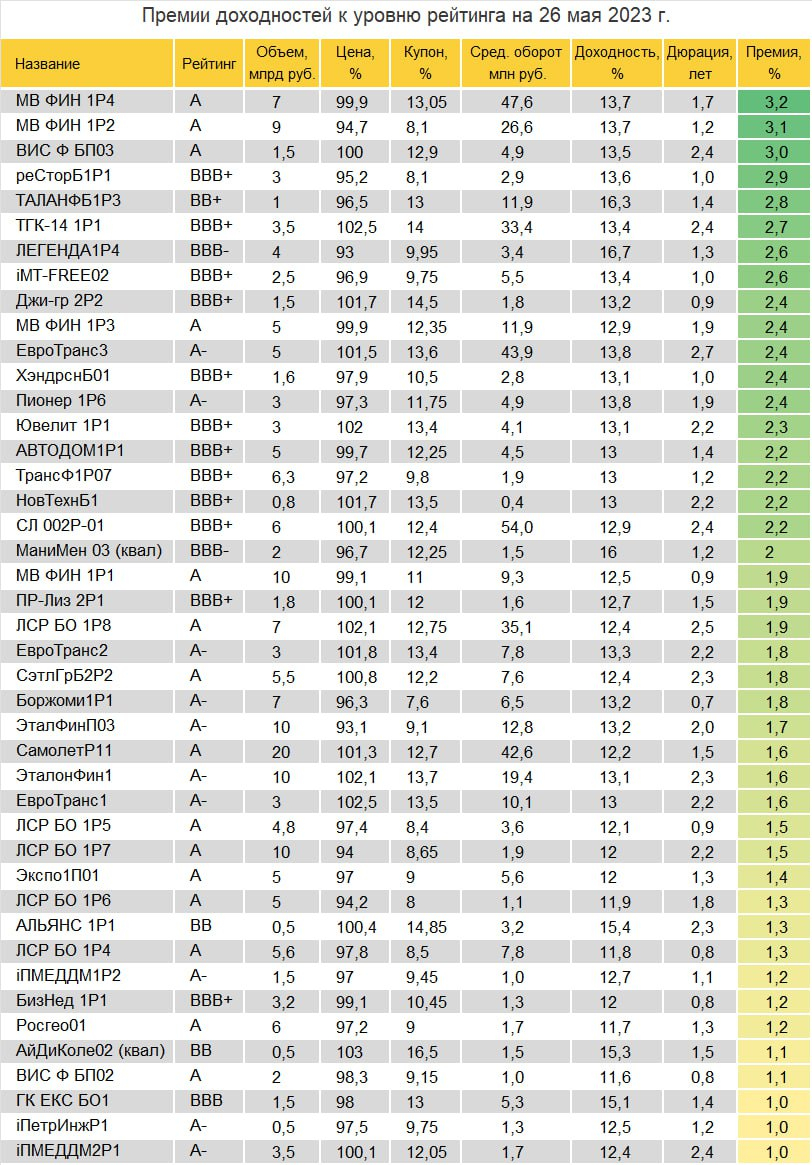

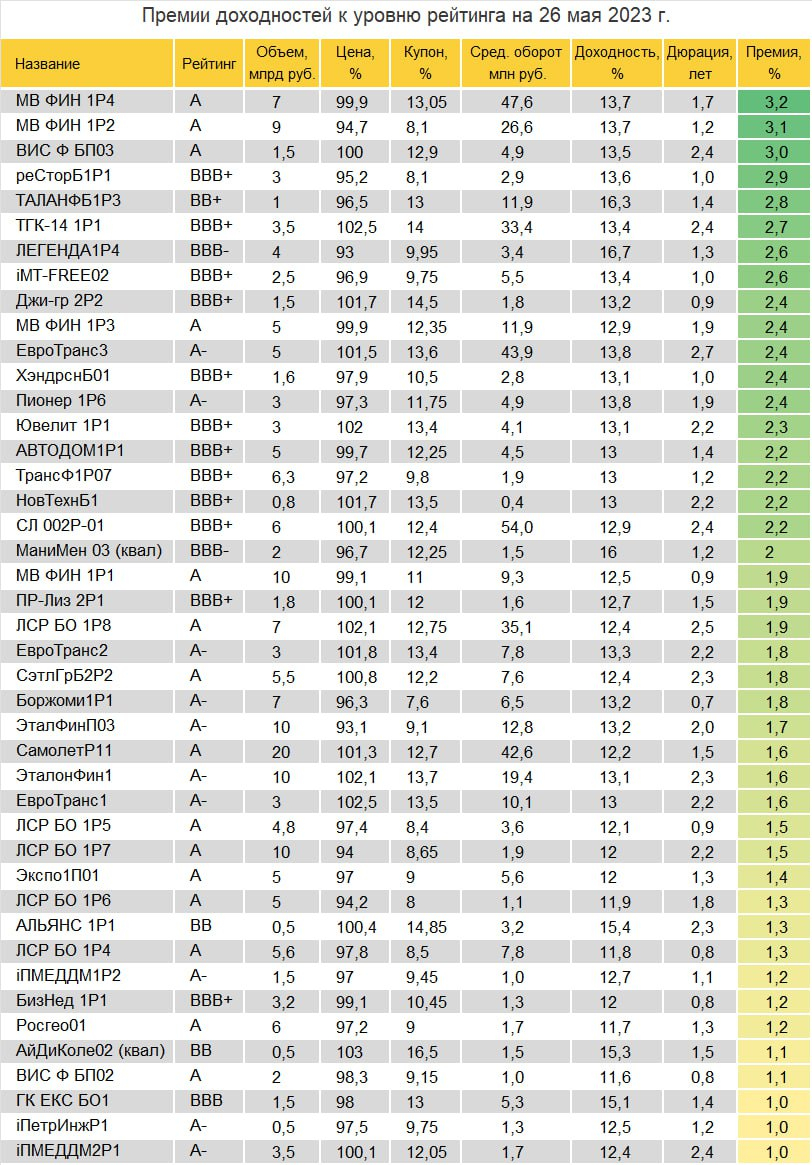

И еще один обновляемый статистический ряд

Премии доходностей некоторых облигаций к средним доходностям их кредитных рейтингов.

Правила составления таблицы:

• рейтинг от ВВ- до А,

• дюрация бумаг от 0,5 до 3 лет,

• премия к средневзвешенной доходности рейтинга больше 1%,

• оборот торгов за каждый день прошедшей недели больше 100 тыс. руб.,

• объем в обращении от 250 млн руб.,

Здесь без выводов. Простое упоминание того, что чисто формально доходнее средней величины, вне зависимости от причины.

То, что ВДО остаются заметно доходнее депозитов и денежного рынка — хорошо, но положения не оправдывает. Либо избыток новых размещений начнет давить на доходности менее качественных бумаг вверх и на цены вниз, либо общая коррекция рынка однажды больно отразится на высокодоходном сегменте. Либо, вероятнее того и другого, дефолты распределят доходности по более справедливой шкале.

Второй, в уточнение первого. Если доходности рейтингов В и В+ равны или ниже доходностей ВВВ- и ВВВ, то в сегменте «сингл би» делать нечего. Верещагин, уходи с баркаса. Риски между 4-6-рейтинговыми ступенями слишком неравны.

И еще один обновляемый статистический ряд

Премии доходностей некоторых облигаций к средним доходностям их кредитных рейтингов.

Правила составления таблицы:

• рейтинг от ВВ- до А,

• дюрация бумаг от 0,5 до 3 лет,

• премия к средневзвешенной доходности рейтинга больше 1%,

• оборот торгов за каждый день прошедшей недели больше 100 тыс. руб.,

• объем в обращении от 250 млн руб.,

Здесь без выводов. Простое упоминание того, что чисто формально доходнее средней величины, вне зависимости от причины.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба