30 мая 2023 Альфа-Капитал

Глобальные рынки растут на ИИ

Безлимитный госдолг США

Протокол ФРС: мнения чиновников разделились

Китай восстанавливается, но не так быстро

Газпром без дивидендов. Прогноз по будущим выплатам

TCS group заработала 16 млрд руб. прибыли

OZON – прибыльный, но за счет погашения долга

Инфляционные ожидания довольно устойчивы

Инфляция в РФ – 3,36%

Указ президента об обязательном замещении еврооблигаций

Европейские цены на газ почти вернулись в норму

Цены на нефть стабилизировались на пониженных уровнях

Выплавка стали в РФ растет – позитив для металлургов

Рубль стоит у отметки USD/RUB 80

Турецкая лира испугалась Эрдогана

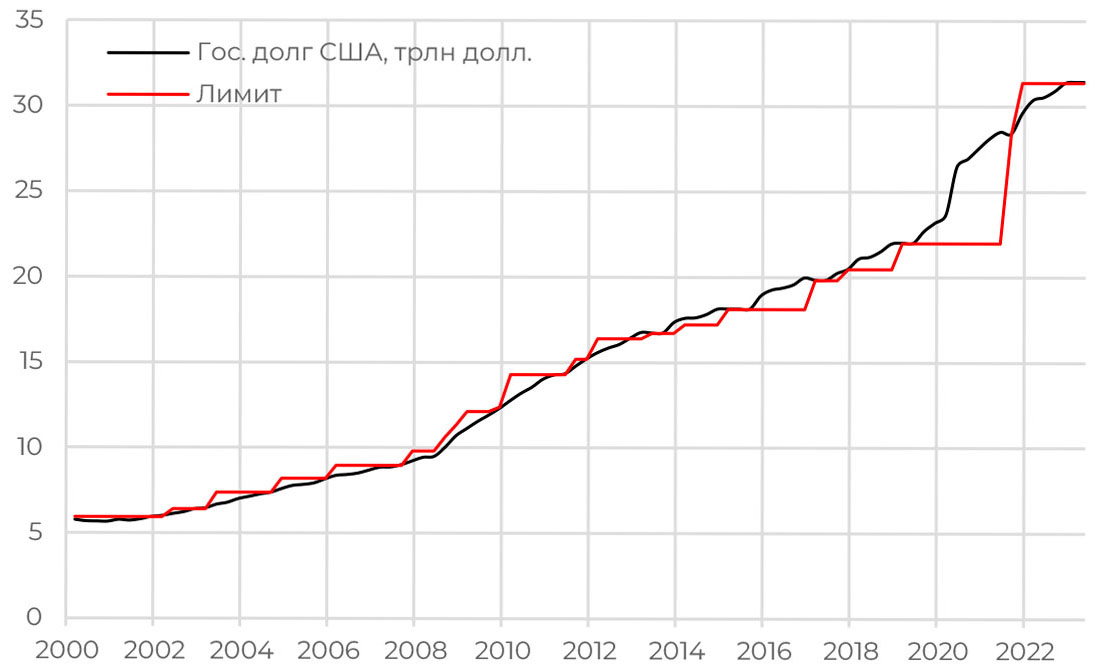

Лимит госдолга США, трлн долл.

Государственный долг США, используемый для финансирования дефицита бюджета, вырос в 5,5 раза с 2000 года. Его пороговое значение с тех пор пропорционально увеличилось. Лимит утверждается Конгрессом США, но в современной истории были случаи, когда госдолг превышал установленный лимит. Например, в 2011, 2013 и 2019 годах действие лимита приостанавливали – в этом году был выбран аналогичный сценарий. К тому же при достижении лимита Минфин США вправе использовать «экстраординарные меры», чтобы избежать дефолта.

В итоге сегодняшний вопрос о лимите госдолга США носит технический характер, а заслужил такое внимание СМИ из-за политической составляющей и разногласий между республиканцами и демократами по бюджету.

АКЦИИ

Глобальные рынки

Глобальные рынки растут на ИИ

Технологический сектор обеспечивает рост глобальных рынков. С начала года доходность индекса Nasdaq вдвое выше доходности S&P 500, 24,4% против 10,3%. Причем большую часть роста Nasdaq обеспечили всего несколько бумаг – Apple, Microsoft, Alphabet, Meta, Nvidia. Помимо сильных операционных результатов сектора тренд в бумагах поддерживает популярность развития технологий искусственного интеллекта. Например, на прошлой неделе акции Nvidia взлетели на 20% после публикации квартальных результатов и значительного улучшения прогноза на ближайший период по выручке.

В понедельник на американских биржах торгов нет из-за празднования Дня поминовения.

Безлимитный госдолг США

На выходных Белый дом и Республиканская партия достигли предварительного соглашения о приостановке действия лимита на величину госдолга до января 2025 года. Также в рамках данного соглашения стороны договорились сохранить размер части дискреционных государственных расходов на уровне 2023 года. При этом размер дискреционных расходов на оборону, которые обычно занимают от половины до 2/3 размера всех дискреционных расходов, решено было увеличить до 886 млрд долл. в 2024 году. Финальное решение будет принято после голосования в Конгрессе США.

Протокол ФРС: мнения чиновников разделились

Мнения чиновников ФРС разделились: одни выступают за необходимость повышения ставки в целях сдерживания инфляции, другие придерживаются более мягкой позиции из-за замедления экономики и выявленных проблем банковской системы. Хотя в ходе предыдущего голосования было принято единогласное решение в пользу повышения ставки. Получается, что впервые с начала цикла повышения ставки в марте прошлого года регулятор рассматривает вопрос о смягчении монетарной политики.

Следующее заседание ФРС назначено на 14 июня, рынки закладывают 40%-ную вероятность того, что регулятор повысит ставку на 25 б.п., но большая часть склоняется к тому, что регулятор может взять паузу в повышении. Тем не менее макроэкономические данные (сильный рынок труда и высокая инфляция) выступают в пользу продолжения цикла ужесточения. К тому же именно рецессия в том или ином ее виде способна охладить рынок. Апрельские данные по потребительской инфляции указывают на то, что замедление остановилось, базовый индекс расходов на потребление вышел выше прошлого месяца и ожиданий (4,7% против 4,6%). Данные усиливают риск того, что текущий уровень ставки недостаточен для дальнейшего снижения инфляции и может способствовать сценарию продолжения повышения ставки на заседании ФРС в июне.

Китай восстанавливается, но не так быстро

Китайский индекс Hang Seng пробил новый минимум этого года, доходность с начала 2023 года составляет -5%. Более широкий индекс CSI 300 пострадал в меньшей степени и демонстрирует околонулевую динамику с начала года. Не оправдывает ожидания макроэкономическая статистика, хотя показатели, например, розничных продаж и промышленного производства показывают рост. К тому же играет роль недоверие к официальной статистике китайских властей. Помимо макроэкономической статистики давление оказывает корпоративный сектор, отчетности за первый квартал крупнейших китайских публичных компаний не удивили инвесторов.

Прогнозы по экономике пока что указывают, что восстановление будет проходить более медленными темпами. По данным национального бюро статистики Китая (НБС), промышленная прибыль Китая упала на почти 20% г/г в апреле по сравнению с аналогичным периодом прошлого года. Самое большое падение с апреля 2020-го и сильно хуже предыдущего «принта» в -6,5%. В любом случае это добавляет неопределенности относительно степени восстановления экономики Китая и может привести к корректировке ожиданий.

Российский рынок акций

Газпром без дивидендов. Прогноз по будущим выплатам

В российских акциях позитив не стихает, рынок подрос еще на 2%. Наибольший рост продемонстрировали бумаги сектора финансов, ИТ и транспорта. Неделя была насыщена корпоративными новостями – одним из ключевых ньюсмейкеров был Газпром, совет директоров Газпрома неожиданно рекомендовал не выплачивать финальные дивиденды за 2022 год. Компания отчиталась о снижении EBITDA за прошлый год чистой прибыли – на 41%, до 1,23 трлн руб. с 2,1 трлн в 2021 году. Если учесть, что ранее Газпром отчитывался о 2,5 трлн чистой прибыли за I полугодие, получается, что вторая половина года оказалась для компании убыточной. Из отчетности можно выделить следующие причины, почему чистая прибыль по итогам года оказалась ниже прогнозов: 742 млрд руб. забрал доп. налог на прибыль (от не учитываемых при расчете налога на прибыль расходов, в основном НДПИ), еще 419 млрд руб. составил убыток от обесценения финансовых активов. Кроме того, за год компания создала резервы под обесценение активов в размере более 600 млрд. Итого почти 1,8 трлн от прибыли. В этих условиях компания логично решила не платить дивиденды (тем более что осенью Газпром уже заплатил 1,2 трлн руб. промежуточных дивидендов).

Остается неопределенность в отношении дивидендов уже за этот год. Газпром сообщил, что планирует увеличить инвестпрограмму до 3,06 трлн руб. При этом европейские цены на газ находятся кратно ниже прошлогодних, роста поставок пока тоже нет оснований ожидать. Соответственно, возможность заплатить большие дивиденды сокращается. Но надо будет смотреть, на каких уровнях будут находиться цены газа ближе к осени, тогда можно будет лучше оценить, сколько заработает Газпром. Мы считаем, что при ценах на газ на уровне 650 долл. за тысячу кубометров в среднем за год (с начала года средние цены находятся на уровне 500 долл. за тысячу кубометров) Газпром мог бы направить на дивиденды 20 руб. на акцию. Напомним, что консолидированная прибыль Газпрома складывается не только из экспорта газа в ЕС (хотя это было и остается высокомаржинальным направлением), но еще и внутренний рынок, 96% доходов Газпром нефти, доходы электроэнергетических «дочек» (Мосэнерго, ОГК2 и т.д.). По нашей модели, даже в негативном сценарии (нефть – 75 долл. Brent и 50 долл. Urals, газ – 250/tcm в среднем за текущий год) Газпром все равно заработает около 500 млрд руб. чистой прибыли (дивиденд 10 руб./акц.), конечно, без учета трудно прогнозируемых неденежных списаний (как в 2022 году). Хотя для выплаты, конечно, в этом сценарии придется занимать – свободный денежный поток будет отрицательным (около -1,6 трлн руб.).

TCS group заработала 16 млрд руб. прибыли

TCS group (головная компания «Тинькофф банка») отчиталась о росте чистой прибыли до 16,2 млрд руб. при ROE в 30,5%. Рост бизнеса (активы выросли на 28% г/г) и снижение стоимости риска (7% против 11,7% годом ранее) позитивно влияют на рентабельность капитала банка. Комиссионные доходы снизились, что банк объясняет эффектом высокой базы прошлого года. Но немного настораживает рост просроченных кредитов: доля NPL за год выросла с 9,1 до 11,4%. В целом же, если банк продолжит увеличивать бизнес такими темпами, по итогам года его чистая прибыль может составить около 70 млрд руб. (10 P/E).

OZON – прибыльный, но за счет погашения долга

Ozon впервые вышел на чистую прибыль, что, правда, объясняется финансовым эффектом от погашения долга (по нашим оценкам, он составил более 10 млрд руб.). Тем не менее компания увеличила оборот на 71% и продолжает демонстрировать рост рентабельности (2,6%, скорр. EBITDA приблизилась к 8 млрд руб.). В частности, доля высокомаржинального рекламного бизнеса в выручке выросла почти втрое год к году и составляет уже более 10%. Одновременно Ozon проделал хорошую работу над удержанием затрат, прежде всего за счет жесткого контроля общих и административных расходов (а это треть от общих затрат). Впрочем, поскольку компания хочет вернуться к более агрессивной стратегии роста и вдвое увеличить оборот по итогам года, возможно, в будущих кварталах мы увидим некоторое сокращение рентабельности (что нормально, если компания стремится занять бóльшую долю рынка).

ОБЛИГАЦИИ

Рублевые облигации

Инфляционные ожидания довольно устойчивы

Инфляционные ожидания населения, по данным последнего опроса ЦБ, выросли до 10,8% с 10,4% (оценка ожидаемой через год инфляции). Но, как показывает более подробная разбивка, повышение инфляционных ожиданий наблюдалось только у респондентов без сбережений. У подгруппы со сбережениями оценка ожидаемой инфляции не изменилась – они по-прежнему ждут 9,6%. Это важно, потому что ЦБ неоднократно высказывал опасения, что, если население резко начнет тратить сбережения, это приведет к скачку инфляции. Но, как мы видим, инфляционные ожидания граждан со сбережениями (то есть тех, кто потенциально мог бы «разогнать» цены) носят устойчивый характер.

Инфляция в РФ – 3,36%

Годовая инфляция в России незначительно выросла – с 2,34 до 2,36%. Это было ожидаемо: примерно год назад инфляция резко замедлилась после взлета, в итоге эффект базы приводит к тому, что сейчас показатель в годовом выражении будет расти. Впрочем, значительного роста мы не ждем: примерно до 4–6% по итогам года. Поэтому даже если сейчас инфляция несколько ускорится, это не выглядит как причина для повышения ключевой ставки. Более того, мы не исключаем, что в течение года ставка может быть, наоборот, снижена.

Еврооблигации

Указ президента об обязательном замещении еврооблигаций

На прошлой неделе был подписан указ об обязательном замещении российских еврооблигаций. Согласно его тексту, замещения должны будут провести «российские юридические лица, имеющие обязательства, связанные с еврооблигациями». Насколько мы понимаем, под эту формулировку попадают как российские компании, так и Минфин, т.к. он тоже является юридическим лицом. Все эмитенты должны будут провести как минимум одно замещение до 1 января 2024 года. Количество замещений не ограничивается, так что можно допустить, что кто-то из эмитентов проведет не один раунд замещения (это будет зависеть от их желания и операционных возможностей). Но пока неясно, что будет с теми, кто не успеет провести замещение, – все-таки осталось только чуть более полугода.

Еще один важный момент: под замещения попадают только бумаги, права на которые учитываются в российских депозитариях. Впрочем, если еврооблигация хранится во внешнем контуре (например, потому что это санкционная компания и ее бумаги сложно «переставить»), остается механизм выплат через счета типа «Д».

Владельцы бумаг, учитываемых в российских депозитариях, не предъявившие их к замещению, могут рассчитывать на выплаты по еврооблигациям через российские депозитарии (дословно: «путем передачи денежных средств в порядке, определенном советом директоров Центрального банка РФ»). То есть теперь всем компаниям придется также предусмотреть механизм выплат (по-видимому, в рублях по курсу ЦБ) для инвесторов с бумагами в российском депозитарии.

В целом указ выглядит максимально дружественным для инвесторов. Поскольку теперь замещения становятся обязательными, можно ожидать притока денег в еврооблигации российских эмитентов и, как следствие, роста цен. При этом больше всего, вероятно, будут расти в цене как раз те бумаги, которые пока напрямую не замещались, – теперь разница между ними и выпусками, которые уже подлежали замещению, будет выравниваться.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Европейские цены на газ почти вернулись в норму

Цена природного газа на голландском хабе снизилась до уровней менее 300 долл. за тыс. кубометров. Это соответствует значениям лета 2021 года, незадолго до того, как цена газа вышла из привычного диапазона. Можно сказать, что аномалия последних двух лет, когда цена превышала 800 долл. за тыс. кубометров, превышая в какие-то моменты 3000 долл. за тыс. кубометров., закончилась.

Отметим, что по историческим меркам текущие 300 долл. за тыс. кубометров – это очень высокая цена, находящаяся на верхней границе диапазона колебаний. Тем не менее налицо адаптация рынка к новым условиям, включающим в себя физические ограничения на поставки газа из России, с одной стороны, и увеличение поставок сжиженного газа из США – с другой.

Цены на нефть стабилизировались на пониженных уровнях

Рынок нефти продолжает оставаться под давлением слабых макроданных. Среди них стоит отметить слабые показатели роста экономики Германии, снижение прибылей компаний в Китае, что еще раз напоминает о том, что прогнозы скорости оживления экономики этой страны после отказа от карантинных мер оказались излишне оптимистичными.

Цена сорта Brent сейчас находится около отметки 77 долл. за баррель, WTI – в районе 72,5 долл. Это значения конца 2021 года, то есть до начала СВО. Здесь также следует отметить уход геополитической премии и переключение внимания инвесторов на ситуацию в экономике. Также стоит констатировать, что последнее решение ОПЕК+ о сокращении добычи оказало очень кратковременное влияние на динамику цен.

С другой стороны, с учетом инфляции нефтяные цены сейчас находятся на очень низких уровнях. Исходя из этого, следует ожидать сокращения инвестиций в разведку и бурение, а значит, и снижения прогнозов будущего предложения. А это важный аргумент в пользу долгосрочного роста цен от текущих уровней.

Выплавка стали в РФ растет – позитив для металлургов

По заявлению главы Минпромторга Мантурова, выплавка стали в России в 1К2023 составила 18,7 млн т, почти достигла уровня рекордного 2021 года, тогда как общее производство стали в России в 2023 году может вырасти на 4–5%, до 74–75 млн т; рентабельность металлургов в целом положительна, но это не такие сверхдоходы, как раньше. Мы не ожидаем существенного роста выплавки в наших оценках: судя по публичной информации, металлурги работают на почти максимальной загрузке мощностей, реализация прогноза Минпромторга может быть позитивным риском для наших оценок.

Валюты

Рубль стоит у отметки USD/RUB 80

Последние две недели волатильность пары «рубль – доллар США» была непривычно низкой. С середины мая курс держится около отметки USD/RUB 80, причем диапазон колебаний не превышает 1,5 руб. Довольно необычная картина, хотя и есть несколько версий происходящего.

Возможно, это некоторый рыночный консенсус, такое возможно, но против этой версии говорит сохранение высокой волатильности рубля к другим валютам. Поэтому не исключено, что есть какой-то крупный участник рынка, который своими силами держит рынок, не позволяя курсу двигаться сильно вверх или вниз.

Турецкая лира испугалась Эрдогана

Переизбрание президента Турции на новый срок оказало негативное влияние на валютный рынок. Курс лиры достиг USD/TRY 20,07, это всего лишь +1% за день, но в условиях контролируемого курса это очень много. Такая реакция обусловлена ожиданиями сохранения текущего экономического курса, во главе угла которого рост экономики любой ценой.

Такая политика – прямое следствие большой численности и быстрого роста молодого населения, которое необходимо трудоустраивать. В противном случае будет происходить его радикализация со всеми вытекающими последствиями и рисками. Ради того чтобы этого не допускать, можно мириться и с высокой инфляцией, и с постоянным ослаблением национальной валюты.

Безлимитный госдолг США

Протокол ФРС: мнения чиновников разделились

Китай восстанавливается, но не так быстро

Газпром без дивидендов. Прогноз по будущим выплатам

TCS group заработала 16 млрд руб. прибыли

OZON – прибыльный, но за счет погашения долга

Инфляционные ожидания довольно устойчивы

Инфляция в РФ – 3,36%

Указ президента об обязательном замещении еврооблигаций

Европейские цены на газ почти вернулись в норму

Цены на нефть стабилизировались на пониженных уровнях

Выплавка стали в РФ растет – позитив для металлургов

Рубль стоит у отметки USD/RUB 80

Турецкая лира испугалась Эрдогана

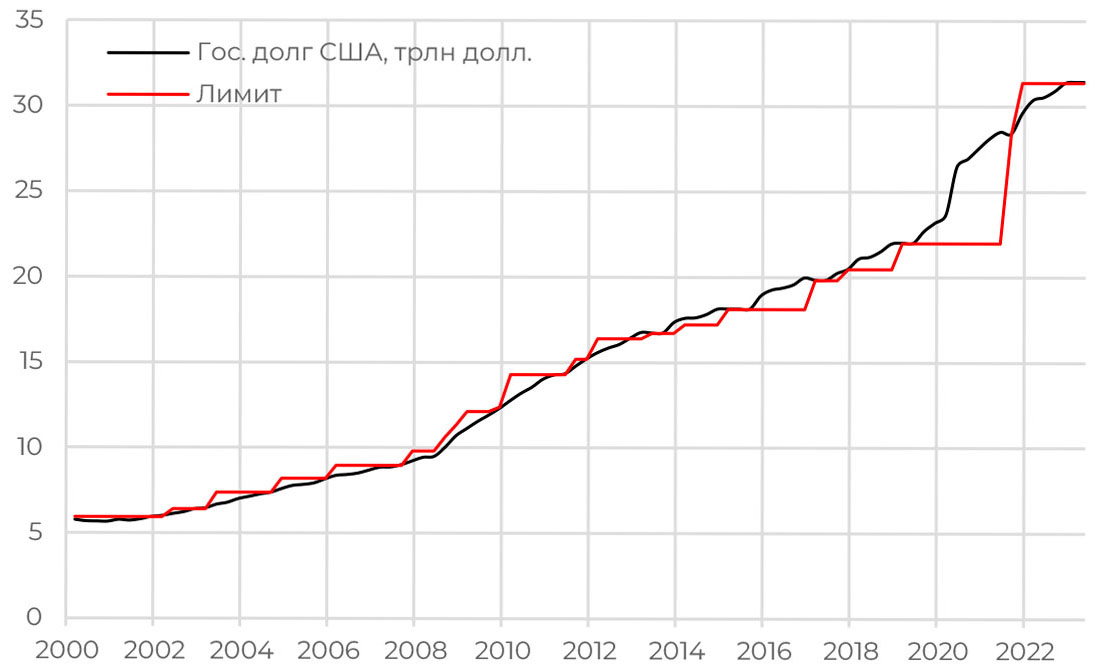

Лимит госдолга США, трлн долл.

Государственный долг США, используемый для финансирования дефицита бюджета, вырос в 5,5 раза с 2000 года. Его пороговое значение с тех пор пропорционально увеличилось. Лимит утверждается Конгрессом США, но в современной истории были случаи, когда госдолг превышал установленный лимит. Например, в 2011, 2013 и 2019 годах действие лимита приостанавливали – в этом году был выбран аналогичный сценарий. К тому же при достижении лимита Минфин США вправе использовать «экстраординарные меры», чтобы избежать дефолта.

В итоге сегодняшний вопрос о лимите госдолга США носит технический характер, а заслужил такое внимание СМИ из-за политической составляющей и разногласий между республиканцами и демократами по бюджету.

АКЦИИ

Глобальные рынки

Глобальные рынки растут на ИИ

Технологический сектор обеспечивает рост глобальных рынков. С начала года доходность индекса Nasdaq вдвое выше доходности S&P 500, 24,4% против 10,3%. Причем большую часть роста Nasdaq обеспечили всего несколько бумаг – Apple, Microsoft, Alphabet, Meta, Nvidia. Помимо сильных операционных результатов сектора тренд в бумагах поддерживает популярность развития технологий искусственного интеллекта. Например, на прошлой неделе акции Nvidia взлетели на 20% после публикации квартальных результатов и значительного улучшения прогноза на ближайший период по выручке.

В понедельник на американских биржах торгов нет из-за празднования Дня поминовения.

Безлимитный госдолг США

На выходных Белый дом и Республиканская партия достигли предварительного соглашения о приостановке действия лимита на величину госдолга до января 2025 года. Также в рамках данного соглашения стороны договорились сохранить размер части дискреционных государственных расходов на уровне 2023 года. При этом размер дискреционных расходов на оборону, которые обычно занимают от половины до 2/3 размера всех дискреционных расходов, решено было увеличить до 886 млрд долл. в 2024 году. Финальное решение будет принято после голосования в Конгрессе США.

Протокол ФРС: мнения чиновников разделились

Мнения чиновников ФРС разделились: одни выступают за необходимость повышения ставки в целях сдерживания инфляции, другие придерживаются более мягкой позиции из-за замедления экономики и выявленных проблем банковской системы. Хотя в ходе предыдущего голосования было принято единогласное решение в пользу повышения ставки. Получается, что впервые с начала цикла повышения ставки в марте прошлого года регулятор рассматривает вопрос о смягчении монетарной политики.

Следующее заседание ФРС назначено на 14 июня, рынки закладывают 40%-ную вероятность того, что регулятор повысит ставку на 25 б.п., но большая часть склоняется к тому, что регулятор может взять паузу в повышении. Тем не менее макроэкономические данные (сильный рынок труда и высокая инфляция) выступают в пользу продолжения цикла ужесточения. К тому же именно рецессия в том или ином ее виде способна охладить рынок. Апрельские данные по потребительской инфляции указывают на то, что замедление остановилось, базовый индекс расходов на потребление вышел выше прошлого месяца и ожиданий (4,7% против 4,6%). Данные усиливают риск того, что текущий уровень ставки недостаточен для дальнейшего снижения инфляции и может способствовать сценарию продолжения повышения ставки на заседании ФРС в июне.

Китай восстанавливается, но не так быстро

Китайский индекс Hang Seng пробил новый минимум этого года, доходность с начала 2023 года составляет -5%. Более широкий индекс CSI 300 пострадал в меньшей степени и демонстрирует околонулевую динамику с начала года. Не оправдывает ожидания макроэкономическая статистика, хотя показатели, например, розничных продаж и промышленного производства показывают рост. К тому же играет роль недоверие к официальной статистике китайских властей. Помимо макроэкономической статистики давление оказывает корпоративный сектор, отчетности за первый квартал крупнейших китайских публичных компаний не удивили инвесторов.

Прогнозы по экономике пока что указывают, что восстановление будет проходить более медленными темпами. По данным национального бюро статистики Китая (НБС), промышленная прибыль Китая упала на почти 20% г/г в апреле по сравнению с аналогичным периодом прошлого года. Самое большое падение с апреля 2020-го и сильно хуже предыдущего «принта» в -6,5%. В любом случае это добавляет неопределенности относительно степени восстановления экономики Китая и может привести к корректировке ожиданий.

Российский рынок акций

Газпром без дивидендов. Прогноз по будущим выплатам

В российских акциях позитив не стихает, рынок подрос еще на 2%. Наибольший рост продемонстрировали бумаги сектора финансов, ИТ и транспорта. Неделя была насыщена корпоративными новостями – одним из ключевых ньюсмейкеров был Газпром, совет директоров Газпрома неожиданно рекомендовал не выплачивать финальные дивиденды за 2022 год. Компания отчиталась о снижении EBITDA за прошлый год чистой прибыли – на 41%, до 1,23 трлн руб. с 2,1 трлн в 2021 году. Если учесть, что ранее Газпром отчитывался о 2,5 трлн чистой прибыли за I полугодие, получается, что вторая половина года оказалась для компании убыточной. Из отчетности можно выделить следующие причины, почему чистая прибыль по итогам года оказалась ниже прогнозов: 742 млрд руб. забрал доп. налог на прибыль (от не учитываемых при расчете налога на прибыль расходов, в основном НДПИ), еще 419 млрд руб. составил убыток от обесценения финансовых активов. Кроме того, за год компания создала резервы под обесценение активов в размере более 600 млрд. Итого почти 1,8 трлн от прибыли. В этих условиях компания логично решила не платить дивиденды (тем более что осенью Газпром уже заплатил 1,2 трлн руб. промежуточных дивидендов).

Остается неопределенность в отношении дивидендов уже за этот год. Газпром сообщил, что планирует увеличить инвестпрограмму до 3,06 трлн руб. При этом европейские цены на газ находятся кратно ниже прошлогодних, роста поставок пока тоже нет оснований ожидать. Соответственно, возможность заплатить большие дивиденды сокращается. Но надо будет смотреть, на каких уровнях будут находиться цены газа ближе к осени, тогда можно будет лучше оценить, сколько заработает Газпром. Мы считаем, что при ценах на газ на уровне 650 долл. за тысячу кубометров в среднем за год (с начала года средние цены находятся на уровне 500 долл. за тысячу кубометров) Газпром мог бы направить на дивиденды 20 руб. на акцию. Напомним, что консолидированная прибыль Газпрома складывается не только из экспорта газа в ЕС (хотя это было и остается высокомаржинальным направлением), но еще и внутренний рынок, 96% доходов Газпром нефти, доходы электроэнергетических «дочек» (Мосэнерго, ОГК2 и т.д.). По нашей модели, даже в негативном сценарии (нефть – 75 долл. Brent и 50 долл. Urals, газ – 250/tcm в среднем за текущий год) Газпром все равно заработает около 500 млрд руб. чистой прибыли (дивиденд 10 руб./акц.), конечно, без учета трудно прогнозируемых неденежных списаний (как в 2022 году). Хотя для выплаты, конечно, в этом сценарии придется занимать – свободный денежный поток будет отрицательным (около -1,6 трлн руб.).

TCS group заработала 16 млрд руб. прибыли

TCS group (головная компания «Тинькофф банка») отчиталась о росте чистой прибыли до 16,2 млрд руб. при ROE в 30,5%. Рост бизнеса (активы выросли на 28% г/г) и снижение стоимости риска (7% против 11,7% годом ранее) позитивно влияют на рентабельность капитала банка. Комиссионные доходы снизились, что банк объясняет эффектом высокой базы прошлого года. Но немного настораживает рост просроченных кредитов: доля NPL за год выросла с 9,1 до 11,4%. В целом же, если банк продолжит увеличивать бизнес такими темпами, по итогам года его чистая прибыль может составить около 70 млрд руб. (10 P/E).

OZON – прибыльный, но за счет погашения долга

Ozon впервые вышел на чистую прибыль, что, правда, объясняется финансовым эффектом от погашения долга (по нашим оценкам, он составил более 10 млрд руб.). Тем не менее компания увеличила оборот на 71% и продолжает демонстрировать рост рентабельности (2,6%, скорр. EBITDA приблизилась к 8 млрд руб.). В частности, доля высокомаржинального рекламного бизнеса в выручке выросла почти втрое год к году и составляет уже более 10%. Одновременно Ozon проделал хорошую работу над удержанием затрат, прежде всего за счет жесткого контроля общих и административных расходов (а это треть от общих затрат). Впрочем, поскольку компания хочет вернуться к более агрессивной стратегии роста и вдвое увеличить оборот по итогам года, возможно, в будущих кварталах мы увидим некоторое сокращение рентабельности (что нормально, если компания стремится занять бóльшую долю рынка).

ОБЛИГАЦИИ

Рублевые облигации

Инфляционные ожидания довольно устойчивы

Инфляционные ожидания населения, по данным последнего опроса ЦБ, выросли до 10,8% с 10,4% (оценка ожидаемой через год инфляции). Но, как показывает более подробная разбивка, повышение инфляционных ожиданий наблюдалось только у респондентов без сбережений. У подгруппы со сбережениями оценка ожидаемой инфляции не изменилась – они по-прежнему ждут 9,6%. Это важно, потому что ЦБ неоднократно высказывал опасения, что, если население резко начнет тратить сбережения, это приведет к скачку инфляции. Но, как мы видим, инфляционные ожидания граждан со сбережениями (то есть тех, кто потенциально мог бы «разогнать» цены) носят устойчивый характер.

Инфляция в РФ – 3,36%

Годовая инфляция в России незначительно выросла – с 2,34 до 2,36%. Это было ожидаемо: примерно год назад инфляция резко замедлилась после взлета, в итоге эффект базы приводит к тому, что сейчас показатель в годовом выражении будет расти. Впрочем, значительного роста мы не ждем: примерно до 4–6% по итогам года. Поэтому даже если сейчас инфляция несколько ускорится, это не выглядит как причина для повышения ключевой ставки. Более того, мы не исключаем, что в течение года ставка может быть, наоборот, снижена.

Еврооблигации

Указ президента об обязательном замещении еврооблигаций

На прошлой неделе был подписан указ об обязательном замещении российских еврооблигаций. Согласно его тексту, замещения должны будут провести «российские юридические лица, имеющие обязательства, связанные с еврооблигациями». Насколько мы понимаем, под эту формулировку попадают как российские компании, так и Минфин, т.к. он тоже является юридическим лицом. Все эмитенты должны будут провести как минимум одно замещение до 1 января 2024 года. Количество замещений не ограничивается, так что можно допустить, что кто-то из эмитентов проведет не один раунд замещения (это будет зависеть от их желания и операционных возможностей). Но пока неясно, что будет с теми, кто не успеет провести замещение, – все-таки осталось только чуть более полугода.

Еще один важный момент: под замещения попадают только бумаги, права на которые учитываются в российских депозитариях. Впрочем, если еврооблигация хранится во внешнем контуре (например, потому что это санкционная компания и ее бумаги сложно «переставить»), остается механизм выплат через счета типа «Д».

Владельцы бумаг, учитываемых в российских депозитариях, не предъявившие их к замещению, могут рассчитывать на выплаты по еврооблигациям через российские депозитарии (дословно: «путем передачи денежных средств в порядке, определенном советом директоров Центрального банка РФ»). То есть теперь всем компаниям придется также предусмотреть механизм выплат (по-видимому, в рублях по курсу ЦБ) для инвесторов с бумагами в российском депозитарии.

В целом указ выглядит максимально дружественным для инвесторов. Поскольку теперь замещения становятся обязательными, можно ожидать притока денег в еврооблигации российских эмитентов и, как следствие, роста цен. При этом больше всего, вероятно, будут расти в цене как раз те бумаги, которые пока напрямую не замещались, – теперь разница между ними и выпусками, которые уже подлежали замещению, будет выравниваться.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Европейские цены на газ почти вернулись в норму

Цена природного газа на голландском хабе снизилась до уровней менее 300 долл. за тыс. кубометров. Это соответствует значениям лета 2021 года, незадолго до того, как цена газа вышла из привычного диапазона. Можно сказать, что аномалия последних двух лет, когда цена превышала 800 долл. за тыс. кубометров, превышая в какие-то моменты 3000 долл. за тыс. кубометров., закончилась.

Отметим, что по историческим меркам текущие 300 долл. за тыс. кубометров – это очень высокая цена, находящаяся на верхней границе диапазона колебаний. Тем не менее налицо адаптация рынка к новым условиям, включающим в себя физические ограничения на поставки газа из России, с одной стороны, и увеличение поставок сжиженного газа из США – с другой.

Цены на нефть стабилизировались на пониженных уровнях

Рынок нефти продолжает оставаться под давлением слабых макроданных. Среди них стоит отметить слабые показатели роста экономики Германии, снижение прибылей компаний в Китае, что еще раз напоминает о том, что прогнозы скорости оживления экономики этой страны после отказа от карантинных мер оказались излишне оптимистичными.

Цена сорта Brent сейчас находится около отметки 77 долл. за баррель, WTI – в районе 72,5 долл. Это значения конца 2021 года, то есть до начала СВО. Здесь также следует отметить уход геополитической премии и переключение внимания инвесторов на ситуацию в экономике. Также стоит констатировать, что последнее решение ОПЕК+ о сокращении добычи оказало очень кратковременное влияние на динамику цен.

С другой стороны, с учетом инфляции нефтяные цены сейчас находятся на очень низких уровнях. Исходя из этого, следует ожидать сокращения инвестиций в разведку и бурение, а значит, и снижения прогнозов будущего предложения. А это важный аргумент в пользу долгосрочного роста цен от текущих уровней.

Выплавка стали в РФ растет – позитив для металлургов

По заявлению главы Минпромторга Мантурова, выплавка стали в России в 1К2023 составила 18,7 млн т, почти достигла уровня рекордного 2021 года, тогда как общее производство стали в России в 2023 году может вырасти на 4–5%, до 74–75 млн т; рентабельность металлургов в целом положительна, но это не такие сверхдоходы, как раньше. Мы не ожидаем существенного роста выплавки в наших оценках: судя по публичной информации, металлурги работают на почти максимальной загрузке мощностей, реализация прогноза Минпромторга может быть позитивным риском для наших оценок.

Валюты

Рубль стоит у отметки USD/RUB 80

Последние две недели волатильность пары «рубль – доллар США» была непривычно низкой. С середины мая курс держится около отметки USD/RUB 80, причем диапазон колебаний не превышает 1,5 руб. Довольно необычная картина, хотя и есть несколько версий происходящего.

Возможно, это некоторый рыночный консенсус, такое возможно, но против этой версии говорит сохранение высокой волатильности рубля к другим валютам. Поэтому не исключено, что есть какой-то крупный участник рынка, который своими силами держит рынок, не позволяя курсу двигаться сильно вверх или вниз.

Турецкая лира испугалась Эрдогана

Переизбрание президента Турции на новый срок оказало негативное влияние на валютный рынок. Курс лиры достиг USD/TRY 20,07, это всего лишь +1% за день, но в условиях контролируемого курса это очень много. Такая реакция обусловлена ожиданиями сохранения текущего экономического курса, во главе угла которого рост экономики любой ценой.

Такая политика – прямое следствие большой численности и быстрого роста молодого населения, которое необходимо трудоустраивать. В противном случае будет происходить его радикализация со всеми вытекающими последствиями и рисками. Ради того чтобы этого не допускать, можно мириться и с высокой инфляцией, и с постоянным ослаблением национальной валюты.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба