1 июня 2023 investing.com Пичерно Джеймс

Тревожных сигналов становится все больше. И тем не менее, американская экономика продолжает игнорировать ожидания некоторых экспертов о надвигающейся рецессии. Это правда, что рост неустойчив, и экономика сейчас уязвима сразу по нескольким фронтам. Однако невзирая на, казалось бы, огромные препятствия, позитивный макротренд пока сохраняется и, похоже, будет сохраняться.

Анализ различных индикаторов делового цикла свидетельствует о том, что риск рецессии в ближайшем времени, то есть в следующие 1–3 месяца, остается низким. Никаких гарантий, конечно же, нет (в экономическом прогнозировании их никогда не бывает). И все же, мы можем относительно уверенно судить о перспективах на ближайшее время, если делать выводы, основываясь на текущих трендах целого ряда индикаторов, особенно когда они посылают одинаковые сигналы.

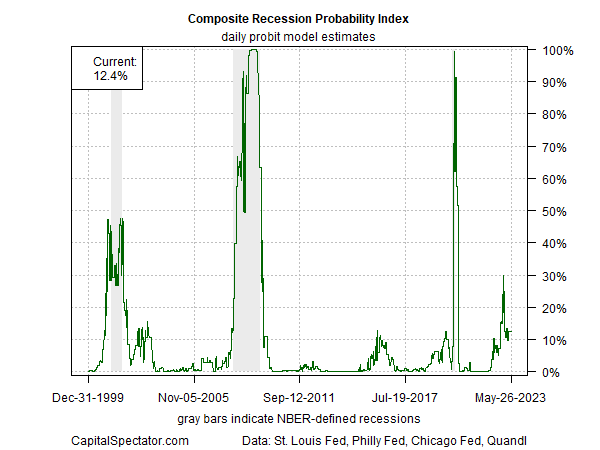

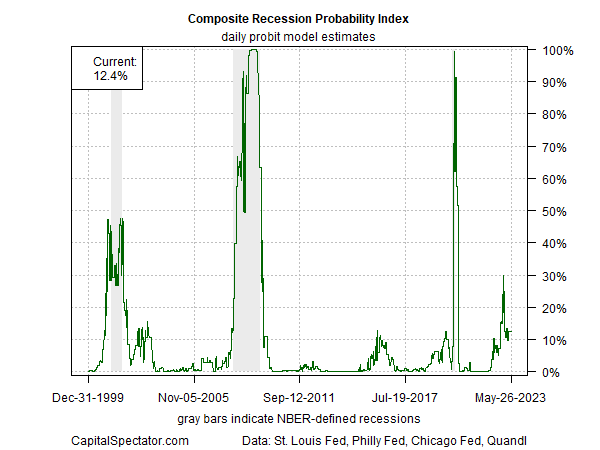

Так, например, суммирование нескольких ключевых показателей делового цикла и их прогон через probit-модель по-прежнему указывает на низкую вероятность того, что в экономике началась рецессия по определению NBER. Составной индекс вероятности рецессии (CRPI), который приводится в еженедельных выпусках отчета US Business Cycle Risk Report, продолжает указывать на менее чем 20%-ную вероятность экономического спада.

Составной индекс вероятности рецессии

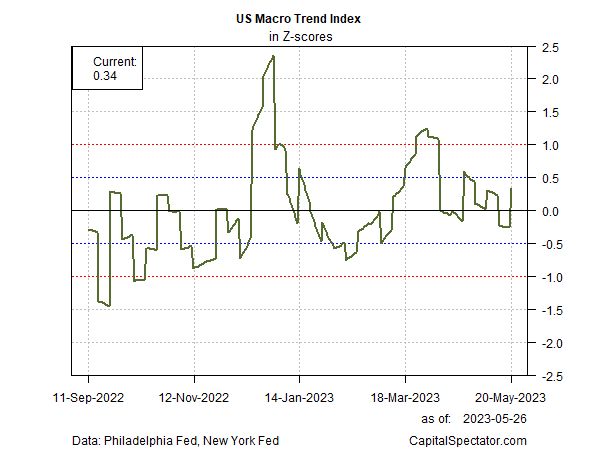

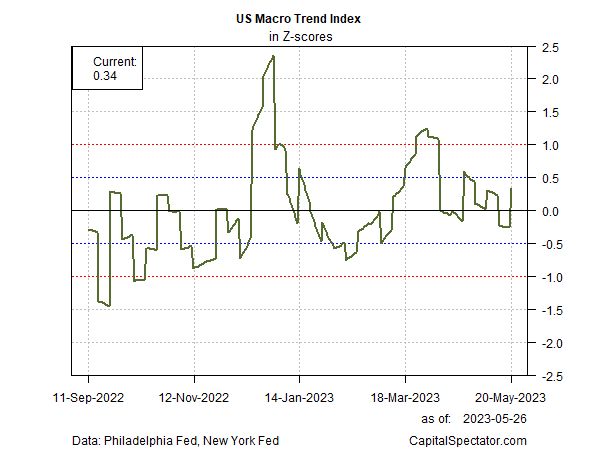

О краткосрочных колебаниях в направленности экономической активности также позволяют судить индексы делового цикла региональных банков ФРС, отражающие условия на текущий момент. И эти индикаторы внушают оптимизм относительно ближайшего будущего.

Так, индекс макротрендов US Macro Trend Index (MTI) отражает еженедельный экономический индекс ФРБ Нью-Йорка и индекс ADS ФРБ Филадельфии, давая представление об экономических условиях в совсем недавнем времени и позволяя судить о ближайших перспективах. MTI сейчас показывает, что колебания экономической активности остаются «нормальными», невзирая на более слабые уровни после случившегося до этого резкого усиления.

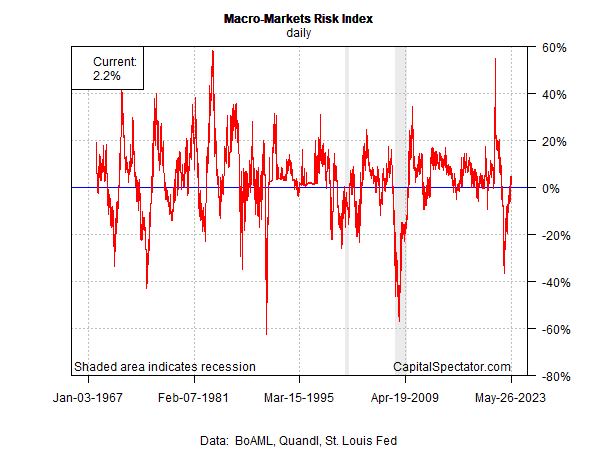

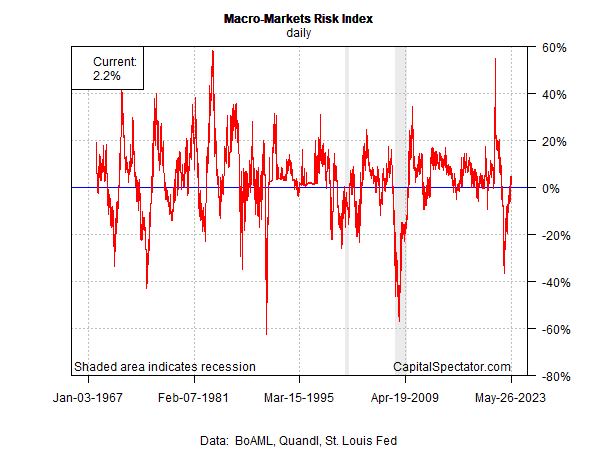

Приблизительное представление о текущих экономических условиях можно также получить, посмотрев на рынки и оценив степень их силы или слабости. Индекс Macro-Markets Risk Index (MMRI), который также приводится в еженедельных выпусках отчета US Business Cycle Risk Report, включает в себя четыре ключевых рыночных сигнала. Это динамика рынка акций США, спред по облигациям с высокой доходностью, цены на нефть, спред между доходностью 10-летних и 3-месячных трежерис.

Эти показатели свидетельствуют о мощном восстановлении после недавнего спада, а это говорит об усилении экономической активности, хоть и с очень слабой базы.

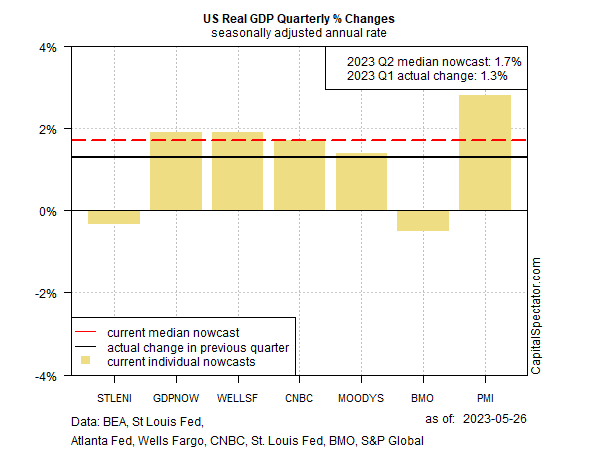

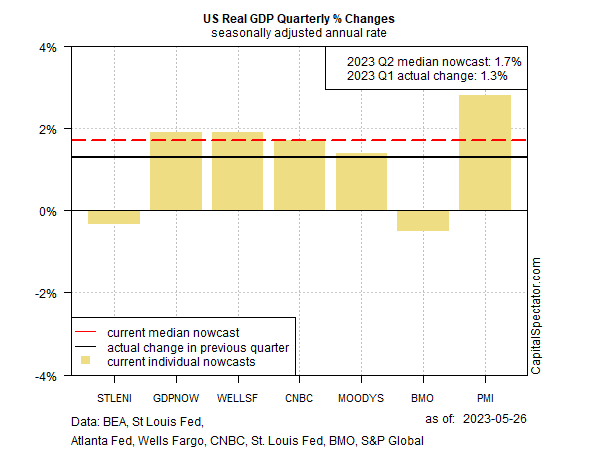

Более фундаментальное представление о том, как себя сейчас чувствует экономика, можно получить, взглянув на оценки ВВП за текущий квартал. И здесь мы можем найти причины для осторожного оптимизма. Медианная оценка за второй квартал, рассчитанная на основе семи текущих прогнозов, указывает на чуть более сильный рост ВВП, чем в первом квартале.

Квартальное изменение реального ВВП США в процентах

Каждый из этих экономических индикаторов обладает уникальными плюсами и минусами, и все они могут ошибаться, но в целом сейчас они явно указывают на низкий риск рецессии. Это может измениться, причем, возможно, быстро. Толчком для переоценки рисков рецессии может стать публикуемый 2 июня отчет по числу рабочих мест вне сельского хозяйства.

Экономисты прогнозируют замедление роста найма. Консенсус-прогноз, согласно которому число рабочих мест увеличилось на 180 тыс., указывает на постепенное замедление рынка труда, что подразумевает сохранение относительно низкого риска рецессии в ближайшем времени.

Что может привести к ухудшению оценок? Один из главных потенциальных катализаторов — усиление ожиданий очередного раунда повышения процентных ставок на предстоящем 14 июня заседании ФРС. Также следует упомянуть неопределенность относительно того, одобрит ли Конгресс соглашение о повышении потолка госдолга. Серьезно на ожидания могут также повлиять пятничные данные по занятости, если они окажутся гораздо ниже прогноза.

Однако на текущий момент все живут надеждой на снижения риска рецессии. Главное, как обычно, это то, как поступающие данные и новости будут менять перспективы.

Анализ различных индикаторов делового цикла свидетельствует о том, что риск рецессии в ближайшем времени, то есть в следующие 1–3 месяца, остается низким. Никаких гарантий, конечно же, нет (в экономическом прогнозировании их никогда не бывает). И все же, мы можем относительно уверенно судить о перспективах на ближайшее время, если делать выводы, основываясь на текущих трендах целого ряда индикаторов, особенно когда они посылают одинаковые сигналы.

Так, например, суммирование нескольких ключевых показателей делового цикла и их прогон через probit-модель по-прежнему указывает на низкую вероятность того, что в экономике началась рецессия по определению NBER. Составной индекс вероятности рецессии (CRPI), который приводится в еженедельных выпусках отчета US Business Cycle Risk Report, продолжает указывать на менее чем 20%-ную вероятность экономического спада.

Составной индекс вероятности рецессии

О краткосрочных колебаниях в направленности экономической активности также позволяют судить индексы делового цикла региональных банков ФРС, отражающие условия на текущий момент. И эти индикаторы внушают оптимизм относительно ближайшего будущего.

Так, индекс макротрендов US Macro Trend Index (MTI) отражает еженедельный экономический индекс ФРБ Нью-Йорка и индекс ADS ФРБ Филадельфии, давая представление об экономических условиях в совсем недавнем времени и позволяя судить о ближайших перспективах. MTI сейчас показывает, что колебания экономической активности остаются «нормальными», невзирая на более слабые уровни после случившегося до этого резкого усиления.

Приблизительное представление о текущих экономических условиях можно также получить, посмотрев на рынки и оценив степень их силы или слабости. Индекс Macro-Markets Risk Index (MMRI), который также приводится в еженедельных выпусках отчета US Business Cycle Risk Report, включает в себя четыре ключевых рыночных сигнала. Это динамика рынка акций США, спред по облигациям с высокой доходностью, цены на нефть, спред между доходностью 10-летних и 3-месячных трежерис.

Эти показатели свидетельствуют о мощном восстановлении после недавнего спада, а это говорит об усилении экономической активности, хоть и с очень слабой базы.

Более фундаментальное представление о том, как себя сейчас чувствует экономика, можно получить, взглянув на оценки ВВП за текущий квартал. И здесь мы можем найти причины для осторожного оптимизма. Медианная оценка за второй квартал, рассчитанная на основе семи текущих прогнозов, указывает на чуть более сильный рост ВВП, чем в первом квартале.

Квартальное изменение реального ВВП США в процентах

Каждый из этих экономических индикаторов обладает уникальными плюсами и минусами, и все они могут ошибаться, но в целом сейчас они явно указывают на низкий риск рецессии. Это может измениться, причем, возможно, быстро. Толчком для переоценки рисков рецессии может стать публикуемый 2 июня отчет по числу рабочих мест вне сельского хозяйства.

Экономисты прогнозируют замедление роста найма. Консенсус-прогноз, согласно которому число рабочих мест увеличилось на 180 тыс., указывает на постепенное замедление рынка труда, что подразумевает сохранение относительно низкого риска рецессии в ближайшем времени.

Что может привести к ухудшению оценок? Один из главных потенциальных катализаторов — усиление ожиданий очередного раунда повышения процентных ставок на предстоящем 14 июня заседании ФРС. Также следует упомянуть неопределенность относительно того, одобрит ли Конгресс соглашение о повышении потолка госдолга. Серьезно на ожидания могут также повлиять пятничные данные по занятости, если они окажутся гораздо ниже прогноза.

Однако на текущий момент все живут надеждой на снижения риска рецессии. Главное, как обычно, это то, как поступающие данные и новости будут менять перспективы.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба