6 июня 2023 T-Investments Шаболкин Сергей

С октября 2022 года доходность долгосрочных облигаций США ниже, чем доходность краткосрочных.

Для рынка это аномальная ситуация, которая говорит о том, что инвесторы оценивают краткосрочные риски выше, чем долгосрочные. Из-за этого часть инвесторов перекладывает свои вложения в более длинные выпуски облигаций, а те, кто уже владеет длинными, менее активно их продают. В результате спрос и цена на такие бумаги растут, а доходность снижается, опускаясь ниже уровня краткосрочных облигаций.

Такая ситуация называется инверсией кривой доходности. Она считается предвестником кризиса: полувековые наблюдения показывают, что каждый раз, когда кривая доходности облигаций США инвертировалась, в экономике страны спустя некоторое время происходила рецессия, а фондовый рынок падал.

Но даже в это время можно найти выгодные варианты вложений. На основе исторического поведения различных активов во время инверсии кривой доходности попробуем сформировать стратегии, которые помогут заработать чуть больше, чем обычно.

С 2022 года доступ к иностранным ценным бумагам и рынкам серьезно ограничен для россиян. Но, как показали мои расчеты, инверсия помогает подобрать инструменты, которые есть не только на американском рынке.

В данной статье не обсуждается, почему происходит инверсия кривой, от чего зависит спред между долгосрочными и краткосрочными бумагами и прочие нюансы. Мы подробно разъясняли их в другой статье.

Какие используются данные и почему

Для исследования я взял статистику динамики активов с 8 января 1976 года. Тогда приняли ямайские соглашения, обеспечившие плавающие валютные курсы. И к тому времени уже отменили золотой стандарт, после того как в 1971 году США отказались выполнять обязательства по конвертации доллара в золото. Такие смены парадигм в финансовом мире происходят редко, поэтому я решил исключить их влияние на расчеты.

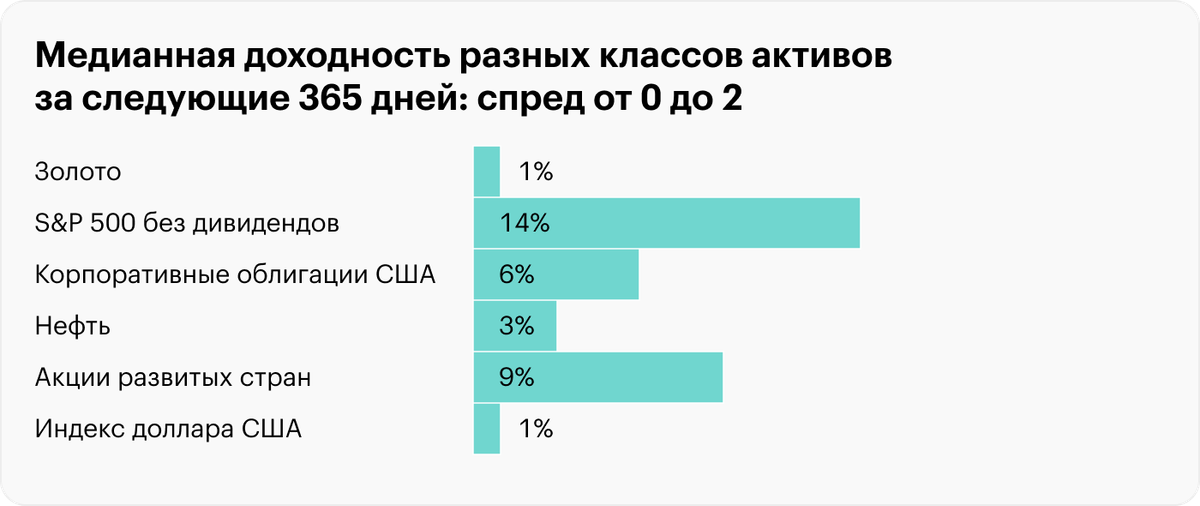

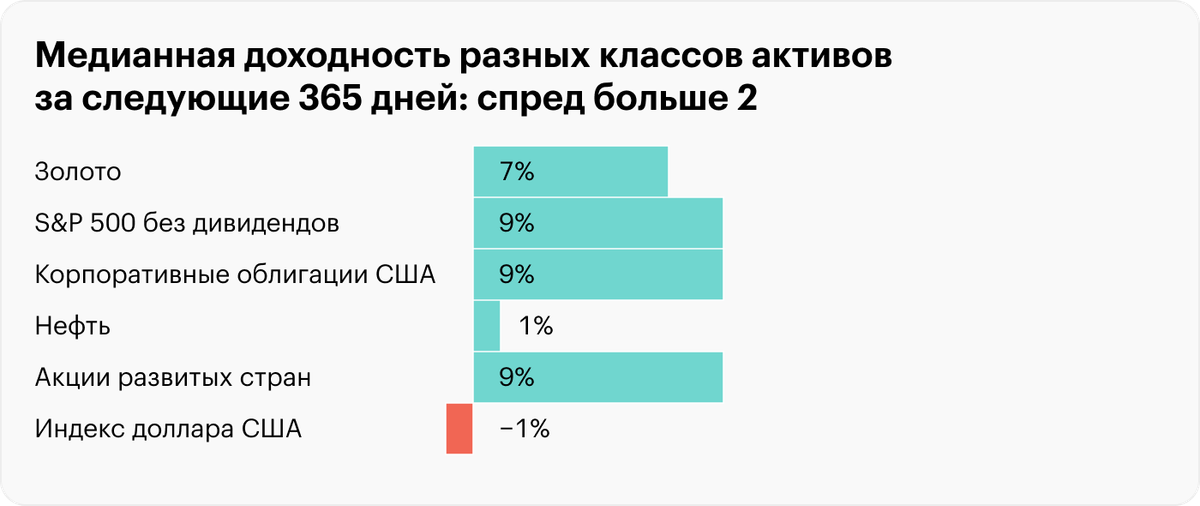

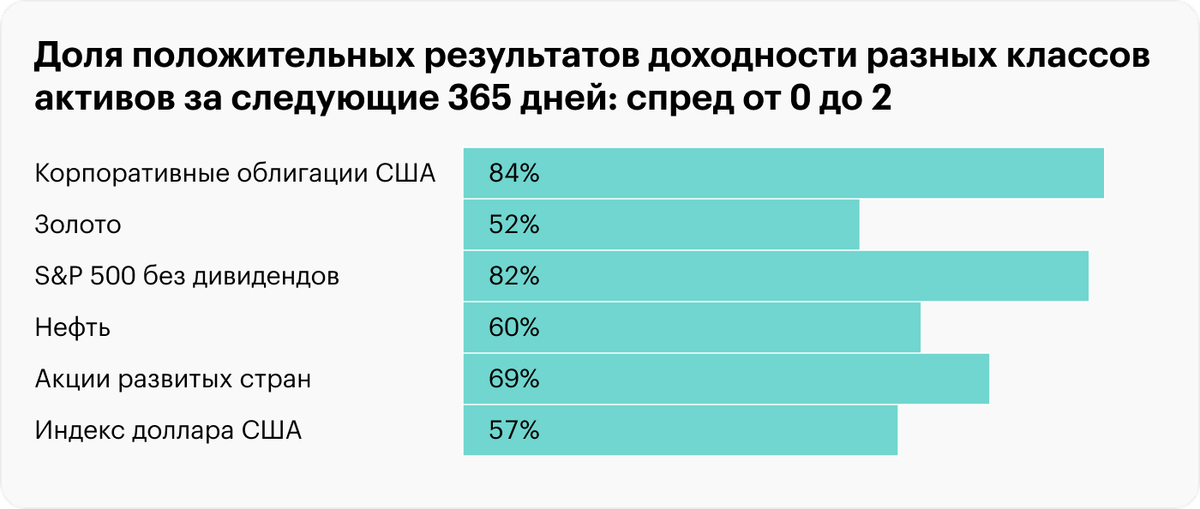

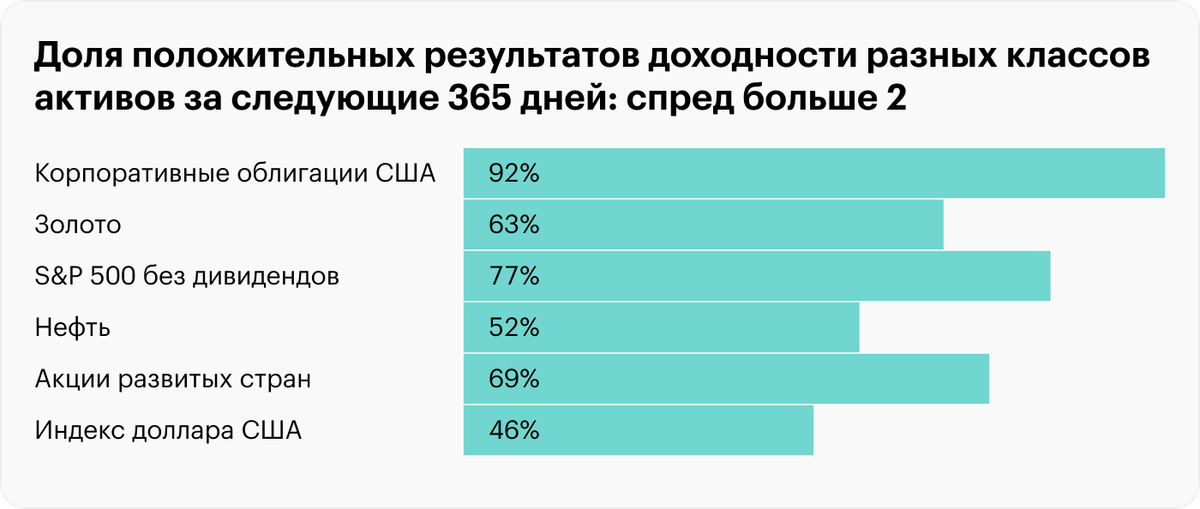

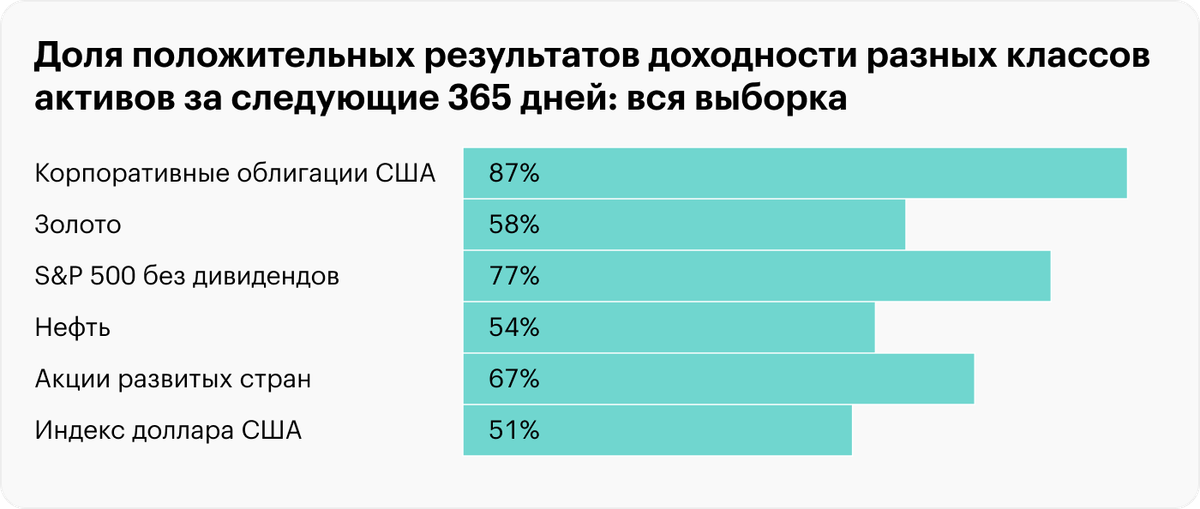

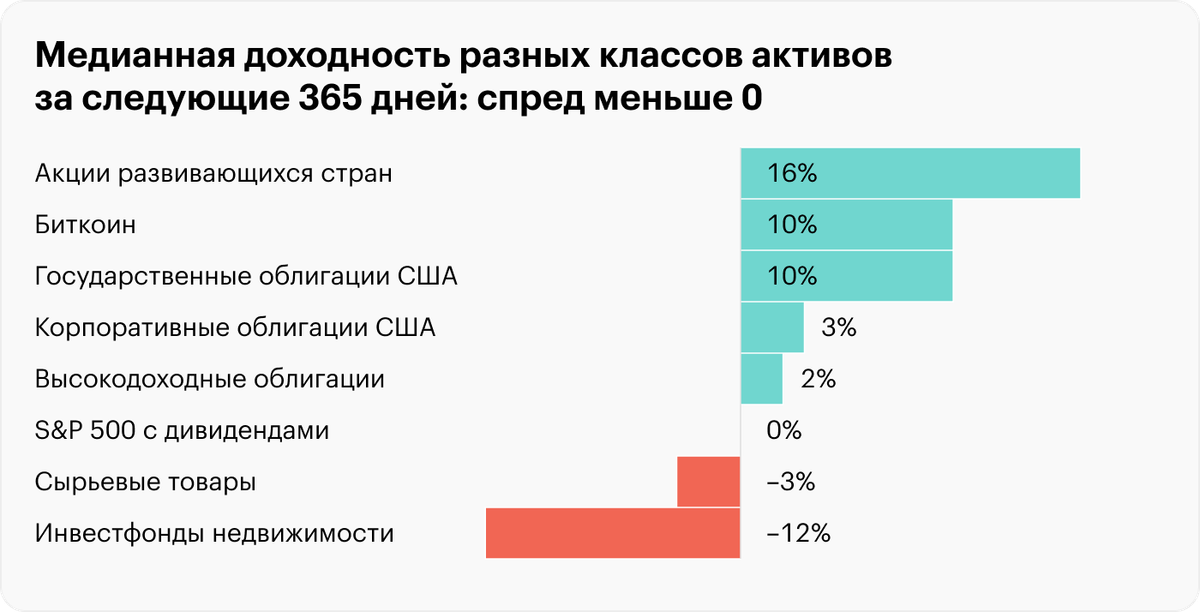

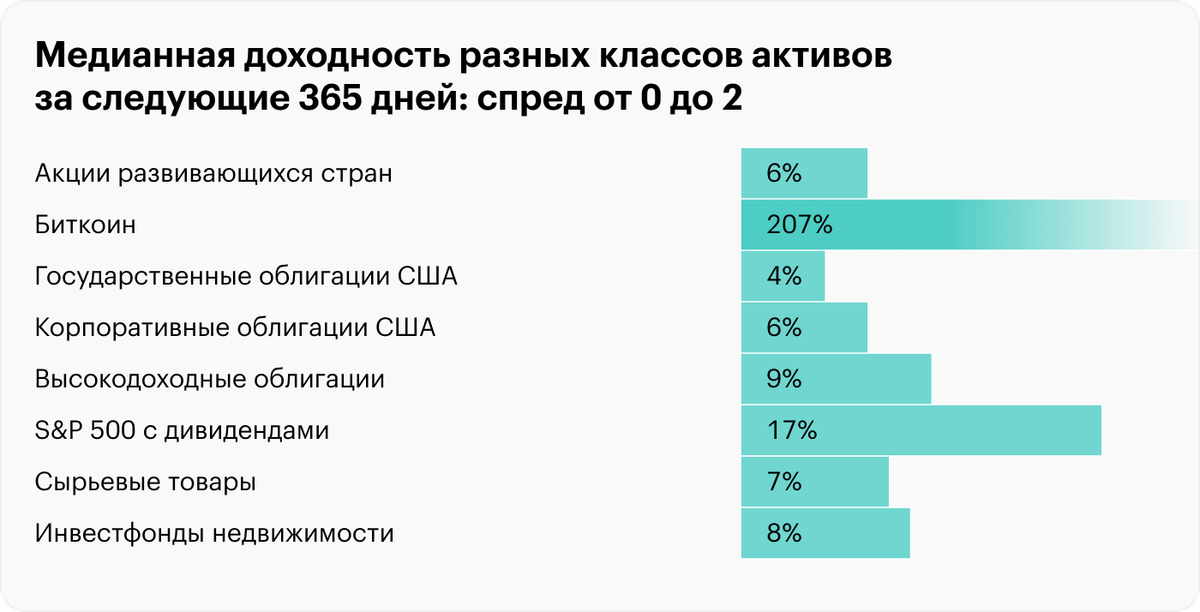

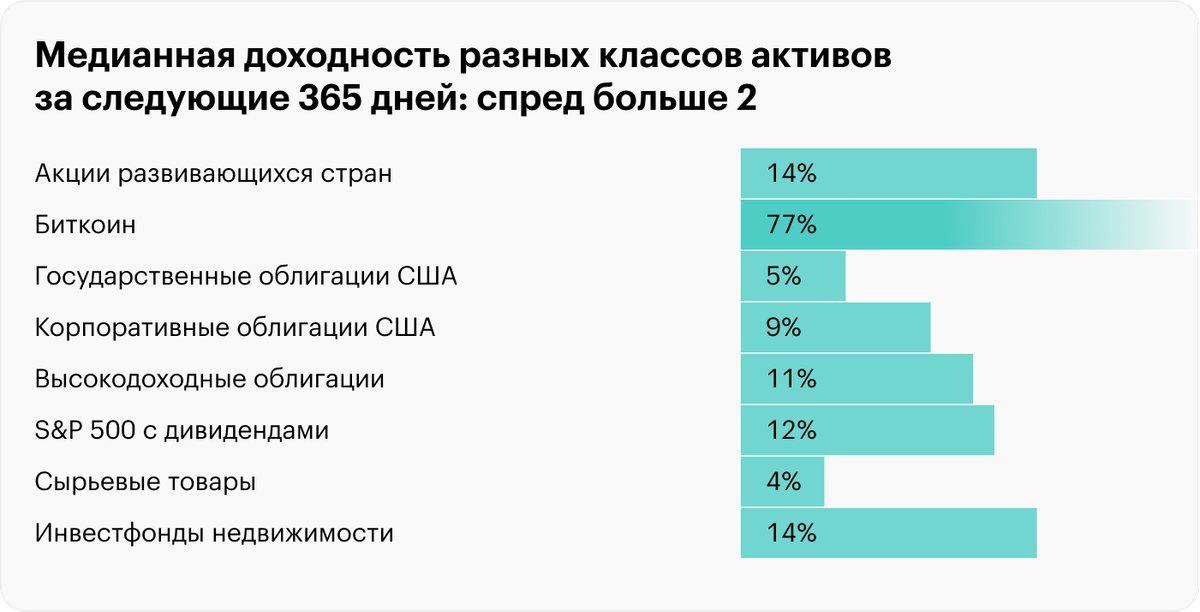

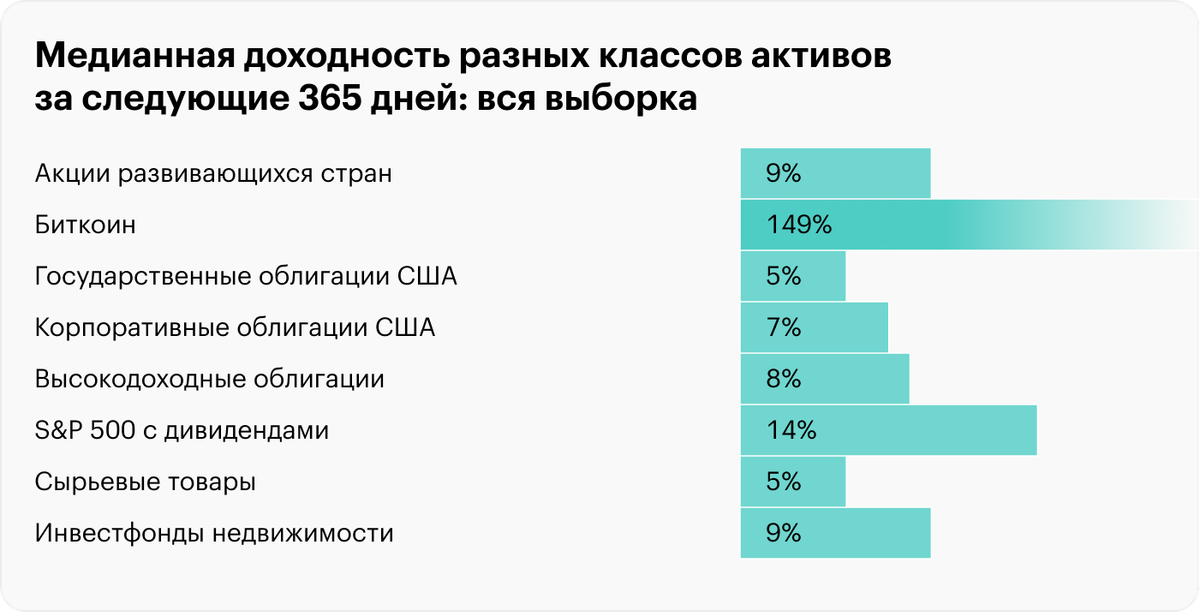

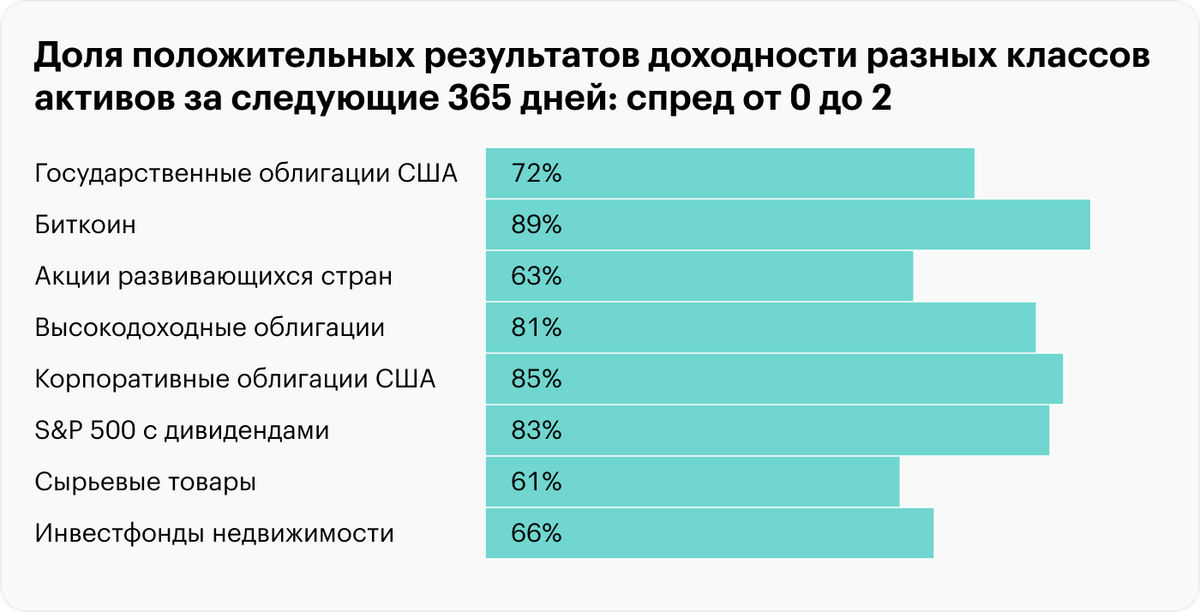

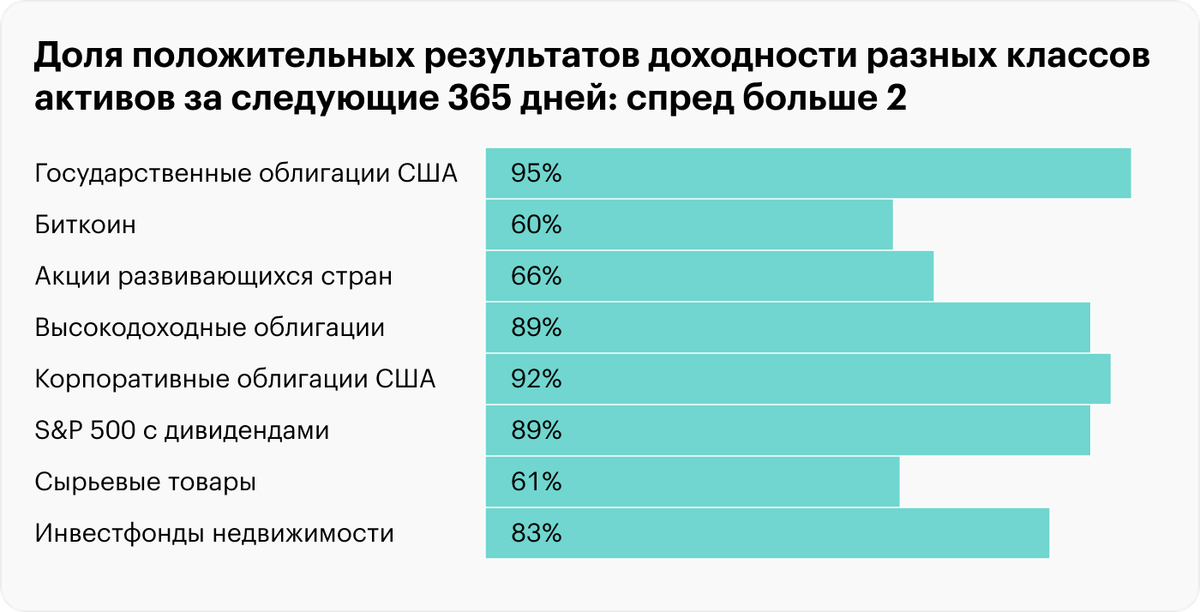

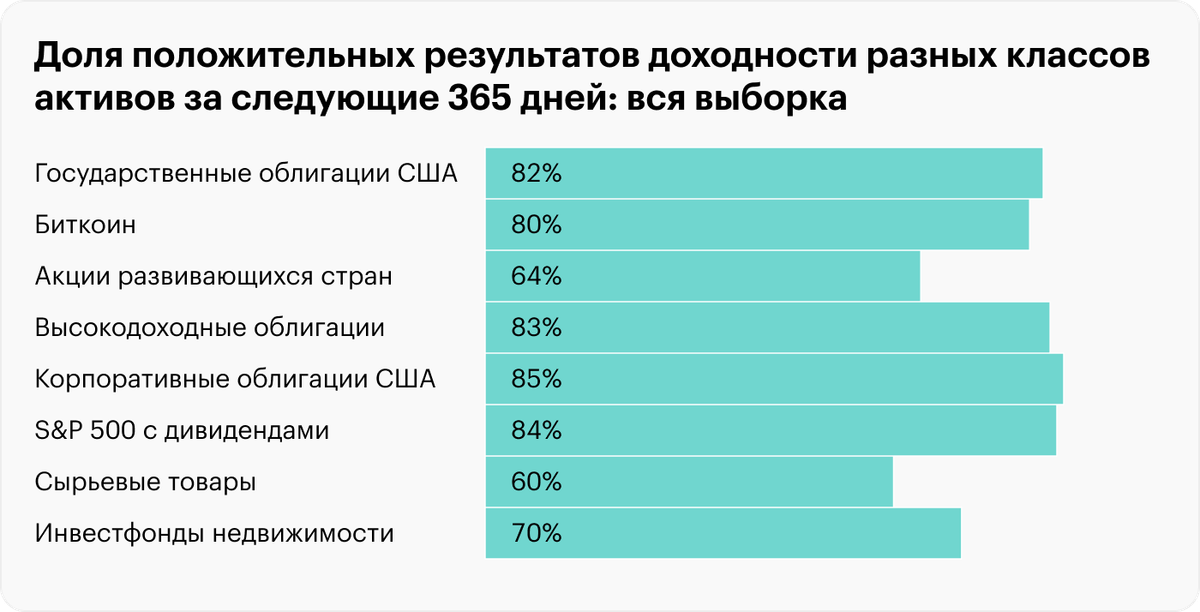

Когда инверсия кривой становилась меньше нуля, я брал все значения активов за этот период и считал их будущую доходность за следующие 365 дней. То же самое проделывал для значений, которые входят в диапазон между нулем и двойкой, а также для значений больше двойки. Чтобы снизить влияние слишком крупных результатов, я рассчитывал медианный, а не средний показатель итоговой доходности.

В исследовании есть ряд погрешностей. В расчетах не учтены комиссии и налоги. Кроме того, при анализе исторической доходности индекса S&P 500 пришлось отказаться от учета дивидендов. К сожалению, в свободном доступе данные по индексу, который учитывает выплаты, доступны только с января 1988 года. Если посчитать результаты с этой даты, то выходят те же закономерности, но в среднем доходность на 3—4 процентных пункта лучше, чем у обычного индекса. Дивиденды — сила!

Какую доходность дают активы при разном значении спреда

Спред — это разница, в нашем случае — между доходностью долгосрочной и краткосрочной облигации. Результаты исследования Федерального резервного банка Сан-Франциско показывают, что самым точным предвестником рецессии был спред между 10-летними и трехмесячными облигациями.

Динамику спреда указанных облигаций можно отслеживать с помощью сервиса TradingView, введя в поиск US10Y-US03MY

На 1 июня 2023 года спред между доходностями этих бумаг составлял минус 1,9. Исторические данные доказывают, что когда он опускается ниже нуля, то самым привлекательным активом с лучшей доходностью показывает себя золото.

Если рассмотреть более широкую линейку активов, то при инверсии доходности неплохо себя показал индекс государственных облигаций США, который включает в себя бумаги с разным сроком погашения. Возможно, такой результат связан с небольшой временной выборкой, которая доступна по этим активам, — с 1994 года. Также могло повлиять увеличение доходности краткосрочных облигаций.

На графике ниже представлены инструменты с разным сроком наблюдения, поэтому он менее репрезентативен с точки зрения сопоставимости результатов, но выводы о поведении активов все же сделать позволяет: чем более рискованный актив, тем хуже его доходность в период инверсии в сравнении со средними историческими значениями. Так вели себя, например, корпоративные облигации, недвижимость, акции и биткоин.

Следим за доходностями всех облигаций

Инверсия доходности кривой, полученная на базе лишь двух облигаций, может дать ложный или слишком преждевременный сигнал о рецессии. Расчет на базе множества облигаций сглаживает этот недостаток.

В Crescat Capital рассчитывают инверсию доходности с помощью 44 спредов на базе десяти облигаций с разным сроком погашения — от месяца до 30 лет.

Из доходности длинных облигаций вычитается доходность более коротких. Затем считается количество отрицательных спредов относительно всей выборки и выводится процент кривой доходности, которая инвертировалась. Минимальное значение — 0%, максимальное 100%.

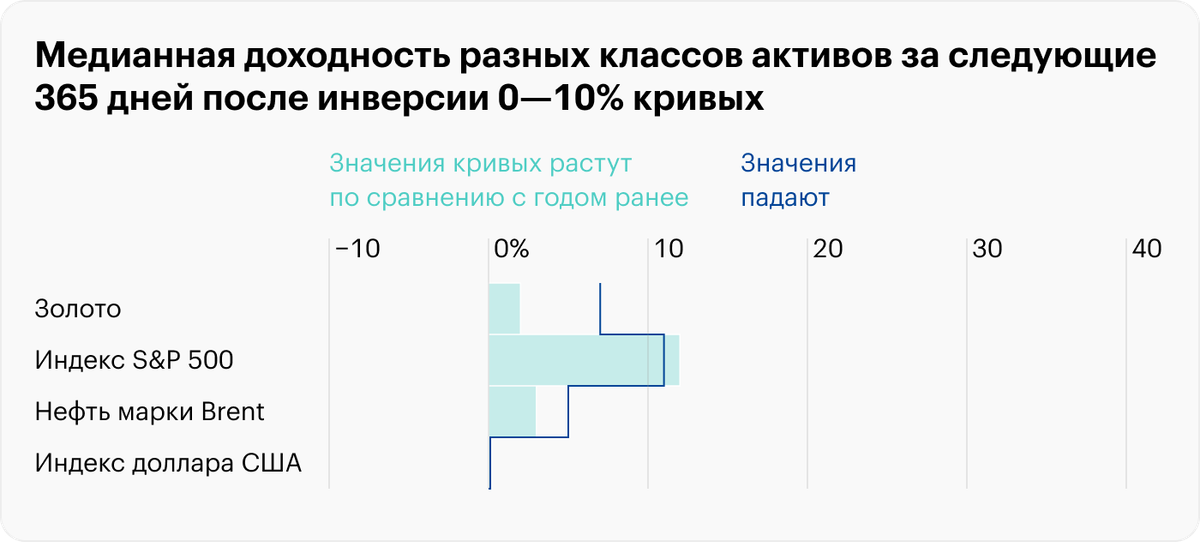

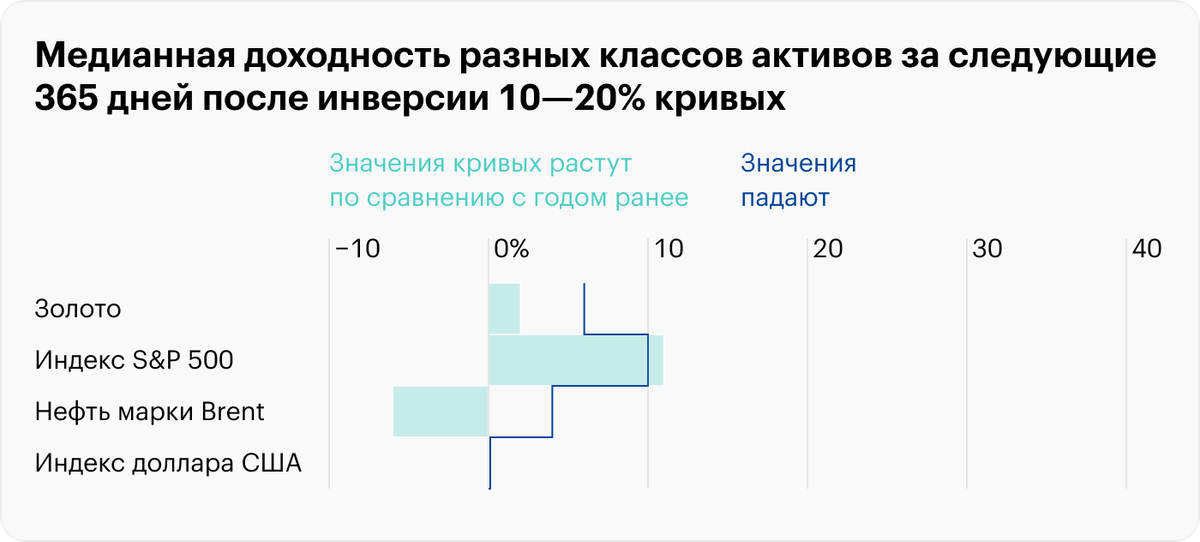

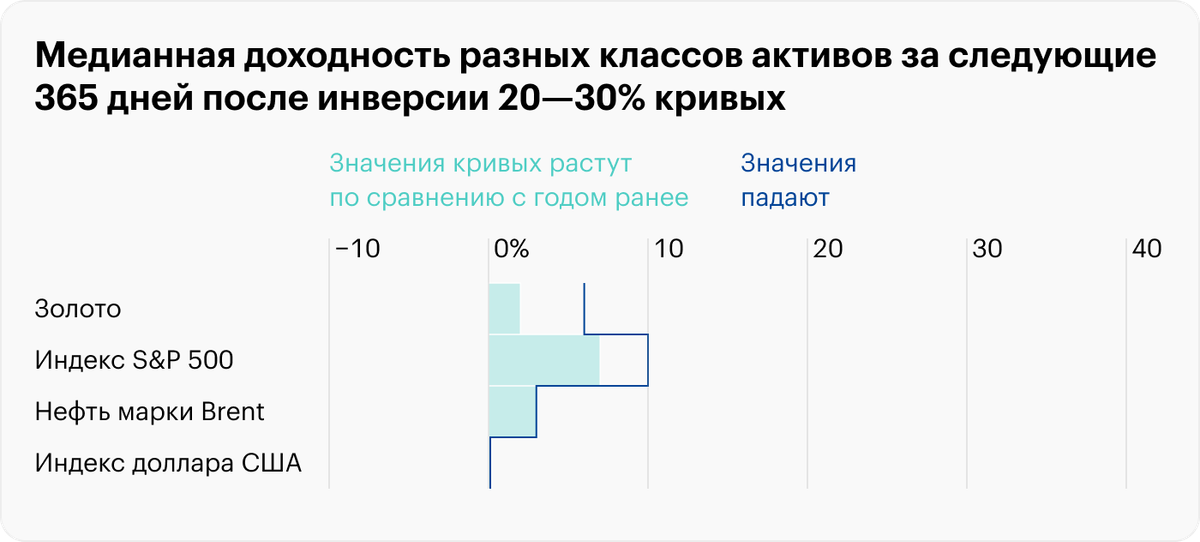

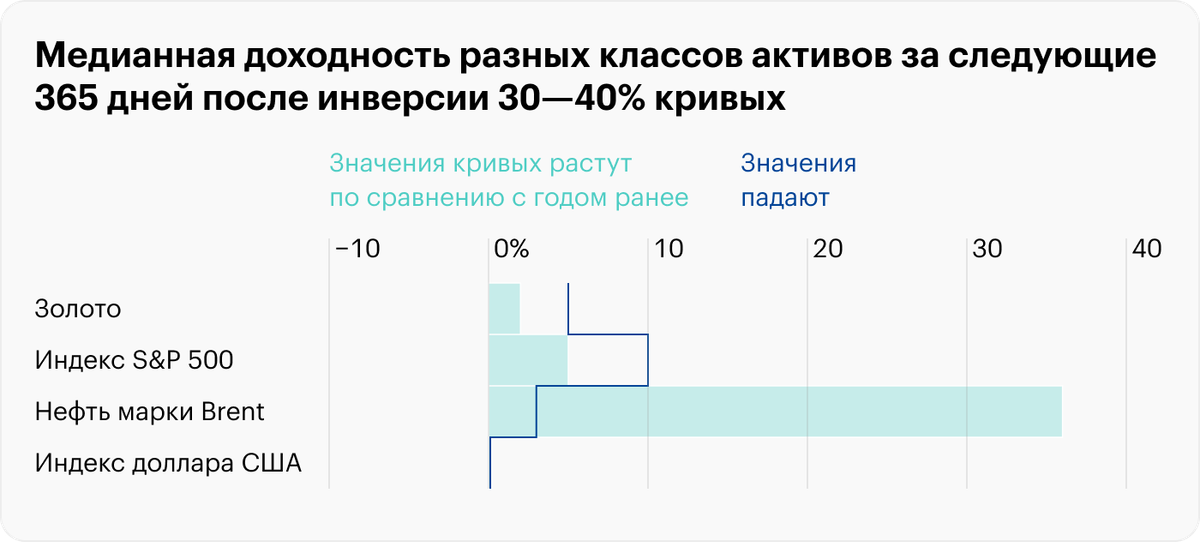

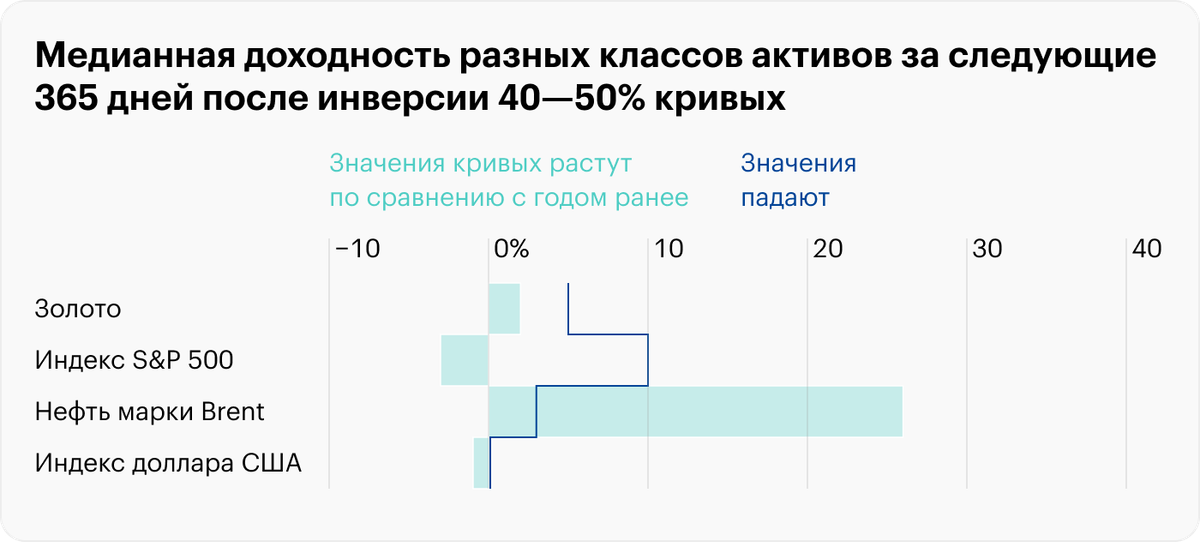

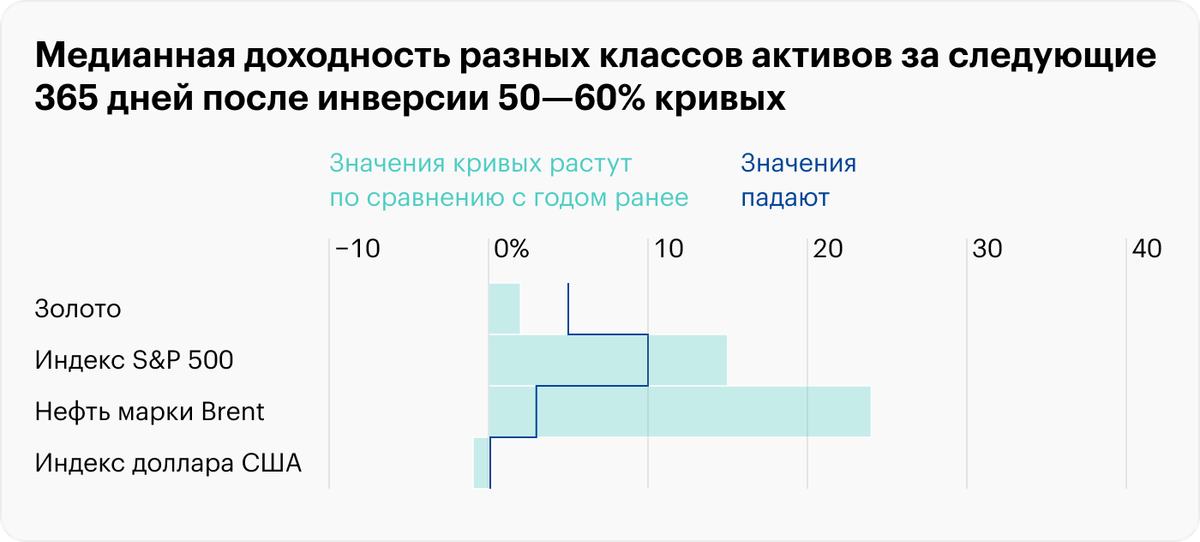

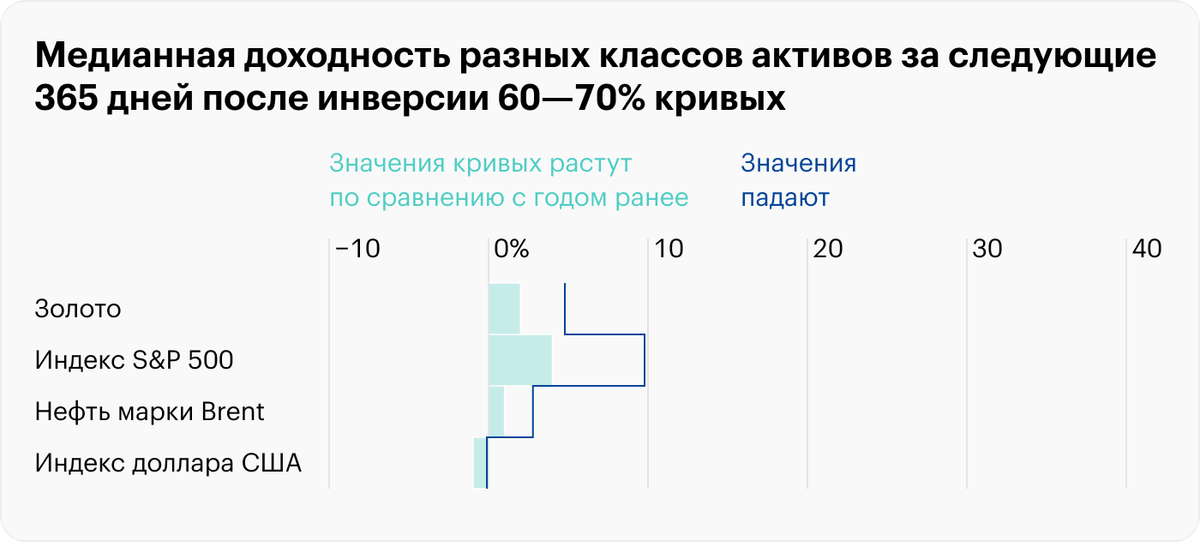

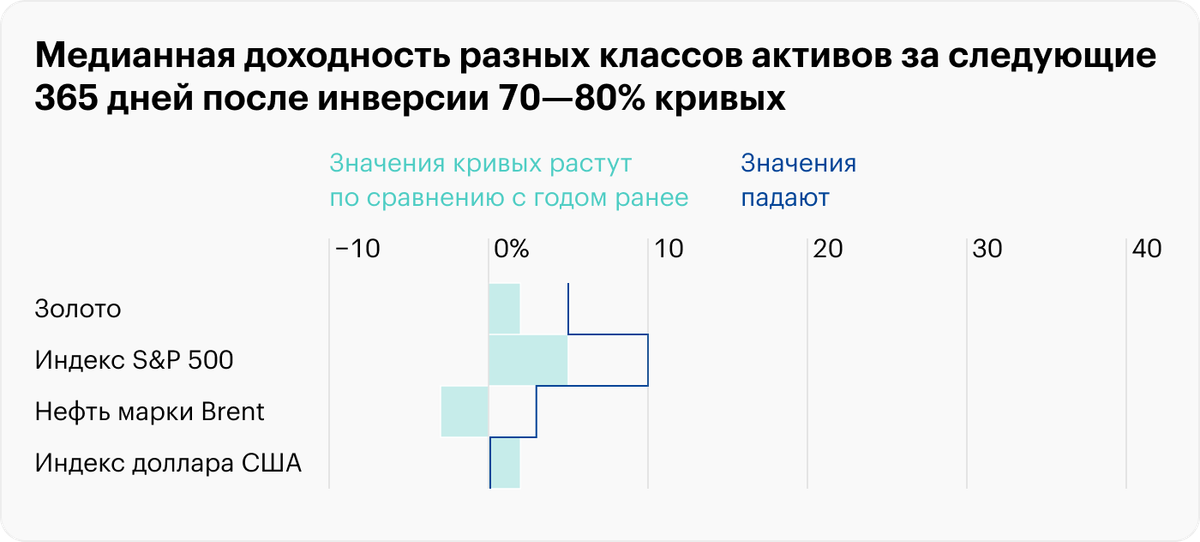

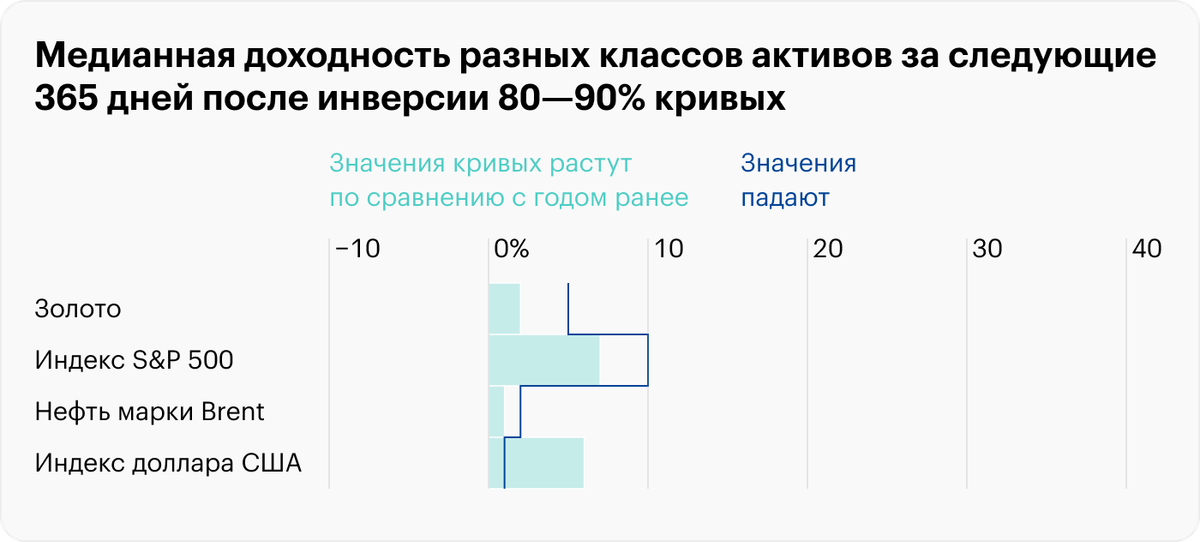

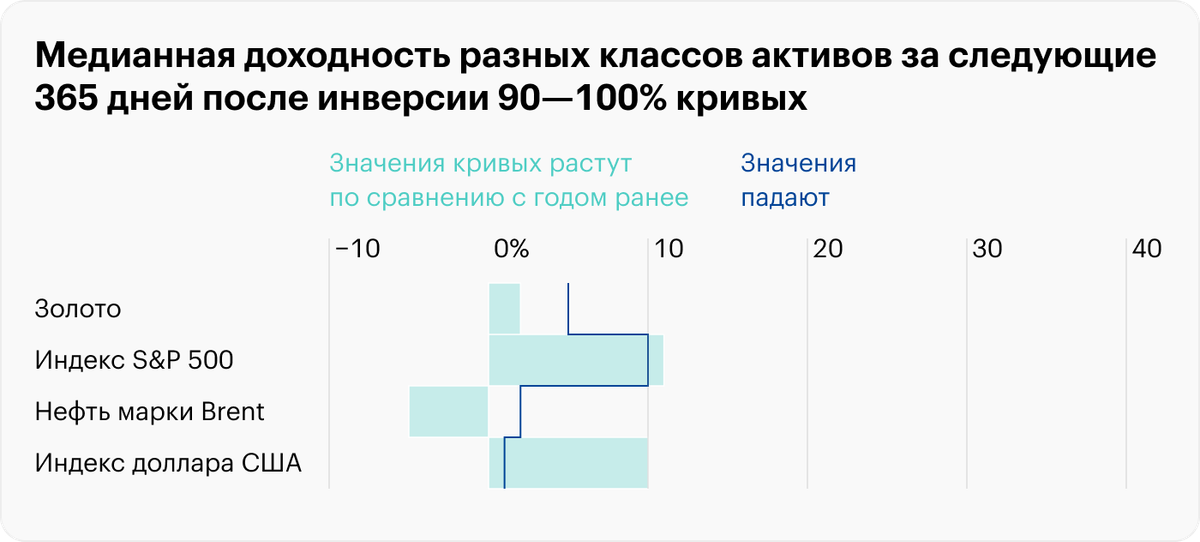

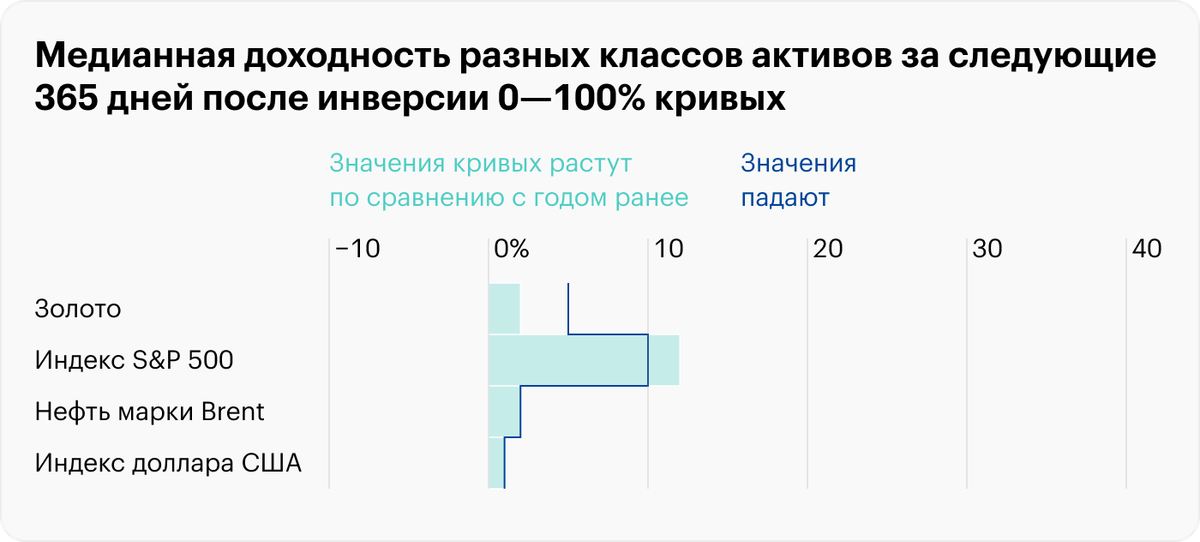

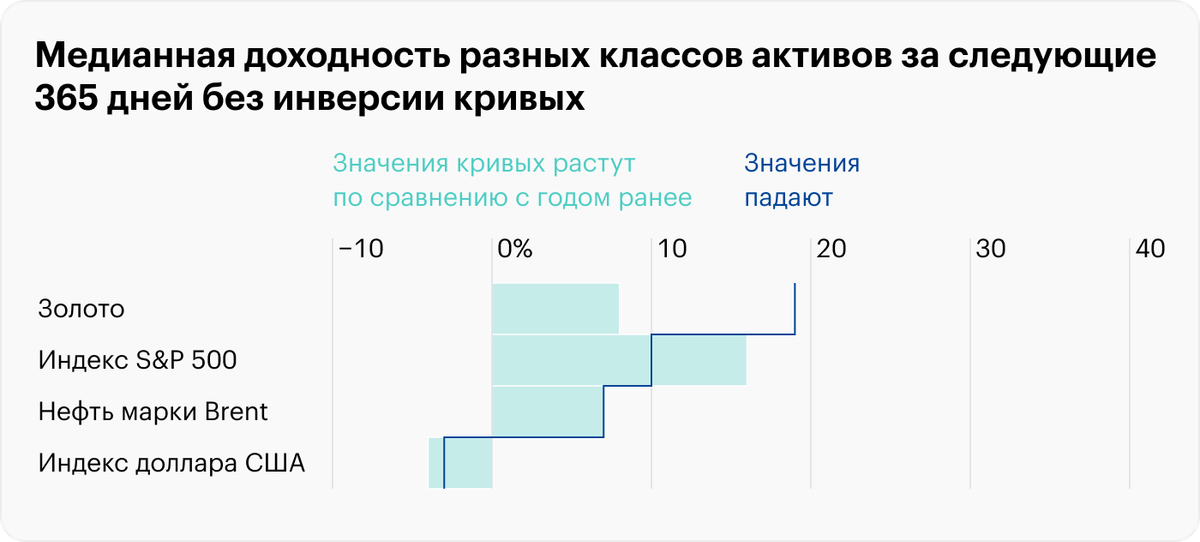

Текущее значение модели на 17 апреля 2023 года — 86%. Графики ниже показывают, в каких инструментах в какие моменты повышается вероятность получить доходность выше обычного, и наоборот. Для большей релевантности результатов я разделил случаи, когда значения кривых росли и когда падали относительно показателя год назад.

Общий вывод: в период неопределенности все активы показывают неоднозначные результаты. В абсолютных значениях индекс S&P 500 демонстрирует наибольшую медианную доходность. Но при сравнении исторических результатов в нынешнем диапазоне, когда инвертировано 80—90% кривой, с медианными значениями по всей выборке результат выглядит хуже. Это значит, что при глубокой инверсии велики шансы нарваться на негативный результат.

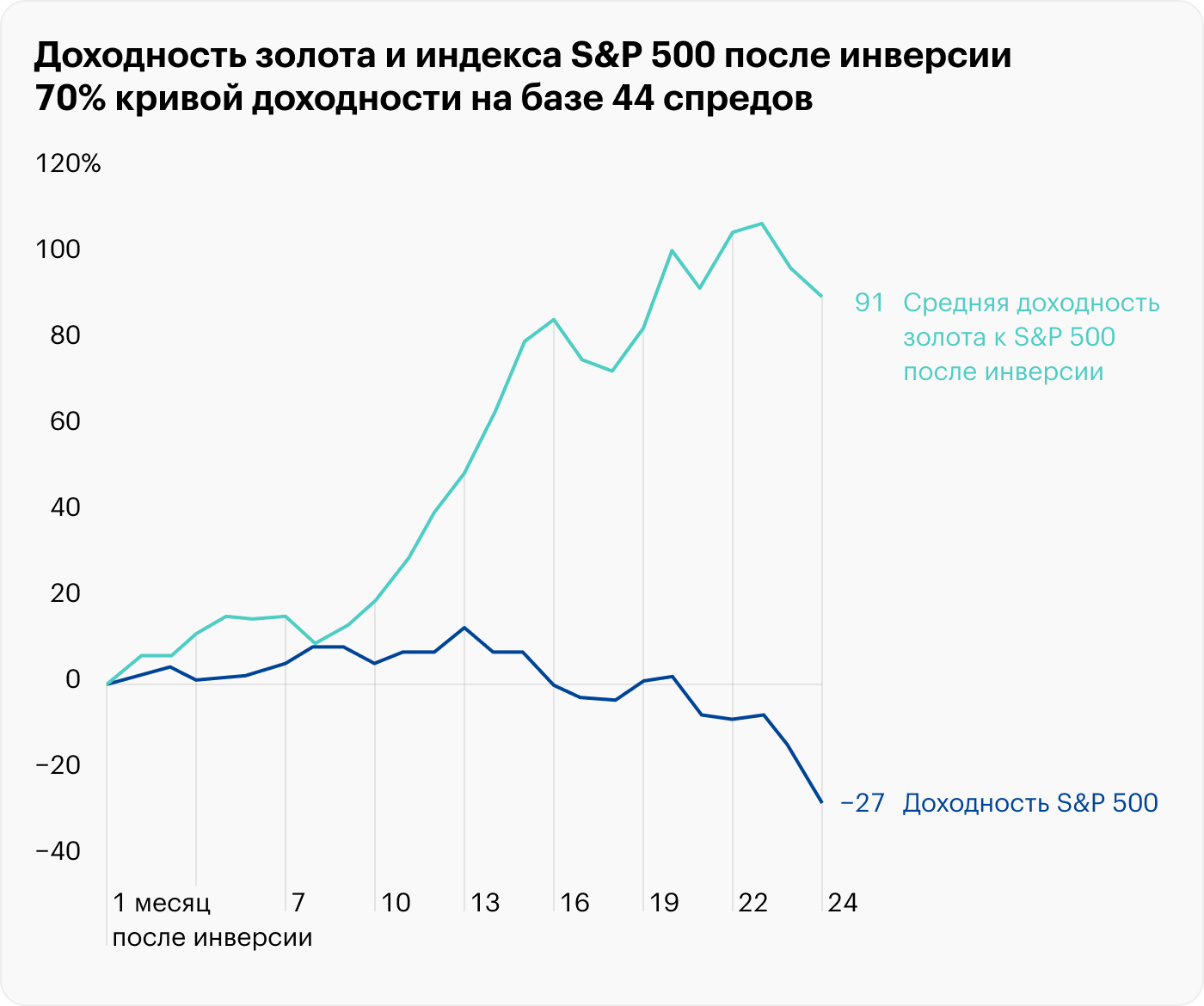

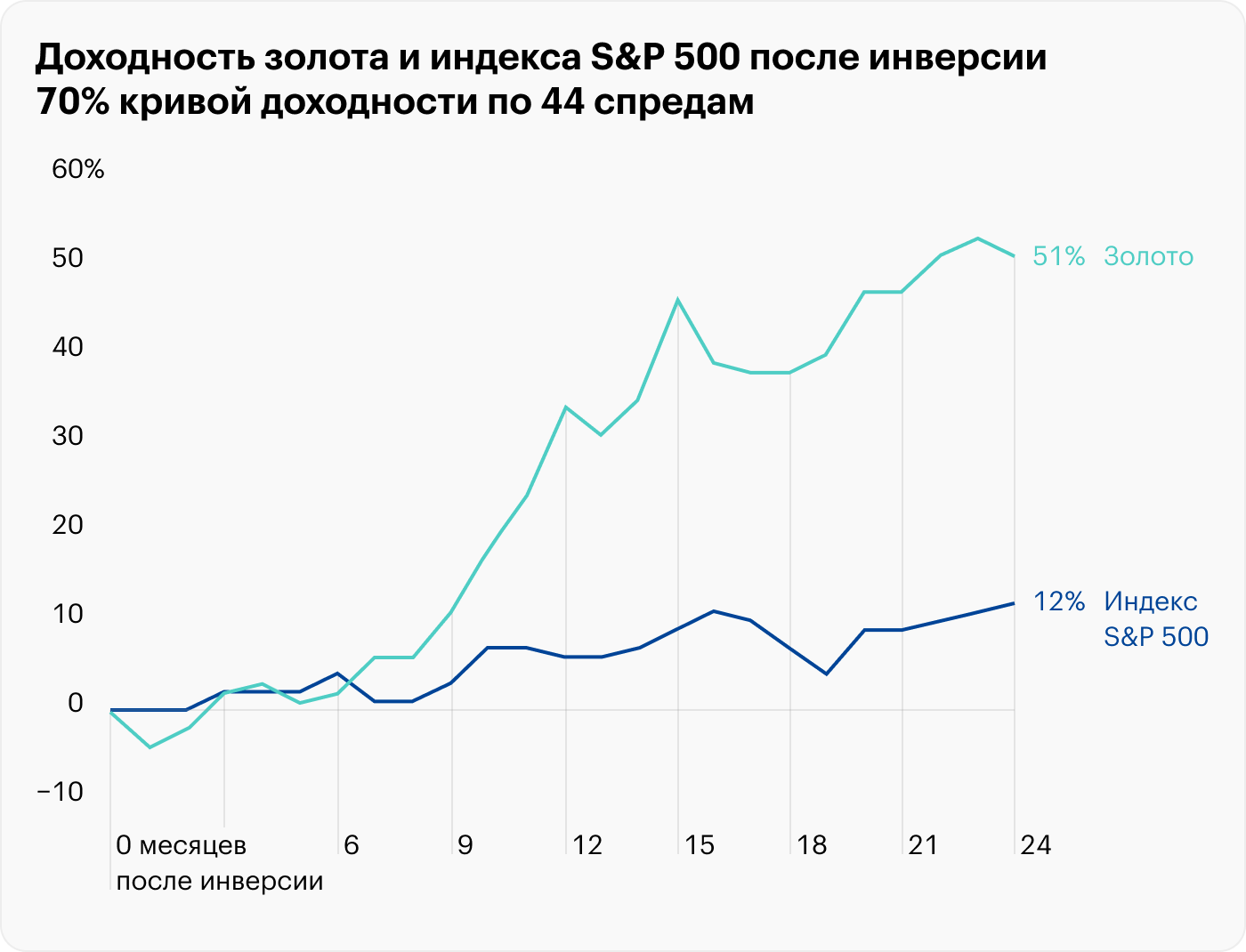

Crescat Capital также обнаружила, что когда 70% от 44 спредов по американским государственным облигациям становились отрицательными, то отношение цены золота к индексу S&P 500 в среднем росло на 91% в течение следующих двух лет. Индекс S&P 500 обычно терял в среднем 27%.

Такой результат золота на фоне акций выглядит слишком высоким. Поэтому стоит проверить его собственными расчетами.

Я собрал все события, когда 70% спредов стали отрицательными, — таких случаев было девять: в 1966, 1969, 1973, 1978, 1982, 1989, 2000, 2006 и 2019 годах. Затем посчитал доходности за следующие 720 дней, или 24 месяца, в разбивке по месяцам. После усреднил доходности золота и S&P 500 за каждый период, чтобы составить такой же индекс.

Результат получился менее радужным, чем у Crescat Capital, — даже после того, как я поменял среднюю доходность на медианную и убрал результаты за 1966 и 1969 года, в которых акции показали себя лучше золота.

Кроме того, нужно помнить, что историческая доходность S&P 500 не учитывает дивиденды, а вся статистика основана на усреднении. Так, в одном из случаев золото показало доходность в 148% за два года относительно акций S&P 500, а в другом — минус 36%.

Выборка составлена из семи прецедентов за 1973, 1978, 1982, 1989, 2000, 2006 и 2019 года. Источник: расчеты автора на базе данных TradingView по золоту, индексу S&P 500 без учета дивидендов

При чем здесь российский инвестор

Искать закономерности в инверсии кривой доходности на российском рынке смысла нет. Выявить их можно только на длинном горизонте, а исторические данные у нас несопоставимо скуднее, чем в США.

Но российскому инвестору эти знания могут быть полезны. Во-первых, никто не отменял зависимость нашего рынка от глобального. Как минимум она сохраняется через цены на нефть: чем выше риск рецессии в крупнейших экономиках, тем сильнее это давит на нефтяные котировки и акции российских экспортеров.

А во-вторых, проверенные временем законы старого большого рынка могут быть одинаково применимы и к молодому локальному. То, что золото — это защитный актив в кризисные времена, ни для кого не новость. Но анализ статистики инверсии кривой позволяет понять конкретный ориентир — какая эффективность может быть у этой защиты.

Что надо запомнить

Инверсия кривой доходности происходит, когда доходность краткосрочных облигаций больше, чем у долгосрочных. Это аномалия: обычно все наоборот.

Исторические данные показали, что в период инверсии кривой наибольшая вероятность получить положительную доходность приходится на золото, а более рисковые активы вроде инвестиционной недвижимости и корпоративных облигаций, скорее всего, принесут убытки.

Инверсия кривой доходности указывает на скорое приближение рецессии. Но она не дает прямых сигналов, когда продавать тот или иной актив.

Для рынка это аномальная ситуация, которая говорит о том, что инвесторы оценивают краткосрочные риски выше, чем долгосрочные. Из-за этого часть инвесторов перекладывает свои вложения в более длинные выпуски облигаций, а те, кто уже владеет длинными, менее активно их продают. В результате спрос и цена на такие бумаги растут, а доходность снижается, опускаясь ниже уровня краткосрочных облигаций.

Такая ситуация называется инверсией кривой доходности. Она считается предвестником кризиса: полувековые наблюдения показывают, что каждый раз, когда кривая доходности облигаций США инвертировалась, в экономике страны спустя некоторое время происходила рецессия, а фондовый рынок падал.

Но даже в это время можно найти выгодные варианты вложений. На основе исторического поведения различных активов во время инверсии кривой доходности попробуем сформировать стратегии, которые помогут заработать чуть больше, чем обычно.

С 2022 года доступ к иностранным ценным бумагам и рынкам серьезно ограничен для россиян. Но, как показали мои расчеты, инверсия помогает подобрать инструменты, которые есть не только на американском рынке.

В данной статье не обсуждается, почему происходит инверсия кривой, от чего зависит спред между долгосрочными и краткосрочными бумагами и прочие нюансы. Мы подробно разъясняли их в другой статье.

Какие используются данные и почему

Для исследования я взял статистику динамики активов с 8 января 1976 года. Тогда приняли ямайские соглашения, обеспечившие плавающие валютные курсы. И к тому времени уже отменили золотой стандарт, после того как в 1971 году США отказались выполнять обязательства по конвертации доллара в золото. Такие смены парадигм в финансовом мире происходят редко, поэтому я решил исключить их влияние на расчеты.

Когда инверсия кривой становилась меньше нуля, я брал все значения активов за этот период и считал их будущую доходность за следующие 365 дней. То же самое проделывал для значений, которые входят в диапазон между нулем и двойкой, а также для значений больше двойки. Чтобы снизить влияние слишком крупных результатов, я рассчитывал медианный, а не средний показатель итоговой доходности.

В исследовании есть ряд погрешностей. В расчетах не учтены комиссии и налоги. Кроме того, при анализе исторической доходности индекса S&P 500 пришлось отказаться от учета дивидендов. К сожалению, в свободном доступе данные по индексу, который учитывает выплаты, доступны только с января 1988 года. Если посчитать результаты с этой даты, то выходят те же закономерности, но в среднем доходность на 3—4 процентных пункта лучше, чем у обычного индекса. Дивиденды — сила!

Какую доходность дают активы при разном значении спреда

Спред — это разница, в нашем случае — между доходностью долгосрочной и краткосрочной облигации. Результаты исследования Федерального резервного банка Сан-Франциско показывают, что самым точным предвестником рецессии был спред между 10-летними и трехмесячными облигациями.

Динамику спреда указанных облигаций можно отслеживать с помощью сервиса TradingView, введя в поиск US10Y-US03MY

На 1 июня 2023 года спред между доходностями этих бумаг составлял минус 1,9. Исторические данные доказывают, что когда он опускается ниже нуля, то самым привлекательным активом с лучшей доходностью показывает себя золото.

Если рассмотреть более широкую линейку активов, то при инверсии доходности неплохо себя показал индекс государственных облигаций США, который включает в себя бумаги с разным сроком погашения. Возможно, такой результат связан с небольшой временной выборкой, которая доступна по этим активам, — с 1994 года. Также могло повлиять увеличение доходности краткосрочных облигаций.

На графике ниже представлены инструменты с разным сроком наблюдения, поэтому он менее репрезентативен с точки зрения сопоставимости результатов, но выводы о поведении активов все же сделать позволяет: чем более рискованный актив, тем хуже его доходность в период инверсии в сравнении со средними историческими значениями. Так вели себя, например, корпоративные облигации, недвижимость, акции и биткоин.

Следим за доходностями всех облигаций

Инверсия доходности кривой, полученная на базе лишь двух облигаций, может дать ложный или слишком преждевременный сигнал о рецессии. Расчет на базе множества облигаций сглаживает этот недостаток.

В Crescat Capital рассчитывают инверсию доходности с помощью 44 спредов на базе десяти облигаций с разным сроком погашения — от месяца до 30 лет.

Из доходности длинных облигаций вычитается доходность более коротких. Затем считается количество отрицательных спредов относительно всей выборки и выводится процент кривой доходности, которая инвертировалась. Минимальное значение — 0%, максимальное 100%.

Текущее значение модели на 17 апреля 2023 года — 86%. Графики ниже показывают, в каких инструментах в какие моменты повышается вероятность получить доходность выше обычного, и наоборот. Для большей релевантности результатов я разделил случаи, когда значения кривых росли и когда падали относительно показателя год назад.

Общий вывод: в период неопределенности все активы показывают неоднозначные результаты. В абсолютных значениях индекс S&P 500 демонстрирует наибольшую медианную доходность. Но при сравнении исторических результатов в нынешнем диапазоне, когда инвертировано 80—90% кривой, с медианными значениями по всей выборке результат выглядит хуже. Это значит, что при глубокой инверсии велики шансы нарваться на негативный результат.

Crescat Capital также обнаружила, что когда 70% от 44 спредов по американским государственным облигациям становились отрицательными, то отношение цены золота к индексу S&P 500 в среднем росло на 91% в течение следующих двух лет. Индекс S&P 500 обычно терял в среднем 27%.

Такой результат золота на фоне акций выглядит слишком высоким. Поэтому стоит проверить его собственными расчетами.

Я собрал все события, когда 70% спредов стали отрицательными, — таких случаев было девять: в 1966, 1969, 1973, 1978, 1982, 1989, 2000, 2006 и 2019 годах. Затем посчитал доходности за следующие 720 дней, или 24 месяца, в разбивке по месяцам. После усреднил доходности золота и S&P 500 за каждый период, чтобы составить такой же индекс.

Результат получился менее радужным, чем у Crescat Capital, — даже после того, как я поменял среднюю доходность на медианную и убрал результаты за 1966 и 1969 года, в которых акции показали себя лучше золота.

Кроме того, нужно помнить, что историческая доходность S&P 500 не учитывает дивиденды, а вся статистика основана на усреднении. Так, в одном из случаев золото показало доходность в 148% за два года относительно акций S&P 500, а в другом — минус 36%.

Выборка составлена из семи прецедентов за 1973, 1978, 1982, 1989, 2000, 2006 и 2019 года. Источник: расчеты автора на базе данных TradingView по золоту, индексу S&P 500 без учета дивидендов

При чем здесь российский инвестор

Искать закономерности в инверсии кривой доходности на российском рынке смысла нет. Выявить их можно только на длинном горизонте, а исторические данные у нас несопоставимо скуднее, чем в США.

Но российскому инвестору эти знания могут быть полезны. Во-первых, никто не отменял зависимость нашего рынка от глобального. Как минимум она сохраняется через цены на нефть: чем выше риск рецессии в крупнейших экономиках, тем сильнее это давит на нефтяные котировки и акции российских экспортеров.

А во-вторых, проверенные временем законы старого большого рынка могут быть одинаково применимы и к молодому локальному. То, что золото — это защитный актив в кризисные времена, ни для кого не новость. Но анализ статистики инверсии кривой позволяет понять конкретный ориентир — какая эффективность может быть у этой защиты.

Что надо запомнить

Инверсия кривой доходности происходит, когда доходность краткосрочных облигаций больше, чем у долгосрочных. Это аномалия: обычно все наоборот.

Исторические данные показали, что в период инверсии кривой наибольшая вероятность получить положительную доходность приходится на золото, а более рисковые активы вроде инвестиционной недвижимости и корпоративных облигаций, скорее всего, принесут убытки.

Инверсия кривой доходности указывает на скорое приближение рецессии. Но она не дает прямых сигналов, когда продавать тот или иной актив.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба