7 июня 2023 БКС Экспресс

Замещающие облигации — это бумаги, выпущенные взамен еврооблигаций российских компаний. Их номинал и купоны по-прежнему привязаны к валюте, но покупка и выплаты осуществляются в рублях по текущему курсу.

Почему появились

Потребность в замещающих облигациях появилась в 2022 г. после введения множественных санкций. Выплаты по многим российским еврооблигациям были заблокированы. В результате заемщики, готовые платить по евробондам, технически этого сделать не могли, а инвесторы не получали купоны.

Для решения инфраструктурных проблем выпускаются замещающие облигации взамен тех, что торгуются за рубежом. Они номинированы в иностранной валюте, но все операции, расчеты и выплаты осуществляются в рублях по курсу ЦБ.

Преимущества замещающих еврооблигаций

• Валютная переоценка. Хотя инвестор покупает замещающие облигации за рубли, он в действительности приобретает валютный актив. Его стоимость ежедневно меняется вместе с динамикой курса доллара или другой валюты. Таким образом, эти бумаги защищают от потенциального ослабления рубля.

• Привлекательная доходность. Целевая инфляция в США на длинном горизонте по планам ФРС должна стремиться к 2%. При этом ряд уже торгующихся долларовых замещающих облигаций предполагают доходность к погашению более 7%.

• Нет санкционных рисков. Выпуски осуществляются в рамках российской инфраструктуры компаниями из РФ, поэтому иностранные депозитарии и другие органы не могут вводить ограничения. Можно не бояться блокировок — платежи дойдут до адресатов.

• Ничего сложного. Приобрести замещающие еврооблигации можно на Мосбирже. Сумма — от 1 тыс. долларов.

• Число выпусков увеличивается и продолжит расти. Эмитентами замещающих выступают крупнейшие российские компании: ЛУКОЙЛ, Газпром, Совкомфлот и др.

• Ликвидность. Многие выпуски замещающих облигаций обладают высокой ликвидностью, что позволяет большинству инвесторов спокойно купить или продать их в достаточном объеме.

Кроме того, купонная доходность рассчитывается каждый день. Поэтому, продавая облигацию до срока ее погашения, инвестор не теряет накопленный купонный доход за период удержания.

• Налоговые льготы при долгосрочном владении. Через 3 года удержания после покупки инвестор может быть освобожден от уплаты налога с валютной переоценки облигации.

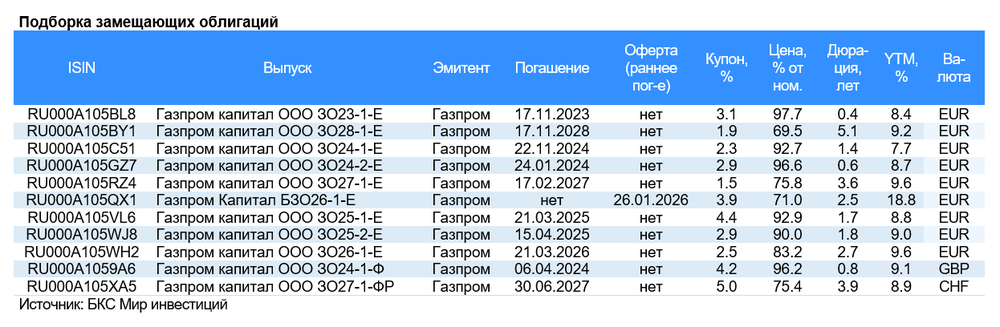

Какие выпуски есть на рынке

На Московской бирже уже более 30 выпусков замещающих облигаций.

Они позволяют инвестировать средства в 4 валютах:

- Доллар США

- Евро

- Британский фунт

- Швейцарский франк

Инвесторам доступны облигации с разными сроками погашения: от года до 15 лет. Таким образом, есть возможность зафиксировать высокую валютную доходность на очень длинный период.

В итоге: замещающие облигации — новый уникальный для российского рынка инструмент, позволяющий получать доходность в твердых валютах без присущих им инфраструктурных рисков.

Выбор БКС

Мы выделили один выпуск замещающих облигаций в евро от Газпром Капитала, который на данный момент выглядит наиболее интересно с точки зрения соотношения риска и доходности.

Газпром — компания, добывающая газ и нефть, владеет газотранспортной системой в России и обладает монополией на экспорт по трубе. Выручка от газа, нефти и прочего составила в 2022 г. 66%, 29% и 5%, а EBITDA — 62%, 33% и 5% соответственно. Себестоимость добычи газа и нефти одна из самых низких в мире. Долговая нагрузка очень низкая: коэффициент Чистый долг/EBITDA составляет 1,0х, и мы ожидаем его сохранения на уровне 1,5–2.0х. Риск ликвидности/рефинансирования низкий благодаря денежным средствам в размере $17 млрд (достаточно для погашения всех долгов в течение года и более) и господдержке. Акционеры: Российская Федерация (прямо и косвенно) — 50,2%, в свободном обращении — 49,8%.

Серия: ЗО27-1-Е

Доходность YTM (yield to maturity): 9,6%

Дюрация: 3,6 года

Валюта: евро

На сегодняшний день наблюдается повышенная доходность в выпусках замещающих облигаций в евро относительно долларовых выпусков, в то время как они должны наоборот торговаться на 1–2% ниже по доходности, т.к. доходность немецких гособлигаций на 1–2% ниже трежерис. В текущий момент выпуск ЗО27-1-Е обладает потенциалом снижения доходности на 2,4% до уровня доходности долларового выпуска Лукойла ЗО-27 при сопоставимых кредитных рисках. Мы ожидаем, что навес вторичного замещения снизится ближе к концу 2023 г., что поможет нормализовать доходности ближе к справедливым уровням.

Потенциальный доход: 12%+ за полгода

Почему появились

Потребность в замещающих облигациях появилась в 2022 г. после введения множественных санкций. Выплаты по многим российским еврооблигациям были заблокированы. В результате заемщики, готовые платить по евробондам, технически этого сделать не могли, а инвесторы не получали купоны.

Для решения инфраструктурных проблем выпускаются замещающие облигации взамен тех, что торгуются за рубежом. Они номинированы в иностранной валюте, но все операции, расчеты и выплаты осуществляются в рублях по курсу ЦБ.

Преимущества замещающих еврооблигаций

• Валютная переоценка. Хотя инвестор покупает замещающие облигации за рубли, он в действительности приобретает валютный актив. Его стоимость ежедневно меняется вместе с динамикой курса доллара или другой валюты. Таким образом, эти бумаги защищают от потенциального ослабления рубля.

• Привлекательная доходность. Целевая инфляция в США на длинном горизонте по планам ФРС должна стремиться к 2%. При этом ряд уже торгующихся долларовых замещающих облигаций предполагают доходность к погашению более 7%.

• Нет санкционных рисков. Выпуски осуществляются в рамках российской инфраструктуры компаниями из РФ, поэтому иностранные депозитарии и другие органы не могут вводить ограничения. Можно не бояться блокировок — платежи дойдут до адресатов.

• Ничего сложного. Приобрести замещающие еврооблигации можно на Мосбирже. Сумма — от 1 тыс. долларов.

• Число выпусков увеличивается и продолжит расти. Эмитентами замещающих выступают крупнейшие российские компании: ЛУКОЙЛ, Газпром, Совкомфлот и др.

• Ликвидность. Многие выпуски замещающих облигаций обладают высокой ликвидностью, что позволяет большинству инвесторов спокойно купить или продать их в достаточном объеме.

Кроме того, купонная доходность рассчитывается каждый день. Поэтому, продавая облигацию до срока ее погашения, инвестор не теряет накопленный купонный доход за период удержания.

• Налоговые льготы при долгосрочном владении. Через 3 года удержания после покупки инвестор может быть освобожден от уплаты налога с валютной переоценки облигации.

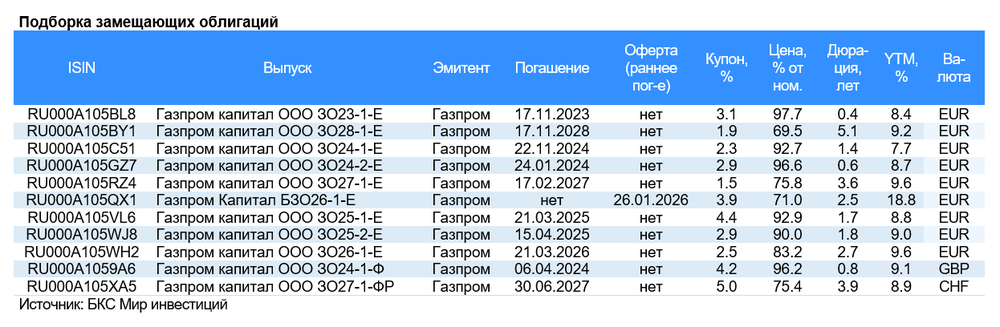

Какие выпуски есть на рынке

На Московской бирже уже более 30 выпусков замещающих облигаций.

Они позволяют инвестировать средства в 4 валютах:

- Доллар США

- Евро

- Британский фунт

- Швейцарский франк

Инвесторам доступны облигации с разными сроками погашения: от года до 15 лет. Таким образом, есть возможность зафиксировать высокую валютную доходность на очень длинный период.

В итоге: замещающие облигации — новый уникальный для российского рынка инструмент, позволяющий получать доходность в твердых валютах без присущих им инфраструктурных рисков.

Выбор БКС

Мы выделили один выпуск замещающих облигаций в евро от Газпром Капитала, который на данный момент выглядит наиболее интересно с точки зрения соотношения риска и доходности.

Газпром — компания, добывающая газ и нефть, владеет газотранспортной системой в России и обладает монополией на экспорт по трубе. Выручка от газа, нефти и прочего составила в 2022 г. 66%, 29% и 5%, а EBITDA — 62%, 33% и 5% соответственно. Себестоимость добычи газа и нефти одна из самых низких в мире. Долговая нагрузка очень низкая: коэффициент Чистый долг/EBITDA составляет 1,0х, и мы ожидаем его сохранения на уровне 1,5–2.0х. Риск ликвидности/рефинансирования низкий благодаря денежным средствам в размере $17 млрд (достаточно для погашения всех долгов в течение года и более) и господдержке. Акционеры: Российская Федерация (прямо и косвенно) — 50,2%, в свободном обращении — 49,8%.

Серия: ЗО27-1-Е

Доходность YTM (yield to maturity): 9,6%

Дюрация: 3,6 года

Валюта: евро

На сегодняшний день наблюдается повышенная доходность в выпусках замещающих облигаций в евро относительно долларовых выпусков, в то время как они должны наоборот торговаться на 1–2% ниже по доходности, т.к. доходность немецких гособлигаций на 1–2% ниже трежерис. В текущий момент выпуск ЗО27-1-Е обладает потенциалом снижения доходности на 2,4% до уровня доходности долларового выпуска Лукойла ЗО-27 при сопоставимых кредитных рисках. Мы ожидаем, что навес вторичного замещения снизится ближе к концу 2023 г., что поможет нормализовать доходности ближе к справедливым уровням.

Потенциальный доход: 12%+ за полгода

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба