12 июня 2023 investing.com Крамер Майкл

Эта неделя будет крайне важной для рынков с учетом предстоящей во вторник публикации ИПЦ, заседания FOMC в среду, заседания ЕЦБ в четверг, а также заседания Банка Японии и экспирации опционов в США в пятницу.

Рынки не уверены в повышении процентных ставок ФРС в июне. Они оценивают вероятность повышения ставок на этой неделе в 31%, при этом вероятность увеличения ставок к июльскому заседанию оценивается ими почти в 86%. Это говорит о том, что, по мнению рынка, вышедшие за последнее время макроэкономические данные указывают в пользу дальнейшего повышения ставок, главным образом ввиду сохраняющейся значительной нехватки кадров на рынке труда, сильного роста зарплат и устойчивой инфляции.

Хотя в центре внимания остается общий ИПЦ, сейчас важнее базовый показатель, а он в мае, по прогнозам, замедлился всего до 5,2% с 5,5% в апреле. Базовый ИПЦ по-прежнему сильно превышает цель ФРС, не согласуясь с темпами инфляции 2%.

Мне июньское заседание ФРС не кажется столь важным с точки зрения повышения ставок. Хотя высокий ИПЦ может склонить ФРС в пользу повышения ставок, важнее будет точечный график, отражающий ожидания центробанка на оставшуюся часть года.

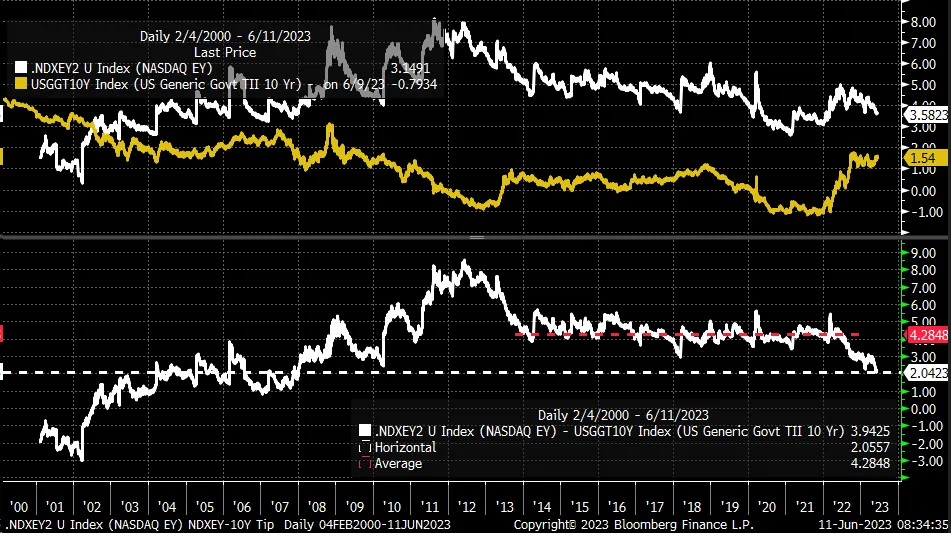

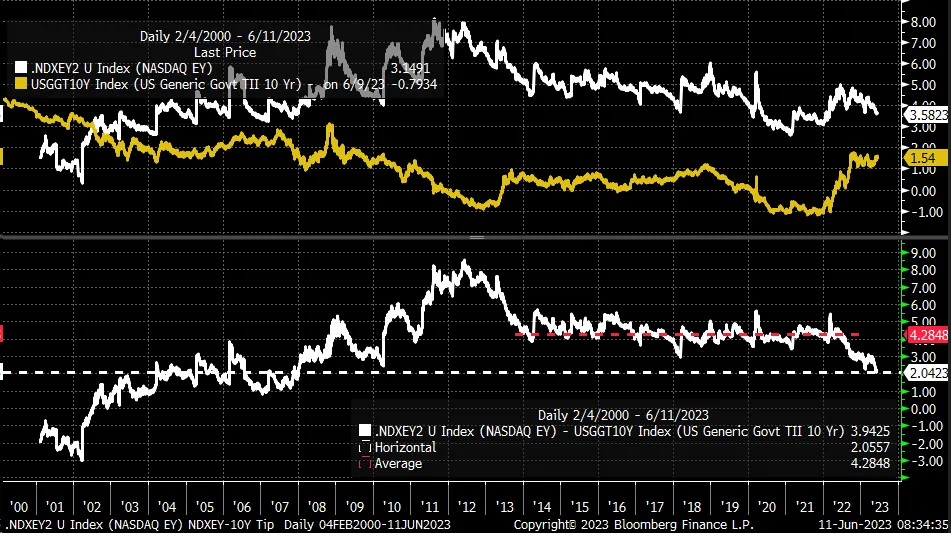

Если рынки облигаций и доллара США в последнее время проводили переоценку риска повышения ставок ФРС, то фондовый рынок его в основном игнорировал и вместо этого сосредоточился на перспективах понижения ставок ФРС. В результате этого спред между Nasdaq 100 и 10-летними TIP оказался на минимальном уровне за 20 лет — доходность прибыли сейчас всего на 2,04% превышает реальную доходность 10-лених облигаций. Это самый узкий спред с 2008 года, при этом он соответствует новому минимуму цикла.

10-летние TIP и Nasdaq 100

Хайп на рынке, пожалуй, ослабевает. Nasdaq 100 сформировал в пятницу вершину 2B после того, как достиг нового внутридневного максимума, но финишировал существенно ниже предыдущих максимумов закрытия.

US 100 Index – дневной таймфрейм

Кроме того, на недельном графике Nasdaq 100 сформировалась свеча разворота, и индекс закрылся с понижением по итогам недели и при этом остается перекупленным, если судить по RSI и линиям Боллинджера.

US 100 – недельный таймфрейм

Индекс S&P 500 находится в потенциальной переломной точке, если говорить о цикле.

S&P 500 – дневной таймфрейм

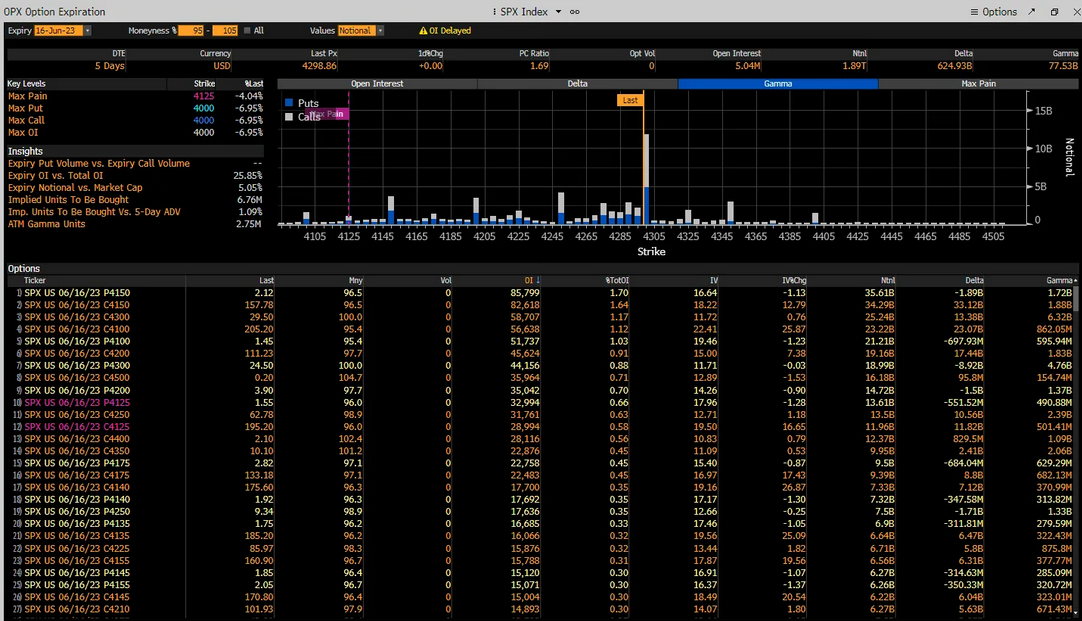

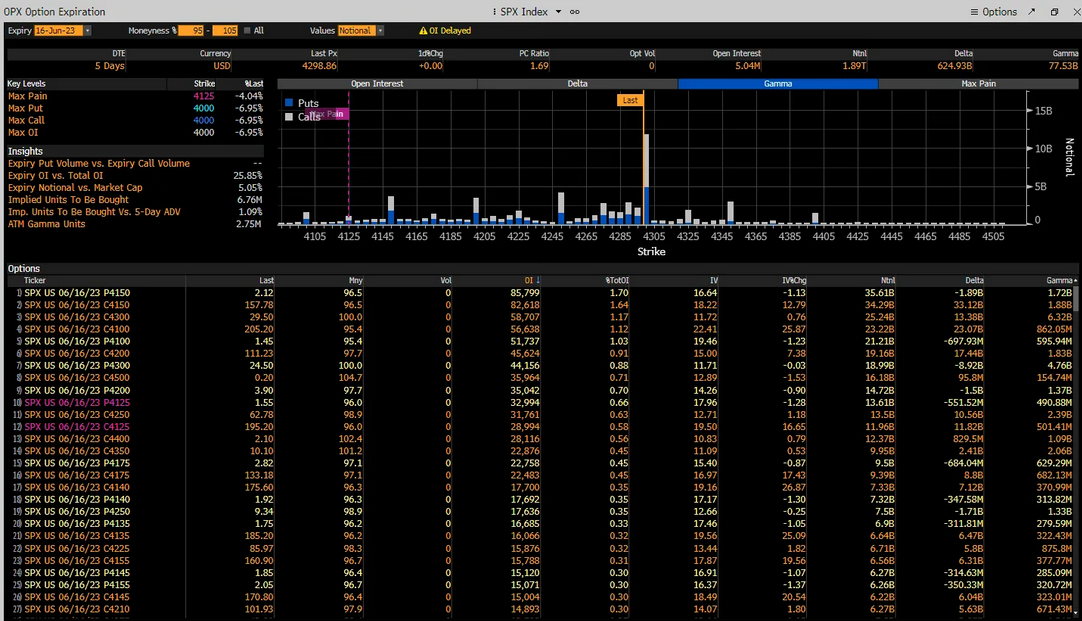

Кроме того, на 4300 по индексу находится скопление гаммы опционов колл. С учетом положительной гаммы маркет-мейкеры при росте индекса будут продавать, что будет сдерживать ралли S&P 500, пока в эту пятницу не произойдет экспирация опционов.

Экспирация опционов

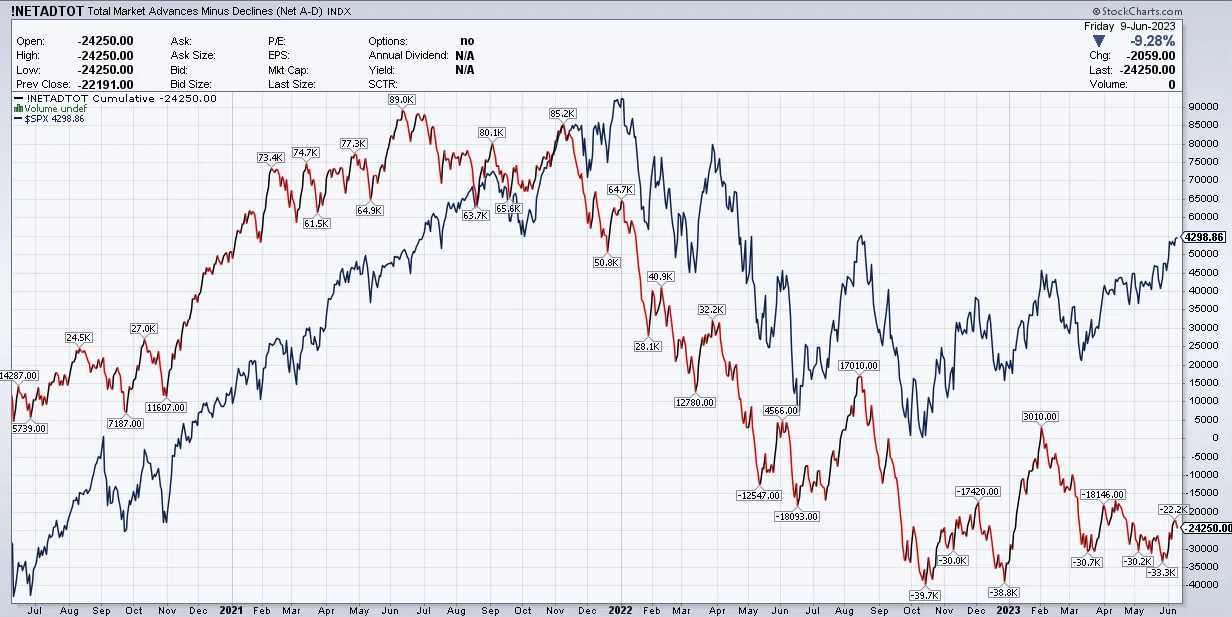

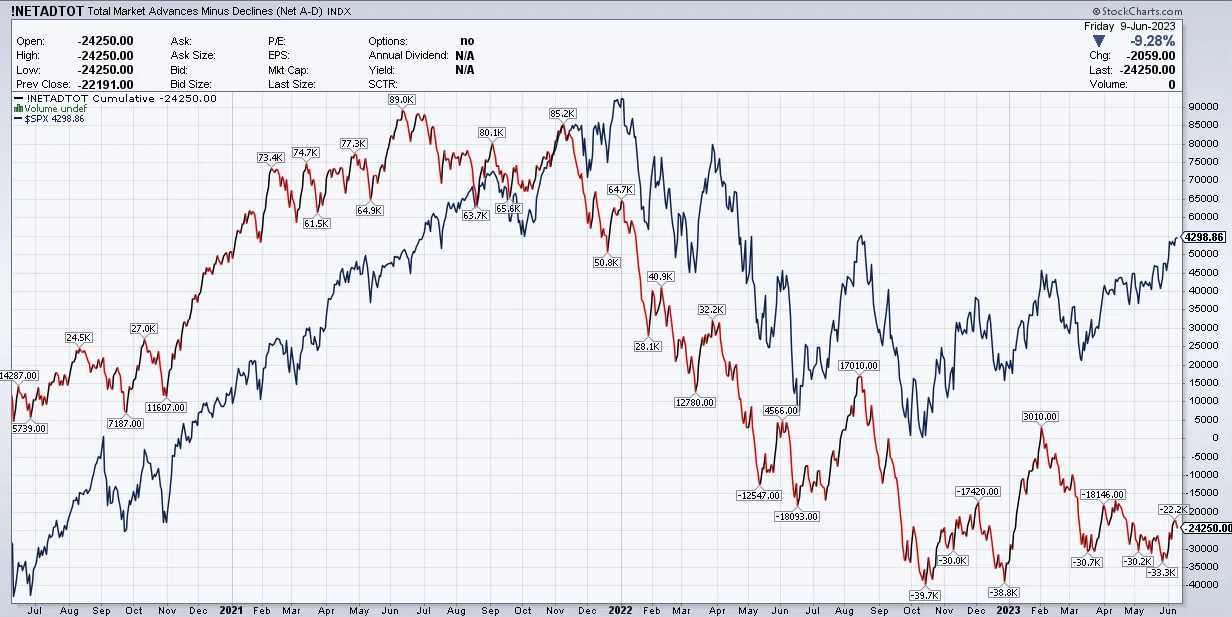

Кроме того, ралли остается слабым с узкой широтой, судя по которой нам не стоит рассчитывать на долгосрочный устойчивый рост. Линия, показывающая соотношение растущих и падающих акций, неуклонно снижается начиная с февраля, показывая очень сильную дивергенцию с направлением рынка.

График INETADTOT

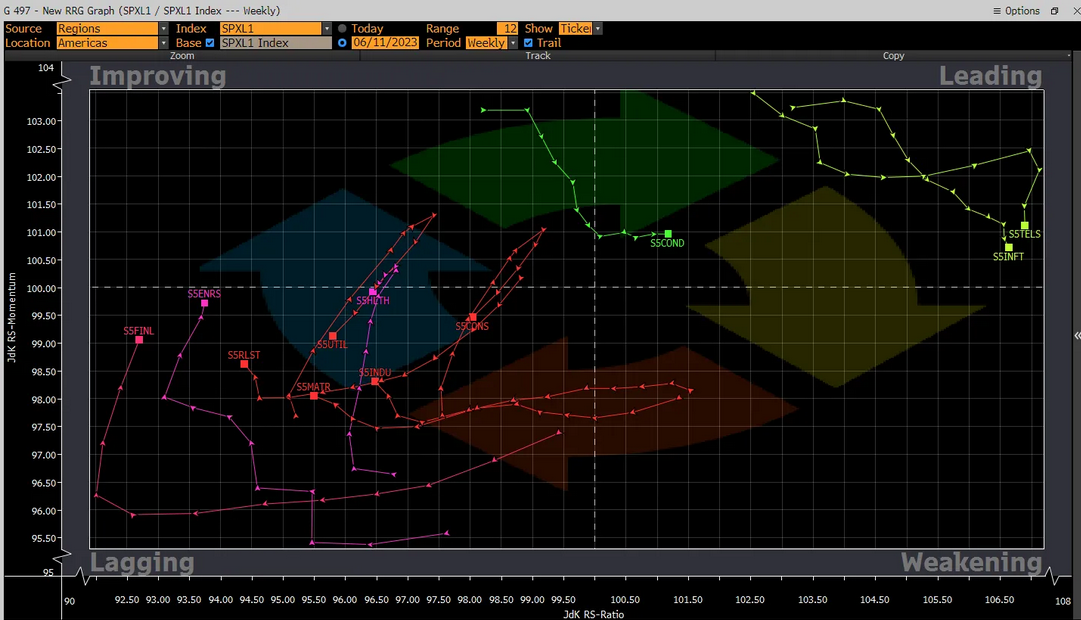

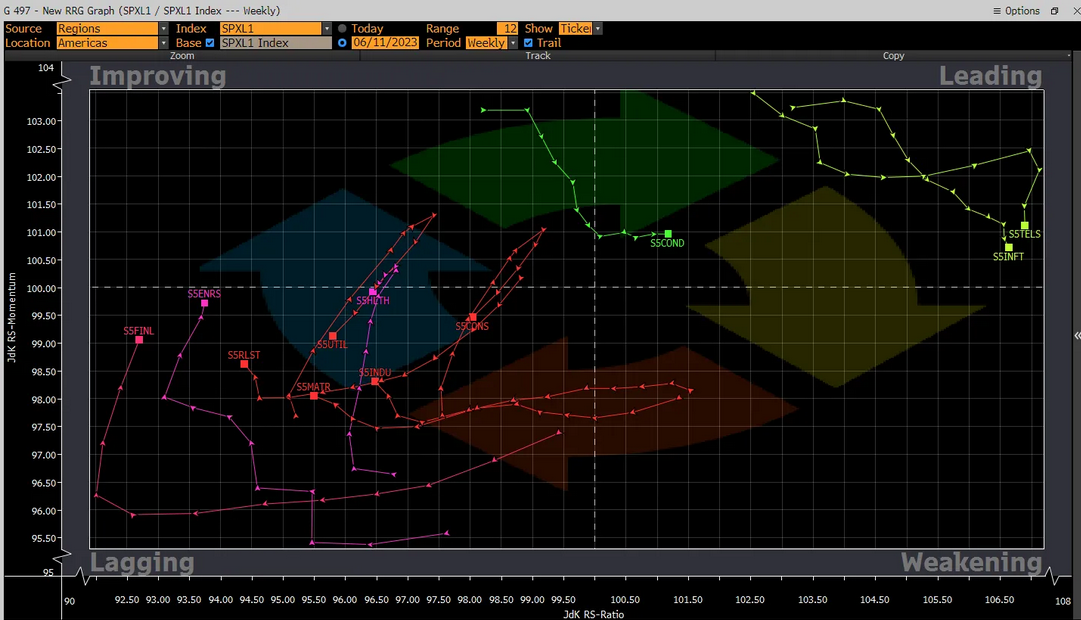

В течение последних 12 лет в ралли участвуют лишь три сектора: технологии, коммуникации и дискреционный потребительский спрос. Во всех трех непропорционально большим весом обладают 2-3 компании, которые перевешивают сектор и выступают драйверами доходности

Недельный индекс SPXL1

Итак, мы имеем перекупленный индекс, который продолжает расти при узкой широте, пока общее соотношение растущих и падающих акций неуклонно снижается.

Рынки не уверены в повышении процентных ставок ФРС в июне. Они оценивают вероятность повышения ставок на этой неделе в 31%, при этом вероятность увеличения ставок к июльскому заседанию оценивается ими почти в 86%. Это говорит о том, что, по мнению рынка, вышедшие за последнее время макроэкономические данные указывают в пользу дальнейшего повышения ставок, главным образом ввиду сохраняющейся значительной нехватки кадров на рынке труда, сильного роста зарплат и устойчивой инфляции.

Хотя в центре внимания остается общий ИПЦ, сейчас важнее базовый показатель, а он в мае, по прогнозам, замедлился всего до 5,2% с 5,5% в апреле. Базовый ИПЦ по-прежнему сильно превышает цель ФРС, не согласуясь с темпами инфляции 2%.

Мне июньское заседание ФРС не кажется столь важным с точки зрения повышения ставок. Хотя высокий ИПЦ может склонить ФРС в пользу повышения ставок, важнее будет точечный график, отражающий ожидания центробанка на оставшуюся часть года.

Если рынки облигаций и доллара США в последнее время проводили переоценку риска повышения ставок ФРС, то фондовый рынок его в основном игнорировал и вместо этого сосредоточился на перспективах понижения ставок ФРС. В результате этого спред между Nasdaq 100 и 10-летними TIP оказался на минимальном уровне за 20 лет — доходность прибыли сейчас всего на 2,04% превышает реальную доходность 10-лених облигаций. Это самый узкий спред с 2008 года, при этом он соответствует новому минимуму цикла.

10-летние TIP и Nasdaq 100

Хайп на рынке, пожалуй, ослабевает. Nasdaq 100 сформировал в пятницу вершину 2B после того, как достиг нового внутридневного максимума, но финишировал существенно ниже предыдущих максимумов закрытия.

US 100 Index – дневной таймфрейм

Кроме того, на недельном графике Nasdaq 100 сформировалась свеча разворота, и индекс закрылся с понижением по итогам недели и при этом остается перекупленным, если судить по RSI и линиям Боллинджера.

US 100 – недельный таймфрейм

Индекс S&P 500 находится в потенциальной переломной точке, если говорить о цикле.

S&P 500 – дневной таймфрейм

Кроме того, на 4300 по индексу находится скопление гаммы опционов колл. С учетом положительной гаммы маркет-мейкеры при росте индекса будут продавать, что будет сдерживать ралли S&P 500, пока в эту пятницу не произойдет экспирация опционов.

Экспирация опционов

Кроме того, ралли остается слабым с узкой широтой, судя по которой нам не стоит рассчитывать на долгосрочный устойчивый рост. Линия, показывающая соотношение растущих и падающих акций, неуклонно снижается начиная с февраля, показывая очень сильную дивергенцию с направлением рынка.

График INETADTOT

В течение последних 12 лет в ралли участвуют лишь три сектора: технологии, коммуникации и дискреционный потребительский спрос. Во всех трех непропорционально большим весом обладают 2-3 компании, которые перевешивают сектор и выступают драйверами доходности

Недельный индекс SPXL1

Итак, мы имеем перекупленный индекс, который продолжает расти при узкой широте, пока общее соотношение растущих и падающих акций неуклонно снижается.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба