Taiwan Semiconductor Manufacturing Company (NYSE:TSM) — тайваньский контрактный производитель чипов, одна из крупнейших полупроводниковых компаний в мире по капитализации. Компания не выпускает продукцию под собственным брендом, а обслуживает глобальных клиентов, не имеющих собственного производства.

Крупнейшие клиенты TSMC — Apple (NASDAQ:AAPL), AMD (NASDAQ:AMD), Qualcomm Incorporated (NASDAQ:QCOM), MediaTek (TW:2454), NVIDIA (NASDAQ:NVDA), Broadcom (NASDAQ:AVGO), Marvell Technology Group (NASDAQ:MRVL) и Intel (NASDAQ:INTC).

Для Apple TSMC является практически эксклюзивным аутсорс-партнером в части мобильных процессоров: например, уже известно, что инновационный процессор А17 Bionic, будет использован в iPhone 15, он изготавливается по техпроцессу 3 нм на фабриках тайваньского производителя.

Продукция TSMC используется на многочисленных конечных рынках, включая смартфоны (39%), высокопроизводительные вычисления (41%), автомобильную электронику (5%), интернет вещей (9%). Компания активно осуществляет международную экспансию.

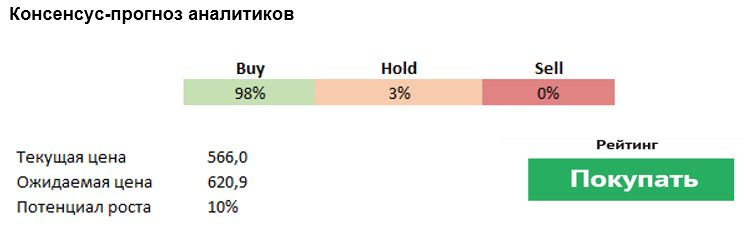

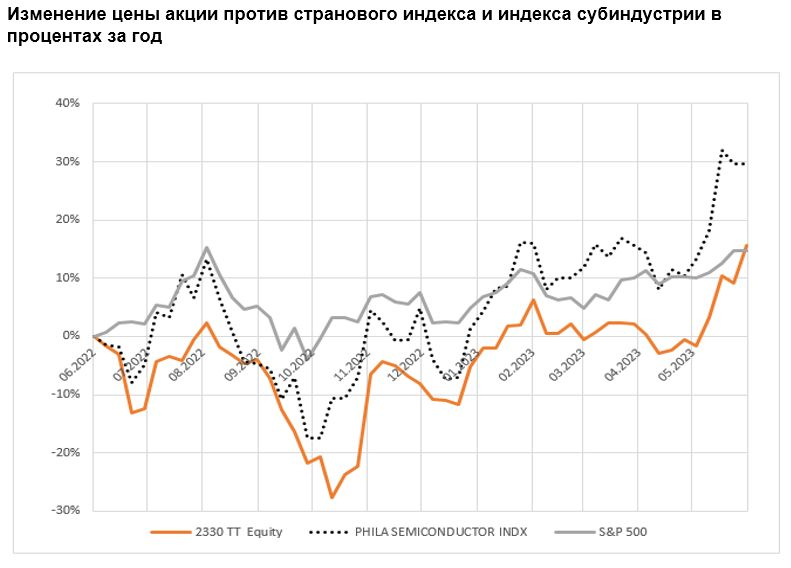

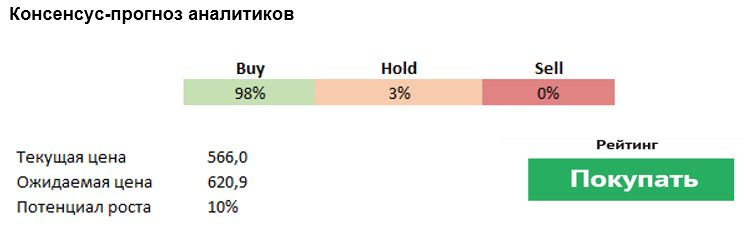

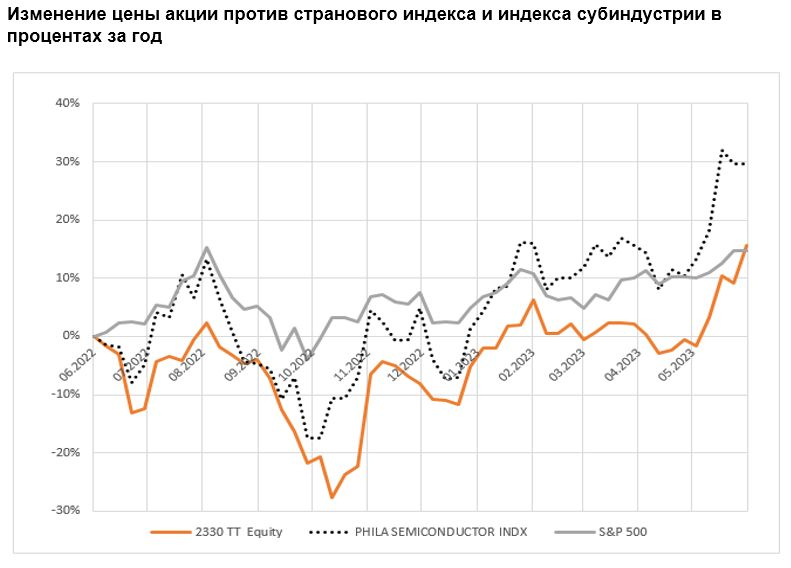

Цена акции компании с начала года начала восстанавливаться, но медленными темпами и еще существенно отстает от динамики индекса Philadelphia Semiconductor Index и может со временем его догнать.

Интерес к компании со стороны инвесторов вырос после того, как отчет NVIDIA продемонстрировал взрывной спрос на чипы для искусственного интеллекта, а их производство отдано на аутсорс TSMC.

Большую ставку операторы ИИ-технологий делают на GPU H100, представленный NVIDIA в прошлом году и изготавливаемый по техпроцессу 4 нм, который является одним из наиболее продвинутых и дорогих в линейке TSMC. Несмотря на то, что NVIDIA планирует диверсифицировать своих поставщиков, в частности, рассматривает сотрудничество с Intel, вряд ли в ближайшие 2-3 года кто-то сможет составить конкуренцию TSMC.

По итогам первого квартала 2023 года TSMC продемонстрировала следующие результаты: выручка (г/г) $16,72 млрд | ↓ -4,8%, чистая прибыль (г/г) $6,80 млрд | ↓-6,2%, EBITDA (г/г) $8,03 млрд | ↓ -1%, EPS (г/г) $1,31 | ↓-6,4%.

Основная часть выручки по итогам 2022 года пришлась на инновационные техпроцессы — 7 нм (27%) и 5 нм (26%).

Исполнительный директор компании отметил, что результаты пострадали из-за снижения спроса на конечном рынке (спрос на компьютеры и смартфоны существенно замедлился), в то время как уровень запасов остается намного выше, чем ожидалось. Возможно снижение выручки в следующем квартале, а далее может последовать восстановление.

Основные мультипликаторы компании существенно лучше, чем средние по отрасли и значительно снизились по сравнению со средними за три года значениями для самой компании.

Компания торгуется с низкими мультипликаторами (P/E=14,4, P/E(forward)=16,2), прямые конкуренты, такие как Globalfoundries Inc (NASDAQ:GFS), торгуются со значительно более высокими коэффициентами (P/E=20,8, P/E(forward)=23,8), при том, что они существенно уступают TSM по доле рынка.

У TSMC есть хороший потенциал увеличить коэффициент дивидендных выплат до 43% к 2025 году с 28% в 2022 году.

Компания не сокращает план капитальных затрат на 2023-2025 гг. ($30 млрд в течение следующих трех лет), ожидая, что спрос на полупроводники будет активно восстанавливаться начиная с 2024 года. Решающее значение для денежного потока будет иметь восстановление продаж, обусловленное восстановлением спроса на чипы для смартфонов. Уже во 2-м полугодии продажи могут вырасти более чем на 23% по сравнению с первым благодаря массовому производству N3 (3 нм) чипов.

Риски

Единственным значимым конкурентом TSMC по части технологий остается корейская Samsung (KS:005930), которая также приступила к массовому производству чипов N3.

Самая большая угроза для роста прибыли TSMC в ближайшее десятилетие — возможный избыток предложения, вызванный гонкой между США, Китаем и Европой за наращивание внутреннего производства чипов.

Расширению местных производственных мощностей TSMC может помешать изменение климата на Тайване.

Глобальное снижение потребительских расходов на устройства от смартфонов до телевизоров, а также продолжающиеся снижение клиентами уровня запасов.

Крупнейшие клиенты TSMC — Apple (NASDAQ:AAPL), AMD (NASDAQ:AMD), Qualcomm Incorporated (NASDAQ:QCOM), MediaTek (TW:2454), NVIDIA (NASDAQ:NVDA), Broadcom (NASDAQ:AVGO), Marvell Technology Group (NASDAQ:MRVL) и Intel (NASDAQ:INTC).

Для Apple TSMC является практически эксклюзивным аутсорс-партнером в части мобильных процессоров: например, уже известно, что инновационный процессор А17 Bionic, будет использован в iPhone 15, он изготавливается по техпроцессу 3 нм на фабриках тайваньского производителя.

Продукция TSMC используется на многочисленных конечных рынках, включая смартфоны (39%), высокопроизводительные вычисления (41%), автомобильную электронику (5%), интернет вещей (9%). Компания активно осуществляет международную экспансию.

Цена акции компании с начала года начала восстанавливаться, но медленными темпами и еще существенно отстает от динамики индекса Philadelphia Semiconductor Index и может со временем его догнать.

Интерес к компании со стороны инвесторов вырос после того, как отчет NVIDIA продемонстрировал взрывной спрос на чипы для искусственного интеллекта, а их производство отдано на аутсорс TSMC.

Большую ставку операторы ИИ-технологий делают на GPU H100, представленный NVIDIA в прошлом году и изготавливаемый по техпроцессу 4 нм, который является одним из наиболее продвинутых и дорогих в линейке TSMC. Несмотря на то, что NVIDIA планирует диверсифицировать своих поставщиков, в частности, рассматривает сотрудничество с Intel, вряд ли в ближайшие 2-3 года кто-то сможет составить конкуренцию TSMC.

По итогам первого квартала 2023 года TSMC продемонстрировала следующие результаты: выручка (г/г) $16,72 млрд | ↓ -4,8%, чистая прибыль (г/г) $6,80 млрд | ↓-6,2%, EBITDA (г/г) $8,03 млрд | ↓ -1%, EPS (г/г) $1,31 | ↓-6,4%.

Основная часть выручки по итогам 2022 года пришлась на инновационные техпроцессы — 7 нм (27%) и 5 нм (26%).

Исполнительный директор компании отметил, что результаты пострадали из-за снижения спроса на конечном рынке (спрос на компьютеры и смартфоны существенно замедлился), в то время как уровень запасов остается намного выше, чем ожидалось. Возможно снижение выручки в следующем квартале, а далее может последовать восстановление.

Основные мультипликаторы компании существенно лучше, чем средние по отрасли и значительно снизились по сравнению со средними за три года значениями для самой компании.

Компания торгуется с низкими мультипликаторами (P/E=14,4, P/E(forward)=16,2), прямые конкуренты, такие как Globalfoundries Inc (NASDAQ:GFS), торгуются со значительно более высокими коэффициентами (P/E=20,8, P/E(forward)=23,8), при том, что они существенно уступают TSM по доле рынка.

У TSMC есть хороший потенциал увеличить коэффициент дивидендных выплат до 43% к 2025 году с 28% в 2022 году.

Компания не сокращает план капитальных затрат на 2023-2025 гг. ($30 млрд в течение следующих трех лет), ожидая, что спрос на полупроводники будет активно восстанавливаться начиная с 2024 года. Решающее значение для денежного потока будет иметь восстановление продаж, обусловленное восстановлением спроса на чипы для смартфонов. Уже во 2-м полугодии продажи могут вырасти более чем на 23% по сравнению с первым благодаря массовому производству N3 (3 нм) чипов.

Риски

Единственным значимым конкурентом TSMC по части технологий остается корейская Samsung (KS:005930), которая также приступила к массовому производству чипов N3.

Самая большая угроза для роста прибыли TSMC в ближайшее десятилетие — возможный избыток предложения, вызванный гонкой между США, Китаем и Европой за наращивание внутреннего производства чипов.

Расширению местных производственных мощностей TSMC может помешать изменение климата на Тайване.

Глобальное снижение потребительских расходов на устройства от смартфонов до телевизоров, а также продолжающиеся снижение клиентами уровня запасов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба