21 июня 2023 StockGamblers

Позавчера Евростат доложил о полной и окончательной победе над варварской Империей.

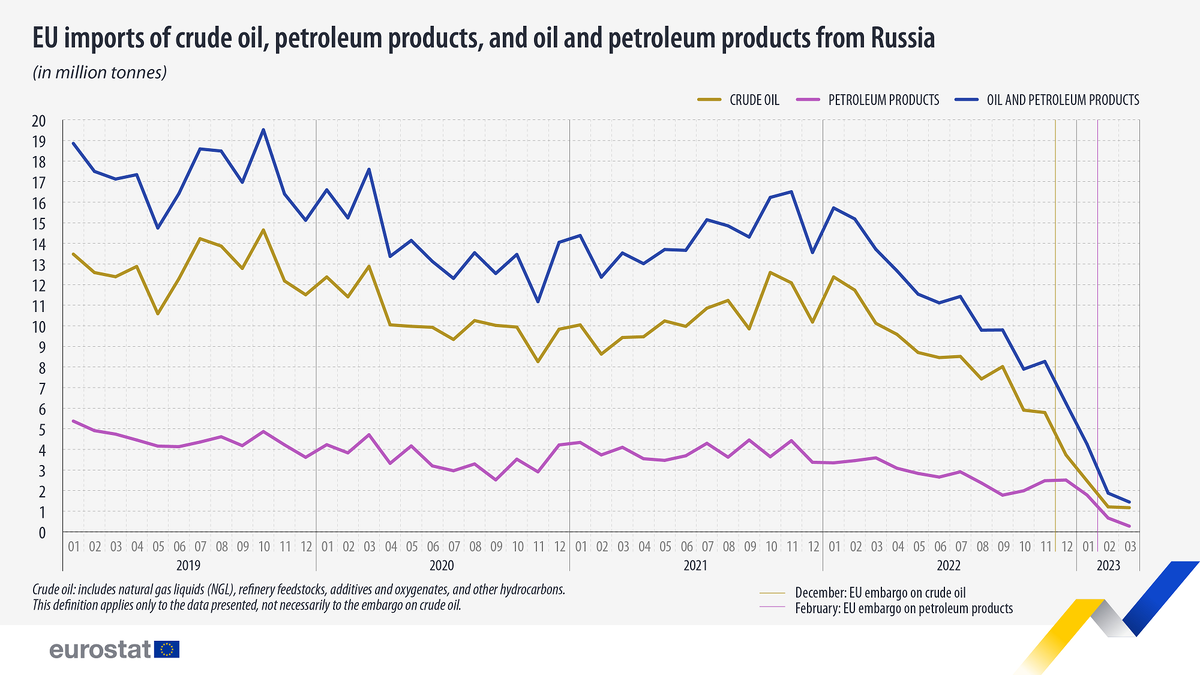

В марте 2023 года общий объем импорта сырой нефти и нефтепродуктов из России в ЕС сократился до 1,4 млн тонн по сравнению со среднемесячным показателем в 15,2 млн тонн за три года с 2019 по 2022 год (-90%).

Ну что ж, похвально. Есть чем козырнуть перед избирателями.

Нефть Шрёдингера... вроде её и нет. А вроде...

*************************

Кто ответственен за процветание Германии?

Тут Financial Times разродилось статьей про то, что Германии надо что-то менять в своей экономике. Собственно, вода водой, ничего интересного. Если бы не одно предложение в последнем абзаце...

In some senses, Germany is a victim of its own success. Its economic model thrived in the era of rapid globalisation that took place in the two decades following the fall of the Berlin Wall

Развал Союза Западу зашел прям хорошо. Расслабились так, что теперь не знают что делать. Посидят, посидят, почешут маковку... О! Точно! Давайте сделаем так, чтобы доля возобновляемых источников энергии в энергобалансе страны составляла 80%... Пацаны, у вас там BASF в Штатах завод достраивает, производство авто сокращается с 2018 года... Тиха там! Путинский пособник!

****************************

Так от кого же стала независима Европа?

Углубимся слегка в ближайшую историю. В 2008 году экономики ЕС и США были примерно равны. Но после того финансового кризиса их пути разошлись. Как отмечают Джереми Шапиро и Яна Пульерин из Европейского совета по международным отношениям: “В 2008 году экономика ЕС была несколько больше американской: 16,2 трлн долларов против 14,7 трлн долларов. К 2022 году экономика США выросла до 25 трлн долларов, в то время как ЕС и Великобритания вместе взятые достигли лишь 19,8 трлн долларов. Экономика Америки сейчас выросла почти на треть. Это на 50 процентов больше, чем в ЕС без учета Великобритании”.

На европейском технологическом рынке доминируют американские фирмы, такие как Amazon, Microsoft и Apple. Все семь крупнейших технологических компаний в мире по рыночной капитализации являются американскими. В топ20 входят только две европейские конторы - ASML и SAP. В то время как Китай создал собственных технологических гигантов, европейских чемпионов часто приобретают американские компании. Skype был куплен Microsoft в 2011 году; DeepMind был куплен Google в 2014 году. В разработке искусственного интеллекта также, вероятно, будут доминировать американские и китайские фирмы.

Ведущих университетов, которые подпитывают поток технологических стартапов в США, в ЕС не хватает. Как в шанхайском рейтинге, так и в рейтинге лучших университетов мира в топ-30 входит только одно учебное заведение ЕС.

В 1990 году Европа производила 44 процента мировых полупроводников. Сейчас этот показатель составляет 9 процентов; по сравнению с 12 процентами в Америке. И ЕС, и США спешат наращивать свои возможности. Но в то время как в США к 2025 году будет введено в эксплуатацию 14 новых полупроводниковых заводов, в Европе и на Ближнем Востоке добавится всего 10 — по сравнению с 43 новыми предприятиями в Китае и Тайване.

И США, и ЕС стремятся изменить эту ситуацию с помощью амбициозной промышленной политики, которая обеспечивает государственное финансирование и стимулы для производителей чипов и электромобилей. Но статус доллара как мировой резервной валюты дает американцам возможность финансировать свои амбиции, не пугая рынки.

Частный капитал также гораздо более доступен в США. Пол Ахляйтнер, председатель глобального консультативного совета Deutsche Bank, говорит, что Европа сейчас “почти полностью зависит от рынков капитала США”.

В отличие от Европы, США также располагают обильными и дешевыми внутренними запасами энергии. Тем временем цены на энергоносители в Европе резко выросли. Потеря дешёвого российского газа привела к тому, что европейская промышленность обычно платит за энергоносители в три-четыре раза больше, чем их американские конкуренты. Мрачные европейские боссы говорят, что это уже приводит к закрытию фабрик в Европе.

И что, неужели Европе даже нечем похвастать? Есть.

Европа действительно лидирует в отраслях, связанных со “стилем жизни”. Почти две трети мировых туристов прибывают в Европу. На рынке предметов роскоши доминируют европейские компании. В футболе, самом популярном виде спорта в мире, доминируют европейские команды, хотя многие из крупнейших клубов в настоящее время принадлежат ближневосточным, американским или азиатским инвесторам.

Здорово, правда? Стиль жизни - это хорошо. Только вот вопрос... в начале они разграбляли дальние колонии и с этого строили дворцы и стиль жизни. Потом они сидели на дешевых российских энергоресурсах с нескольких труб и с этого строили промышленность и стиль жизни. А что дальше? Как с независимостью, Европа? Нормально всё? Если уж даже Financial Times так вам открывает глаза...

******************************

Глобализировались, глобализировались, да не выглобализировались.

Всё идёт к закрытым экономико-технологическим блокам. Шаги уже совершаются открыто и без оглядки. Опираться дальше можно будет только на свои силы.

Группа американских законодателей из четырех человек, представляющих так называемый «Китайский специальный комитет», отправятся сегодня в Детройт, чтобы встретиться с топами Ford и GM. А также с руководителями таких поставщиков, как BorgWarner, Continental, Bosch, Tenneco и аккумуляторный стартап Our Next Energy (ONE).

Зачем? А затем, чтобы призвать сократить зависимость от китайских автозапчастей, ососбенно аккумуляторов для автомобилей. Говорят, многочасовые встречи Энтони Блинкена в Китае не привели к каким-либо значимым прорывам. Ford заявил в понедельник, что “разделяет цели комитета по укреплению конкурентоспособности Америки и созданию цепочек поставок электромобилей в США, и на нашей завтрашней встрече мы планируем поделиться тем, как мы это делаем”.

Галлахер, который возглавляет китайский комитет, в апреле выразил обеспокоенность по поводу зависимости Tesla от Китая, после того как компания объявила о планах открыть завод по производству аккумуляторов Megapack в Шанхае.

Закон о снижении инфляции на 430 миллиардов долларов (IRA), подписанный Дедом на перфокартах в августе, направлен на то, чтобы отучить американское производство электромобилей от китайских цепочек поставок путём введения новых условий для налоговых льгот на электромобили. Новые правила предоставления налоговых льгот ограничивают право на получение льгот только автомобилями североамериканской сборки и устанавливают правила поиска аккумуляторов.

Объявленная в феврале сделка Ford по использованию технологии китайской аккумуляторной компании CATL в рамках плана автопроизводителя потратить 3,5 миллиарда долларов на строительство аккумуляторного завода в Мичигане вызвала критику со стороны некоторых законодателей.

Сенатор-республиканец Марко Рубио попросил администрацию Байдена заблокировать налоговые льготы для аккумуляторов, произведённых по китайской технологии.

Ранее Ford заявлял, что “производить эти аккумуляторы здесь, дома, намного лучше, чем продолжать полагаться исключительно на иностранный импорт, как это делают другие автомобильные компании”.

Источник

*****************************

Положительные новости приходят с верхов. Правда, пока в рамках дискуссий, но надо с чего-то начинать.

В рамках XXVI Петербургского международного экономического форума состоялось совместное заседание комиссий Государственного Совета по направлениям «Экономика и финансы» и «Энергетика». Обсуждались вопросы создания предпосылок для опережающего роста российской экономики.

Основными дискуссионными вопросами стали тезисы книги "Кристалл роста. К русскому экономическому чуду", связанные с применимостью опыта управления экономикой страны в период с 1929 по 1955 год, когда был зафиксирован рекордный в мире экономический рост.

Участники заседания подчеркнули, что сегодня Россия находится в эпицентре формирования нового миропорядка, при этом ответы на некоторые вопросы, которые необходимо решать, чтобы сформировать новую модель экономического роста, можно получить при анализе исторических материалов, относящихся к периоду феноменального роста нашей экономики в 1929–1955 годы.

Напомню, если кто вдруг не в курсе, что... за период с 1929-1955 годов в условиях ещё более сильных, чем сегодня, санкций Запада экономика без внешнего финансирования увеличилась в 14 раз, стала первой в Европе и второй в мире, а среднегодовые темпы роста составили 13,8 процента – за вычетом четырёх военных лет. При этом продолжительность жизни увеличилась на 26 лет, численность населения – на 46 миллионов человек, несмотря на Великую Отечественную войну, которая приходится на середину этого периода бурного роста.

******************************

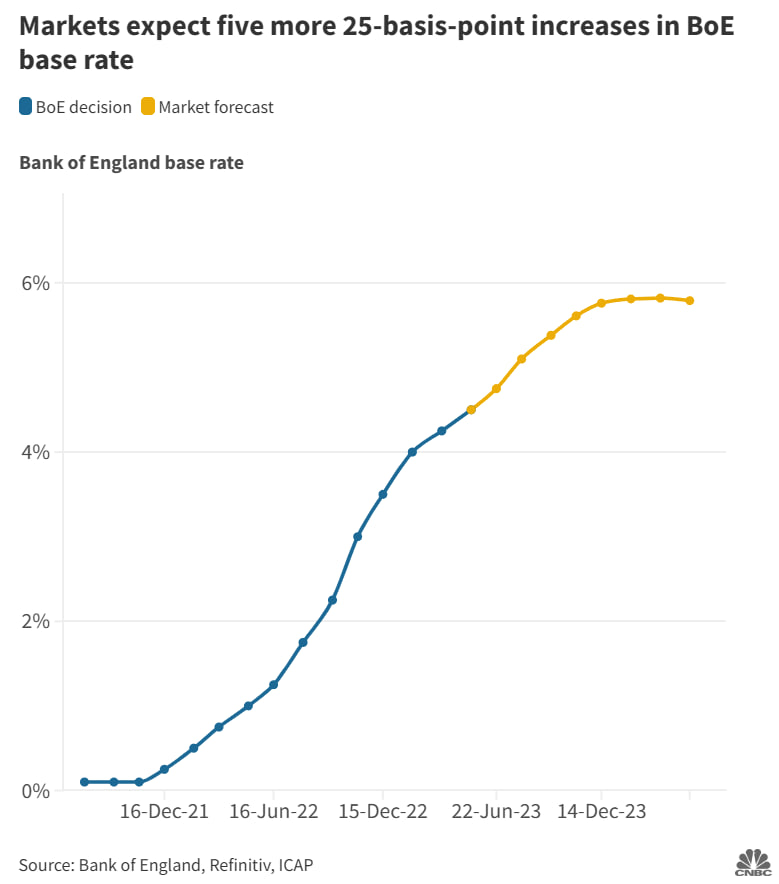

Последнее время я много пишу про ВЕЛИКУЮ Британию. Ну там очень хорошо идут дела со ставками по ипотекам. Так вот...

Вот такой прогноз рисуют по росту базовой ставки. Ну той, что Банк Англии устанавливает. Я чувствую, самое веселое еще впереди.

************************

Сколько до всплытия?

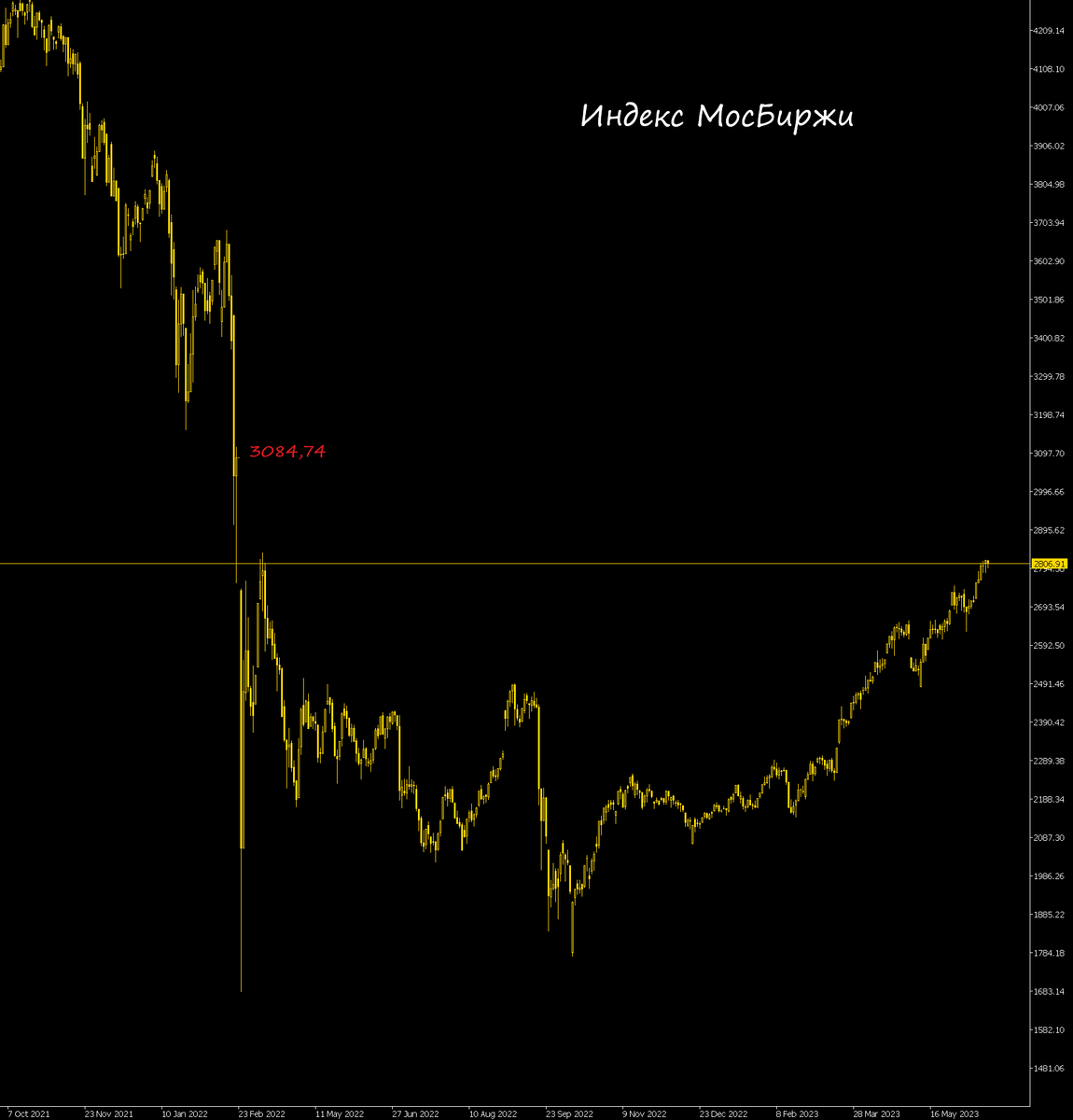

Итак, Индекс МосБиржи - один из главных индексов российского рынка, включающий наиболее ликвидные акции крупнейших и динамично развивающихся российских эмитентов.

22 февраля 2022 года он закрылся на значении 3084,74. На следующий день был выходной.

С текущих значений нам осталось вырасти на 9,9%, чтобы вернутся на уровни, предшествующие началу СВО.

Ну как-то так. Порванная в клочья...

*************************************

Китай взялся за газулю!

Китайская национальная нефтяная корпорация (CNPC) сегодня планирует подписать 27-летнее соглашение о закупке СПГ на 4 миллиона тонн в год с Qatar Energy. Поставки могут начаться уже в 2026 году, и CNPC получит 5%-ную долю в производственной линии в рамках проекта расширения катарского месторождения на Северо-востоке страны.

Сделка станет одним из самых долгосрочных соглашений о поставках в отрасли. Обеспечит ништячки для обеих стран. Китаю необходимо обеспечить себя топливом по доступным ценам на десятилетия вперед, чтобы помочь удовлетворить растущий спрос на энергоносители, в то время как Катару нужны покупатели для газа, который будет производиться в результате масштабного расширения производства, запуск которого запланирован на середину этого десятилетия.

Китайская корпорация Sinopec, в прошлом году подписала аналогичное 27-летнее соглашение с Катаром. Ранее в этом году Sinopec также приобрела долю в проекте расширения в Катаре.

*************************

Не прошло и года, как говорится...

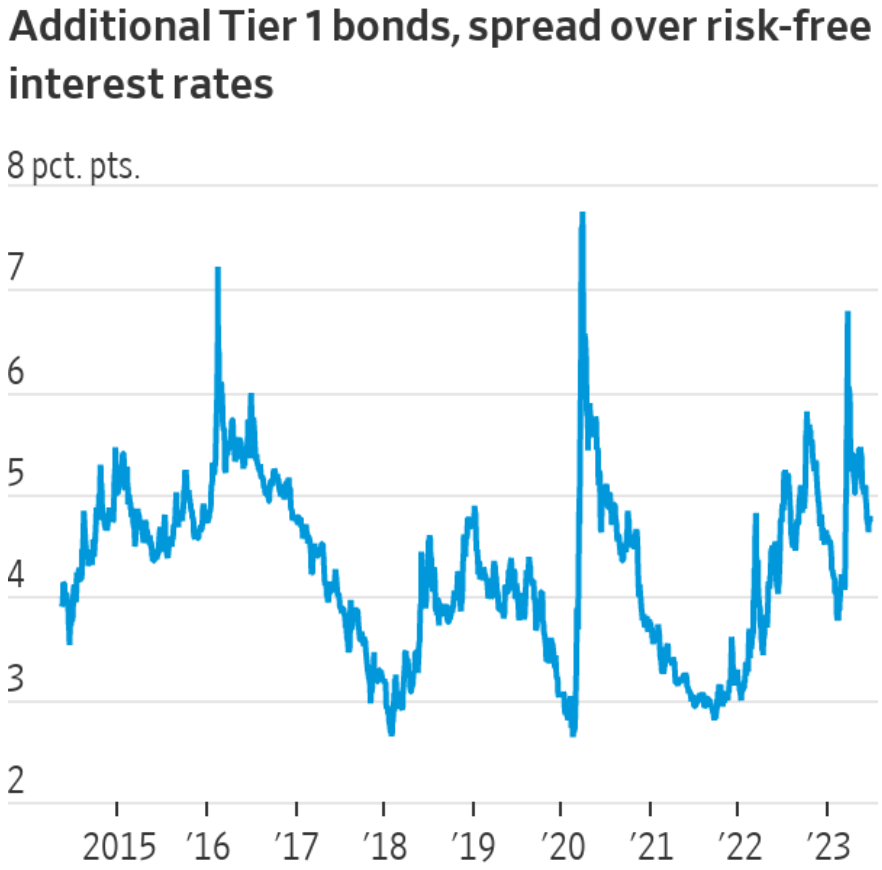

Еще в марте, когда загремел в тазу один из 29 системно значимых глобальных банков Credit Suisse, вместе с ним загремели туда же и держатели 17 млрд $ облигаций типа АТ1.

Вкратце напомню, АТ1 - это такой вид облигаций, называемых условно конвертируемыми, которые могут сделать ВЖУХ при определенных условиях и перейти в собственный капитал банка. Ну если банку стало дурно. Так - хоп - и уже не дурно. То, что мы были должны, мы не должны. И более того, это сумма плюсанулась к капиталу. Красота.

Почему все в эти облигации лезли? Ну потому, что ставка, т.е. доходность по ним, была и есть значительно выше, чем по традиционным долговым инструментам.

И вот прошло три месяца. Память у инвесторов оказалась, что у рыбки Гуппи. Моргнул - забыл.

Спреды к безрисковым ставкам (превышение доходностей АТ1 над доходностями обычных оближек) вернулись к уровням 2014-2016 года. Что это значит? Значит, их покупают. А на прошлой неделе испанский банк Bilbao Vizcaya Argentaria выпускает этого добра на 1 млрд евро. Bank of Cyprus также на прошлой неделе проделал сей шикарный ход. Берут... И это при тех ставках на безрисковые инструменты, которые мы наблюдаем сейчас.

как там было...

Покуда живы жадины вокруг,

Удачи мы не выпустим из рук.

*********************************

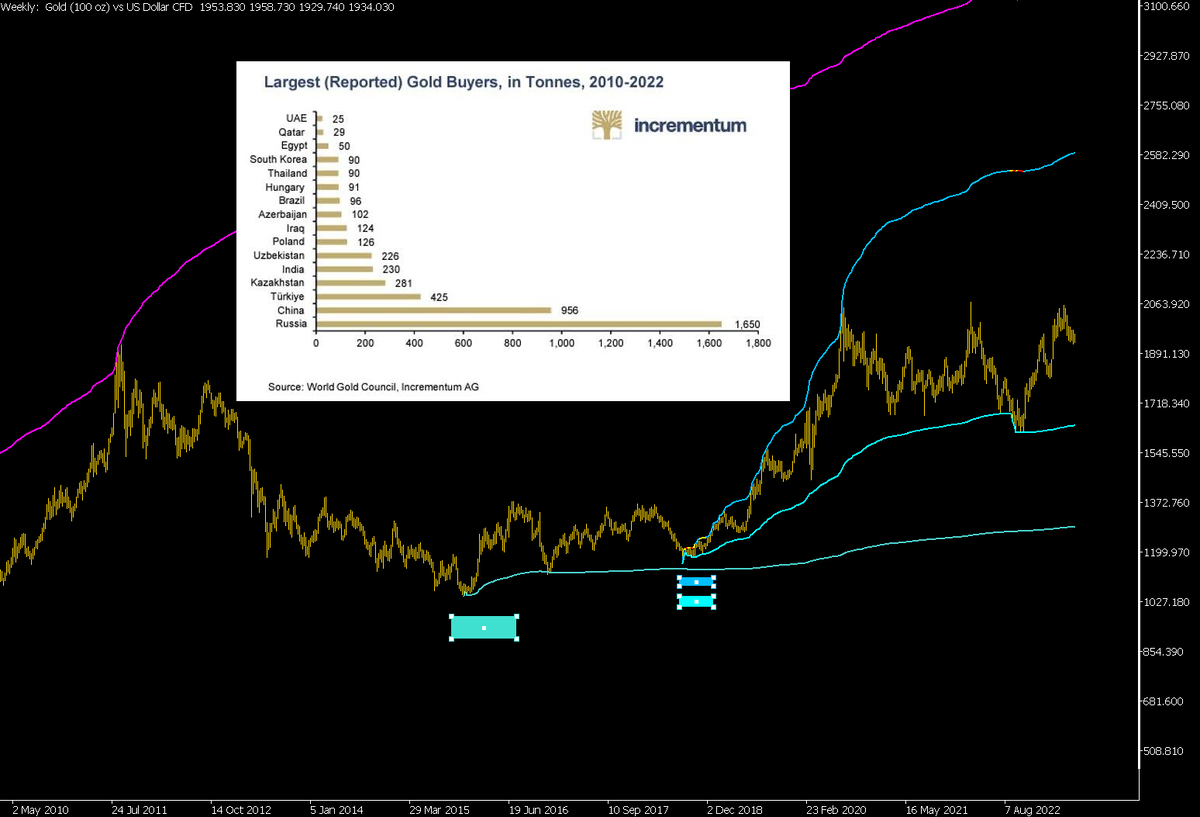

Вот такая попалась картинка по совокупным страновым закупкам золота за период с 2010 по 2022 годы.

Наложил на график золота этого же периода.

Интересно, какая средневзвешенная цена российских сделок...

**************************************

С кем там Россия торгует?

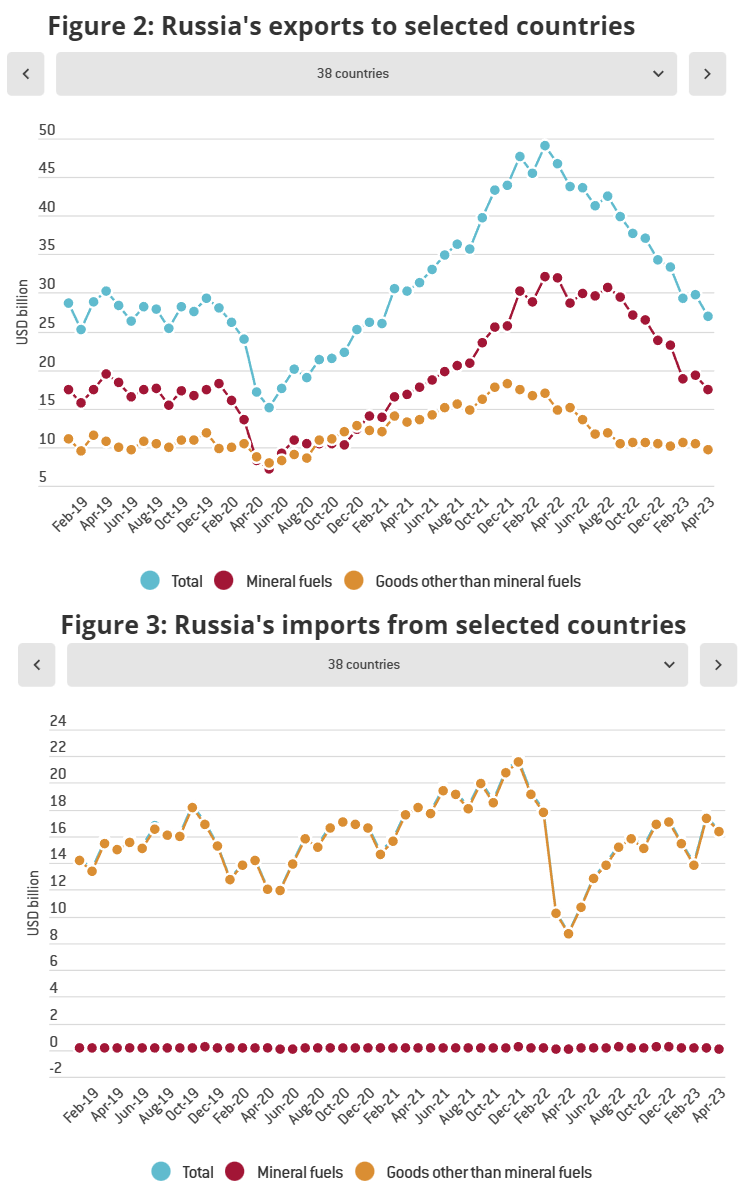

Смотрите, дорогие друзья, у нас, т.е. у них есть такой синк танк Bruegel. Мы регулярно с помощью него отслеживаем импорт газа в Европу. Но данный синк танк может не только в газ. И даже не в нефть, в которую он последнее время стал мочь. Еще он может в отслеживание нашей с вами торговли. Данный раздел называется у них - Russian foreign trade tracker. Правда, дело в том, что Банк России внезапно перестал играть по чужим правилам и прекратил публиковать подробные данные о торговле. Т.е. встречную проверку Bruegel провести не может. В своих расчетах опирается он исключительно на данные других стран в количестве 38 штук. Отмечается, что на долю этих стран приходилось 80% российской торговли в 2019 году. Ну т.е. тут даже не математическая погрешность. Тем не менее, посмотрим, что они там насчитали.

Экспорт всякого нашего нефтегазового опустился после пиковых значений апреля 2022 до уровней 2019 года. Называют это они “mineral fuels”. Британника под этим подразумевает - уголь, нефть и природный газ.

Экспорт иных товаров, не подпадающих под “mineral fuels” также снизился до уровней 2019 года. Напомню, 2019 - это год самого мощного расцвета отечественной экономики.

Импорт. Понятно, топливный импорт у нас всегда отсутствовал (практически). А вот импорт всего остального полностью восстановился после минимумов апреля 2022. О чем, кстати, сегодня доложил врио главы Федеральной таможенной службы Руслан Давыдов.

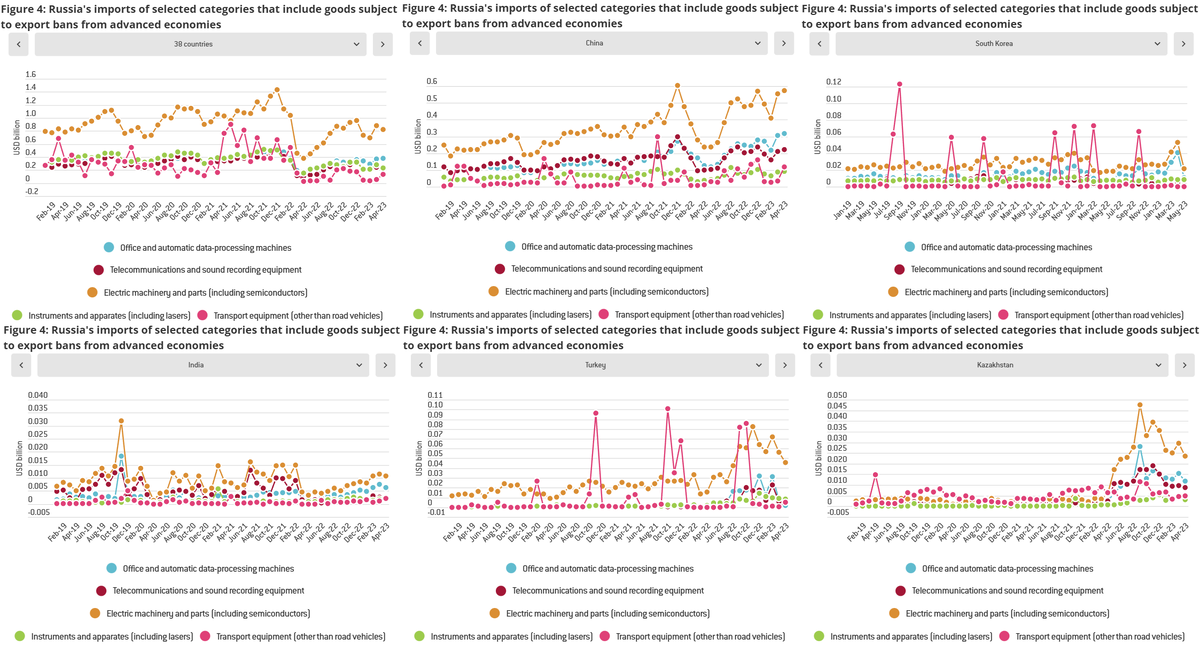

Особый интерес вызывает импорт отдельных категорий товаров, чей экспорт к нам запрещён в «развитых» странах. Это всякие компьютеры, телекоммуникационное оборудование, полупроводники, различные станки и аппаратура, включая лазеры и транспортное оборудование. В общем, что там? Да ничего. В начале всё нырнуло, а сейчас практически добивает до уровней 2019 года. Откуда же это всё? Во-первых, Китай планомерно наращивает объёмы поставок. Турция сильно выросла. Также постепенно растут поставки из Индии. Казахстан выстрелил. И, что интересно, не закрывает торговлю Южная Корея - тут всё стабильно.

Вот такая картина.

В марте 2023 года общий объем импорта сырой нефти и нефтепродуктов из России в ЕС сократился до 1,4 млн тонн по сравнению со среднемесячным показателем в 15,2 млн тонн за три года с 2019 по 2022 год (-90%).

Ну что ж, похвально. Есть чем козырнуть перед избирателями.

Нефть Шрёдингера... вроде её и нет. А вроде...

*************************

Кто ответственен за процветание Германии?

Тут Financial Times разродилось статьей про то, что Германии надо что-то менять в своей экономике. Собственно, вода водой, ничего интересного. Если бы не одно предложение в последнем абзаце...

In some senses, Germany is a victim of its own success. Its economic model thrived in the era of rapid globalisation that took place in the two decades following the fall of the Berlin Wall

Развал Союза Западу зашел прям хорошо. Расслабились так, что теперь не знают что делать. Посидят, посидят, почешут маковку... О! Точно! Давайте сделаем так, чтобы доля возобновляемых источников энергии в энергобалансе страны составляла 80%... Пацаны, у вас там BASF в Штатах завод достраивает, производство авто сокращается с 2018 года... Тиха там! Путинский пособник!

****************************

Так от кого же стала независима Европа?

Углубимся слегка в ближайшую историю. В 2008 году экономики ЕС и США были примерно равны. Но после того финансового кризиса их пути разошлись. Как отмечают Джереми Шапиро и Яна Пульерин из Европейского совета по международным отношениям: “В 2008 году экономика ЕС была несколько больше американской: 16,2 трлн долларов против 14,7 трлн долларов. К 2022 году экономика США выросла до 25 трлн долларов, в то время как ЕС и Великобритания вместе взятые достигли лишь 19,8 трлн долларов. Экономика Америки сейчас выросла почти на треть. Это на 50 процентов больше, чем в ЕС без учета Великобритании”.

На европейском технологическом рынке доминируют американские фирмы, такие как Amazon, Microsoft и Apple. Все семь крупнейших технологических компаний в мире по рыночной капитализации являются американскими. В топ20 входят только две европейские конторы - ASML и SAP. В то время как Китай создал собственных технологических гигантов, европейских чемпионов часто приобретают американские компании. Skype был куплен Microsoft в 2011 году; DeepMind был куплен Google в 2014 году. В разработке искусственного интеллекта также, вероятно, будут доминировать американские и китайские фирмы.

Ведущих университетов, которые подпитывают поток технологических стартапов в США, в ЕС не хватает. Как в шанхайском рейтинге, так и в рейтинге лучших университетов мира в топ-30 входит только одно учебное заведение ЕС.

В 1990 году Европа производила 44 процента мировых полупроводников. Сейчас этот показатель составляет 9 процентов; по сравнению с 12 процентами в Америке. И ЕС, и США спешат наращивать свои возможности. Но в то время как в США к 2025 году будет введено в эксплуатацию 14 новых полупроводниковых заводов, в Европе и на Ближнем Востоке добавится всего 10 — по сравнению с 43 новыми предприятиями в Китае и Тайване.

И США, и ЕС стремятся изменить эту ситуацию с помощью амбициозной промышленной политики, которая обеспечивает государственное финансирование и стимулы для производителей чипов и электромобилей. Но статус доллара как мировой резервной валюты дает американцам возможность финансировать свои амбиции, не пугая рынки.

Частный капитал также гораздо более доступен в США. Пол Ахляйтнер, председатель глобального консультативного совета Deutsche Bank, говорит, что Европа сейчас “почти полностью зависит от рынков капитала США”.

В отличие от Европы, США также располагают обильными и дешевыми внутренними запасами энергии. Тем временем цены на энергоносители в Европе резко выросли. Потеря дешёвого российского газа привела к тому, что европейская промышленность обычно платит за энергоносители в три-четыре раза больше, чем их американские конкуренты. Мрачные европейские боссы говорят, что это уже приводит к закрытию фабрик в Европе.

И что, неужели Европе даже нечем похвастать? Есть.

Европа действительно лидирует в отраслях, связанных со “стилем жизни”. Почти две трети мировых туристов прибывают в Европу. На рынке предметов роскоши доминируют европейские компании. В футболе, самом популярном виде спорта в мире, доминируют европейские команды, хотя многие из крупнейших клубов в настоящее время принадлежат ближневосточным, американским или азиатским инвесторам.

Здорово, правда? Стиль жизни - это хорошо. Только вот вопрос... в начале они разграбляли дальние колонии и с этого строили дворцы и стиль жизни. Потом они сидели на дешевых российских энергоресурсах с нескольких труб и с этого строили промышленность и стиль жизни. А что дальше? Как с независимостью, Европа? Нормально всё? Если уж даже Financial Times так вам открывает глаза...

******************************

Глобализировались, глобализировались, да не выглобализировались.

Всё идёт к закрытым экономико-технологическим блокам. Шаги уже совершаются открыто и без оглядки. Опираться дальше можно будет только на свои силы.

Группа американских законодателей из четырех человек, представляющих так называемый «Китайский специальный комитет», отправятся сегодня в Детройт, чтобы встретиться с топами Ford и GM. А также с руководителями таких поставщиков, как BorgWarner, Continental, Bosch, Tenneco и аккумуляторный стартап Our Next Energy (ONE).

Зачем? А затем, чтобы призвать сократить зависимость от китайских автозапчастей, ососбенно аккумуляторов для автомобилей. Говорят, многочасовые встречи Энтони Блинкена в Китае не привели к каким-либо значимым прорывам. Ford заявил в понедельник, что “разделяет цели комитета по укреплению конкурентоспособности Америки и созданию цепочек поставок электромобилей в США, и на нашей завтрашней встрече мы планируем поделиться тем, как мы это делаем”.

Галлахер, который возглавляет китайский комитет, в апреле выразил обеспокоенность по поводу зависимости Tesla от Китая, после того как компания объявила о планах открыть завод по производству аккумуляторов Megapack в Шанхае.

Закон о снижении инфляции на 430 миллиардов долларов (IRA), подписанный Дедом на перфокартах в августе, направлен на то, чтобы отучить американское производство электромобилей от китайских цепочек поставок путём введения новых условий для налоговых льгот на электромобили. Новые правила предоставления налоговых льгот ограничивают право на получение льгот только автомобилями североамериканской сборки и устанавливают правила поиска аккумуляторов.

Объявленная в феврале сделка Ford по использованию технологии китайской аккумуляторной компании CATL в рамках плана автопроизводителя потратить 3,5 миллиарда долларов на строительство аккумуляторного завода в Мичигане вызвала критику со стороны некоторых законодателей.

Сенатор-республиканец Марко Рубио попросил администрацию Байдена заблокировать налоговые льготы для аккумуляторов, произведённых по китайской технологии.

Ранее Ford заявлял, что “производить эти аккумуляторы здесь, дома, намного лучше, чем продолжать полагаться исключительно на иностранный импорт, как это делают другие автомобильные компании”.

Источник

*****************************

Положительные новости приходят с верхов. Правда, пока в рамках дискуссий, но надо с чего-то начинать.

В рамках XXVI Петербургского международного экономического форума состоялось совместное заседание комиссий Государственного Совета по направлениям «Экономика и финансы» и «Энергетика». Обсуждались вопросы создания предпосылок для опережающего роста российской экономики.

Основными дискуссионными вопросами стали тезисы книги "Кристалл роста. К русскому экономическому чуду", связанные с применимостью опыта управления экономикой страны в период с 1929 по 1955 год, когда был зафиксирован рекордный в мире экономический рост.

Участники заседания подчеркнули, что сегодня Россия находится в эпицентре формирования нового миропорядка, при этом ответы на некоторые вопросы, которые необходимо решать, чтобы сформировать новую модель экономического роста, можно получить при анализе исторических материалов, относящихся к периоду феноменального роста нашей экономики в 1929–1955 годы.

Напомню, если кто вдруг не в курсе, что... за период с 1929-1955 годов в условиях ещё более сильных, чем сегодня, санкций Запада экономика без внешнего финансирования увеличилась в 14 раз, стала первой в Европе и второй в мире, а среднегодовые темпы роста составили 13,8 процента – за вычетом четырёх военных лет. При этом продолжительность жизни увеличилась на 26 лет, численность населения – на 46 миллионов человек, несмотря на Великую Отечественную войну, которая приходится на середину этого периода бурного роста.

******************************

Последнее время я много пишу про ВЕЛИКУЮ Британию. Ну там очень хорошо идут дела со ставками по ипотекам. Так вот...

Вот такой прогноз рисуют по росту базовой ставки. Ну той, что Банк Англии устанавливает. Я чувствую, самое веселое еще впереди.

************************

Сколько до всплытия?

Итак, Индекс МосБиржи - один из главных индексов российского рынка, включающий наиболее ликвидные акции крупнейших и динамично развивающихся российских эмитентов.

22 февраля 2022 года он закрылся на значении 3084,74. На следующий день был выходной.

С текущих значений нам осталось вырасти на 9,9%, чтобы вернутся на уровни, предшествующие началу СВО.

Ну как-то так. Порванная в клочья...

*************************************

Китай взялся за газулю!

Китайская национальная нефтяная корпорация (CNPC) сегодня планирует подписать 27-летнее соглашение о закупке СПГ на 4 миллиона тонн в год с Qatar Energy. Поставки могут начаться уже в 2026 году, и CNPC получит 5%-ную долю в производственной линии в рамках проекта расширения катарского месторождения на Северо-востоке страны.

Сделка станет одним из самых долгосрочных соглашений о поставках в отрасли. Обеспечит ништячки для обеих стран. Китаю необходимо обеспечить себя топливом по доступным ценам на десятилетия вперед, чтобы помочь удовлетворить растущий спрос на энергоносители, в то время как Катару нужны покупатели для газа, который будет производиться в результате масштабного расширения производства, запуск которого запланирован на середину этого десятилетия.

Китайская корпорация Sinopec, в прошлом году подписала аналогичное 27-летнее соглашение с Катаром. Ранее в этом году Sinopec также приобрела долю в проекте расширения в Катаре.

*************************

Не прошло и года, как говорится...

Еще в марте, когда загремел в тазу один из 29 системно значимых глобальных банков Credit Suisse, вместе с ним загремели туда же и держатели 17 млрд $ облигаций типа АТ1.

Вкратце напомню, АТ1 - это такой вид облигаций, называемых условно конвертируемыми, которые могут сделать ВЖУХ при определенных условиях и перейти в собственный капитал банка. Ну если банку стало дурно. Так - хоп - и уже не дурно. То, что мы были должны, мы не должны. И более того, это сумма плюсанулась к капиталу. Красота.

Почему все в эти облигации лезли? Ну потому, что ставка, т.е. доходность по ним, была и есть значительно выше, чем по традиционным долговым инструментам.

И вот прошло три месяца. Память у инвесторов оказалась, что у рыбки Гуппи. Моргнул - забыл.

Спреды к безрисковым ставкам (превышение доходностей АТ1 над доходностями обычных оближек) вернулись к уровням 2014-2016 года. Что это значит? Значит, их покупают. А на прошлой неделе испанский банк Bilbao Vizcaya Argentaria выпускает этого добра на 1 млрд евро. Bank of Cyprus также на прошлой неделе проделал сей шикарный ход. Берут... И это при тех ставках на безрисковые инструменты, которые мы наблюдаем сейчас.

как там было...

Покуда живы жадины вокруг,

Удачи мы не выпустим из рук.

*********************************

Вот такая попалась картинка по совокупным страновым закупкам золота за период с 2010 по 2022 годы.

Наложил на график золота этого же периода.

Интересно, какая средневзвешенная цена российских сделок...

**************************************

С кем там Россия торгует?

Смотрите, дорогие друзья, у нас, т.е. у них есть такой синк танк Bruegel. Мы регулярно с помощью него отслеживаем импорт газа в Европу. Но данный синк танк может не только в газ. И даже не в нефть, в которую он последнее время стал мочь. Еще он может в отслеживание нашей с вами торговли. Данный раздел называется у них - Russian foreign trade tracker. Правда, дело в том, что Банк России внезапно перестал играть по чужим правилам и прекратил публиковать подробные данные о торговле. Т.е. встречную проверку Bruegel провести не может. В своих расчетах опирается он исключительно на данные других стран в количестве 38 штук. Отмечается, что на долю этих стран приходилось 80% российской торговли в 2019 году. Ну т.е. тут даже не математическая погрешность. Тем не менее, посмотрим, что они там насчитали.

Экспорт всякого нашего нефтегазового опустился после пиковых значений апреля 2022 до уровней 2019 года. Называют это они “mineral fuels”. Британника под этим подразумевает - уголь, нефть и природный газ.

Экспорт иных товаров, не подпадающих под “mineral fuels” также снизился до уровней 2019 года. Напомню, 2019 - это год самого мощного расцвета отечественной экономики.

Импорт. Понятно, топливный импорт у нас всегда отсутствовал (практически). А вот импорт всего остального полностью восстановился после минимумов апреля 2022. О чем, кстати, сегодня доложил врио главы Федеральной таможенной службы Руслан Давыдов.

Особый интерес вызывает импорт отдельных категорий товаров, чей экспорт к нам запрещён в «развитых» странах. Это всякие компьютеры, телекоммуникационное оборудование, полупроводники, различные станки и аппаратура, включая лазеры и транспортное оборудование. В общем, что там? Да ничего. В начале всё нырнуло, а сейчас практически добивает до уровней 2019 года. Откуда же это всё? Во-первых, Китай планомерно наращивает объёмы поставок. Турция сильно выросла. Также постепенно растут поставки из Индии. Казахстан выстрелил. И, что интересно, не закрывает торговлю Южная Корея - тут всё стабильно.

Вот такая картина.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба