26 июня 2023 Omega Global Кошкина Лика

Прежде всего предстоящая неделя важна закрытием квартала.

Согласно подсчетам JPMorgan управляющие активами могут продать акций на сумму около 150 млрд долларов, деньги уйдут на долговой рынок США, что приведет к падению фондового рынка.

Безусловно, такой огромный переток капитала происходит не в один день и процесс ребалансировки, наиболее вероятно, уже начался.

Как правило, ребалансировка заканчивается в предпоследний рабочий день квартала/месяца, т.е. в четверг.

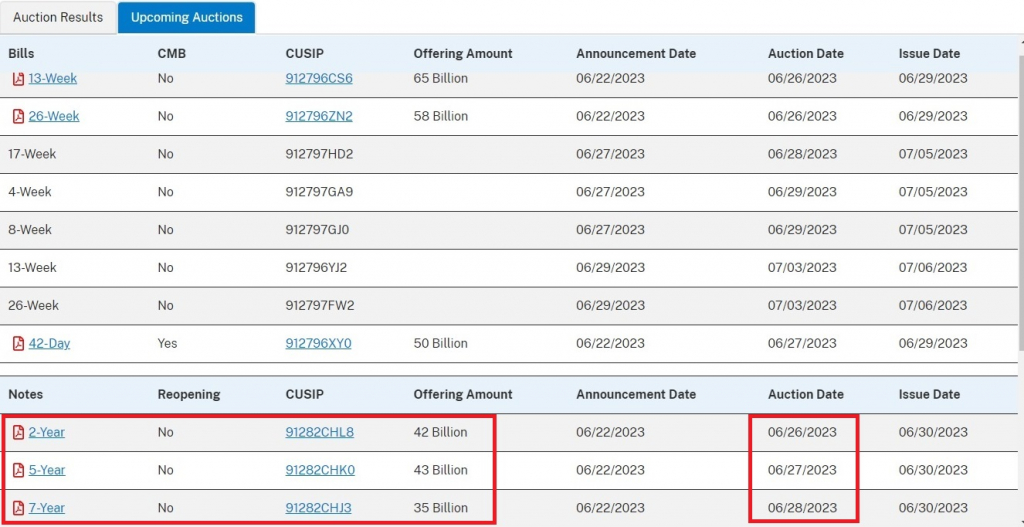

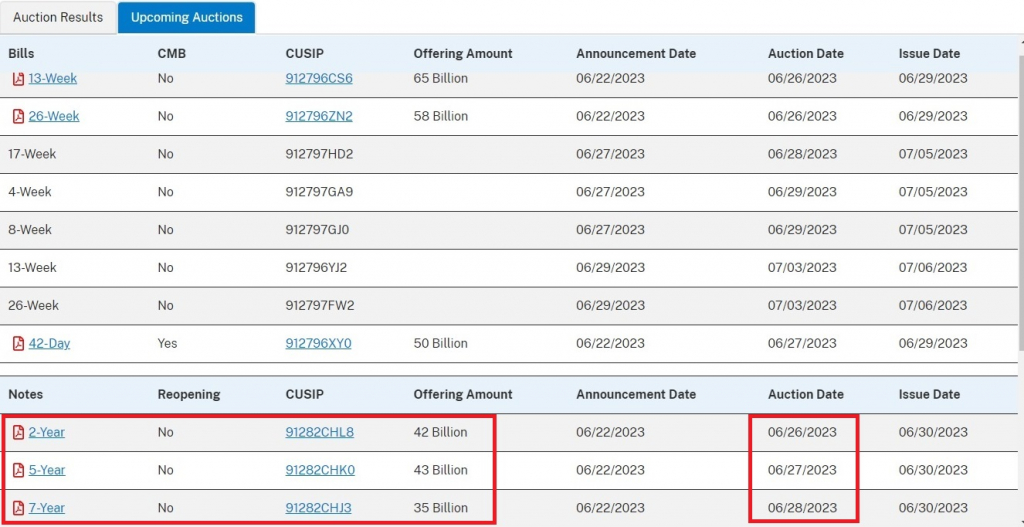

На предстоящей неделе минфин США выкачает с рынка 315 млрд долларов, деньги частично поступают из счетов банков в ФРС, но частично они идут с рынков.

Аукционы ГКО США с понедельника по среду важны как своей успешностью, так и результатом аукционов обратного репо:

На втором месте по важности публикация отчета по инфляции РСЕ США в пятницу, высокая базовая инфляция усилит страхи рынка в отношении продолжения повышения цикла ставок ФРС, в то время как снижение базовой инфляции даст повод для аппетита к риску.

Следует уделить внимание данным Еврозоны, в частности IFO Германии в понедельник и инфляции цен потребителей Еврозоны в пятницу.

Самым негативным сценарием для евро является упорство инфляции на фоне рецессии, по уму сценарий необходимости повышения ставок ЕЦБ на фоне падения экономики является прямым путем к долговому кризису, но падение инфляции на фоне рецессии запустит очередной виток кэрри на евро, что быстрее приведет к его падению.

Двойное появление Пауэлла на форуме ЕЦБ является признанием престижа Лагард, но на самом деле Пауэллу просто приятно посетить блок, у которого аналогичные проблемы с инфляцией, но экономика уже в рецессии в отличие от США.

Рынки вряд ли дождутся каких-то откровений от Пауэлла, но общая тональность дискуссии глав ведущих ЦБ мира может дать понимание стадии, в которой находится этот Титаник.

Китай вернется на рынки с понедельника, что добавит ликвидности как минимум, оглашение фискальных стимулов ожидается в конце июля.

Администрация Байдена запустит второй раунд турне по инфраструктурным стимулам США в рамках предвыборной компании, которое начнется с объявления Байдена в понедельник, краеугольным камнем станут инвестиции в широкополосный интернет.

Стресс-тесты ФРС, как и любого другого ЦБ, проводятся с одной целью – доказать, что банки надежны и устойчивы.

Рисунки с пятницы оставляю неизменными, аннотация к ним в пятничном обзоре.

Ключевые ФА-события предстоящей недели:

— Понедельник:

IFO Германии.

Аукцион 2-летних ГКО США.

— Вторник:

Дюраблы США.

Инфляция CPI Канады.

Аукцион 5-летних ГКО США.

— Среда:

Дискуссия глав ЦБ, Пауэлла, Лагард, Бейли и Уэда, на форуме ЕЦБ в 16.30мск.

Аукцион 7-летних ГКО США.

ФРС огласит результат стресс-теста банков.

— Четверг:

Беседа Пауэлла с главой ЦБ Испании Кос в 9.30мск.

Инфляция CPI Испании и Германии.

Блок данных США во главе с ВВП за 1 квартал.

— Пятница:

PMI Китая.

Блок данных Британии во главе с ВВП.

Инфляция CPI Еврозоны.

Блок данных США во главе с инфляцией РСЕ.

Согласно подсчетам JPMorgan управляющие активами могут продать акций на сумму около 150 млрд долларов, деньги уйдут на долговой рынок США, что приведет к падению фондового рынка.

Безусловно, такой огромный переток капитала происходит не в один день и процесс ребалансировки, наиболее вероятно, уже начался.

Как правило, ребалансировка заканчивается в предпоследний рабочий день квартала/месяца, т.е. в четверг.

На предстоящей неделе минфин США выкачает с рынка 315 млрд долларов, деньги частично поступают из счетов банков в ФРС, но частично они идут с рынков.

Аукционы ГКО США с понедельника по среду важны как своей успешностью, так и результатом аукционов обратного репо:

На втором месте по важности публикация отчета по инфляции РСЕ США в пятницу, высокая базовая инфляция усилит страхи рынка в отношении продолжения повышения цикла ставок ФРС, в то время как снижение базовой инфляции даст повод для аппетита к риску.

Следует уделить внимание данным Еврозоны, в частности IFO Германии в понедельник и инфляции цен потребителей Еврозоны в пятницу.

Самым негативным сценарием для евро является упорство инфляции на фоне рецессии, по уму сценарий необходимости повышения ставок ЕЦБ на фоне падения экономики является прямым путем к долговому кризису, но падение инфляции на фоне рецессии запустит очередной виток кэрри на евро, что быстрее приведет к его падению.

Двойное появление Пауэлла на форуме ЕЦБ является признанием престижа Лагард, но на самом деле Пауэллу просто приятно посетить блок, у которого аналогичные проблемы с инфляцией, но экономика уже в рецессии в отличие от США.

Рынки вряд ли дождутся каких-то откровений от Пауэлла, но общая тональность дискуссии глав ведущих ЦБ мира может дать понимание стадии, в которой находится этот Титаник.

Китай вернется на рынки с понедельника, что добавит ликвидности как минимум, оглашение фискальных стимулов ожидается в конце июля.

Администрация Байдена запустит второй раунд турне по инфраструктурным стимулам США в рамках предвыборной компании, которое начнется с объявления Байдена в понедельник, краеугольным камнем станут инвестиции в широкополосный интернет.

Стресс-тесты ФРС, как и любого другого ЦБ, проводятся с одной целью – доказать, что банки надежны и устойчивы.

Рисунки с пятницы оставляю неизменными, аннотация к ним в пятничном обзоре.

Ключевые ФА-события предстоящей недели:

— Понедельник:

IFO Германии.

Аукцион 2-летних ГКО США.

— Вторник:

Дюраблы США.

Инфляция CPI Канады.

Аукцион 5-летних ГКО США.

— Среда:

Дискуссия глав ЦБ, Пауэлла, Лагард, Бейли и Уэда, на форуме ЕЦБ в 16.30мск.

Аукцион 7-летних ГКО США.

ФРС огласит результат стресс-теста банков.

— Четверг:

Беседа Пауэлла с главой ЦБ Испании Кос в 9.30мск.

Инфляция CPI Испании и Германии.

Блок данных США во главе с ВВП за 1 квартал.

— Пятница:

PMI Китая.

Блок данных Британии во главе с ВВП.

Инфляция CPI Еврозоны.

Блок данных США во главе с инфляцией РСЕ.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба