Чудо свершилось и «Магнит» раскрыл отчетность за 2022 год и за 1 кв. 2023 года. Компания также объявила выкуп у иностранных инвесторов. Можно ли уже говорить, что компания пригодна для инвестиций?

Разберем все новости и отчетности в данной статье и постараемся оценить «Магнит» с учетом новых вводных.

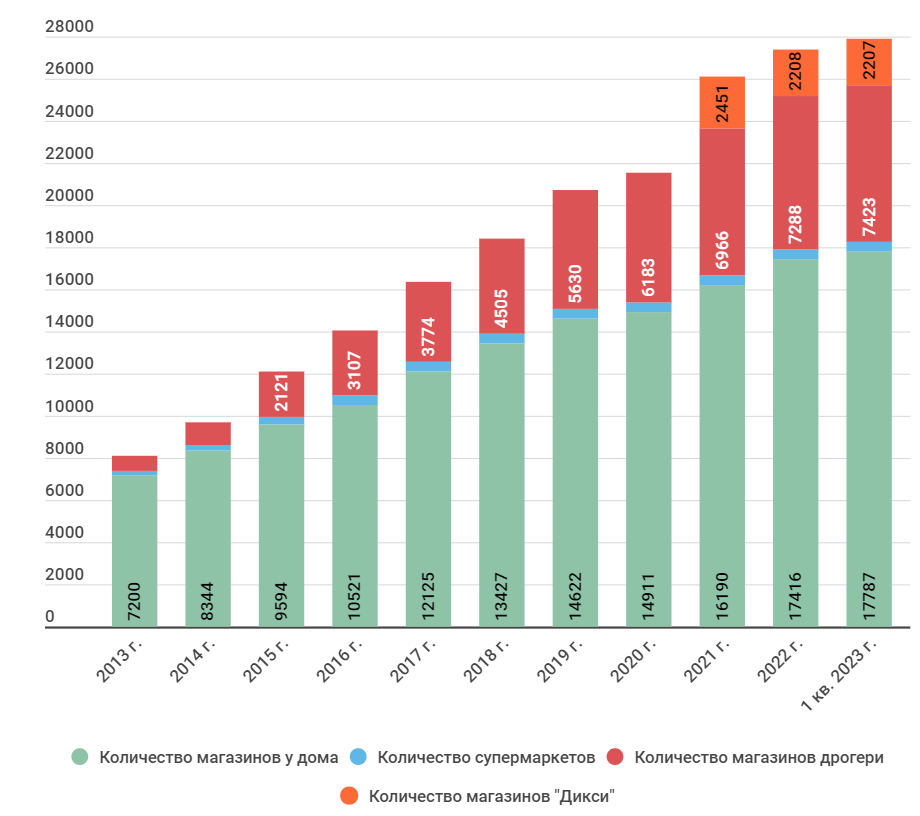

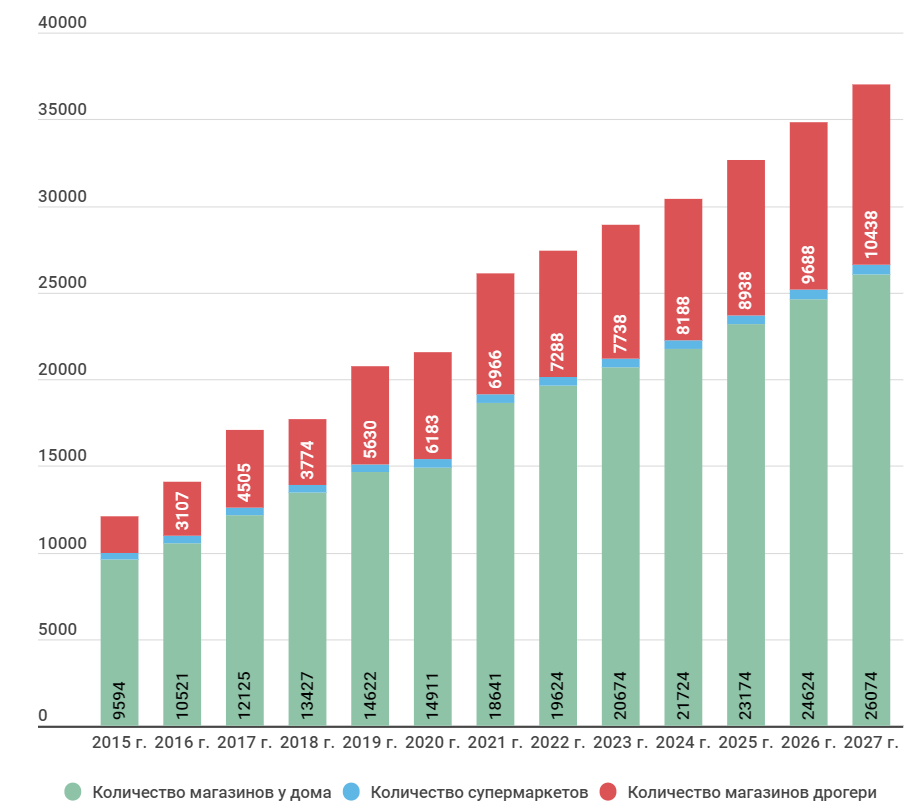

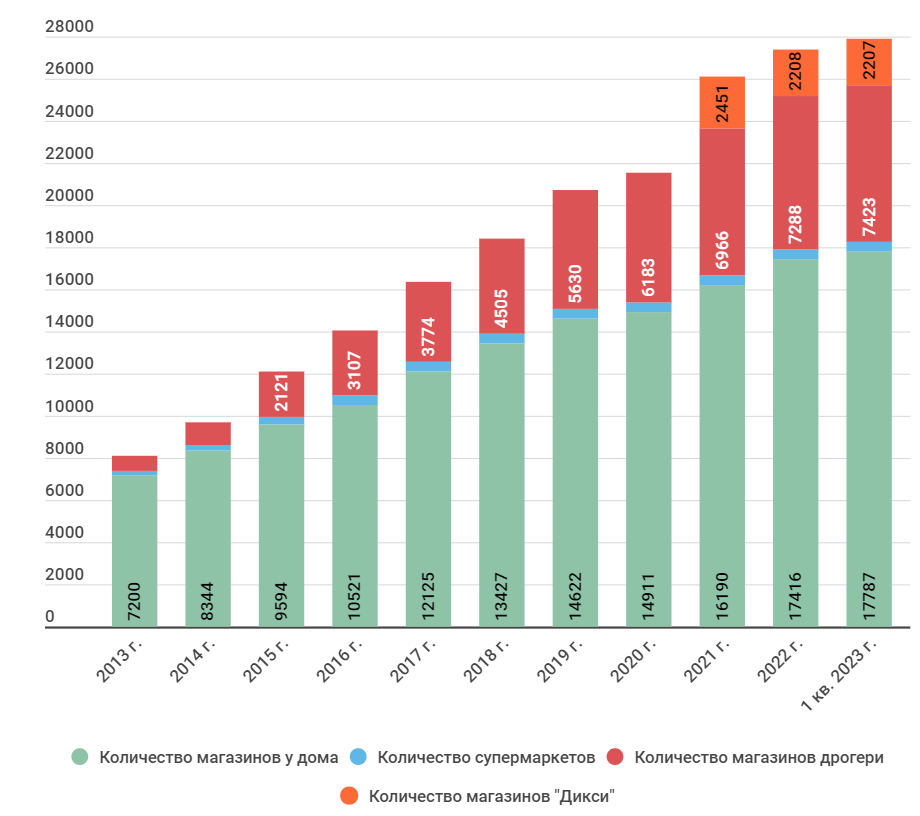

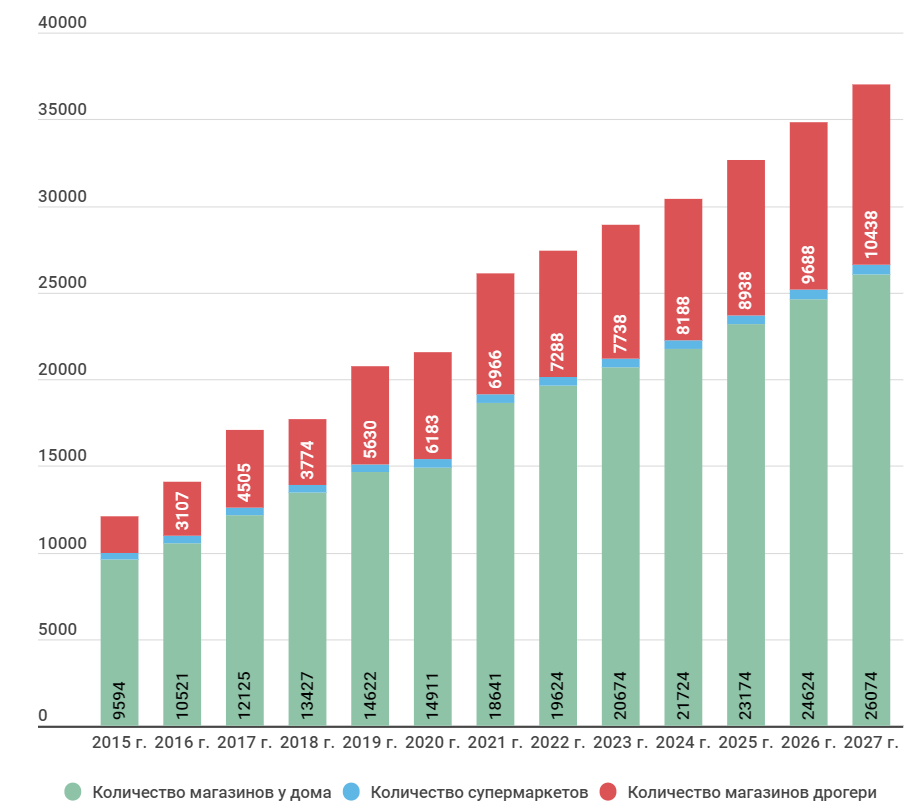

«Магнит» продолжает активно открывать новые магазины. За 2022 год их количество выросло на 5%. «Дикси» уже почти полностью интегрировался в систему, большая часть магазинов прошли обновление или переформатирование.

«Магнит» тестирует новые небольшие форматы по типу киосков и мини-кафе. Также в последнее время стало популярно развивать дискаунтеры. Магазины подобного формата имеют большой спрос.

У «Магнита» появилось аж целых 2 вида дискаунтеров: «Моя цена» — мягкий дискаунтер, В1 — жесткий дискаунтер.

К 1 кварталу 2023 года открыто уже 890 магазинов «Моя цена». Рост LFL продаж превысил 28%.

В1 запустили только в феврале этого года, пока открыты только пилотные магазины в Московской области.

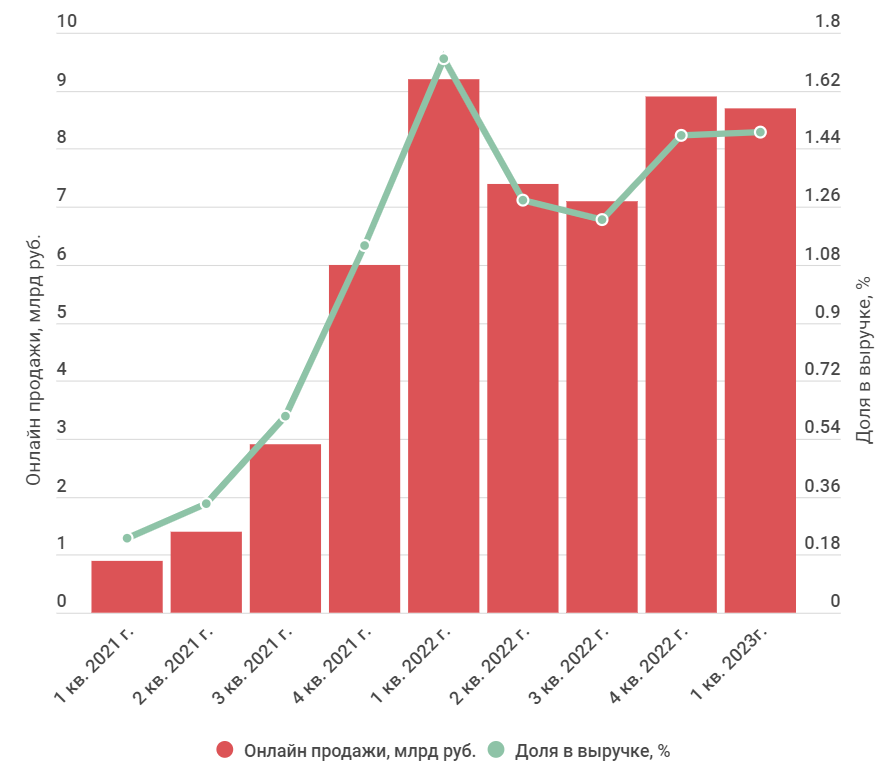

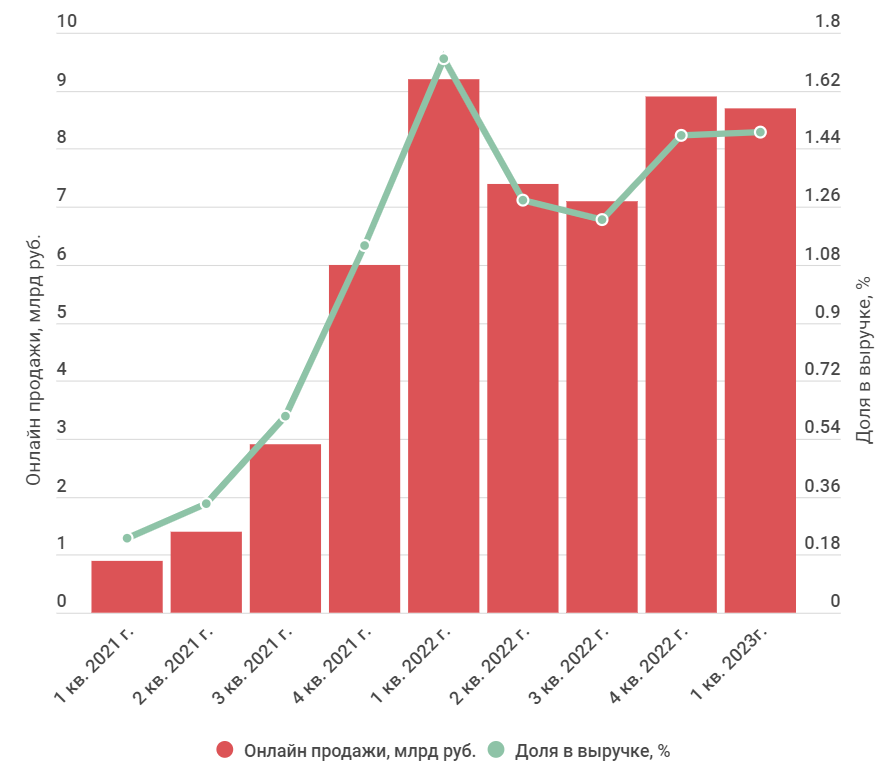

Онлайн-коммерция у «Магнита» заглохла. Еще год назад было понятно, что это не приоритет для компании и рассчитывать на резкий рост не стоит.

В 1 квартале 2023 года общий оборот товаров упал на 5,4%, а количество заказов на 24,1%. Из плюсов — растет средний чек.

Финансовые показатели

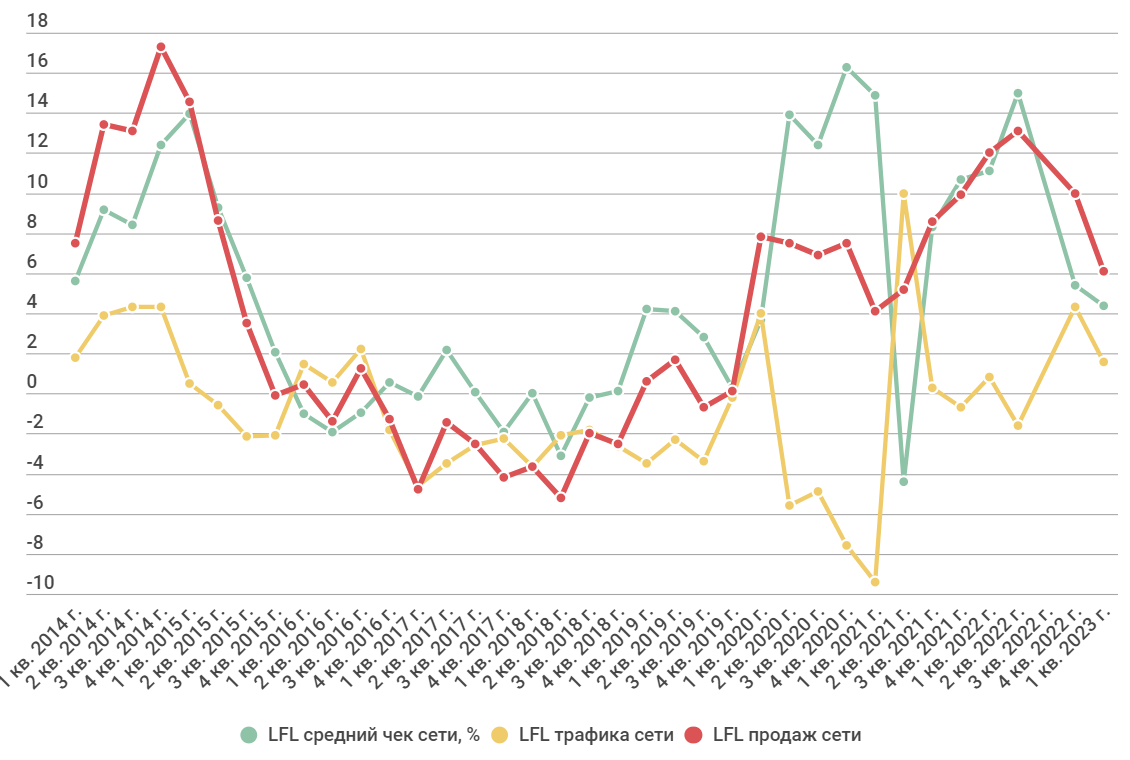

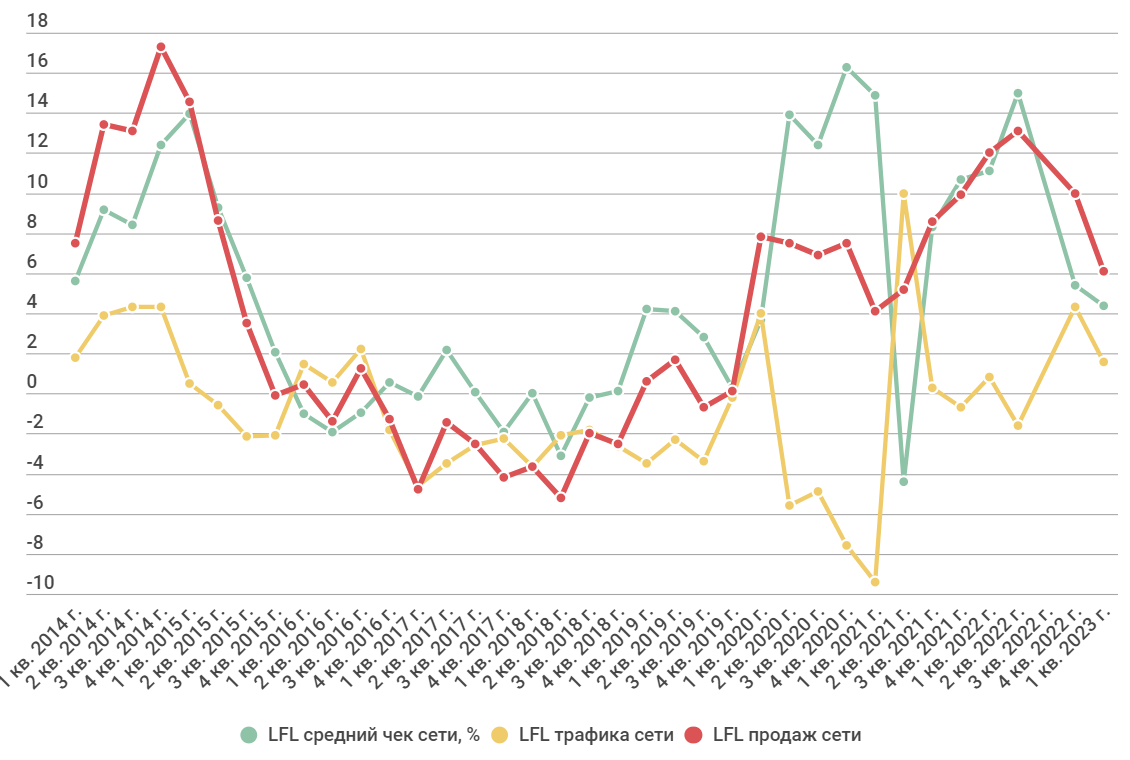

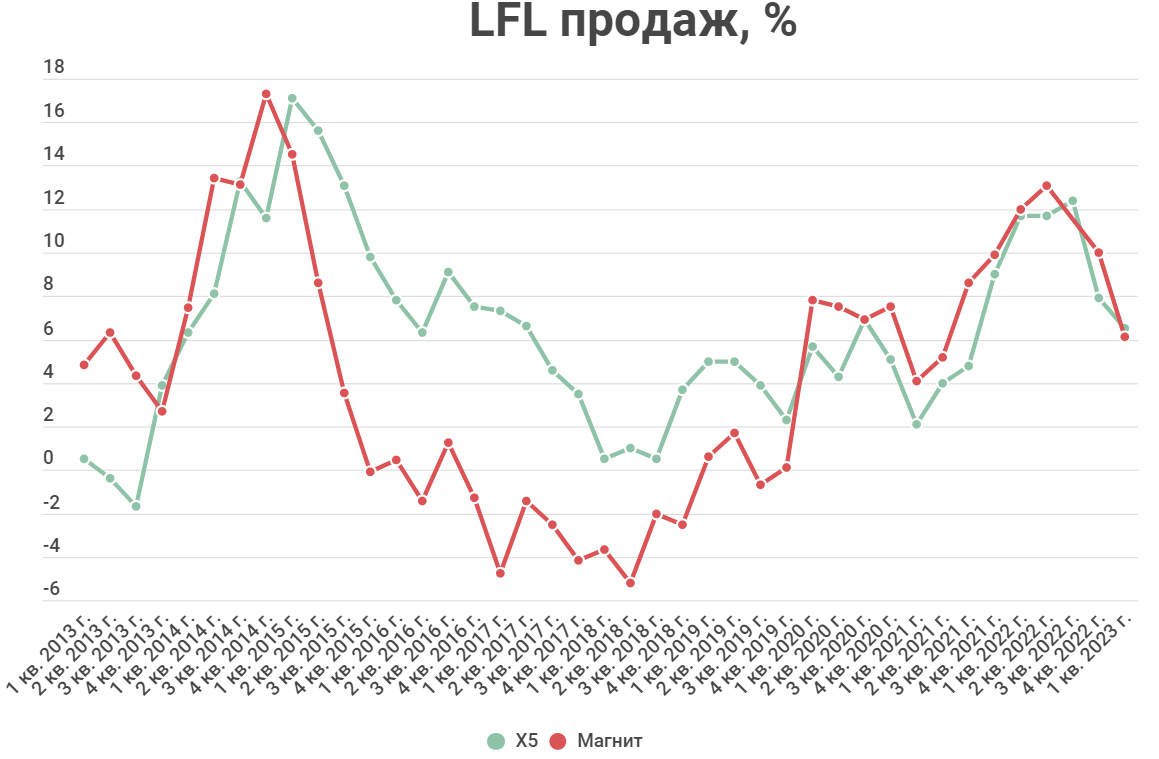

2022 год оказался крайне удачным для компании за счет высокой инфляции. При этом в большинстве кварталов удалось нарастить трафик. Такое было под силу только X5.

В начале 2023 года результаты ожидаемо ухудшились на фоне низкой инфляции. Тем не менее, по сравнению с другими ритейлерами, «Магнит» держится очень даже неплохо.

Метод оценки продаж LFL (Like for Like) показывает отношение показателя текущего периода времени к прошлому. LFL учитывает показатели торговых точек, которые были в прошлом периоде и есть в текущем.

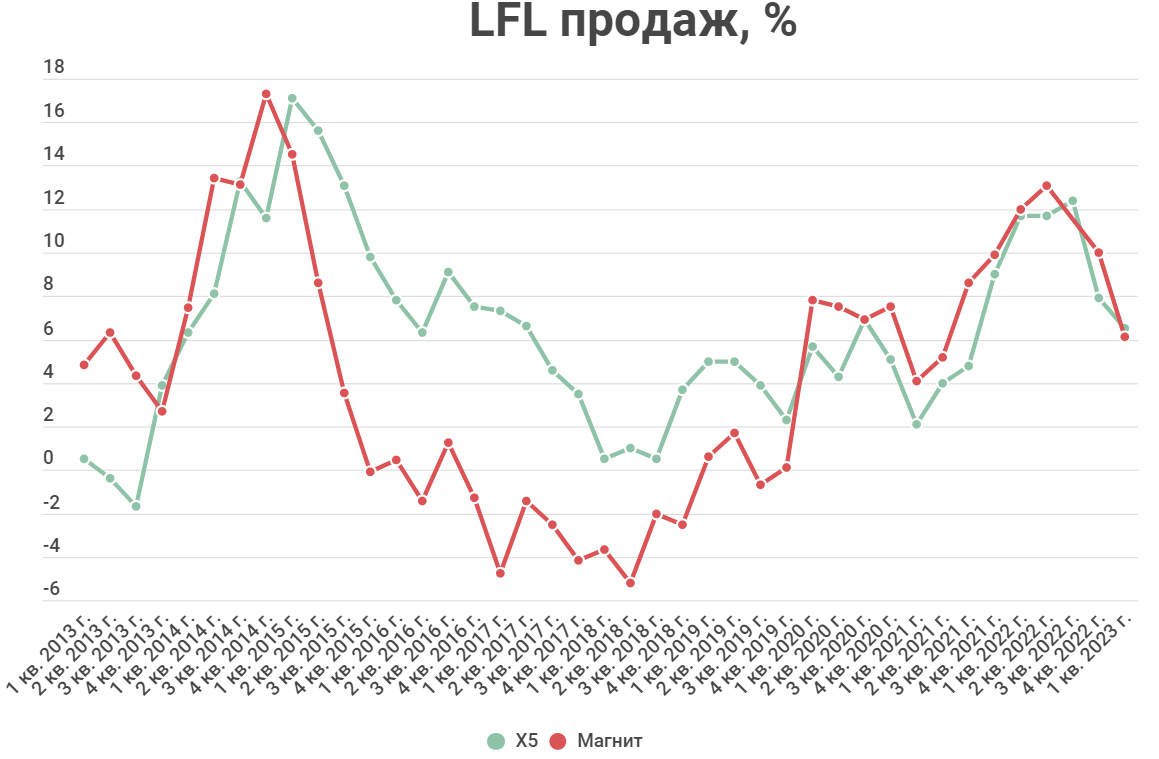

Как мы помним из статьи про сравнение продуктовых ритейлеров, лучшие показатели были у X5 — главного конкурента «Магнита».

Если смотреть на динамику сопоставимых продаж, которые учитывают и средний чек, и трафик, то «Магнит» идет вровень X5, периодически то выигрывая, то отставая.

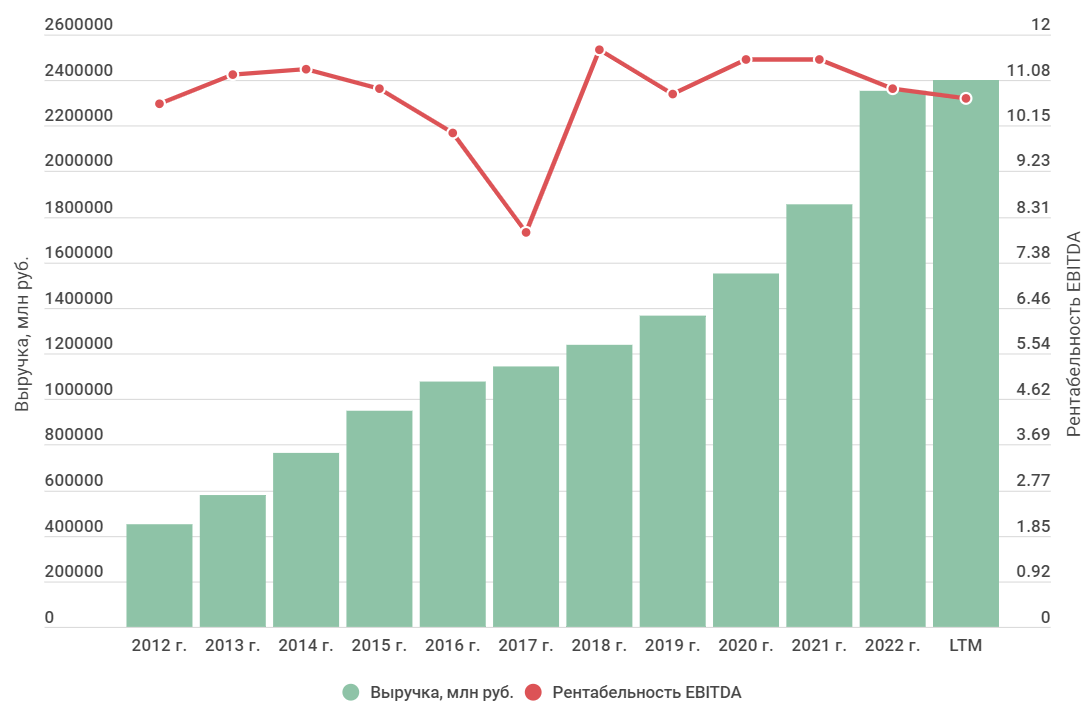

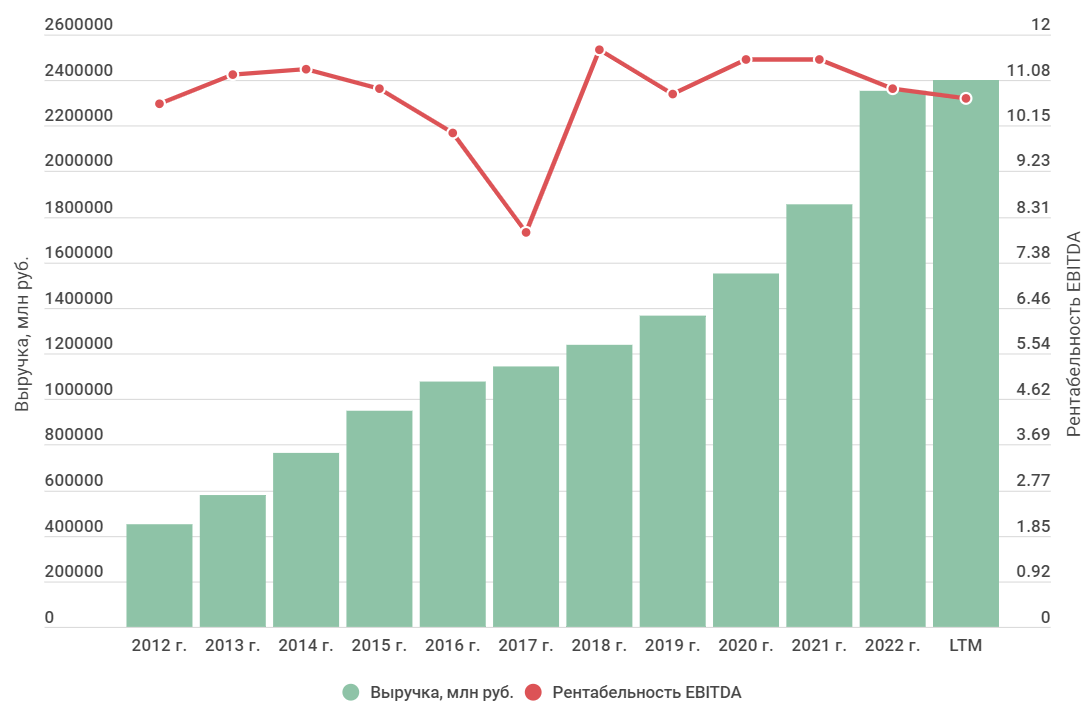

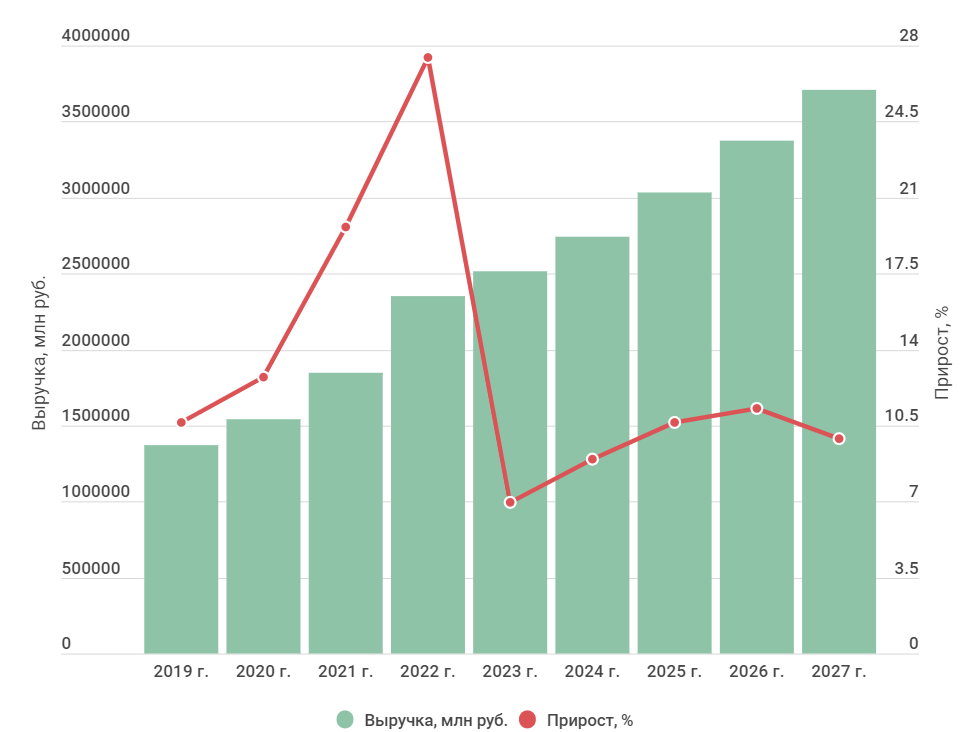

Выручка компании в 2022 году выросла на 26,7%. Такой результат был достигнут за счет роста среднего чека и присоединения «Дикси». Рентабельность EBITDA немного снизилась, но осталась на уровне выше 10%.

В 1 квартале 2023 года выручка выросла на 9% год к году. Видно, как начинается замедление роста. Но такая проблема сейчас у всего сектора.

Рентабельность снизилась до 10,1% с 11,2% из-за увеличения интенсивности промо и роста потерь.

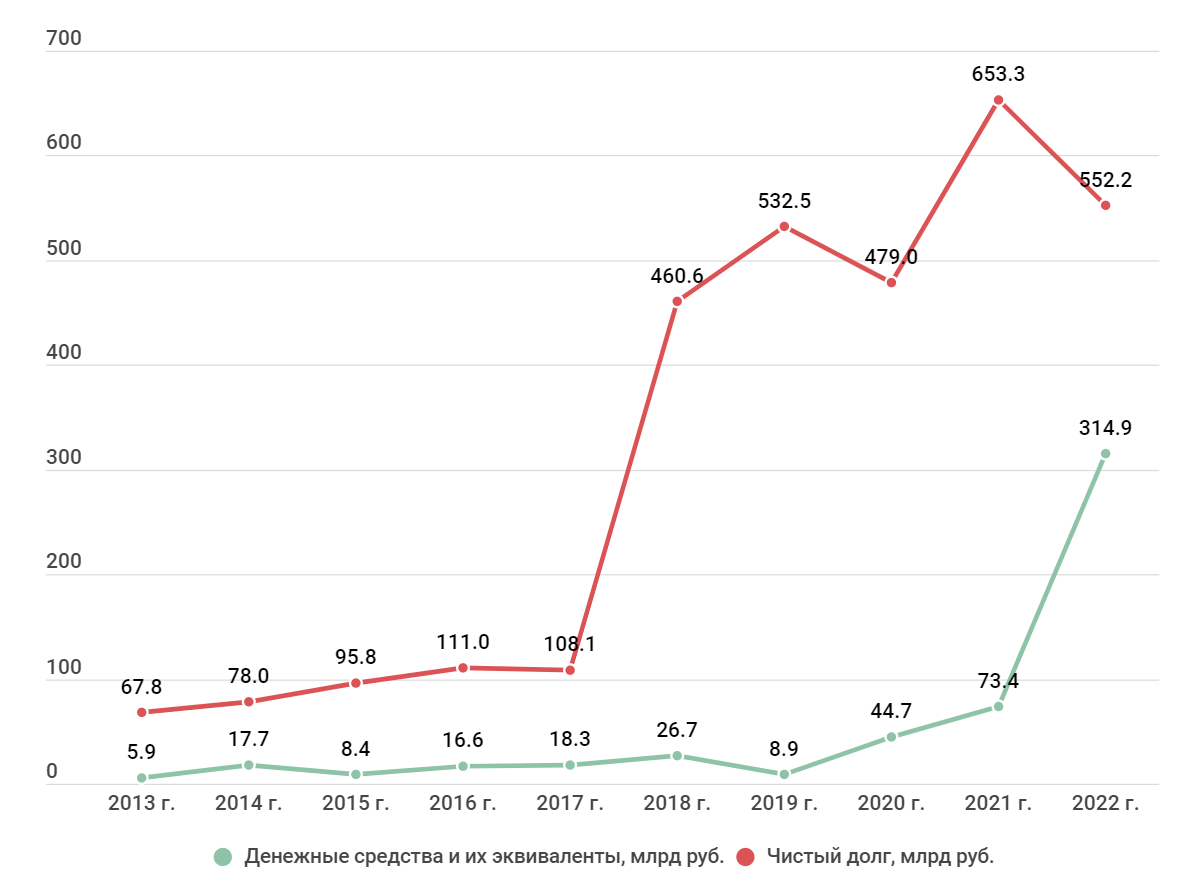

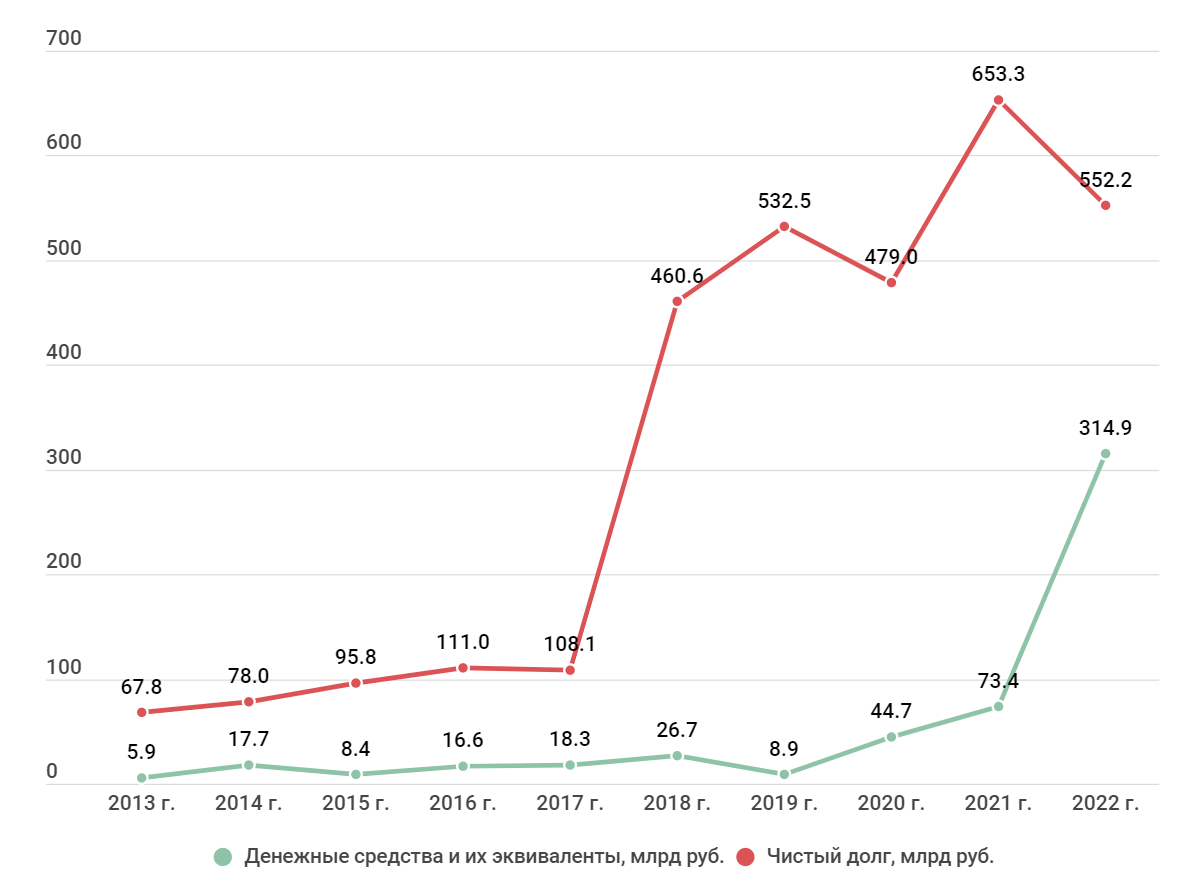

Долговая нагрузка немного выросла на фоне покупки «Дикси», но, за счет отказа от дивидендов, чистый долг стал снижаться.

Коэффициент Чистый долг/EBITDA в 1 квартале составил 0,7х по МСФО 17.

Самое интересное

Мы наконец-то узнали в чем была причина затишья «Магнита», по крайней мере одну из.

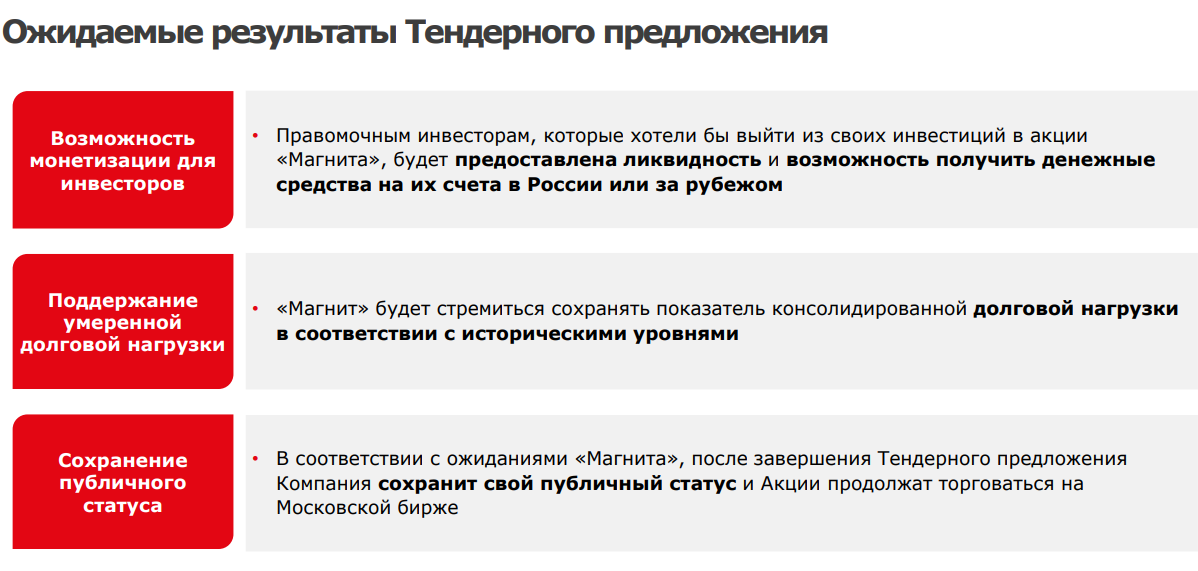

Вместе с выходом отчетности компания объявила о тендерном предложении по приобретению 10,2 млн акций или 10% от общего количества. Основные моменты:

скупать акции будет дочка «Магнит Альянс»;

предложение касается иностранных инвесторов, которые застряли с акциями;

цена приобретения — 2215 руб. Это меньше половины рыночной цены;

«Магнит» получил одобрение гос. органов на выкуп.

Компания планирует завершить тендер в начале августа.

Что это значит для российских инвесторов? Во-первых, мы узнали, на что копились деньги. Самое главное, что это не выкуп всех акций в виде кейса «Детского мира».

Во-вторых, снижение доли иностранных инвесторов потенциально будет приближать момент выплаты дивидендов.

В-третьих, если выкупленные акции погасят, то это повысит стоимость доли текущих акционеров.

Компания сможет проводить собрания акционеров, собирать кворум.

Из-за того, что «Магнит» выкупает акции с дисконтом в 50% к рыночной цене, в отчетности зафиксируют положительную переоценку, что увеличит прибыль. Эти акции можно не только погасить, но и использовать в качестве залога для новых займов.

У «Магнита» среди акционеров много иностранцев, одним заходом их всех не выкупишь. Free-float составляет 66,8% и более половины — это нерезиденты. Следовательно, одной процедуры выкупа может быть мало. Компания в состоянии это сделать, учитывая долговую нагрузку и свободный кэш.

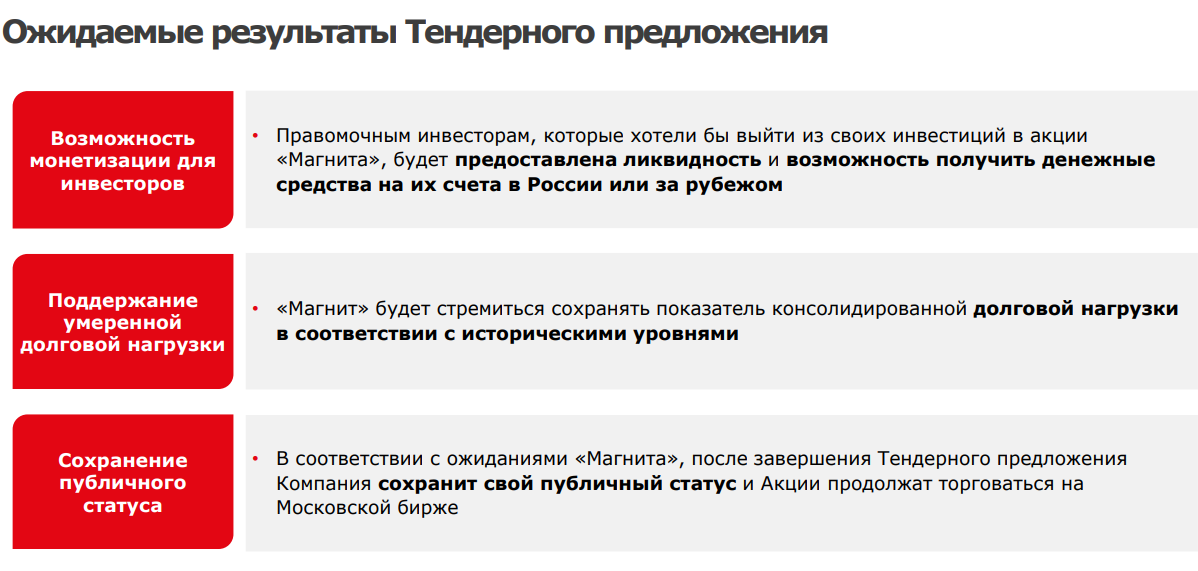

Не менее важный пункт в презентации компании — сохранение публичного статуса. По итогам тендерного предложения компания планирует продолжать торговаться на Мосбирже.

Значит ли это, что все риски в «Магните» ушли? Скорее нет, но их стало меньше. Компания до сих пор находится в 3-м котировальном списке, дивиденды пока не выплачивают и непонятно, когда возобновят. Новый совет директоров не утвержден, акционерное собрание не провести.

Сравнительный подход

Для сравнительного анализа мы возьмем 4 публичные компании из продуктового ритейла, известные всем. X5 и «Магнит» значительно выделяются по финансовым показателям и по сути являются главными конкурентами по отношению друг к другу.

Мультипликаторы «Магнита» ниже средних по отрасли. Поэтому можно оценить в 5520 руб. за акцию, что выше текущей рыночной цены.

Ранее сравнительный подход был не особо репрезентативным, так как больший вес в среднеотраслевых показателей занимают «Магнит» и X5. Капитализация X5 в начале прошлого года сильно отставала от главного конкурента из-за иностранной прописки. Сейчас дисконт уже сократился, поэтому сравнительный подход можно использовать для оценки с весом 0,4.

Доходный подход

Прогноз по открытию новых магазинов составлен с учетом стратегии компании 2022-2025. Я немного снизил прогноз открытия магазинов в 2023-2024 годы из-за снижение капитальных затрат.

На графике магазины «Дикси» учтены в качестве магазинов у дома.

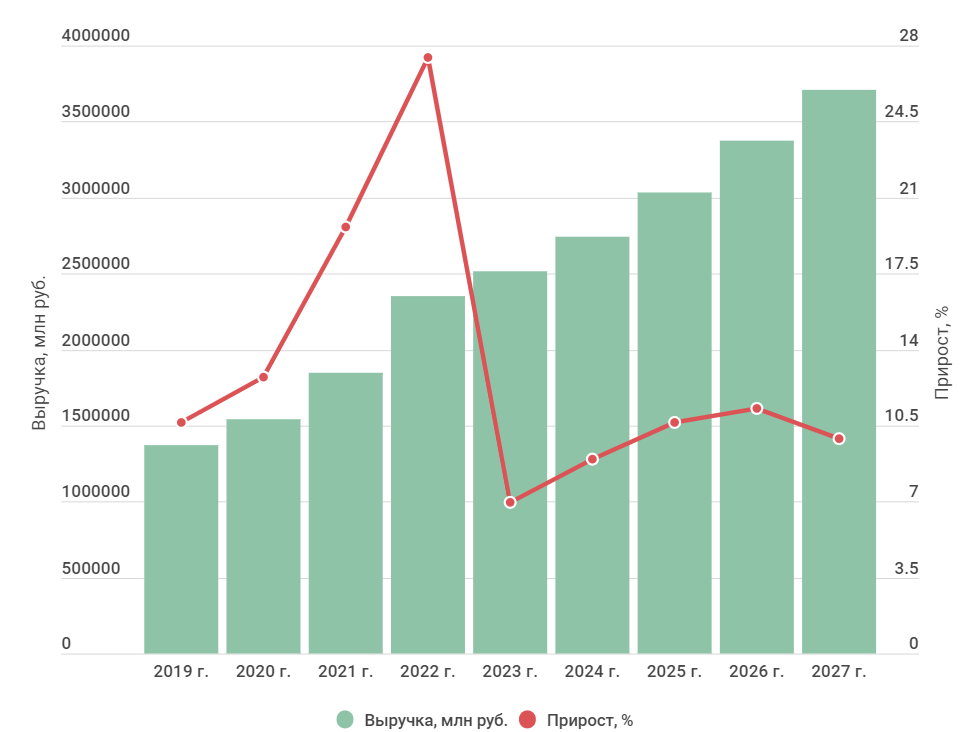

В 2023 году ожидается замедление прироста выручки на фоне снижения инфляции. Дальше все будет зависеть от выполнения инвестиционной программы и сделок слияния.

В этом году рентабельность будет ниже, чем в 2022 году. Я предполагаю, что после она будет увеличиваться постепенно, по мере завершения интеграции с «Дикси» и открытия новых форматов магазинов.

При ставке дисконтирования в 12,4% компанию можно оценить 7300 руб. за акцию.

Выводы

«Магнит» открылся и показал хорошую отчетность, но осадочек остался. Выкуп акций у нерезидентов поможет решить много проблем — это явно позитив. Но мы не знаем точное количество желающих продать акции. Знаем только, что в «Магните» много нерезидентов и в один заход все не выкупить.

В операционном плане у компании все хорошо: открываются новые форматы, сохраняется прирост трафика, продажи растут. За счет этого у акций вырисовывается неплохой потенциал.

Но этот потенциал компенсируется рисками:

«Магнит» до сих пор находится в 3-м котировальном списке, совет директоров не сформирован;

Дивиденды маловероятны, пока среди акционеров много нерезидентов;

Результаты 2023 года будут хуже на фоне снижения инфляции, проблема всего сектора;

Пока неизвестно, как компания распорядится выкупленными акциями.

Разберем все новости и отчетности в данной статье и постараемся оценить «Магнит» с учетом новых вводных.

«Магнит» продолжает активно открывать новые магазины. За 2022 год их количество выросло на 5%. «Дикси» уже почти полностью интегрировался в систему, большая часть магазинов прошли обновление или переформатирование.

«Магнит» тестирует новые небольшие форматы по типу киосков и мини-кафе. Также в последнее время стало популярно развивать дискаунтеры. Магазины подобного формата имеют большой спрос.

У «Магнита» появилось аж целых 2 вида дискаунтеров: «Моя цена» — мягкий дискаунтер, В1 — жесткий дискаунтер.

К 1 кварталу 2023 года открыто уже 890 магазинов «Моя цена». Рост LFL продаж превысил 28%.

В1 запустили только в феврале этого года, пока открыты только пилотные магазины в Московской области.

Онлайн-коммерция у «Магнита» заглохла. Еще год назад было понятно, что это не приоритет для компании и рассчитывать на резкий рост не стоит.

В 1 квартале 2023 года общий оборот товаров упал на 5,4%, а количество заказов на 24,1%. Из плюсов — растет средний чек.

Финансовые показатели

2022 год оказался крайне удачным для компании за счет высокой инфляции. При этом в большинстве кварталов удалось нарастить трафик. Такое было под силу только X5.

В начале 2023 года результаты ожидаемо ухудшились на фоне низкой инфляции. Тем не менее, по сравнению с другими ритейлерами, «Магнит» держится очень даже неплохо.

Метод оценки продаж LFL (Like for Like) показывает отношение показателя текущего периода времени к прошлому. LFL учитывает показатели торговых точек, которые были в прошлом периоде и есть в текущем.

Как мы помним из статьи про сравнение продуктовых ритейлеров, лучшие показатели были у X5 — главного конкурента «Магнита».

Если смотреть на динамику сопоставимых продаж, которые учитывают и средний чек, и трафик, то «Магнит» идет вровень X5, периодически то выигрывая, то отставая.

Выручка компании в 2022 году выросла на 26,7%. Такой результат был достигнут за счет роста среднего чека и присоединения «Дикси». Рентабельность EBITDA немного снизилась, но осталась на уровне выше 10%.

В 1 квартале 2023 года выручка выросла на 9% год к году. Видно, как начинается замедление роста. Но такая проблема сейчас у всего сектора.

Рентабельность снизилась до 10,1% с 11,2% из-за увеличения интенсивности промо и роста потерь.

Долговая нагрузка немного выросла на фоне покупки «Дикси», но, за счет отказа от дивидендов, чистый долг стал снижаться.

Коэффициент Чистый долг/EBITDA в 1 квартале составил 0,7х по МСФО 17.

Самое интересное

Мы наконец-то узнали в чем была причина затишья «Магнита», по крайней мере одну из.

Вместе с выходом отчетности компания объявила о тендерном предложении по приобретению 10,2 млн акций или 10% от общего количества. Основные моменты:

скупать акции будет дочка «Магнит Альянс»;

предложение касается иностранных инвесторов, которые застряли с акциями;

цена приобретения — 2215 руб. Это меньше половины рыночной цены;

«Магнит» получил одобрение гос. органов на выкуп.

Компания планирует завершить тендер в начале августа.

Что это значит для российских инвесторов? Во-первых, мы узнали, на что копились деньги. Самое главное, что это не выкуп всех акций в виде кейса «Детского мира».

Во-вторых, снижение доли иностранных инвесторов потенциально будет приближать момент выплаты дивидендов.

В-третьих, если выкупленные акции погасят, то это повысит стоимость доли текущих акционеров.

Компания сможет проводить собрания акционеров, собирать кворум.

Из-за того, что «Магнит» выкупает акции с дисконтом в 50% к рыночной цене, в отчетности зафиксируют положительную переоценку, что увеличит прибыль. Эти акции можно не только погасить, но и использовать в качестве залога для новых займов.

У «Магнита» среди акционеров много иностранцев, одним заходом их всех не выкупишь. Free-float составляет 66,8% и более половины — это нерезиденты. Следовательно, одной процедуры выкупа может быть мало. Компания в состоянии это сделать, учитывая долговую нагрузку и свободный кэш.

Не менее важный пункт в презентации компании — сохранение публичного статуса. По итогам тендерного предложения компания планирует продолжать торговаться на Мосбирже.

Значит ли это, что все риски в «Магните» ушли? Скорее нет, но их стало меньше. Компания до сих пор находится в 3-м котировальном списке, дивиденды пока не выплачивают и непонятно, когда возобновят. Новый совет директоров не утвержден, акционерное собрание не провести.

Сравнительный подход

Для сравнительного анализа мы возьмем 4 публичные компании из продуктового ритейла, известные всем. X5 и «Магнит» значительно выделяются по финансовым показателям и по сути являются главными конкурентами по отношению друг к другу.

Мультипликаторы «Магнита» ниже средних по отрасли. Поэтому можно оценить в 5520 руб. за акцию, что выше текущей рыночной цены.

Ранее сравнительный подход был не особо репрезентативным, так как больший вес в среднеотраслевых показателей занимают «Магнит» и X5. Капитализация X5 в начале прошлого года сильно отставала от главного конкурента из-за иностранной прописки. Сейчас дисконт уже сократился, поэтому сравнительный подход можно использовать для оценки с весом 0,4.

Доходный подход

Прогноз по открытию новых магазинов составлен с учетом стратегии компании 2022-2025. Я немного снизил прогноз открытия магазинов в 2023-2024 годы из-за снижение капитальных затрат.

На графике магазины «Дикси» учтены в качестве магазинов у дома.

В 2023 году ожидается замедление прироста выручки на фоне снижения инфляции. Дальше все будет зависеть от выполнения инвестиционной программы и сделок слияния.

В этом году рентабельность будет ниже, чем в 2022 году. Я предполагаю, что после она будет увеличиваться постепенно, по мере завершения интеграции с «Дикси» и открытия новых форматов магазинов.

При ставке дисконтирования в 12,4% компанию можно оценить 7300 руб. за акцию.

Выводы

«Магнит» открылся и показал хорошую отчетность, но осадочек остался. Выкуп акций у нерезидентов поможет решить много проблем — это явно позитив. Но мы не знаем точное количество желающих продать акции. Знаем только, что в «Магните» много нерезидентов и в один заход все не выкупить.

В операционном плане у компании все хорошо: открываются новые форматы, сохраняется прирост трафика, продажи растут. За счет этого у акций вырисовывается неплохой потенциал.

Но этот потенциал компенсируется рисками:

«Магнит» до сих пор находится в 3-м котировальном списке, совет директоров не сформирован;

Дивиденды маловероятны, пока среди акционеров много нерезидентов;

Результаты 2023 года будут хуже на фоне снижения инфляции, проблема всего сектора;

Пока неизвестно, как компания распорядится выкупленными акциями.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба