• Ралли индекса Nasdaq 100 в первой половине 2023 года было самым быстрым с 1999 года.

• Процентные ставки в США в этом году вряд ли будут понижены.

• На каком же уровне оборвется продолжающееся восстановление индекса?

Индекс Nasdaq 100 за первую половину года вырос почти на 37%, показав лучший результат более чем за 20 лет, а именно с 1999 года. На рынке возникли опасения по поводу повторения пузыря доткомов, на этот раз главным образом из-за бума искусственного интеллекта (ИИ). Хотя паники нет, несколько факторов указывают на вероятность продолжительной коррекции.

Так, упоминания заслуживает непоколебимость ФРС в вопросе о продолжении «ястребиной» денежно-кредитной политики. Не исключено, что в июле центробанк повысит процентные ставки. Кроме того, с 21 июня наблюдается значительный отток капитала из техкомпаний, который Bank of America оценивает в $2 миллиарда (сильнейшее сокращение за 10 недель). Кроме того, ожидаемые в конце недели макроэкономические данные США могут сильно повлиять на решение ФРС.

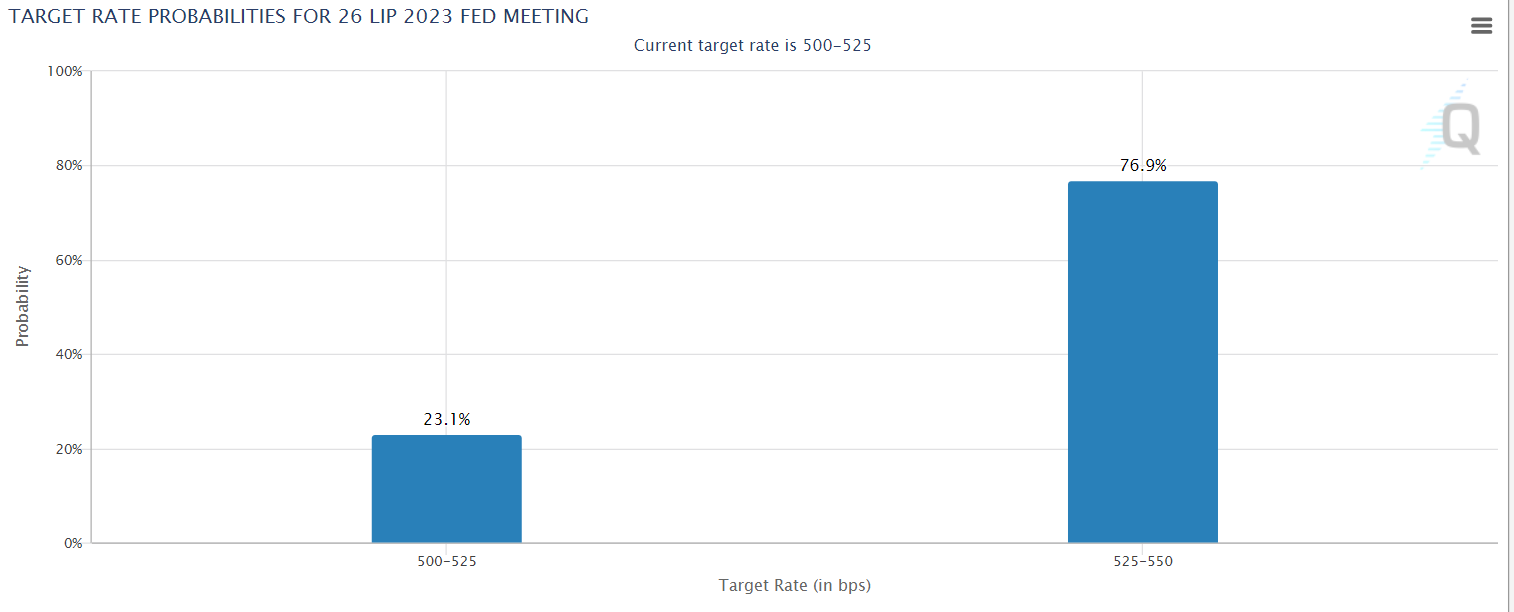

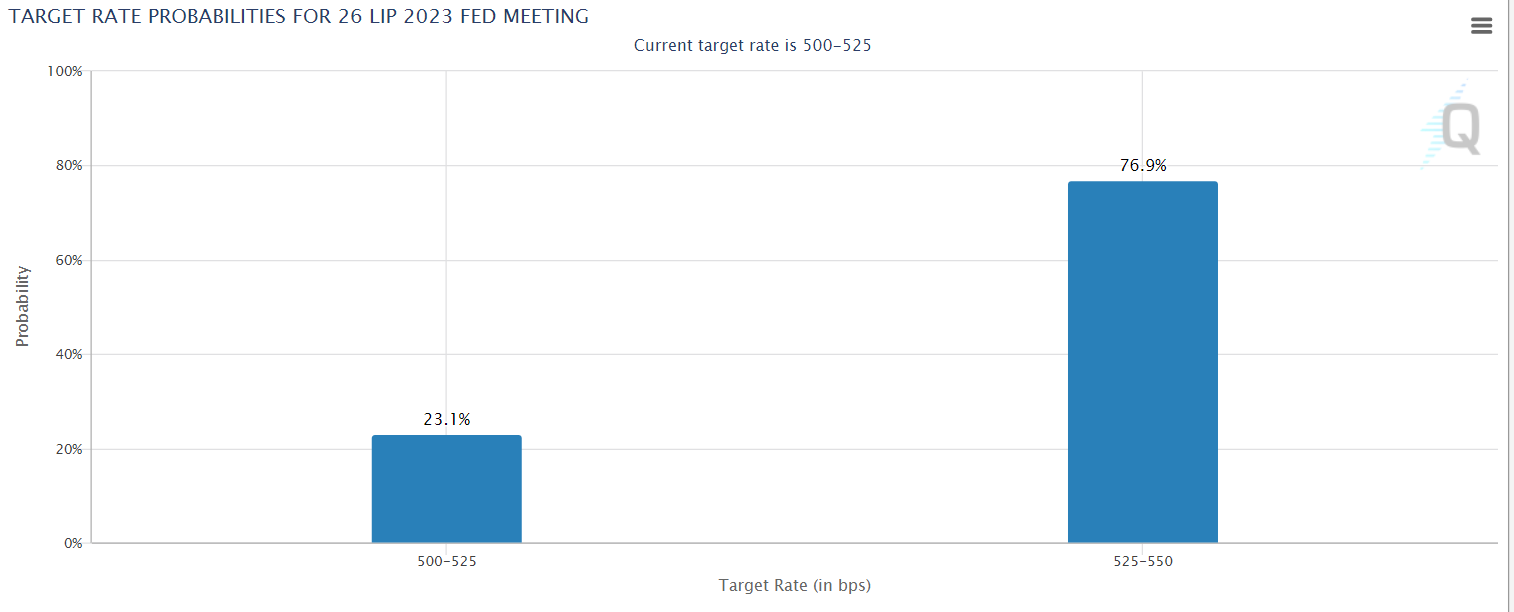

Главные угрозы для «быков» сейчас — это действия ФРС и сокращение ликвидности. Рынок сейчас оценивает вероятность повышения ставок на следующем заседании ФРС на 25 базисных пунктов приблизительно в 80% (именно это считается основным сценарием). Рыночные прогнозы также указывают на то, что до конца текущего года ставка будет оставаться в диапазоне между 5,25% и 5,55%.

Вероятность конечных уровней ставки ФРС

Источником понижательного давления на акции также может стать уменьшение ликвидности, которое часто связано с оттоком капитала с рынка акций. В этот раз с рисковыми активами, вероятно, будут в первую очередь конкурировать государственные облигации США с учетом удовлетворения бюджетных требований после тупиковой ситуации с повышением потолка госдолга.

Принимая во внимание продолжающееся сокращение баланса, ФРС, возможно, будет не готова увеличивать ликвидность только для того, чтобы поддержать ралли на Уолл-стрит.

Инвесторы ждут данных по ВВП и PCE

Инвесторы будут пристально следить за предстоящими релизами важных макроэкономических данных США. Особый интерес представляют публикуемые в четверг данные по ВВП и связанные с ним индикаторы.

Если консенсус-прогноз о росте ВВП на 1,4% кв/кв окажется верным, это подтвердит замедление темпов экономического роста, наблюдаемое с начала текущего года. Согласно прогнозам ФРС, экономика избежит рецессии.

В пятницу будет опубликован ценовой индекс расходов на личное потребление (PCE), на который предпочитает ориентироваться ФРС при оценке инфляции.

Текущие прогнозы не внушают особого оптимизма, подразумевая отсутствие дезинфляционного эффекта. Для Джерома Пауэлла и его коллег это может стать весомым аргументом в пользу повышения процентных ставок.

У Nasdaq 100 есть пространство для дальнейшего снижения

Индекс Nasdaq 100 показывает коррекцию, формируя паттерн «флаг» на графике.

Если цена удержится в пределах этой формации, и продавцам удастся пробить местный уровень поддержки около 14900, нисходящий импульс, вероятно, сохранится. Продавцы нацелились на район 14200–14100, где пересекаются уровни коррекции и зона спроса.

С другой стороны, мощный пробой вверх вершины канала опровергнет «медвежий» сценарий и, возможно, повлечет за собой попытку обновления максимумов.

• Процентные ставки в США в этом году вряд ли будут понижены.

• На каком же уровне оборвется продолжающееся восстановление индекса?

Индекс Nasdaq 100 за первую половину года вырос почти на 37%, показав лучший результат более чем за 20 лет, а именно с 1999 года. На рынке возникли опасения по поводу повторения пузыря доткомов, на этот раз главным образом из-за бума искусственного интеллекта (ИИ). Хотя паники нет, несколько факторов указывают на вероятность продолжительной коррекции.

Так, упоминания заслуживает непоколебимость ФРС в вопросе о продолжении «ястребиной» денежно-кредитной политики. Не исключено, что в июле центробанк повысит процентные ставки. Кроме того, с 21 июня наблюдается значительный отток капитала из техкомпаний, который Bank of America оценивает в $2 миллиарда (сильнейшее сокращение за 10 недель). Кроме того, ожидаемые в конце недели макроэкономические данные США могут сильно повлиять на решение ФРС.

Главные угрозы для «быков» сейчас — это действия ФРС и сокращение ликвидности. Рынок сейчас оценивает вероятность повышения ставок на следующем заседании ФРС на 25 базисных пунктов приблизительно в 80% (именно это считается основным сценарием). Рыночные прогнозы также указывают на то, что до конца текущего года ставка будет оставаться в диапазоне между 5,25% и 5,55%.

Вероятность конечных уровней ставки ФРС

Источником понижательного давления на акции также может стать уменьшение ликвидности, которое часто связано с оттоком капитала с рынка акций. В этот раз с рисковыми активами, вероятно, будут в первую очередь конкурировать государственные облигации США с учетом удовлетворения бюджетных требований после тупиковой ситуации с повышением потолка госдолга.

Принимая во внимание продолжающееся сокращение баланса, ФРС, возможно, будет не готова увеличивать ликвидность только для того, чтобы поддержать ралли на Уолл-стрит.

Инвесторы ждут данных по ВВП и PCE

Инвесторы будут пристально следить за предстоящими релизами важных макроэкономических данных США. Особый интерес представляют публикуемые в четверг данные по ВВП и связанные с ним индикаторы.

Если консенсус-прогноз о росте ВВП на 1,4% кв/кв окажется верным, это подтвердит замедление темпов экономического роста, наблюдаемое с начала текущего года. Согласно прогнозам ФРС, экономика избежит рецессии.

В пятницу будет опубликован ценовой индекс расходов на личное потребление (PCE), на который предпочитает ориентироваться ФРС при оценке инфляции.

Текущие прогнозы не внушают особого оптимизма, подразумевая отсутствие дезинфляционного эффекта. Для Джерома Пауэлла и его коллег это может стать весомым аргументом в пользу повышения процентных ставок.

У Nasdaq 100 есть пространство для дальнейшего снижения

Индекс Nasdaq 100 показывает коррекцию, формируя паттерн «флаг» на графике.

Если цена удержится в пределах этой формации, и продавцам удастся пробить местный уровень поддержки около 14900, нисходящий импульс, вероятно, сохранится. Продавцы нацелились на район 14200–14100, где пересекаются уровни коррекции и зона спроса.

С другой стороны, мощный пробой вверх вершины канала опровергнет «медвежий» сценарий и, возможно, повлечет за собой попытку обновления максимумов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба