3 июля 2023 The Wall Street Journal | Нефть

Крупнейший производитель нефти сокращает добычу, но трейдеры не ожидают снижения поставок в ближайшие месяцы

Рынок нефти предупредил Саудовскую Аравию и всех остальных, кто делает ставку на отскок цен: не стоит рассчитывать на это.

Королевство, обладающее большими запасами нефти, сократило добычу с выходных в попытке ограничить предложение. Саудовские чиновники считают, что спрос превысит добычу в этом году, спровоцировав ралли, которое вернет производителям нефти поток прибыли. Аналитики из Международного энергетического агентства и банков Уолл-стрит соглашаются, что спрос может восстановиться во второй половине 2023 года.

Проблема в том, что нефтяной рынок, судя по всему, думает иначе. Ключевой рыночный индикатор подсказывает, что, по мнению трейдеров, запасы не сократятся еще в течение нескольких месяцев.

Показатель основан на разнице между ценами на нефть в разные даты. В последние дни контракты на нефть марки Brent, которые вскоре сменят владельцев, подешевели по сравнению с нефтью, которая будет поставлена в будущем. Эта динамика, известная как контанго, сигнализирует о достаточном количестве запасов для удовлетворения спроса.

«Это действительно медвежий знак», — заявил Грег Ньюман, директор лондонской брокерской компании Onyx Capital Group.

По его словам, неожиданно то, что сама Brent не упала. Он ожидает, что Brent откатится до диапазона $58 — $62 за баррель.

Отсюда следует, что Саудовской Аравии, второму по величине производителю нефти после США, возможно, придется принять более решительные меры для повышения цен на фоне вялого спроса, более высоких процентных ставок и неожиданно большого потока нефти из США, Ирана и России.

Представитель министерства энергетики Саудовской Аравии не ответил на запросы о комментариях. Китайская экономика восстанавливается медленнее, чем прогнозировали экономисты. Пекин представил план по стимулированию экономического роста, но, по мнению инвесторов, этого пока недостаточно, чтобы обеспечить значительный рост спроса на сырьевые товары.

Brent подешевела в первом полугодии на 13% примерно до $75 за баррель в пятницу, несмотря на предыдущие сокращения картелем ОПЕК+ во главе с Эр-Риядом. Это способствовало падению цен на заправках для американских водителей в начале летнего туристического сезона. В преддверии Дня независимости цены на бензин составили в среднем около $3.54 за галлон, что более чем на $1.30 дешевле, чем год назад.

По словам Марвана Юнеса, директора по инвестициям в хедж-фонде Massar Capital Management, потребление топлива в Китае и Европе снижается. Судя по всему, часть почти рекордного китайского импорта нефти направляется в стратегические резервы.

«Более масштабные макроэкономические силы действительно будут ослаблять глобальный рост», — добавил Юнес.

Что мешает росту нефти

После объявления о сокращении добычи Эр-Рияд также повысил цены на свою высокосернистую нефть, но это не помогло подтолкнуть рынок вверх в целом, отметил Ади Имсирович, директор консалтинговой фирмы Surrey Clean Energy и бывший трейдер. В результате ценовой эталон в Дубае на прошлой неделе торговался с премией по отношению к мировому стандарту Brent впервые с осени 2020 года. Это редкое явление, поскольку продаваемая в Дубае нефть более плотная и содержит больше серы.

Цены в Дубае сильно зависят от добычи в Саудовской Аравии, тогда как Brent определяет цены на нефть, добываемую в Европе и Техасе.

Более высокие цены в Дубае — хорошая новость для государственного нефтяного гиганта Saudi Aramco, который привязывает экспортные цены для Азии к этому рынку. Но есть одна проблема. Aramco также зависит от слабого североморского рынка из-за продаж в Европу, где цены привязаны к Brent.

«Саудиты снова действуют в одиночку, сокращая добычу, чтобы поддержать рынок, — добавил Имсирович. — И снова оправдывается старая мантра: ОПЕК сильна на сильном рынке и слаба на слабом рынке».

Дополнительный риск для быков связан с тем, что контанго на рынке Brent удерживает финансовых менеджеров от инвестиций в нефтяные деривативы. Когда фьючерсные контракты дорожают по мере отдаления срока истечения их действия, инвесторы-быки теряют деньги из-за коррекции позиций, чтобы избежать поставок нефти.

Американские водители, которые потребляют почти 10-ю часть мировой нефти, расходуют на 3.8% больше бензина, чем год назад. Изменение способа расчета стоимости Brent — добавление в смесь американской нефти — также может исказить сигнал, который нефтяной эталон посылает относительно состояния мирового рынка.

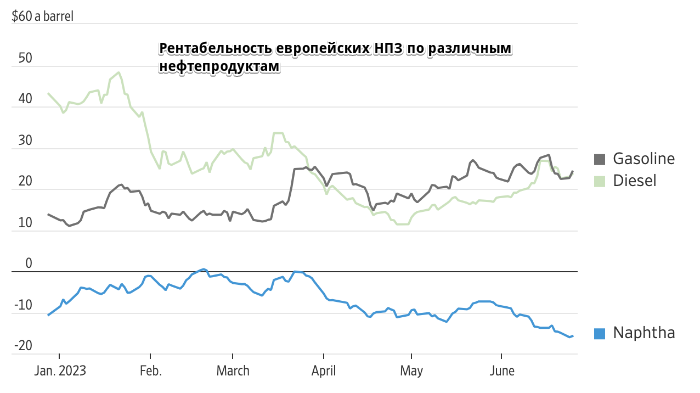

Тем не менее, как отметил Марван Юнес из Massar, любое повышение цен на нефть может быть кратковременным. Большим препятствием является сокращение производства нефтехимической продукции в рамках общего спада в обрабатывающей промышленности. Перерабатывающие заводы теряют деньги на каждом барреле производимой нафты, которая используется при изготовлении пластмасс. Поэтому они сократили закупки нефти для производства этого продукта.

Более высокие процентные ставки вынудили перерабатывающие предприятия продать запасы нефти из-за увеличения затрат на хранение, что оказало давление на цены. А если добавить сюда резкий рост экспорта иранской нефти на фоне переговоров с Вашингтоном, прогнозы некоторых аналитиков становятся более мрачными.

«Проблема в том, что, когда вы сокращаете добычу при и так уже ослабленной конъюнктуре, влияние ограничено, — заявил Оле Хансен, глава отдела сырьевых стратегий в Saxo Bank. — Похоже, что такая ситуация может сохраняться некоторое время».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба