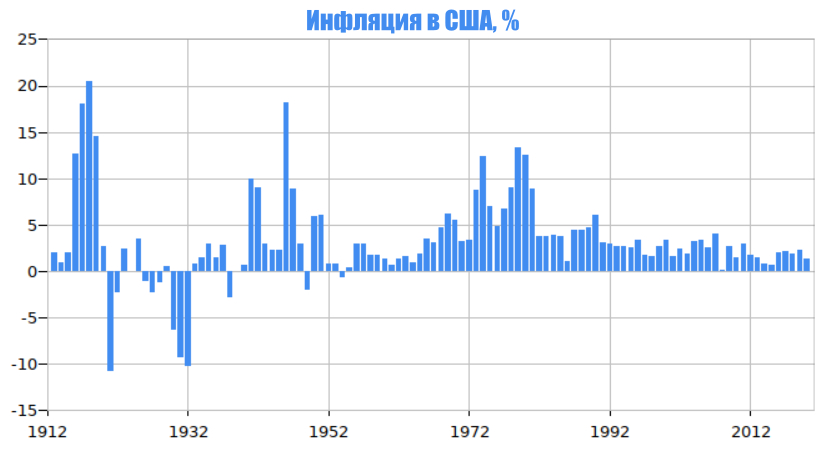

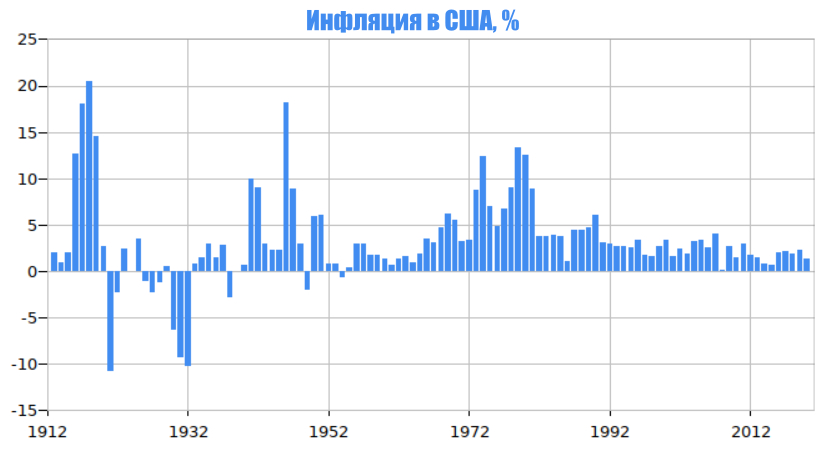

По мере приближения очередного заседания ФРС вновь разгораются споры о необходимости дальнейшего подъема ключевой ставки. С одной стороны, инфляция еще не достигла желаемого коридора в 2,0-2,5%. Трейдер Питер Брандт призывает регулятора поднять ставку как минимум до 6,25%, опасаясь возвращения 70-х годов.

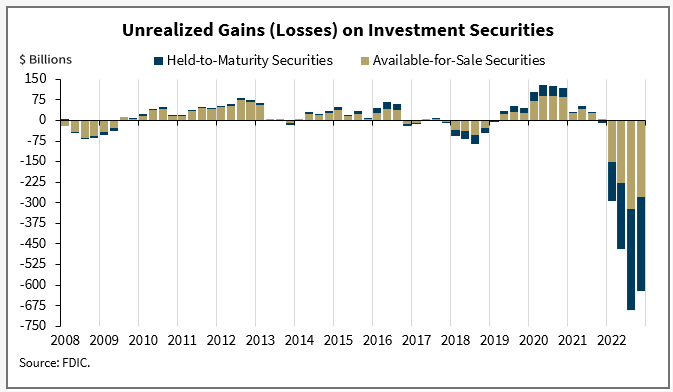

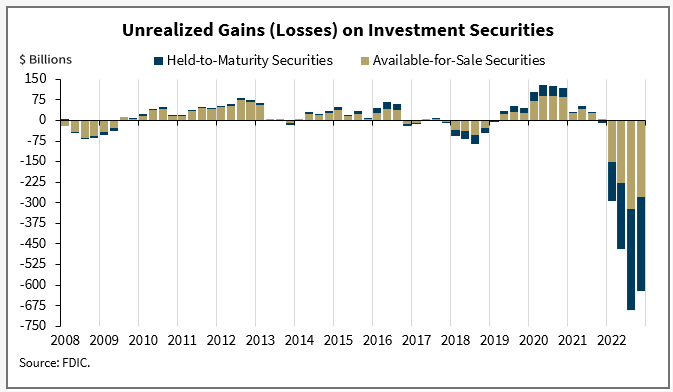

С другой стороны, высокая ставка уже продемонстрировала слабость банковской сферы. В разгар пандемии коронавируса банки столкнулись со значительным притоком депозитов из-за широкомасштабной поддержки населения и бизнеса и смягчения монетарной политики. Некоторые из них не придумали ничего лучше, чем купить казначейские облигации. Последующий подъем ставки привел к удешевлению этих активов. По данным Федеральной корпорации по страхованию вкладов (FDIC), к четвертому кварталу 2022 году банки накопили нереализованных убытков на $620 млрд.

По этой причине потонул SVB. По этой же причине на балансе Bank of America (NYSE:BAC) на днях насчитали $109 млрд нереализованных убытков.

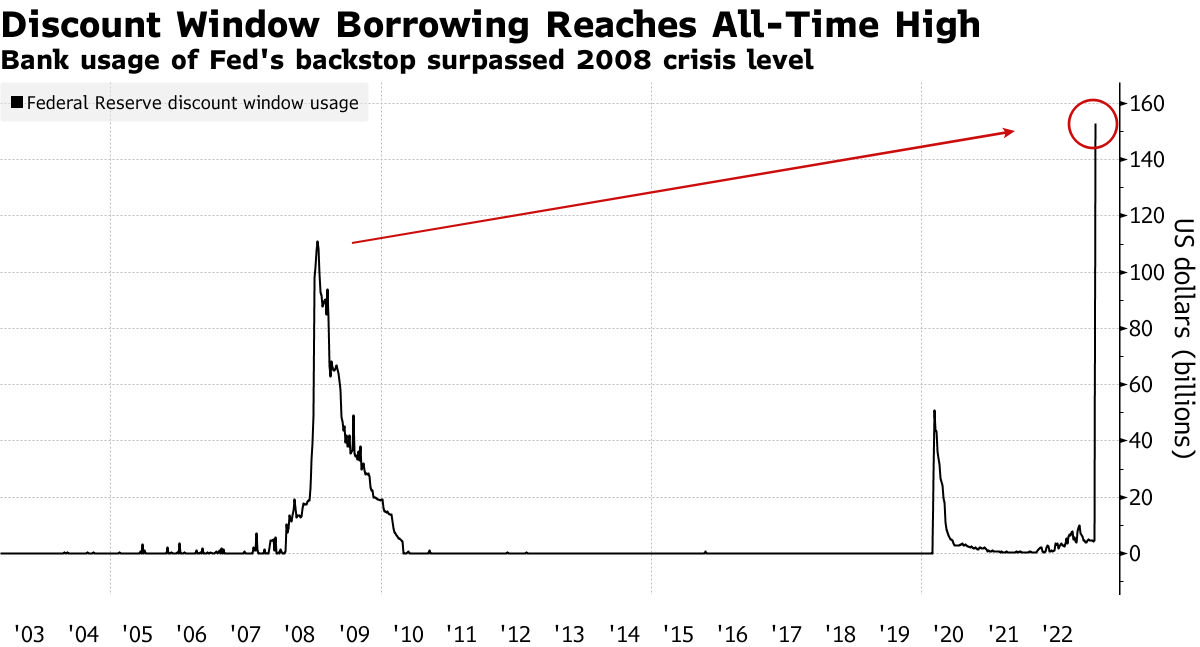

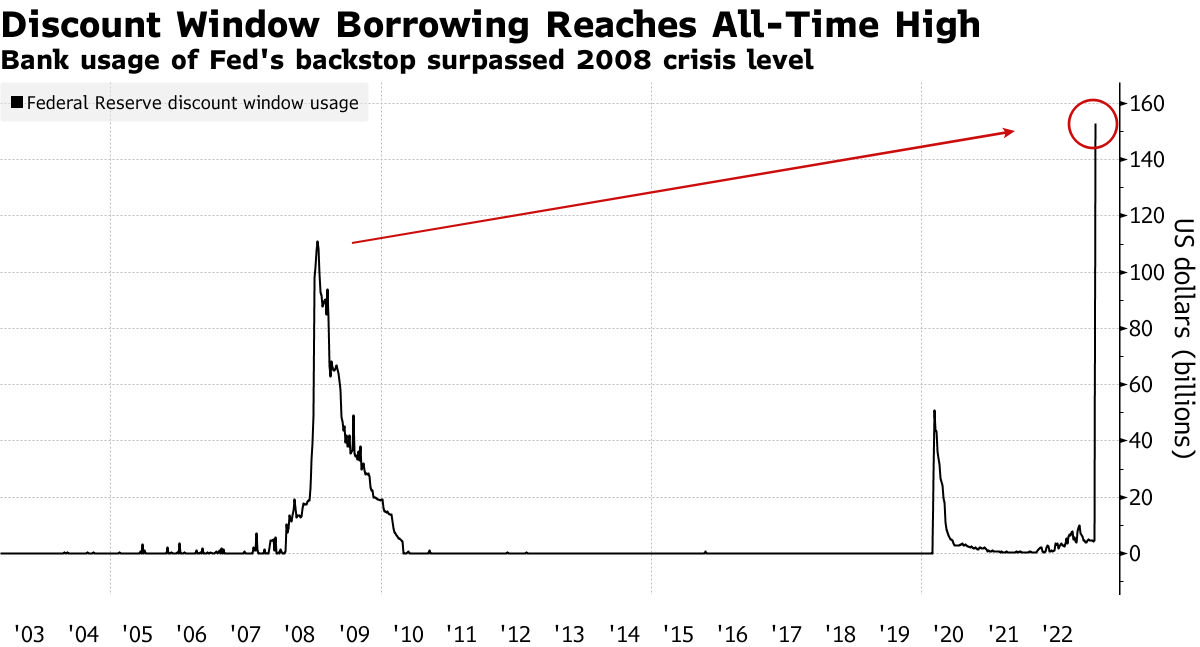

Крах SVB подтолкнул ФРС к развертыванию программы поддержки банков, согласно которой регулятор готов выкупить облигации по номиналу и предоставить дополнительные вливания. Действия ФРС ряд экспертов назвал скрытым QE, поскольку объем поддержки уже превысил показатели 2008 года.

И здесь прослеживается противоречие в действиях регулятора. С одной стороны, повышением ставки он изымает ликвидность с рынков; с другой стороны, оказывает поддержку банкам, предоставляя им новые кредитные линии. С начала цикла ужесточения баланс ФРС похудел всего на 6%.

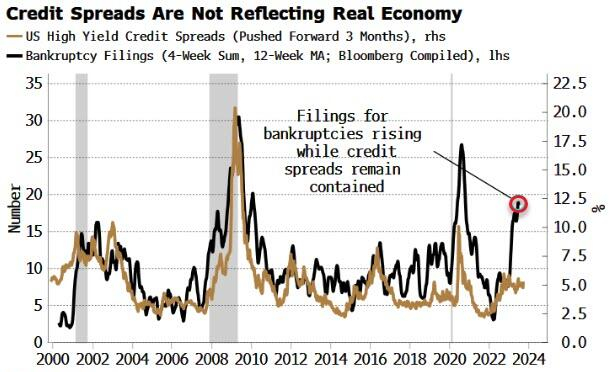

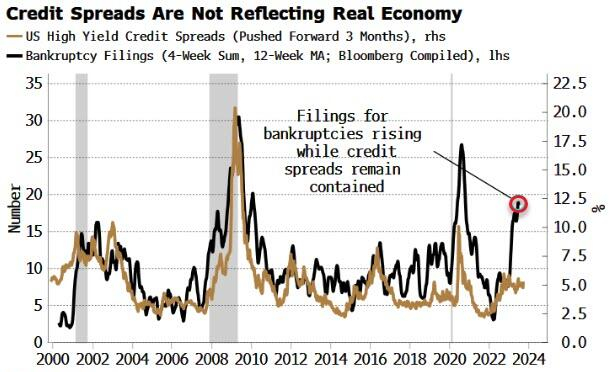

Если же рассмотреть всю корпоративную Америку, то прослеживается новый подъем числа банкротств, схожий с кризисами 2008г. и 2020г. Банкротство компаний зачастую тянет за собой списание долгов, что ударит по банковской отрасли уже с другой стороны.

Дальнейшее ужесточение монетарной политики может привести к негативной цепной реакции. Главный экономист консалтинговой фирмы Oxford Economics Райан Суит считает, что в текущем году новых повышений ставки не будет.

Для Bitcoin это хороший знак, поскольку разворот ФРС и сохранение умеренной инфляции повысят аппетит инвесторов к риску.

С другой стороны, высокая ставка уже продемонстрировала слабость банковской сферы. В разгар пандемии коронавируса банки столкнулись со значительным притоком депозитов из-за широкомасштабной поддержки населения и бизнеса и смягчения монетарной политики. Некоторые из них не придумали ничего лучше, чем купить казначейские облигации. Последующий подъем ставки привел к удешевлению этих активов. По данным Федеральной корпорации по страхованию вкладов (FDIC), к четвертому кварталу 2022 году банки накопили нереализованных убытков на $620 млрд.

По этой причине потонул SVB. По этой же причине на балансе Bank of America (NYSE:BAC) на днях насчитали $109 млрд нереализованных убытков.

Крах SVB подтолкнул ФРС к развертыванию программы поддержки банков, согласно которой регулятор готов выкупить облигации по номиналу и предоставить дополнительные вливания. Действия ФРС ряд экспертов назвал скрытым QE, поскольку объем поддержки уже превысил показатели 2008 года.

И здесь прослеживается противоречие в действиях регулятора. С одной стороны, повышением ставки он изымает ликвидность с рынков; с другой стороны, оказывает поддержку банкам, предоставляя им новые кредитные линии. С начала цикла ужесточения баланс ФРС похудел всего на 6%.

Если же рассмотреть всю корпоративную Америку, то прослеживается новый подъем числа банкротств, схожий с кризисами 2008г. и 2020г. Банкротство компаний зачастую тянет за собой списание долгов, что ударит по банковской отрасли уже с другой стороны.

Дальнейшее ужесточение монетарной политики может привести к негативной цепной реакции. Главный экономист консалтинговой фирмы Oxford Economics Райан Суит считает, что в текущем году новых повышений ставки не будет.

Для Bitcoin это хороший знак, поскольку разворот ФРС и сохранение умеренной инфляции повысят аппетит инвесторов к риску.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба