◽️ Капитализация: 5,6 трлн ₽ / 248₽ за акцию

◽️ P/B TTM: 1

◽️ fwd P/E 2023:4

◽️ fwd дивиденд 2023: 12,5%

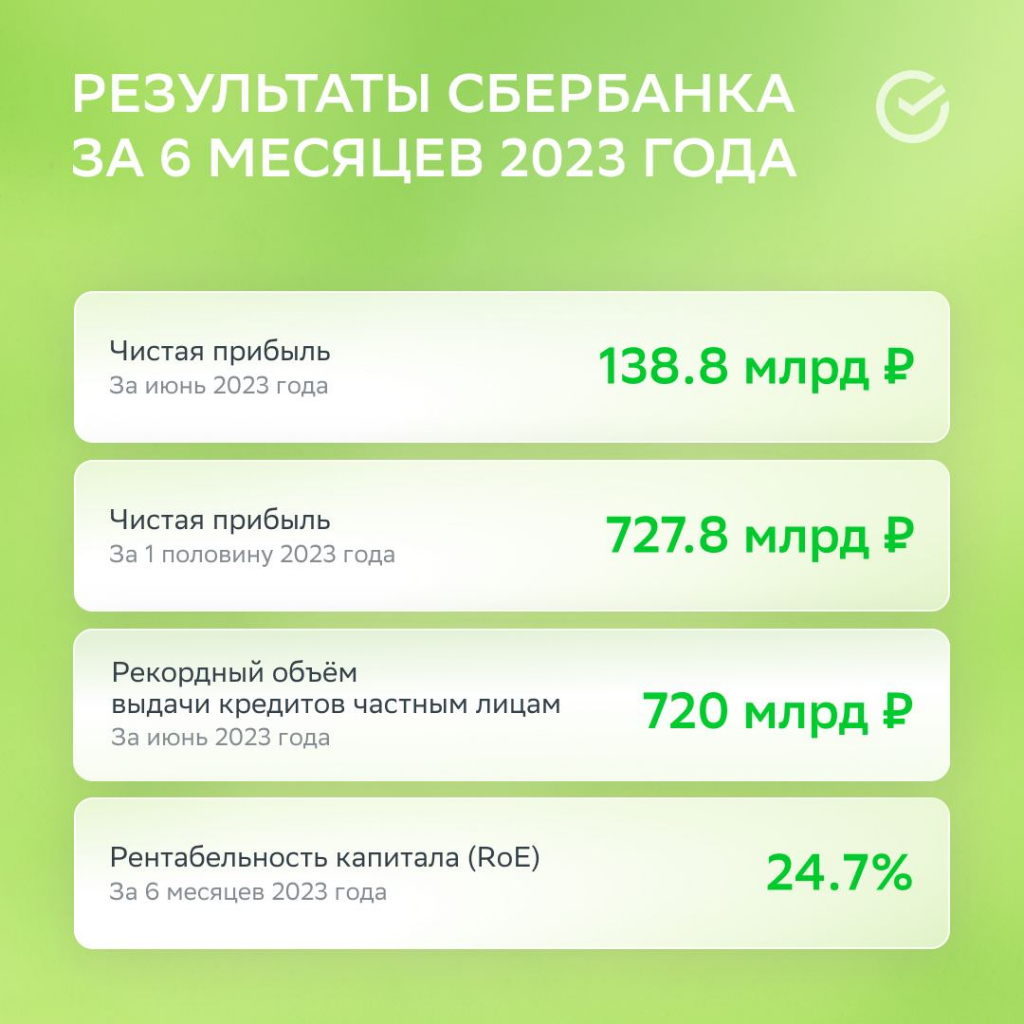

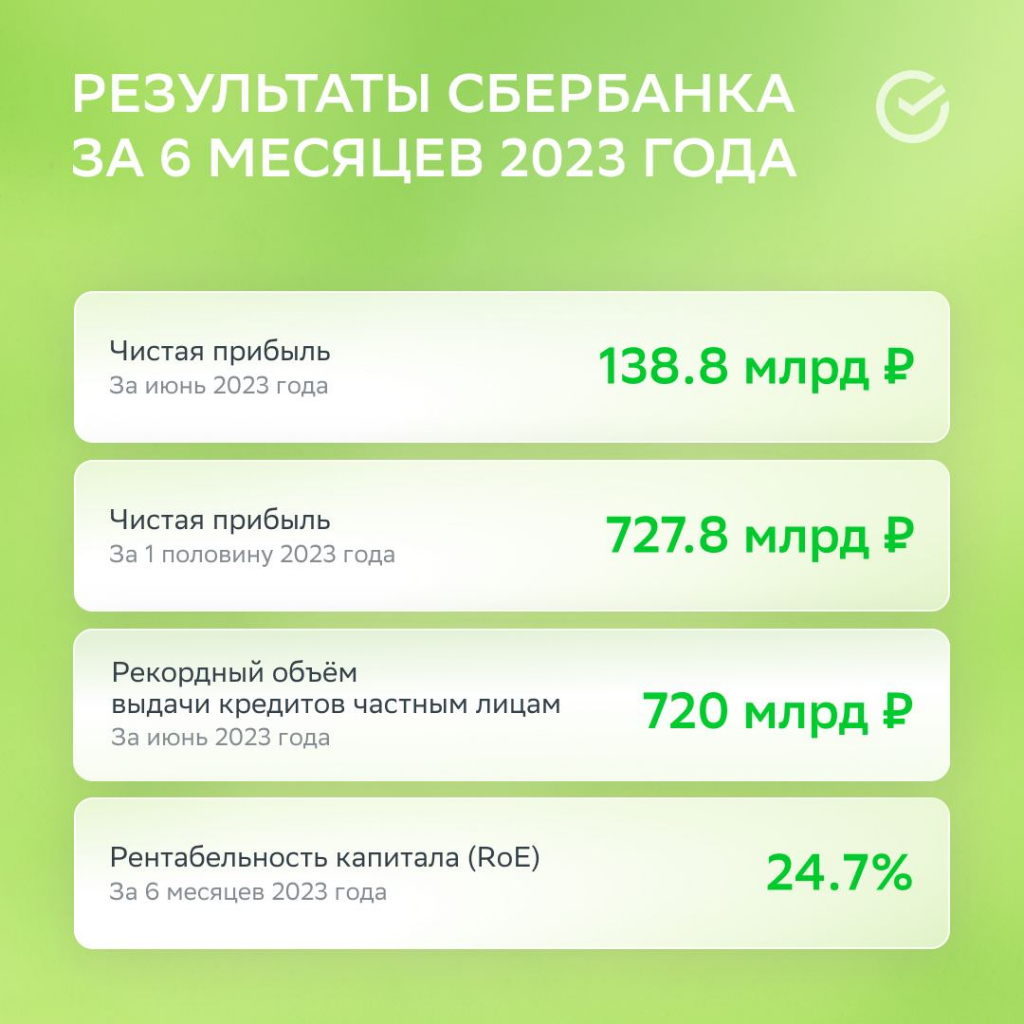

👉 Финансовые результаты за июнь 2023г:

— чистый % доход: 182 млрд ₽ (-2,8% м/м)

— чистый ком. доход: 58 млрд ₽ (+3,4% м/м)

— чистая прибыль: 139 млрд ₽ (+17,7% м/м)

✅ Рост чистой прибыли до почти 140 млрд обусловлен зафиксированной разовой прибылью от продажи европейского подразделения. Точных цифр не раскрывается, но судя по всему это принесло около 90-100 млрд рублей чистой прибыли.

✅ Помимо этого, в июне также были и разовые расходы связанные с ростом резервов под изменение валютных курсов. По сравнению с прошлым месяцем расходы на резервы выросли на 205% до 116 млрд.

👉 Финансовые результаты за 1П2023г:

— чистый % доход: 1064 млрд ₽

— чистый ком. доход: 323 млрд ₽

— чистая прибыль: 728 млрд ₽

👆 Траектория прибыль немного ухудшилась (если сделать корректировку на разовую прибыль, но мой прогноз по чистой прибыли в1,4 трлн за 2023г по-прежнему актуален. Форвардная оценка вP/E = 4 в целом вполне адекватная (див. доходность около 12,5%).

👉 Основной драйвер роста кредитного портфеля — это ипотека. В июне по РФ объём выдачи ипотеки составил 590 млрд (рекорд с начала 2023г). Рынок остаётся, пока что, стабильным, но уже на ближайшем заседании ЦБ РФ ожидается рост ключевой ставки, что само собой повлияет и на спрос на ипотеку(по разным оценкам, рост ставок на 1% приводит к сокращению выдачи ипотеки на 4-6%).

👉 Див. доходность в 12,5% при текущих ценах выглядит более менее интересно на фоне других компаний, но надо понимать, что доходность по отдельным выпускам ОФЗ уже превышает 11%. Дальнейший рост доходности по облигациям будет всё больше влиять на привлекательность Сбера и фондового рынка в целом. При том, что основные активы банка — это деньги и обязательства, которые могут обесцениваться быстрее реальных активов производственных предприятий.

Вывод:

Никаких принципиальных изменений в отчётности Сбера мы не видим: банк стабильно зарабатывает, но процентные доходы начинают уменьшаться, а резервы расти. Есть основания полагать, что 2п2023 будет хуже первого, но насколько — предсказать сложно.

По текущей цене и в текущих реалиях, на мой взгляд, в Сбере уже давно нет выгодного дисконта, который бы мог в полной мере компенсировать хотя бы откат показателей приб

◽️ P/B TTM: 1

◽️ fwd P/E 2023:4

◽️ fwd дивиденд 2023: 12,5%

👉 Финансовые результаты за июнь 2023г:

— чистый % доход: 182 млрд ₽ (-2,8% м/м)

— чистый ком. доход: 58 млрд ₽ (+3,4% м/м)

— чистая прибыль: 139 млрд ₽ (+17,7% м/м)

✅ Рост чистой прибыли до почти 140 млрд обусловлен зафиксированной разовой прибылью от продажи европейского подразделения. Точных цифр не раскрывается, но судя по всему это принесло около 90-100 млрд рублей чистой прибыли.

✅ Помимо этого, в июне также были и разовые расходы связанные с ростом резервов под изменение валютных курсов. По сравнению с прошлым месяцем расходы на резервы выросли на 205% до 116 млрд.

👉 Финансовые результаты за 1П2023г:

— чистый % доход: 1064 млрд ₽

— чистый ком. доход: 323 млрд ₽

— чистая прибыль: 728 млрд ₽

👆 Траектория прибыль немного ухудшилась (если сделать корректировку на разовую прибыль, но мой прогноз по чистой прибыли в1,4 трлн за 2023г по-прежнему актуален. Форвардная оценка вP/E = 4 в целом вполне адекватная (див. доходность около 12,5%).

👉 Основной драйвер роста кредитного портфеля — это ипотека. В июне по РФ объём выдачи ипотеки составил 590 млрд (рекорд с начала 2023г). Рынок остаётся, пока что, стабильным, но уже на ближайшем заседании ЦБ РФ ожидается рост ключевой ставки, что само собой повлияет и на спрос на ипотеку(по разным оценкам, рост ставок на 1% приводит к сокращению выдачи ипотеки на 4-6%).

👉 Див. доходность в 12,5% при текущих ценах выглядит более менее интересно на фоне других компаний, но надо понимать, что доходность по отдельным выпускам ОФЗ уже превышает 11%. Дальнейший рост доходности по облигациям будет всё больше влиять на привлекательность Сбера и фондового рынка в целом. При том, что основные активы банка — это деньги и обязательства, которые могут обесцениваться быстрее реальных активов производственных предприятий.

Вывод:

Никаких принципиальных изменений в отчётности Сбера мы не видим: банк стабильно зарабатывает, но процентные доходы начинают уменьшаться, а резервы расти. Есть основания полагать, что 2п2023 будет хуже первого, но насколько — предсказать сложно.

По текущей цене и в текущих реалиях, на мой взгляд, в Сбере уже давно нет выгодного дисконта, который бы мог в полной мере компенсировать хотя бы откат показателей приб

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба