▫️Капитализация: 70 млрд ₽ / 4430₽ за акцию

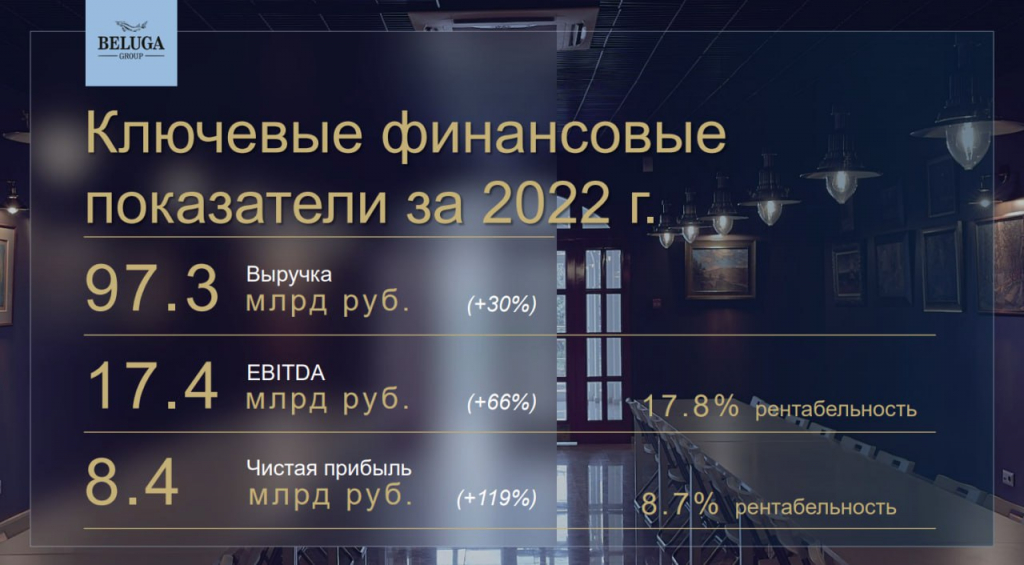

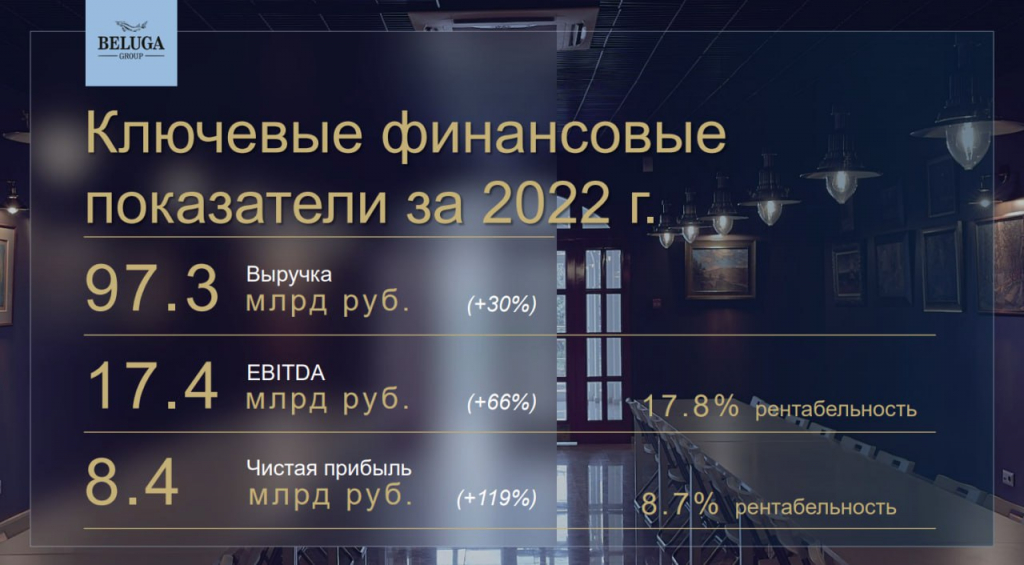

▫️Выручка за 2022: 97,3 млрд (+30% г/г)

▫️EBITDA за 2022: 17,3 млрд (+66% г/г)

▫️Чистая прибыль за 2022: 8,4 млрд (+119% г/г)

▫️P/E TTM:8,3

▫️P/E fwd 2023: 7,5

▫️P/B: 2,8

▫️fwd Дивиденд 2023: 12%

👉 «Белуга Групп» — одна из лидирующих компаний российского алкогольного рынка, стратегическим направлением деятельности которой является выпуск ликероводочной продукции.

✅ Прогресс компании по достижению целей Стратегии-2024:

▫️Выручка:97 / 130 млрд (выполнено на 75%)

▫️Доля алкоголя помимо водки в продажах:41% / 45% (выполнено на 91%)

▫️Магазины ВинЛаб: 1500 / 2500 (выполнено на 60%)

▫️Доля ретейла в продажах: 43% / 45% (выполнено на 95%)

✅ С начала года компания открыла 155 новых точек ВинЛаб и сейчас достигла 60% от поставленной цели на конец 2024г. Розничная выручка выросла на 33,5% г/г (+27% трафик / +5% ср. чек) исейчас уже составляет около 29 млрд.

✅ За 2022г компания заплатила дивиденды в размере625 рублей на акцию и таким образом распределила почти 90% от чистой прибыли (без учета выплат на квазиказначейские бумаги).

👉 Вполне возможно, что это было разовое решение, поэтому разберу все основные варианты выплаты дивидендов в 2023г:

1. Минимум по текущей див. политике в 25% от ЧП: 2,3 млрд ₽ / 3,3%

2. Возврат к выплатам 50% от ЧП: 4,7 млрд ₽ / 6,7%

3. Сохранение выплат на уровне 89% от ЧП: 8,3 млрд ₽ / 12%

4. Сохранение выплат на уровне 89% от ЧП + разовая прибыль от продажи прав на бренд Белуга на международных рынках: 12,7 млрд / 18,2% (крайне маловероятно).

Самый вероятный вариант — это сохранение коэффициента выплат на уровне 89%, но акционерам также следует учитывать и менее оптимистичны вариант с распределением50% ЧП.

❌ За 1П общие отгрузки снизились на 5,7% г/г до 7 млн декалитров. На такое падение прежде всего повлияли: ▫️ Остановка экспортных продаж бренда Beluga (на канал экспорта приходилось около 200 тыс декалитров в 1П2022Г и 569 тыс. декалитров за весь 2021г) ▫️ Нормализация спроса на импортные бренды алкоголя после ажиотажного 1кв2022г

👉 При этом, компания отмечает рост отгрузки импортных партнерских брендов на 27% г/г до 1,6 млн декалитров (23% от общих отгрузок) и двузначные темпы роста продаж премиальных брендов, что «позитивно влияет на прибыль компании».

❌ По портфелю собственных брендов отгрузки составили всего 5,4 млн декалитров (+0,2% к 1П 2021г и -9% к 1П 2022г). Продажи собственной продукции стагнируют уже 3 год, но тут тоже следует учитывать негативный эффект от продажи прав на международную дистрибьюцию водки Beluga.

Вывод:

Особого роста операционных показателей (даже после корректировок) мы не видим и скорее всего в отчёте по МСФО рост выручки и прибыли также будет более скромным (за счет повышения цен и роста продаж премиальных брендов). Акции Белуги, на мой взгляд, сейчас оценены достаточно дорого, но это качественный актив, который имеет хорошие долгосрочные перспективы.

Адекватная цена для компании, на мой взгляд, сейчас около 3800 рублей за акцию, даже если распределение прибыли останется а уровне прошлого года и дивиденды будут около 12%.

▫️Выручка за 2022: 97,3 млрд (+30% г/г)

▫️EBITDA за 2022: 17,3 млрд (+66% г/г)

▫️Чистая прибыль за 2022: 8,4 млрд (+119% г/г)

▫️P/E TTM:8,3

▫️P/E fwd 2023: 7,5

▫️P/B: 2,8

▫️fwd Дивиденд 2023: 12%

👉 «Белуга Групп» — одна из лидирующих компаний российского алкогольного рынка, стратегическим направлением деятельности которой является выпуск ликероводочной продукции.

✅ Прогресс компании по достижению целей Стратегии-2024:

▫️Выручка:97 / 130 млрд (выполнено на 75%)

▫️Доля алкоголя помимо водки в продажах:41% / 45% (выполнено на 91%)

▫️Магазины ВинЛаб: 1500 / 2500 (выполнено на 60%)

▫️Доля ретейла в продажах: 43% / 45% (выполнено на 95%)

✅ С начала года компания открыла 155 новых точек ВинЛаб и сейчас достигла 60% от поставленной цели на конец 2024г. Розничная выручка выросла на 33,5% г/г (+27% трафик / +5% ср. чек) исейчас уже составляет около 29 млрд.

✅ За 2022г компания заплатила дивиденды в размере625 рублей на акцию и таким образом распределила почти 90% от чистой прибыли (без учета выплат на квазиказначейские бумаги).

👉 Вполне возможно, что это было разовое решение, поэтому разберу все основные варианты выплаты дивидендов в 2023г:

1. Минимум по текущей див. политике в 25% от ЧП: 2,3 млрд ₽ / 3,3%

2. Возврат к выплатам 50% от ЧП: 4,7 млрд ₽ / 6,7%

3. Сохранение выплат на уровне 89% от ЧП: 8,3 млрд ₽ / 12%

4. Сохранение выплат на уровне 89% от ЧП + разовая прибыль от продажи прав на бренд Белуга на международных рынках: 12,7 млрд / 18,2% (крайне маловероятно).

Самый вероятный вариант — это сохранение коэффициента выплат на уровне 89%, но акционерам также следует учитывать и менее оптимистичны вариант с распределением50% ЧП.

❌ За 1П общие отгрузки снизились на 5,7% г/г до 7 млн декалитров. На такое падение прежде всего повлияли: ▫️ Остановка экспортных продаж бренда Beluga (на канал экспорта приходилось около 200 тыс декалитров в 1П2022Г и 569 тыс. декалитров за весь 2021г) ▫️ Нормализация спроса на импортные бренды алкоголя после ажиотажного 1кв2022г

👉 При этом, компания отмечает рост отгрузки импортных партнерских брендов на 27% г/г до 1,6 млн декалитров (23% от общих отгрузок) и двузначные темпы роста продаж премиальных брендов, что «позитивно влияет на прибыль компании».

❌ По портфелю собственных брендов отгрузки составили всего 5,4 млн декалитров (+0,2% к 1П 2021г и -9% к 1П 2022г). Продажи собственной продукции стагнируют уже 3 год, но тут тоже следует учитывать негативный эффект от продажи прав на международную дистрибьюцию водки Beluga.

Вывод:

Особого роста операционных показателей (даже после корректировок) мы не видим и скорее всего в отчёте по МСФО рост выручки и прибыли также будет более скромным (за счет повышения цен и роста продаж премиальных брендов). Акции Белуги, на мой взгляд, сейчас оценены достаточно дорого, но это качественный актив, который имеет хорошие долгосрочные перспективы.

Адекватная цена для компании, на мой взгляд, сейчас около 3800 рублей за акцию, даже если распределение прибыли останется а уровне прошлого года и дивиденды будут около 12%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба