18 июля 2023 | Белуга Козлов Юрий

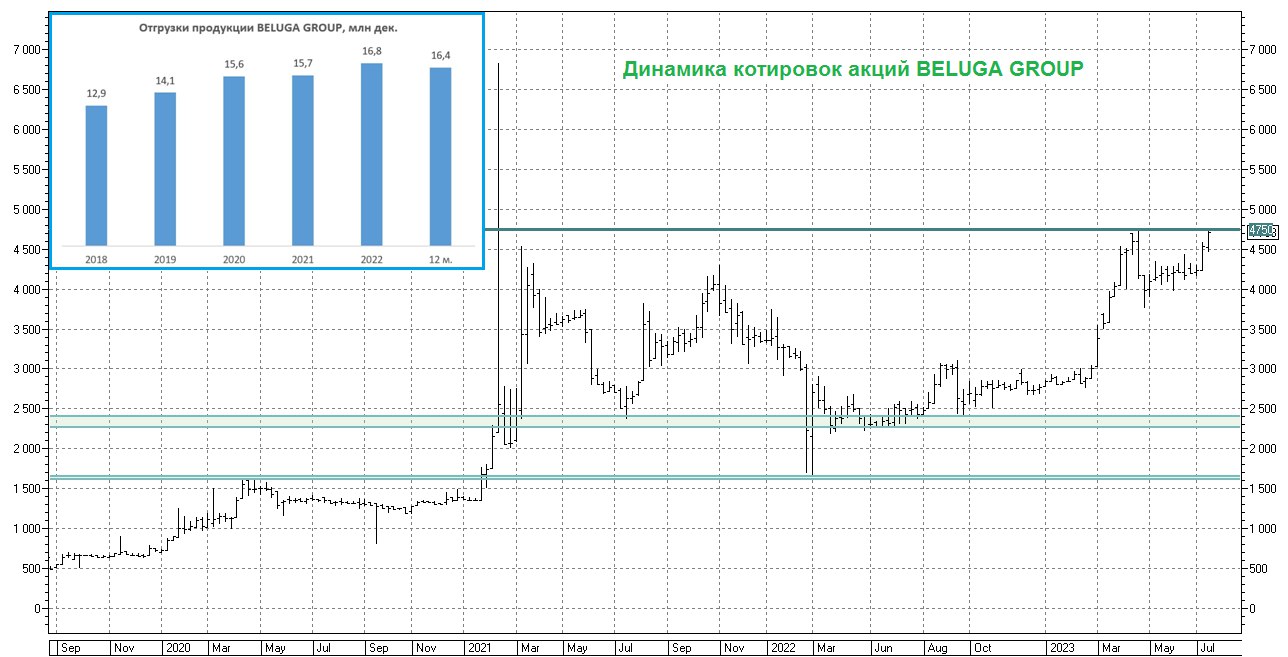

Beluga Group (MCX:BELU) представила в конце минувшей недели свои операционные результаты за 6m2023, согласно которым отгрузки алкогольной продукции сократились с января по июнь на -5,7% (г/г) до 7 млн декалитров. Слабые результаты во многом вызваны высокой базой первого квартала прошлого года, когда население активно закупалось дорогим алкоголем на ожиданиях роста цен из-за девальвации рубля.

При этом следует отметить, что геополитика пока не мешает бизнесу: менеджмент компании даже в новой реальности смог заключить новые контракты с партнёрами из Италии, Ирландии, Мексики, Франции и Шотландии, и реализация премиальных брендов из высокомаржинальных сегментов оказывает в итоге крайне благоприятное влияние на рост чистой прибыли.

В отчётном периоде компания открыла 155 собственных магазинов «ВинЛаб», доведя их количество до 1500. Как результат — объём продаж в торговой сети по итогам отчётного периода вырос на +33,5% (г/г), благодаря росту трафика (+27%) и среднего чека (+5%). В то время, как многие отечественные ретейлеры испытывают проблемы с трафиком, у Beluga Group с этим показателем уж точно всё в порядке. К тому же, прошлым летом компания запустила программу лояльности, и на 30 июня 2023 года её участниками стали уже 6,3 млн человек, вдумайтесь только! В планах менеджмента в ближайшие полтора года открыть ещё порядка 1000 магазинов.

Как мы видим, компания шаг за шагом реализует свою Стратегию развития, благодаря вертикально-интегрированной модели бизнеса. К 2024 году компания планирует увеличить выручку до 130 млрд руб. (с текущих 97,3 млрд по итогам 2022 года) , поддерживать рентабельность EBITDA не менее 15% (по итогам 2022 года она составила 17,8%), а долговая нагрузка по показателю NetDebt/EBITDA должна составить менее 1х (сейчас 1,43х).

Поскольку Beluga Group обычно торгуется по мультипликатору EV/EBITDA=5х, прогнозная капитализация на конец 2024 года может составить порядка 80 млрд руб., в то время как текущий показатель оценивается в районе 70 млрд руб. Таким образом, потенциал роста котировок акций составляет около 14,6%. Плюс ко всему, инвесторы могут рассчитывать на дивидендную доходность в размере 7%.

Таким образом, совокупная доходность на горизонте полутора лет может составить порядка 21,6%. На этом фоне покупка бумаг на текущих уровнях выглядит малопривлекательной, и разумно дождаться коррекции куда-нибудь в район 3800-3900 руб.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба