24 июля 2023 Воронов Дмитрий

После пятничного решения ЦБ РФ, который сразу же на 100 б. п. (до 8,5%) повысил ключевую ставку, только ленивый аналитик не бросил в сторону регулятора камень за то, что тот слишком быстро закручивает гайки в борьбе с инфляцией.

С одной стороны, недовольство соотечественников решением Центробанка является абсолютно понятным: ведь повышение ключевой ставки означает рост процентных расходов по кредитам для физических и юридических лиц.

В то же время, предлагаю разобраться: а мог ли Центробанк поступить иначе?

Сначала давайте ответим на следующий вопрос: хотим ли мы, чтобы российская казна финансировала за счёт золото-валютных резервов биржевых спекулянтов, зарабатывающих на схемах «кэрри трейд»?

Предпосылки для подобных спекулятивных схем складываются в том случае, когда процентная ставка регулятора становится ниже инфляции (финансисты в этом случае говорят об отрицательной реальной процентной ставке).

В этом случае Центробанк «бесплатно» кредитует спекулянтов в силу чего начинает раскручиваться «турецкий сценарий» с десятками процентов годовой инфляции и жесточайшей девальвацией национальной валюты.

Именно такая ситуация сложилась в 2014 г., когда Центробанк героически поддерживал падающий рубль. Результат нам хорошо известен – курс рубля в конце 2014 г. всё равно обрушился, однако при этом было потеряно около 20% золото-валютных резервов страны.

Очевидно, что все мы против повторения вышеописанного сценария, и все экономисты понимают, что ключевая ставка регулятора должна быть выше инфляции. Поэтому давайте сравним с инфляцией текущий уровень ключевой ставки ЦБ.

Здесь многие аналитики совершают ошибку, сравнивая ключевую ставку с инфляцией за уже завершённые периоды. В частности, критики пятничного решения Центробанка отмечают, что индекс потребительских цен за июнь 2023 г. составил лишь 3,2%, а регулятор преждевременно поднял ставку уже до 8,5%.

Однако, для оценки величины реальной процентной ставки требуется сравнивать её номинальное значение с уровнем ожидаемой (будущей) инфляции. Именно это мы и предлагаем сделать.

***

Для того, чтобы определить темпы ожидаемой инфляции, можно попытаться воспользоваться прогнозами ЦБ РФ. Однако эти прогнозы подвержены влиянию ряда факторов, в силу чего отражают не столько ожидания рынка, сколько стремления регулятора. По этой причине во всех прогнозах Центробанка инфляция на третий год прогнозного периода становится равна 4,0% и далее не отклоняется от этой величины ни на йоту.

Вероятно, прогноз регулятора, которому законодательно предписано таргетировать инфляцию, и не должен быть другим. В то же время, очевидно, что такой «таргетированный» прогноз в нашем случае не подойдёт.

Поэтому для оценки ожидаемого уровня инфляции следует использовать так называемую вменённую инфляцию, которая рассчитывается как разность между доходностью классических российских облигаций (ОФЗ-ПД) и доходностью облигаций типа ОФЗ-ИН, номинал которых индексируется на индекс потребительских цен (подробнее см. здесь).

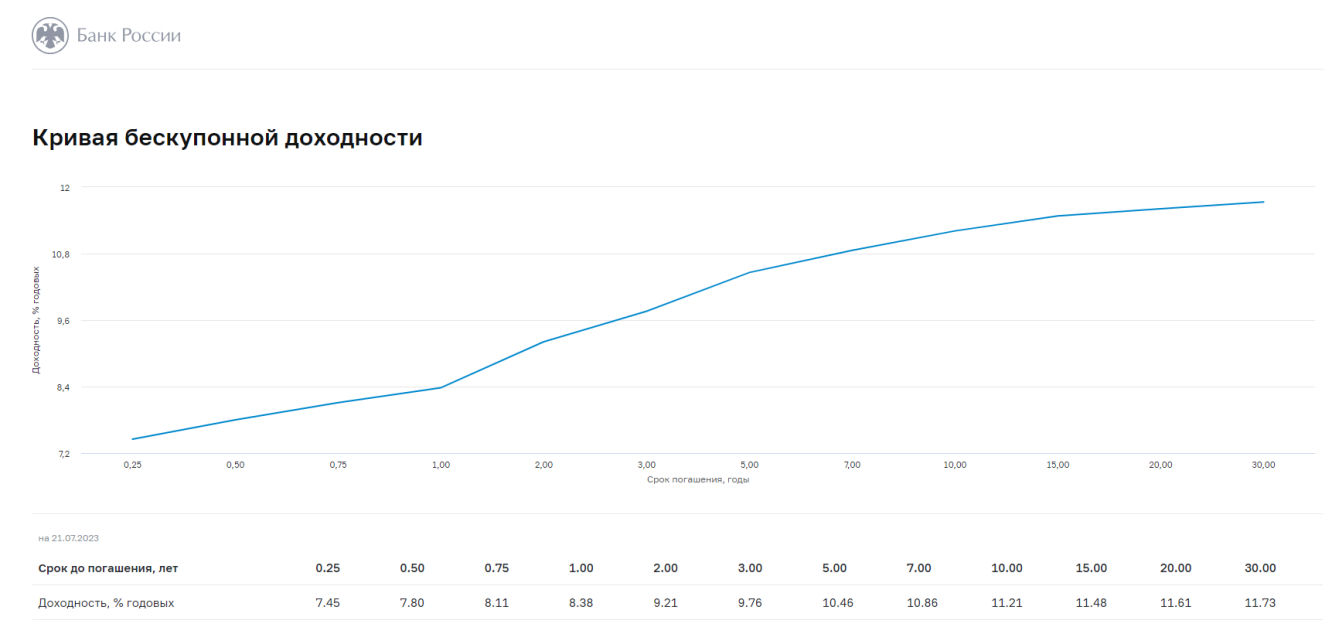

Доходность классических 10-летних облигаций ОФЗ-ПД на вечер пятницы составляла 11,21% годовых (см. график). Доходность 10-летних ОФЗ-ИН (серии 52005) на вечер пятницы составляла 2,98% годовых.

Это означает, что вменённая (ожидаемая) инфляция на вечер пятницы составляла 11,21-2,98=8,23% годовых. То есть до пятничного решения регулятора реальная (с учётом инфляции) ключевая ставка была отрицательной (минус 73 б.п.).

По большому счёту в пятницу у Центробанка не было другого выбора, кроме как поднимать ключевую ставку. Более того, если бы ЦБ поднял ставку лишь на 50 б.п., то реальная ключевая ставка осталась бы отрицательной.

Таким образом следует признать, что, во избежание «турецкого сценария», решение ЦБ РФ в данной ситуации было обоснованным.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба