Глядя на то, что творится с рынками в 2023, невольно вспоминаешь анекдот про двух аналитиков:

- Ты можешь понять, что происходит?

- Да, давай объясню…

- Объяснить и я смогу, а вот понять…

Рынки акций и облигаций подают диаметрально противоположные сигналы. МВФ повышает прогноз глобального ВВП, а экономисты не устают предупреждать о рецессии. Инфляция резко замедляется на фоне сильного рынка труда. Естественно, инвесторы в недоумении. Они ждут разъяснений от ФРС. Именно она для рынков является судом последней инстанции.

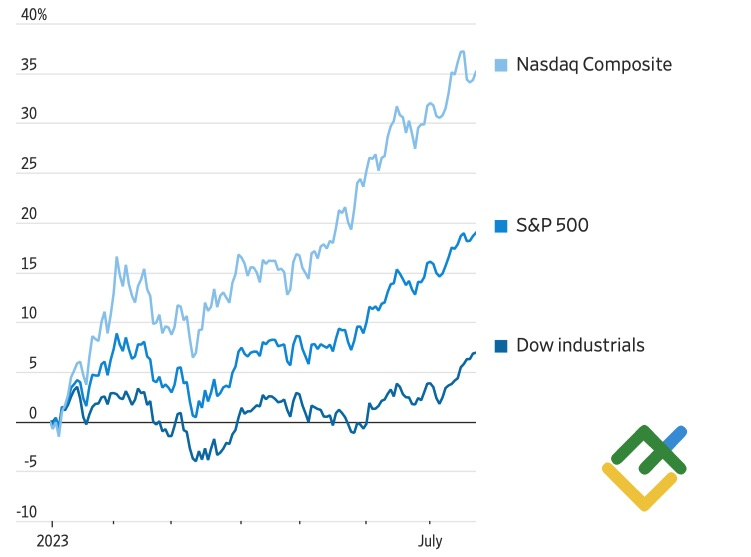

Согласно исследованиям Deutsche Bank, с 1950-х каждый эпизод существенной дезинфляции в США, который был хоть отчасти вызван ужесточением денежно-кредитной политики Федрезерва, сопровождался рецессией. При этом во времена спадов S&P 500 проседал в среднем на 24%. Однако вместо этого широкий фондовый индекс завершил самый продолжительный «медвежий» рынок с 1940-х, поднялся от уровней осеннего дна на 28% и достиг максимальной отметки с апреля 2022. Доу-Джонс растет 12 торговых сессий подряд, что является самой продолжительной победной серией с 2017. О какой рецессии может идти речь?

Динамика фондовых индексов США

Рынок облигаций, напротив, уверен в скором спаде. Инверсия кривой доходности длится более года. Такое последний раз наблюдалось в 1980-х. BNP Paribas считает, что отсроченный эффект повышения ставки по федеральным фондам на 500 б.п. с начала цикла доведет экономику США до рецессии. Citi отмечает, что для центральных банков необычно, чтобы инфляция снижалась в то время, как рынок труда остается крепким. Федрезерву требуется рост безработицы и сокращение ВВП.

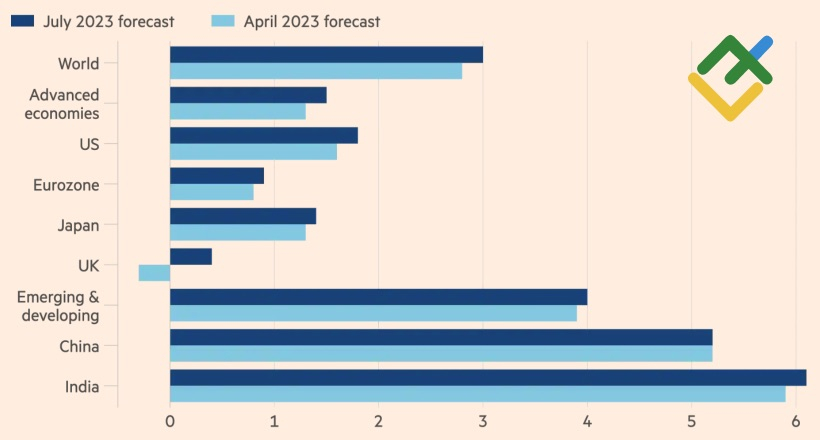

Тем временем МВФ повышает прогноз глобального роста на 2023 до 3% и заявляет, что вероятность мягкой посадки в Штатах существенно возросла. Где искать правды инвесторам? Только у ФРС.

Прогнозы МВФ по основным экономикам мира

Увы, но нужно признать, что Федрезерву самому сложно понять, что происходит. Экономика была на удивление устойчивой, чтобы Джером Пауэлл подал сигнал, что повышение стоимости заимствований в июле станет последним в цикле ужесточения денежно-кредитной политики. В лучшем случае он скажет о паузе, которая, вполне вероятно, затянется на длительное время. Тем более, что инфляция существенно замедляется, ставя палки в колеса последнему прогнозу FOMC о двух актах монетарной рестрикции в 2023.

Вероятнее всего, центробанк сделает акцент на политику зависимости от данных, что является хорошей новостью для EUR/USD. Тем не менее, чиновники не захотят повторять ошибок 1970-х, когда расслабленность ФРС и ее вера в победу над инфляцией обернулись двойной рецессией. Поэтому Федрезерв оставит все варианты открытыми, не исключая повышения ставки до 5,75%.

Для рынка вряд ли что-то прояснится, что усиливает риски американских горок по EUR/USD. Лишь закрепление пары выше 1,109 станет основанием для покупок, ниже 1,102 – для продаж. Однако, вероятнее всего, нас ждет несколько тестов данных уровней.

- Ты можешь понять, что происходит?

- Да, давай объясню…

- Объяснить и я смогу, а вот понять…

Рынки акций и облигаций подают диаметрально противоположные сигналы. МВФ повышает прогноз глобального ВВП, а экономисты не устают предупреждать о рецессии. Инфляция резко замедляется на фоне сильного рынка труда. Естественно, инвесторы в недоумении. Они ждут разъяснений от ФРС. Именно она для рынков является судом последней инстанции.

Согласно исследованиям Deutsche Bank, с 1950-х каждый эпизод существенной дезинфляции в США, который был хоть отчасти вызван ужесточением денежно-кредитной политики Федрезерва, сопровождался рецессией. При этом во времена спадов S&P 500 проседал в среднем на 24%. Однако вместо этого широкий фондовый индекс завершил самый продолжительный «медвежий» рынок с 1940-х, поднялся от уровней осеннего дна на 28% и достиг максимальной отметки с апреля 2022. Доу-Джонс растет 12 торговых сессий подряд, что является самой продолжительной победной серией с 2017. О какой рецессии может идти речь?

Динамика фондовых индексов США

Рынок облигаций, напротив, уверен в скором спаде. Инверсия кривой доходности длится более года. Такое последний раз наблюдалось в 1980-х. BNP Paribas считает, что отсроченный эффект повышения ставки по федеральным фондам на 500 б.п. с начала цикла доведет экономику США до рецессии. Citi отмечает, что для центральных банков необычно, чтобы инфляция снижалась в то время, как рынок труда остается крепким. Федрезерву требуется рост безработицы и сокращение ВВП.

Тем временем МВФ повышает прогноз глобального роста на 2023 до 3% и заявляет, что вероятность мягкой посадки в Штатах существенно возросла. Где искать правды инвесторам? Только у ФРС.

Прогнозы МВФ по основным экономикам мира

Увы, но нужно признать, что Федрезерву самому сложно понять, что происходит. Экономика была на удивление устойчивой, чтобы Джером Пауэлл подал сигнал, что повышение стоимости заимствований в июле станет последним в цикле ужесточения денежно-кредитной политики. В лучшем случае он скажет о паузе, которая, вполне вероятно, затянется на длительное время. Тем более, что инфляция существенно замедляется, ставя палки в колеса последнему прогнозу FOMC о двух актах монетарной рестрикции в 2023.

Вероятнее всего, центробанк сделает акцент на политику зависимости от данных, что является хорошей новостью для EUR/USD. Тем не менее, чиновники не захотят повторять ошибок 1970-х, когда расслабленность ФРС и ее вера в победу над инфляцией обернулись двойной рецессией. Поэтому Федрезерв оставит все варианты открытыми, не исключая повышения ставки до 5,75%.

Для рынка вряд ли что-то прояснится, что усиливает риски американских горок по EUR/USD. Лишь закрепление пары выше 1,109 станет основанием для покупок, ниже 1,102 – для продаж. Однако, вероятнее всего, нас ждет несколько тестов данных уровней.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба