1 августа 2023 Мовчан Андрей

В США наметился прогресс в борьбе с инфляцией. Заряженный оптимизмом рынок ставит на скорое завершение ужесточения ДКП в США, а именно на то, что повышение ставки ФРС в конце июля будет последним для текущего цикла. Однако ожидание скорой победы над инфляцией может оказаться преждевременным. Недавний опыт паузы в ужесточении ДКП и последовавшего вскорости вынужденного возобновления повышения ставок из-за вновь ускорившейся инфляции в Австралии и Канаде показывает, что рост цен может быть более устойчивым, чем хотелось бы рынку и регуляторам. Тем более, что инфляция остается упорно высокой в других регионах, например, в Европе. И даже там, где инфляция практически не знакома целому поколению — в Японии. Почти единственным местом, для которого инфляция не актуальна, остается Китай.

• Инфляция в США существенно ослабла, однако устойчивость тенденции под вопросом.

• Экономическое восстановление в Европе затухает, но инфляция остается высокой.

• Китай сталкивается со слабостью внутреннего спроса.

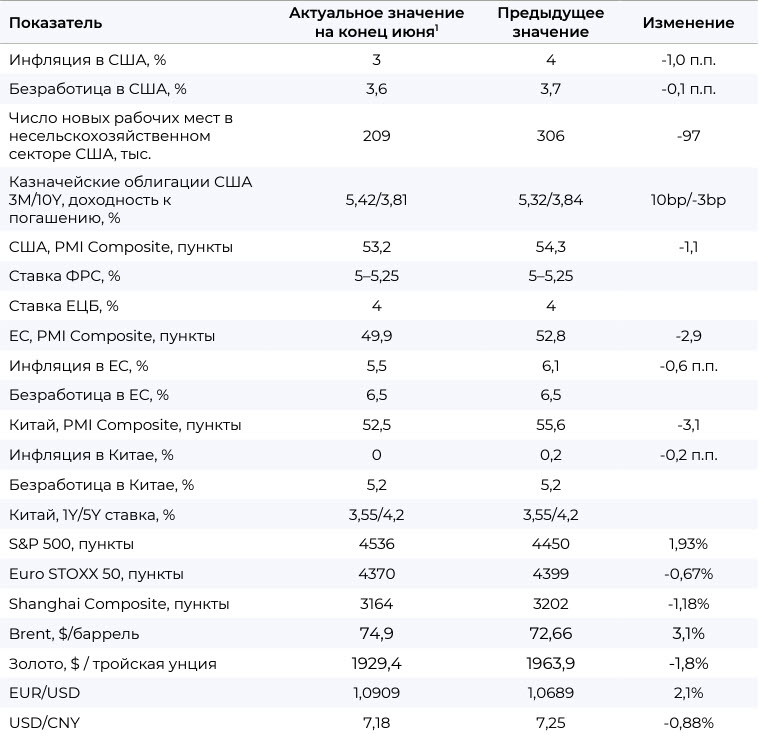

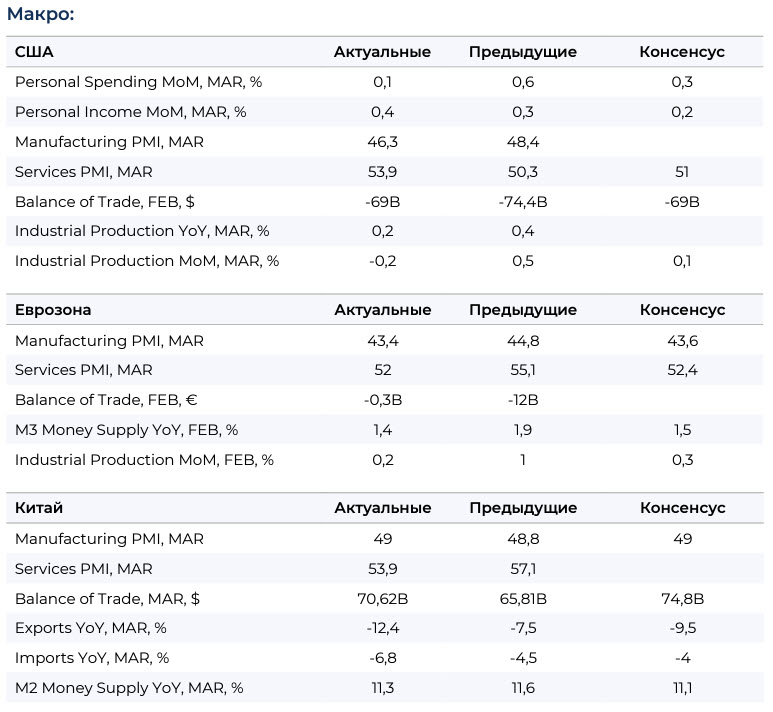

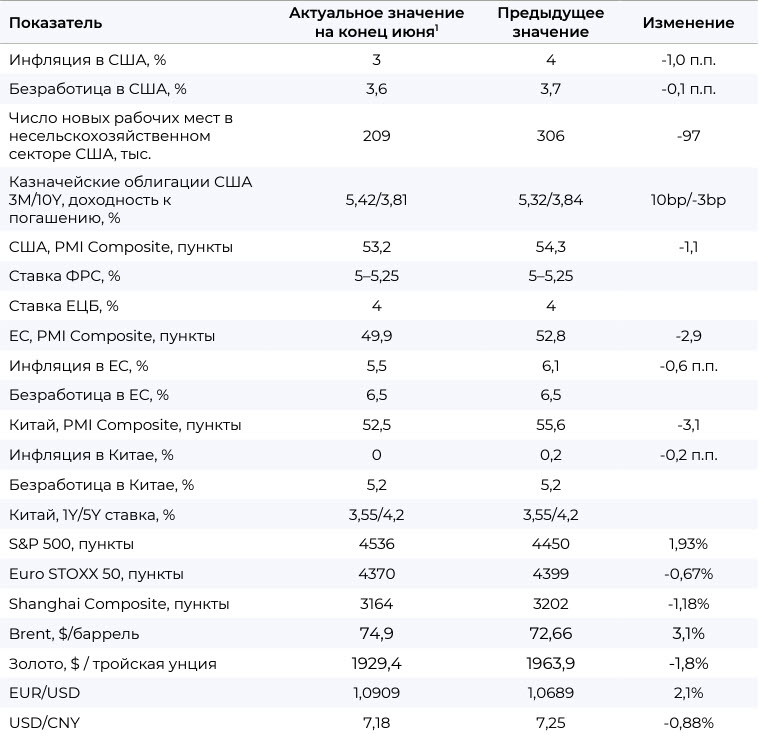

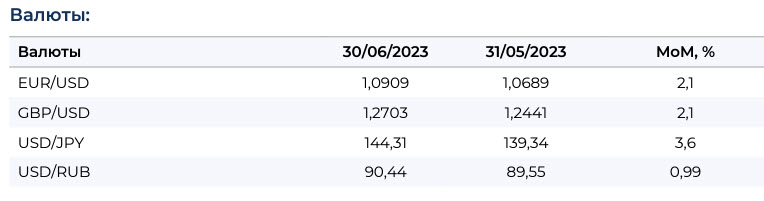

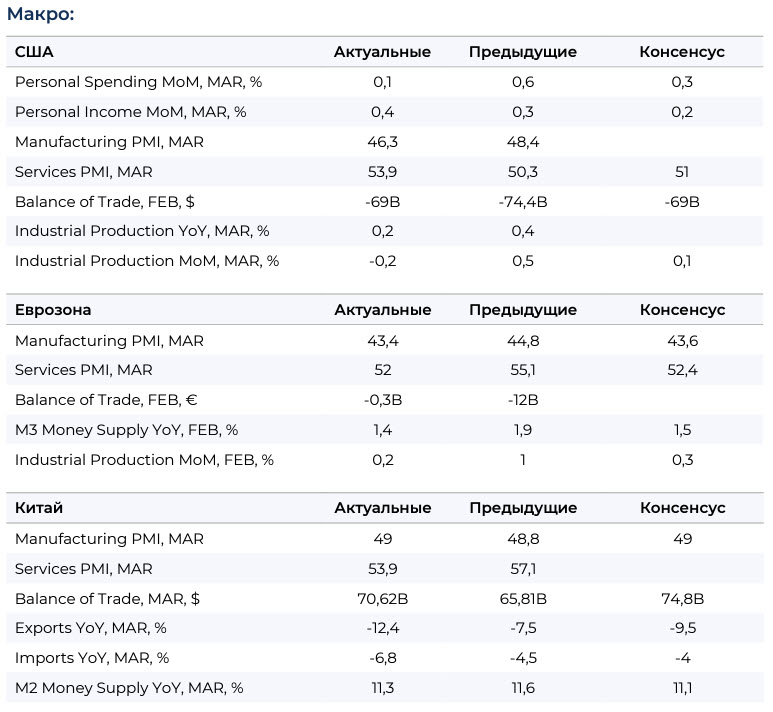

Основные макроэкономические показатели

Основные макроэкономические показатели

¹ Для рыночных индикаторов указаны значения на конец июня, для макроэкономических параметров — последние доступные.

Key People Speak

Член Совета директоров Банка Японии Асахи Ногучи:

В настоящее время многим центральным банкам приходится бороться с высокой инфляцией. На самом деле это означает, что восстановление, вызванное стимулированием экономической политики, было неожиданно сильным.

Хотя Япония первой ввела нетрадиционные методы смягчения ДКП, она по-прежнему дальше всех от выхода из такой политики. Это связано с тем, что, когда дефляция или нулевая инфляция сохраняются слишком долго, как это было в Японии, это состояние становится фиксированным, то есть нормативным убеждением, и вытеснить такую норму становится чрезвычайно трудно.

MovchansMedia: Сегодняшнее поколение японцев практически не знакомо с таким явлением, как инфляция. Десятилетия слабого роста вкупе с околодефляционными процессами действительно превратили ценовую стабильность в психологический якорь, прочно удерживающий инфляционные ожидания в обществе.

Однако если экзогенные факторы в виде роста цен на энергию и продовольствие будут в ближайшие месяцы неблагоприятными, инфляционное давление может заставить Банк Японии пересмотреть свою неизменно мягкую на протяжении десятилетий политику.

Член Совета директоров ФРС США Кристофер Уоллер:

Представим себе, что FOMC просыпается однажды утром и удивляет рынки повышением на 25 базисных пунктов. Хотя это звучит забавно, на практике денежно-кредитная политика так не работает. ФРС редко когда удивляет рынки, и на самом деле мы обычно заранее определяем наши намерения, используя прогнозные ориентиры [forward guidance]. <…>

Прогнозные ориентиры используются для обозначения будущих действий в области ДКП, и когда они заслуживают доверия, финансовые рынки переценивают процентные ставки в зависимости от ожидаемых действий.

Обещанное повышение процентной ставки мгновенно влияет на стоимость финансирования для домохозяйств и фирм, даже если фактическая ставка еще не изменилась. В результате ужесточение политики происходит синхронно с объявлением об этом, а не тогда, когда действительно происходит изменение ставки.

В качестве иллюстрации можно посмотреть, как менялась доходность двухлетних казначейских облигаций в период с конца 2021 года по март 2022-го, когда FOMC анонсировал повышение целевого диапазона ставки. <...>

Доходность «двухлеток» выросла с 25 базисных пунктов в сентябре 2021 года примерно до 200 базисных пунктов к мартовскому заседанию FOMC в 2022 году. Несмотря на то, что мы не повышали ставку [до марта 2022-го] и не повышали ее до 200 базисных пунктов до августа 2022 года, рынки оценили ожидаемую ставку почти в 200 базисных пунктов до того, как мы ее фактически повысили.

MovchansMedia: В настоящее время в ФРС идет дискуссия относительно лагов ДКП. Голуби настаивают на том, что повышение ставки действует со значительным лагом (12–24 месяца). Поэтому, по их мнению, в текущем цикле надо взять паузу, несмотря на то что инфляция пока не вернулась к целевому уровню (2%).

Кристофер Уоллер, судя по его активной позиции, становится лидером ястребиной партии в ФРС. В процитированной речи он пытается доказать, что лаги в монетарной политике в настоящее время сильно укоротились, и рынки действуют на основании ожиданий относительно ДКП, а не реальных действий ФРС.

Учитывая риторику многих аналитиков, рекомендации которых основаны именно на ожиданиях понижения ставки или из-за прогнозируемой ими рецессии, или из-за прогнозируемой победы над инфляцией, логика Уоллера кажется обоснованной. Исходя из нее, вряд ли стоит ориентироваться на лаги — изменение ДКП доходит до реальной экономики относительно быстро.

Если ястребам в ФРС удастся убедить в этом своих оппонентов, регулятор может и не ограничиться однократным повышением ставки во втором полугодии 2023-го.

США

• Рынок труда пока не может выйти из перегретого состояния.

• Инфляция в июне заметно снизилась, но говорить о победе над ней преждевременно.

Перегрев на рынке труда продолжается, хотя по сравнению с предыдущими месяцами ситуация немного смягчилась. В экономике США в июне 2023-го было создано 209 тыс. новых рабочих мест.

Несмотря на некоторое снижение темпов роста, по оценке главы ФРС США Джерома Пауэлла, естественным абсорбирующим демографические тренды уровнем прироста рабочих мест является приблизительно 100 тыс. человек в месяц; все, что выше этого уровня, можно расценивать как перегрев рынка труда.

При этом темп роста зарплат в июне ускорился — 0,4% месяц к месяцу и 4,4% год к году (против 0,3% м./м. и 4,3% г./г. в мае). Безусловно, это является ярко выраженной проинфляционной тенденцией. Падение безработицы до 3,6 против 3,7% в мае — не более чем «рябь на воде»: экономика США все так же находится в состоянии, плюс-минус близком к полной занятости.

Между тем может сложиться впечатление, что у ФРС, наконец-таки, получается сбить рост цен. Инфляция в июне составила всего 3% г./г. против 4% г./г. в мае и 4,9% г./г. в апреле. Месячные темпы роста относительно умеренные — 0,2% м./м. Однако базовая инфляция без учета топлива и продовольствия (core CPI) снижается пока очень неохотно: 4,8% г./г. в июне против 5,3% г./г. в мае и 5,5% г./г. в апреле. Довольно сильно продолжают дорожать услуги, в особенности связанные с проживанием (в основном, арендная плата). Месячные темпы роста базовой инфляции, вместе с тем, снизились — 0,2% против 0,4% в мае.

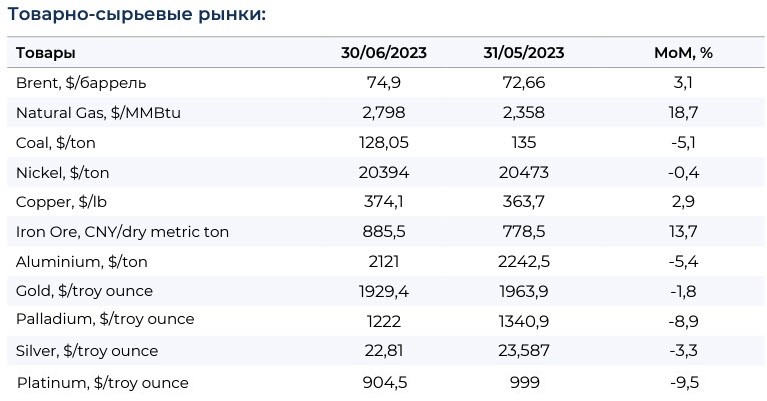

Тем не менее, как и ранее в мае, основным драйвером дезинфляции стало топливо. Так как цены на нефть в июле несколько выросли относительно июньского уровня, весьма вероятно, что общий уровень инфляции в июле превысит июньский, не говоря уже о целевом уровне ФРС в 2%.

Тем не менее рынок воспринял данные по инфляции за июнь очень позитивно, как если бы инфляция уже была окончательно побеждена. До публикации данных по динамике цен консенсусное мнение членов комитета по открытым рынкам ФРС склонялось к еще двум повышениям ставки по 25 б.п. до конца 2023 года. Но относительно хорошие данные по динамике цен за июнь изменили ожидания рынка в пользу того, что повышение ставки ФРС в конце июля окажется последним для текущего цикла ужесточения ДКП.

Точно так же в начале июля, до публикации данных по инфляции за июнь, на долговом рынке прокатилась волна распродаж гособлигаций. Доходность американских десятилетних казначейских обязательств поднялась немного выше 4% — чуть больше было в марте, до разгара банковского кризиса, а потом ставка по «десятилеткам» устойчиво снижалась (с локальным дном доходности в 3,3% в апреле, что было вызвано опасениями рецессии в связи с банковским кризисом, а значит, и скорым снижением ставки ФРС).

Сейчас ожидания в отношении охлаждения экономики и возможного снижения ставок во второй половине 2023 года изменились. Если в конце 2022-го - начале 2023-го ожидания рецессии в среднесрочной перспективе были на рынке достаточно распространенными, то по прошествии первого полугодия 2023-го шансы на скорое наступление экономического спада кажутся не такими уж высокими.

В итоге к распродаже облигаций в начале июля привело сочетание двух факторов: высокой инфляции и неверия в скорую рецессию. Но после публикации данных по инфляции за июнь первый фактор несколько смягчился, что привело к коррекции предыдущего, довольно сильного, движения на облигационном рынке — ставка по «десятилеткам» снизилась до диапазона 3,8–3,85%, что, впрочем, остается довольно высоким уровнем.

Одна из интерпретаций такая: рынок, наконец, поверил в победу над инфляцией, однако сомневается, что ставка ФРС будет снижена в текущем году (т.е. уже не особо верит в скорую рецессию). Не исключено, что рынок слишком оптимистичен в своих ожиданиях относительно быстрой победы над инфляцией.

Подобный false dawn-эффект хорошо известен в экономической истории. Более того, даже в текущем году центробанки Австралии и Канады уже брали паузу в ужесточении ДКП (в марте и январе 2023-го соответственно), аргументируя свои действия смягчением инфляционного давления. Однако спустя считанные месяцы инфляция вновь ускорялась, и центробанки этих стран вынуждены были продолжать процесс повышения ставок (Австралия прервала паузу в мае, а Канада — в июне).

Кроме того, короткий эпизод дезинфляции произошел и в самих США в четвертом квартале 2022-го. Потом инфляция вновь ускорилась. Вполне возможно, что и сейчас борьба с инфляцией еще не завершена, а рынок традиционно принимает желаемое за действительное. Не стоит забывать, что проинфляционные риски несет и исключительно высокий дефицит госбюджета, размер которого за последние 12 месяцев составил 8,6% ВВП.

Европа

• Импульс роста в Европе выдыхается, при этом инфляция остается высокой.

В июне европейская экономика столкнулась с исчерпанием положительного эффекта от среднесрочных факторов роста. Индекс менеджеров по закупкам Eurozone PMI Composite Output Index снизился в июне до 49,9 (в мае он составлял 52,8). Впервые за шесть месяцев индекс перешел в зону сокращения (значение индекса выше 50 указывает на рост, ниже 50 — на падение, при этом имеется значительная положительная корреляция индекса с динамикой ВВП).

Существенное охлаждение деловой активности в Испании (52,6 — пятимесячный минимум) и Германии (50,6 — пятимесячный минимум) кажется не таким сильным на фоне довольно ощутимого спада во Франции (47,2 — минимум за 28 месяцев). При этом июньские данные по Франции не в полной мере отражают эффект протестной активности в стране, воздействие которой стоит ждать в данных за июль.

Сезонным драйвером роста экономик Европы в последние месяцы был сектор услуг, в частности туризм. Так как наём рабочей силы в туристической сфере осуществляется перед началом высокого сезона, некоторый всплеск в секторе услуг весной был ожидаем. Однако сейчас эффект от роста в данной сфере сходит на нет, причем не только во Франции, где протесты несколько снижают приток отдыхающих, но и в политически спокойных регионах, например в Италии.

Инфляция в еврозоне снижается, но темп дезинфляции очень низкий. Рост цен составил 5,5% г./г. в июне против 6,1% г./г. в мае и 7% г./г. в апреле. Месячный темп роста остается высоким — 0,3%. При этом базовая инфляция (без энергии, продовольствия, алкоголя и табака) — 5,5% г./г. в июне против 5,3% г./г. в мае и 5,6% г./г. в апреле. Месячный темп роста остается очень высоким — 0,4%.

По сути, никакого прогресса в базовой инфляции не наблюдается. Все снижение инфляции объясняется падением цен на энергию (-5,6% г./г. в июне, -0,7% м./м.). Но в середине лета энергетической дезинфляции последних месяцев ждать не стоит, так как цены на нефть в июле несколько выросли (аналогично растут и цены на продовольствие, в частности на зерновые). В целом в отличие от США инфляционная ситуация в еврозоне по-прежнему очень сложная.

При этом обращают на себя внимание значительные региональные диспропорции. Например, в Люксембурге, Испании и Бельгии инфляционное давление укладывается в рамки целевого уровня ЕЦБ в 2% г./г. (1 и по 1,6% соответственно). Напротив, в восточноевропейских Польше, Чехии, Словакии инфляция превышает 10% г./г. — 11; 11,2 и 11,3% соответственно. В Венгрии целевой уровень ЕЦБ превышен почти в 10 раз — 19,9%.

Столь существенная разница объясняется в основном эффектом энергетических госсубсидий. В Испании, Бельгии, Люксембурге, а также во Франции значительная доля роста цен на энергию компенсируется домохозяйствам за счет дополнительных расходов бюджета, поэтому она и не отражается в потребительской инфляции. А в странах Восточной Европы рост цен на энергию перекладывается на конечного потребителя, что и сказывается на инфляции.

Китай

• Проблемы рынка недвижимости отражаются на общей экономической активности в стране.

Во втором квартале 2023-го рост ВВП составил 6,3% г./г., что оказалось ниже ожиданий в 6,8%. Важно учитывать, что базой для этих данных послужил довольно проблемный второй квартал 2022 года, когда Китай находился под жесткими ковидными ограничениями. Всего за первое полугодие 2023-го рост ВВП составил 5,5% г./г., что немного превышает цель на 2023-й в 5%.

Однако второе полугодие может быть не столь радужным — эффект постковидного восстановления сходит на нет, а также эффект базы будет способствовать снижению годовых темпов роста уже в ближайшие месяцы.

Внутренний спрос быстро ослабевает, что отражается в динамике розничной торговли — рост на 3,1% г./г. в июне против 12,7% г./г. в мае и локального пика в 18,4% г./г. в апреле. Увеличение инвестиций, которое было на протяжении последних четырех десятилетий основным драйвером роста экономики, по китайским меркам слабое: 3,8% г./г. за первое полугодие 2023-го против 4% г./г. за первые пять месяцев текущего года.

Пока развитые, а также значительная часть развивающихся стран борются с высокой инфляцией, в Китае намечается дефляция. Рост цен в июне составил 0,0% — минимум за последние два года. Возможно, дефляционная динамика связана со стагнацией цен на недвижимость и падением спроса на связанные с жильем траты (мебель, бытовая техника, электроприборы и т.п.).

Не исключено, что Китай начинает идти по траектории Японии 1990-х — медленная коррекция сдувания пузыря на рынке жилья с очень низкими темпами роста и околодефляционной ценовой динамикой.

Япония: вернется ли инфляция?

Очень долгое время экономика Японии боролась с проявлениями дефляции. В той или иной степени дефляционные тенденции наряду с низкими темпами роста ВВП стали проявляться еще в 1990-х. Банк Японии уже тогда адаптировал свою ДКП к подобной ценовой динамике.

Чтобы преодолеть длительную дефляцию и достичь целевого показателя инфляции в 2%, Банк Японии в апреле 2013 года принял целый комплекс мер количественного и качественного смягчения денежно-кредитной политики (QQE). Впоследствии, чтобы усилить QQE, Банк снизил процентную ставку и привел ее в отрицательную зону в январе 2016 года и в сентябре того же года ввел политику контроля кривой доходности (yield curve control — YCC).

В соответствии с YCC, Банк установил целевой уровень доходности десятилетних японских государственных облигаций (Japanese Government Bond — JGB) на отметке около 0%, и на практике такая доходность находилась в диапазоне примерно плюс-минус 0,1%.

Впоследствии, учитывая, что рыночные операции были вялыми из-за узкого диапазона колебаний доходности, в июле 2018 года Банк решил, что доходность может в некоторой степени повышаться или понижаться, повысив диапазон до 0,2%. В марте 2021-го Банк опять расширил диапазон колебаний доходности десятилетних JGB до плюс-минус 0,25%. Наконец, в декабре 2022 года диапазон был расширен до плюс-минус 0,5%. Но были ли эти меры достаточными для борьбы с инфляцией?

Ежегодные темпы изменения ИПЦ для всех товаров, за исключением продовольствия, с весны 2022 года составляли больше 2%, а в начале 2023-го года превысили 4% (в июне 2023-го — 3,3% г./г.). Тем не менее, в то время как другие центральные банки быстро ужесточили ДКП, чтобы сдержать высокую инфляцию, Банк Японии ограничился лишь указанным выше расширением диапазона.

Экономисты Банка Японии объясняли это тем, что инфляция, наблюдаемая в Японии с весны 2022 года, в основном связана с ростом цен на импортные товары, а инфляционный тренд, основанный на внутренних макроэкономических факторах, пока не столь значим.

Тем не менее ситуация начинает меняться. Рост цен впервые за очень долгое время подстегнул рост зарплат. Недавние традиционные ежегодные весенние переговоры между профсоюзами и руководством компаний («сюнто») привели к самому высокому повышению зарплаты за последние 30 лет (3,8% г./г.).

Хотя результаты переговоров в 2023 году были вызваны глобальной инфляцией, которая является экзогенным фактором, они могут свидетельствовать о том, что условия на рынке труда становятся более жесткими. А это потенциально может запустить инфляционную спираль «цены-зарплаты-цены» в Японии по образцу США и Европы.

В этой связи не исключено, что в ближайшие месяцы, если инфляция не начнет спадать, Банк Японии под руководством недавно вступившего в должность председателя Кадзуо Уэда может прибегнуть к ужесточению ДКП.

Данные

• Инфляция в США существенно ослабла, однако устойчивость тенденции под вопросом.

• Экономическое восстановление в Европе затухает, но инфляция остается высокой.

• Китай сталкивается со слабостью внутреннего спроса.

Основные макроэкономические показатели

Основные макроэкономические показатели

¹ Для рыночных индикаторов указаны значения на конец июня, для макроэкономических параметров — последние доступные.

Key People Speak

Член Совета директоров Банка Японии Асахи Ногучи:

В настоящее время многим центральным банкам приходится бороться с высокой инфляцией. На самом деле это означает, что восстановление, вызванное стимулированием экономической политики, было неожиданно сильным.

Хотя Япония первой ввела нетрадиционные методы смягчения ДКП, она по-прежнему дальше всех от выхода из такой политики. Это связано с тем, что, когда дефляция или нулевая инфляция сохраняются слишком долго, как это было в Японии, это состояние становится фиксированным, то есть нормативным убеждением, и вытеснить такую норму становится чрезвычайно трудно.

MovchansMedia: Сегодняшнее поколение японцев практически не знакомо с таким явлением, как инфляция. Десятилетия слабого роста вкупе с околодефляционными процессами действительно превратили ценовую стабильность в психологический якорь, прочно удерживающий инфляционные ожидания в обществе.

Однако если экзогенные факторы в виде роста цен на энергию и продовольствие будут в ближайшие месяцы неблагоприятными, инфляционное давление может заставить Банк Японии пересмотреть свою неизменно мягкую на протяжении десятилетий политику.

Член Совета директоров ФРС США Кристофер Уоллер:

Представим себе, что FOMC просыпается однажды утром и удивляет рынки повышением на 25 базисных пунктов. Хотя это звучит забавно, на практике денежно-кредитная политика так не работает. ФРС редко когда удивляет рынки, и на самом деле мы обычно заранее определяем наши намерения, используя прогнозные ориентиры [forward guidance]. <…>

Прогнозные ориентиры используются для обозначения будущих действий в области ДКП, и когда они заслуживают доверия, финансовые рынки переценивают процентные ставки в зависимости от ожидаемых действий.

Обещанное повышение процентной ставки мгновенно влияет на стоимость финансирования для домохозяйств и фирм, даже если фактическая ставка еще не изменилась. В результате ужесточение политики происходит синхронно с объявлением об этом, а не тогда, когда действительно происходит изменение ставки.

В качестве иллюстрации можно посмотреть, как менялась доходность двухлетних казначейских облигаций в период с конца 2021 года по март 2022-го, когда FOMC анонсировал повышение целевого диапазона ставки. <...>

Доходность «двухлеток» выросла с 25 базисных пунктов в сентябре 2021 года примерно до 200 базисных пунктов к мартовскому заседанию FOMC в 2022 году. Несмотря на то, что мы не повышали ставку [до марта 2022-го] и не повышали ее до 200 базисных пунктов до августа 2022 года, рынки оценили ожидаемую ставку почти в 200 базисных пунктов до того, как мы ее фактически повысили.

MovchansMedia: В настоящее время в ФРС идет дискуссия относительно лагов ДКП. Голуби настаивают на том, что повышение ставки действует со значительным лагом (12–24 месяца). Поэтому, по их мнению, в текущем цикле надо взять паузу, несмотря на то что инфляция пока не вернулась к целевому уровню (2%).

Кристофер Уоллер, судя по его активной позиции, становится лидером ястребиной партии в ФРС. В процитированной речи он пытается доказать, что лаги в монетарной политике в настоящее время сильно укоротились, и рынки действуют на основании ожиданий относительно ДКП, а не реальных действий ФРС.

Учитывая риторику многих аналитиков, рекомендации которых основаны именно на ожиданиях понижения ставки или из-за прогнозируемой ими рецессии, или из-за прогнозируемой победы над инфляцией, логика Уоллера кажется обоснованной. Исходя из нее, вряд ли стоит ориентироваться на лаги — изменение ДКП доходит до реальной экономики относительно быстро.

Если ястребам в ФРС удастся убедить в этом своих оппонентов, регулятор может и не ограничиться однократным повышением ставки во втором полугодии 2023-го.

США

• Рынок труда пока не может выйти из перегретого состояния.

• Инфляция в июне заметно снизилась, но говорить о победе над ней преждевременно.

Перегрев на рынке труда продолжается, хотя по сравнению с предыдущими месяцами ситуация немного смягчилась. В экономике США в июне 2023-го было создано 209 тыс. новых рабочих мест.

Несмотря на некоторое снижение темпов роста, по оценке главы ФРС США Джерома Пауэлла, естественным абсорбирующим демографические тренды уровнем прироста рабочих мест является приблизительно 100 тыс. человек в месяц; все, что выше этого уровня, можно расценивать как перегрев рынка труда.

При этом темп роста зарплат в июне ускорился — 0,4% месяц к месяцу и 4,4% год к году (против 0,3% м./м. и 4,3% г./г. в мае). Безусловно, это является ярко выраженной проинфляционной тенденцией. Падение безработицы до 3,6 против 3,7% в мае — не более чем «рябь на воде»: экономика США все так же находится в состоянии, плюс-минус близком к полной занятости.

Между тем может сложиться впечатление, что у ФРС, наконец-таки, получается сбить рост цен. Инфляция в июне составила всего 3% г./г. против 4% г./г. в мае и 4,9% г./г. в апреле. Месячные темпы роста относительно умеренные — 0,2% м./м. Однако базовая инфляция без учета топлива и продовольствия (core CPI) снижается пока очень неохотно: 4,8% г./г. в июне против 5,3% г./г. в мае и 5,5% г./г. в апреле. Довольно сильно продолжают дорожать услуги, в особенности связанные с проживанием (в основном, арендная плата). Месячные темпы роста базовой инфляции, вместе с тем, снизились — 0,2% против 0,4% в мае.

Тем не менее, как и ранее в мае, основным драйвером дезинфляции стало топливо. Так как цены на нефть в июле несколько выросли относительно июньского уровня, весьма вероятно, что общий уровень инфляции в июле превысит июньский, не говоря уже о целевом уровне ФРС в 2%.

Тем не менее рынок воспринял данные по инфляции за июнь очень позитивно, как если бы инфляция уже была окончательно побеждена. До публикации данных по динамике цен консенсусное мнение членов комитета по открытым рынкам ФРС склонялось к еще двум повышениям ставки по 25 б.п. до конца 2023 года. Но относительно хорошие данные по динамике цен за июнь изменили ожидания рынка в пользу того, что повышение ставки ФРС в конце июля окажется последним для текущего цикла ужесточения ДКП.

Точно так же в начале июля, до публикации данных по инфляции за июнь, на долговом рынке прокатилась волна распродаж гособлигаций. Доходность американских десятилетних казначейских обязательств поднялась немного выше 4% — чуть больше было в марте, до разгара банковского кризиса, а потом ставка по «десятилеткам» устойчиво снижалась (с локальным дном доходности в 3,3% в апреле, что было вызвано опасениями рецессии в связи с банковским кризисом, а значит, и скорым снижением ставки ФРС).

Сейчас ожидания в отношении охлаждения экономики и возможного снижения ставок во второй половине 2023 года изменились. Если в конце 2022-го - начале 2023-го ожидания рецессии в среднесрочной перспективе были на рынке достаточно распространенными, то по прошествии первого полугодия 2023-го шансы на скорое наступление экономического спада кажутся не такими уж высокими.

В итоге к распродаже облигаций в начале июля привело сочетание двух факторов: высокой инфляции и неверия в скорую рецессию. Но после публикации данных по инфляции за июнь первый фактор несколько смягчился, что привело к коррекции предыдущего, довольно сильного, движения на облигационном рынке — ставка по «десятилеткам» снизилась до диапазона 3,8–3,85%, что, впрочем, остается довольно высоким уровнем.

Одна из интерпретаций такая: рынок, наконец, поверил в победу над инфляцией, однако сомневается, что ставка ФРС будет снижена в текущем году (т.е. уже не особо верит в скорую рецессию). Не исключено, что рынок слишком оптимистичен в своих ожиданиях относительно быстрой победы над инфляцией.

Подобный false dawn-эффект хорошо известен в экономической истории. Более того, даже в текущем году центробанки Австралии и Канады уже брали паузу в ужесточении ДКП (в марте и январе 2023-го соответственно), аргументируя свои действия смягчением инфляционного давления. Однако спустя считанные месяцы инфляция вновь ускорялась, и центробанки этих стран вынуждены были продолжать процесс повышения ставок (Австралия прервала паузу в мае, а Канада — в июне).

Кроме того, короткий эпизод дезинфляции произошел и в самих США в четвертом квартале 2022-го. Потом инфляция вновь ускорилась. Вполне возможно, что и сейчас борьба с инфляцией еще не завершена, а рынок традиционно принимает желаемое за действительное. Не стоит забывать, что проинфляционные риски несет и исключительно высокий дефицит госбюджета, размер которого за последние 12 месяцев составил 8,6% ВВП.

Европа

• Импульс роста в Европе выдыхается, при этом инфляция остается высокой.

В июне европейская экономика столкнулась с исчерпанием положительного эффекта от среднесрочных факторов роста. Индекс менеджеров по закупкам Eurozone PMI Composite Output Index снизился в июне до 49,9 (в мае он составлял 52,8). Впервые за шесть месяцев индекс перешел в зону сокращения (значение индекса выше 50 указывает на рост, ниже 50 — на падение, при этом имеется значительная положительная корреляция индекса с динамикой ВВП).

Существенное охлаждение деловой активности в Испании (52,6 — пятимесячный минимум) и Германии (50,6 — пятимесячный минимум) кажется не таким сильным на фоне довольно ощутимого спада во Франции (47,2 — минимум за 28 месяцев). При этом июньские данные по Франции не в полной мере отражают эффект протестной активности в стране, воздействие которой стоит ждать в данных за июль.

Сезонным драйвером роста экономик Европы в последние месяцы был сектор услуг, в частности туризм. Так как наём рабочей силы в туристической сфере осуществляется перед началом высокого сезона, некоторый всплеск в секторе услуг весной был ожидаем. Однако сейчас эффект от роста в данной сфере сходит на нет, причем не только во Франции, где протесты несколько снижают приток отдыхающих, но и в политически спокойных регионах, например в Италии.

Инфляция в еврозоне снижается, но темп дезинфляции очень низкий. Рост цен составил 5,5% г./г. в июне против 6,1% г./г. в мае и 7% г./г. в апреле. Месячный темп роста остается высоким — 0,3%. При этом базовая инфляция (без энергии, продовольствия, алкоголя и табака) — 5,5% г./г. в июне против 5,3% г./г. в мае и 5,6% г./г. в апреле. Месячный темп роста остается очень высоким — 0,4%.

По сути, никакого прогресса в базовой инфляции не наблюдается. Все снижение инфляции объясняется падением цен на энергию (-5,6% г./г. в июне, -0,7% м./м.). Но в середине лета энергетической дезинфляции последних месяцев ждать не стоит, так как цены на нефть в июле несколько выросли (аналогично растут и цены на продовольствие, в частности на зерновые). В целом в отличие от США инфляционная ситуация в еврозоне по-прежнему очень сложная.

При этом обращают на себя внимание значительные региональные диспропорции. Например, в Люксембурге, Испании и Бельгии инфляционное давление укладывается в рамки целевого уровня ЕЦБ в 2% г./г. (1 и по 1,6% соответственно). Напротив, в восточноевропейских Польше, Чехии, Словакии инфляция превышает 10% г./г. — 11; 11,2 и 11,3% соответственно. В Венгрии целевой уровень ЕЦБ превышен почти в 10 раз — 19,9%.

Столь существенная разница объясняется в основном эффектом энергетических госсубсидий. В Испании, Бельгии, Люксембурге, а также во Франции значительная доля роста цен на энергию компенсируется домохозяйствам за счет дополнительных расходов бюджета, поэтому она и не отражается в потребительской инфляции. А в странах Восточной Европы рост цен на энергию перекладывается на конечного потребителя, что и сказывается на инфляции.

Китай

• Проблемы рынка недвижимости отражаются на общей экономической активности в стране.

Во втором квартале 2023-го рост ВВП составил 6,3% г./г., что оказалось ниже ожиданий в 6,8%. Важно учитывать, что базой для этих данных послужил довольно проблемный второй квартал 2022 года, когда Китай находился под жесткими ковидными ограничениями. Всего за первое полугодие 2023-го рост ВВП составил 5,5% г./г., что немного превышает цель на 2023-й в 5%.

Однако второе полугодие может быть не столь радужным — эффект постковидного восстановления сходит на нет, а также эффект базы будет способствовать снижению годовых темпов роста уже в ближайшие месяцы.

Внутренний спрос быстро ослабевает, что отражается в динамике розничной торговли — рост на 3,1% г./г. в июне против 12,7% г./г. в мае и локального пика в 18,4% г./г. в апреле. Увеличение инвестиций, которое было на протяжении последних четырех десятилетий основным драйвером роста экономики, по китайским меркам слабое: 3,8% г./г. за первое полугодие 2023-го против 4% г./г. за первые пять месяцев текущего года.

Пока развитые, а также значительная часть развивающихся стран борются с высокой инфляцией, в Китае намечается дефляция. Рост цен в июне составил 0,0% — минимум за последние два года. Возможно, дефляционная динамика связана со стагнацией цен на недвижимость и падением спроса на связанные с жильем траты (мебель, бытовая техника, электроприборы и т.п.).

Не исключено, что Китай начинает идти по траектории Японии 1990-х — медленная коррекция сдувания пузыря на рынке жилья с очень низкими темпами роста и околодефляционной ценовой динамикой.

Япония: вернется ли инфляция?

Очень долгое время экономика Японии боролась с проявлениями дефляции. В той или иной степени дефляционные тенденции наряду с низкими темпами роста ВВП стали проявляться еще в 1990-х. Банк Японии уже тогда адаптировал свою ДКП к подобной ценовой динамике.

Чтобы преодолеть длительную дефляцию и достичь целевого показателя инфляции в 2%, Банк Японии в апреле 2013 года принял целый комплекс мер количественного и качественного смягчения денежно-кредитной политики (QQE). Впоследствии, чтобы усилить QQE, Банк снизил процентную ставку и привел ее в отрицательную зону в январе 2016 года и в сентябре того же года ввел политику контроля кривой доходности (yield curve control — YCC).

В соответствии с YCC, Банк установил целевой уровень доходности десятилетних японских государственных облигаций (Japanese Government Bond — JGB) на отметке около 0%, и на практике такая доходность находилась в диапазоне примерно плюс-минус 0,1%.

Впоследствии, учитывая, что рыночные операции были вялыми из-за узкого диапазона колебаний доходности, в июле 2018 года Банк решил, что доходность может в некоторой степени повышаться или понижаться, повысив диапазон до 0,2%. В марте 2021-го Банк опять расширил диапазон колебаний доходности десятилетних JGB до плюс-минус 0,25%. Наконец, в декабре 2022 года диапазон был расширен до плюс-минус 0,5%. Но были ли эти меры достаточными для борьбы с инфляцией?

Ежегодные темпы изменения ИПЦ для всех товаров, за исключением продовольствия, с весны 2022 года составляли больше 2%, а в начале 2023-го года превысили 4% (в июне 2023-го — 3,3% г./г.). Тем не менее, в то время как другие центральные банки быстро ужесточили ДКП, чтобы сдержать высокую инфляцию, Банк Японии ограничился лишь указанным выше расширением диапазона.

Экономисты Банка Японии объясняли это тем, что инфляция, наблюдаемая в Японии с весны 2022 года, в основном связана с ростом цен на импортные товары, а инфляционный тренд, основанный на внутренних макроэкономических факторах, пока не столь значим.

Тем не менее ситуация начинает меняться. Рост цен впервые за очень долгое время подстегнул рост зарплат. Недавние традиционные ежегодные весенние переговоры между профсоюзами и руководством компаний («сюнто») привели к самому высокому повышению зарплаты за последние 30 лет (3,8% г./г.).

Хотя результаты переговоров в 2023 году были вызваны глобальной инфляцией, которая является экзогенным фактором, они могут свидетельствовать о том, что условия на рынке труда становятся более жесткими. А это потенциально может запустить инфляционную спираль «цены-зарплаты-цены» в Японии по образцу США и Европы.

В этой связи не исключено, что в ближайшие месяцы, если инфляция не начнет спадать, Банк Японии под руководством недавно вступившего в должность председателя Кадзуо Уэда может прибегнуть к ужесточению ДКП.

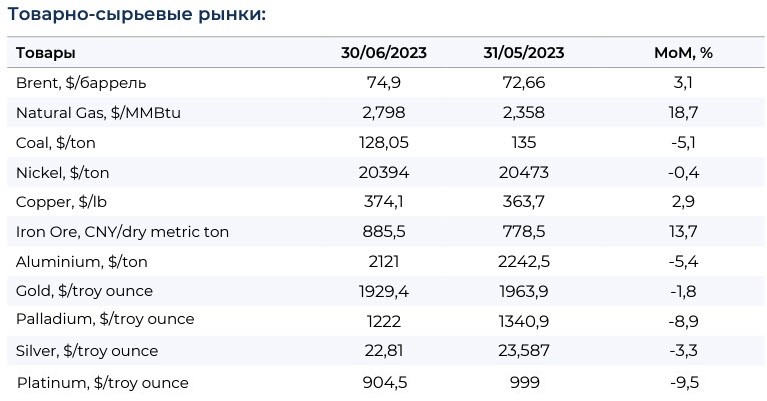

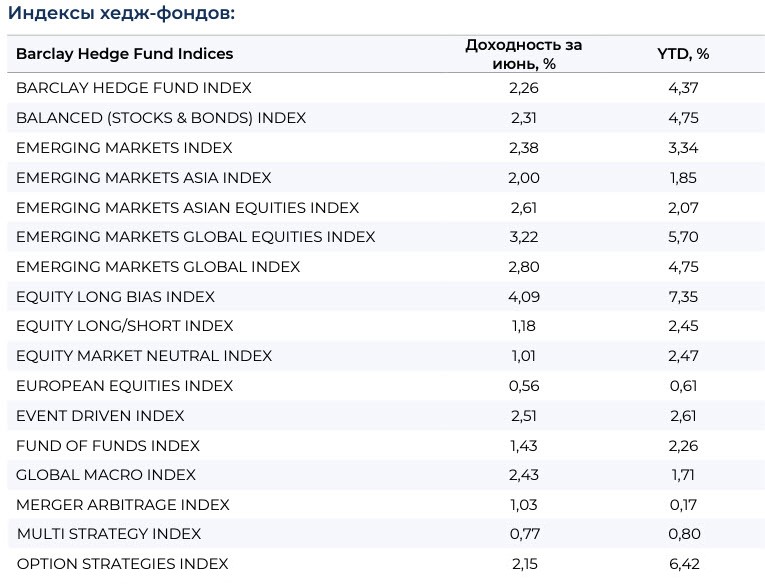

Данные

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба