С начала года акции Global X China Cloud Computing ETF значительно опережают по доходности широкий рынок благодаря ориентации на перспективные IT-компании сферы облачных вычислений, тогда как фондовые индексы имеют бо́льшую экспозицию на компании сферы e-commerce, которые пока не оправдывают ожиданий. В 2023 году отрасль облачных вычислений в КНР может показать двузначный рост, а в дальнейшем поддержку ей окажут технологии искусственного интеллекта, активно набирающие популярность в Поднебесной, как и в западных странах.

Мы присваиваем рейтинг «Покупать» акциям Global X China Cloud Computing ETF c целевой ценой HKD 74,50. Потенциал роста — 27,8%.

Фонд Global X China Cloud Computing ETF предлагает возможности для инвестиций в перспективные китайские IT-компании, оперирующие в сфере облачных технологий, деятельность которых связана с дата-центрами, IT-сервисами, облачными решениями SaaS, PaaS и IaaS.

В портфеле фонда представлено 30 эмитентов. В топ-5 входят компании KE Holdings (10,7%), Alibaba Group Holding (9,5%), NetEase (9,2%), Tencent Holding (8,9%), iFLYTEK (7,9%).

По состоянию на конец I квартала 2023 года лидерами отрасли облачной инфраструктуры являются Alibaba (с долей 34%), Huawei (с долей 20%), Tencent (с долей 17%) и Baidu (с долей 8%).

Экспозиция фонда на бигтехов невелика. Фонд делает ставку на небольшие и перспективные технологические компании, их акции торгуются на материковых биржах Шанхая и Шэньчжэня: a) iFLYTEK является первопроходцем в области ИИ, распознавания и синтеза речи, голосовых помощников; b) SenseTime разрабатывает системы с ИИ для распознавания лиц; c) Hundsun Technologies разрабатывает ПО для финансовых институтов; d) Yonyou Network Technology создает корпоративное облачное ПО для управления предприятием; e) Beijing Kingsoft Office Software создает офисное ПО; f) Thunder Software Technology разрабатывает софт с поддержкой 5G и AIoT.

В 2022 году затраты организаций на облачную инфраструктуру в Китае, по оценке Canalys, существенно замедлили свой рост — до 10% г/г по сравнению с 30% г/г в среднем в 2019–2021 гг. под влиянием антиковидных ограничений, который действовали практически весь год. На 2023 год Canalys оценивает потенциал отрасли в 12% г/г, но в I квартале темпы роста пока еще оставались низкими — 6% г/г

Считается, что интерес к генеративному ИИ откроет новые возможности для роста рынка облачных услуг в Поднебесной. Во-первых, для обучения больших моделей требуются большие вычислительные мощности, которые есть только у провайдеров облачных платформ. Во-вторых, бизнес должен заинтересоваться новыми решениями на базе ИИ, так как они могут повысить эффективность бизнес-процессов.

Мы провели оценку потенциала акций Global X China Cloud Computing ETF на основе средневзвешенных целевых цен бумаг компаний, входящих в состав фонда. Исходя из данной методики, потенциал роста акций фонда на горизонте следующих 12 месяцев составляет 27,8%.

Среди основных рисков для фонда отмечаем более медленное, чем ожидалось, восстановление внутреннего спроса и экономического роста в Китае, а также сохранение геополитического напряжения в отношениях КНР и США.

Описание ETF

Global X China Cloud Computing ETF — биржевой инвестиционный фонд открытого типа, повторяющий динамику индекса Solactive China Cloud Computing Index NTR.

Фонд предлагает возможности для инвестиций в перспективные китайские IT-компании, оперирующие в той или иной степени в сфере облачных технологий, деятельность которых связана с дата-центрами, IT-сервисами, облачными решениями SaaS, PaaS и IaaS.

Фонд создан 24.07.2019, управляющей компанией выступает Mirae Asset Global Investments. Комиссия за управление равна 0,68%. По состоянию на 31.07.2023 стоимость чистых активов под управлением фонда HKD 470 млн.

По состоянию на 31.07.2023 в портфеле фонда представлено 30 эмитентов. В топ-5 входят компании KE Holdings (10,7%), Alibaba Group Holding (9,5%), NetEase (9,2%), Tencent Holding (8,9%), iFLYTEK (7,9%), на их долю приходится 46,2% портфеля.

С момента запуска и по настоящее время фонд не выплачивал дивиденды, хотя ежегодные выплаты предусмотрены политикой фонда и могут осуществляться по решению менеджмента.

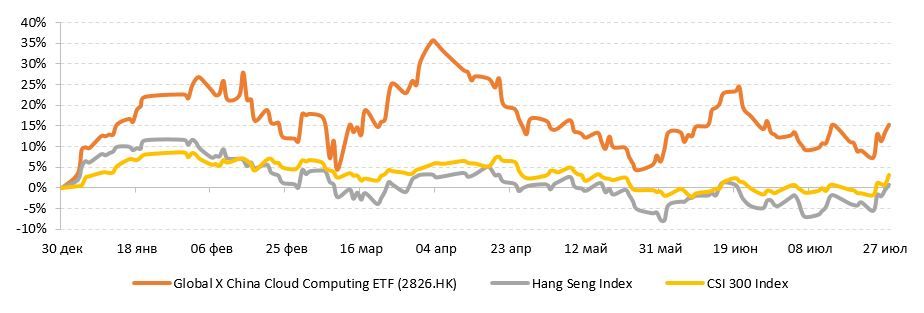

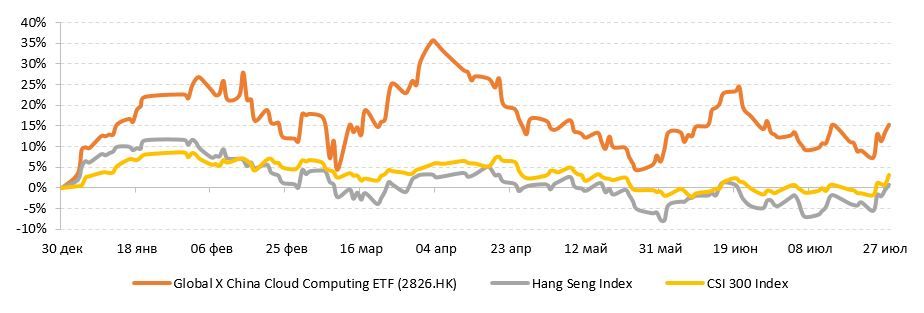

По доходности YTD фонд опережает фондовые индексы Hang Seng и CSI 300 — 15% против 3% и 1% соответственно.

РЕБАЗИРОВАННАЯ ДИНАМИКА АКЦИЙ ФОНДА GLOBAL X CHINA CLOUD COMPUTING ETF И ФОНДОВЫХ ИНДЕКСОВ HANG SENG И CSI 300, %

Перспективы и риски

Отрасль облачных вычислений в Китае не входит в число жестко регулируемых, что обусловлено стратегическим интересом государства. Еще в 2021 году в КНР вступил в силу закон о безопасности данных, согласно которому госорганизации должны перенести все рабочие процессы в частное закрытое облако (т. е. государственное облако). Частный бизнес также активно мигрирует в облако и предъявляет высокий спрос на облачные сервисы, двигаясь по пути цифровой трансформации. Основной спрос в сфере облачных вычислений в Китае, как и в мире в целом, приходится на сервисы облачной инфраструктуры (решения типа IaaS и PaaS), необходимые для миграции в облако и увеличения масштаба пользования сервисами.

Однако в 2022 году затраты организаций на облачную инфраструктуру в Китае, по оценке Canalys, существенно замедлили свой рост — до 10% г/г по сравнению с 30% г/г в среднем в 2019–2021 гг. под влиянием антиковидных ограничений, которые действовали практически весь год. На 2023 год Canalys оценивает потенциал отрасли в 12% г/г, но в I квартале темпы роста пока еще оставались низкими — 6% г/г. Соответственно, во второй половине года можно ожидать ускорения роста.

В прошлом году на фоне неопределенности китайские предприятия снизили масштаб инвестиций в облачные сервисы и отчасти притормозили свои IT-проекты. Это не осталось незамеченным для крупных провайдеров облачных платформ, и даже бигтехам не удалось избежать замедления роста облачной выручки. По состоянию на конец I квартала лидерами отрасли облачной инфраструктуры являются Alibaba (с долей 34%), Huawei (с долей 20%), Tencent (с долей 17%) и Baidu (с долей 8%).

Можно было бы ожидать, что после неблагоприятного 2022 года спрос предприятий на облачные сервисы начнет восстанавливаться. Но теперь уже понятно, что рыночная ситуация изменилась и не вернется к прежнему состоянию. С начала 2023 года предприятия стали еще более жестко контролировать и распределять свои IT-бюджеты, фокусируясь на тех решениях, которые приносят отдачу сразу, а не на тех новомодных сервисах, которые в теории могут окупиться в будущем. В частности, в приоритете у бизнеса внедрение решений, дающих операционные преимущества в плане экономии затрат. Действующие клиенты провайдеров облачных сервисов не наращивают пользование услугами, а новые клиенты слишком осторожны в своем выборе. Лидеры рынка в таких условиях выбрали два пути повышения спроса на свои облачные сервисы — снижение цен и построение на базе своих платформ партнерских экосистем.

Считается, что интерес к генеративному ИИ откроет новые возможности для роста рынка облачных услуг в Поднебесной. Во-первых, для обучения больших моделей требуются большие вычислительные мощности, которые есть только у провайдеров облачных платформ. Во-вторых, бизнес должен заинтересоваться новыми решениями и программными продуктами на базе ИИ, так как они могут повысить эффективность бизнес-процессов.

Лидером по части генеративного ИИ в Китае можно считать Baidu. Компания с 2010 года активно инвестирует в ИИ, что позволяет ей уже сейчас предоставлять широкий спектр сервисов как для бизнеса, так и потребителей. Baidu представила своего ИИ-бота под названием Ernie Bot еще в марте, сейчас он проходит проверку китайским регулятором, которая, как ожидается, завершится в конце III квартала. Ernie Bot ориентирован в первую очередь на аудиторию в КНР, то есть работает с китайским языком, и это отличает его от американских аналогов. Интеграция Ernie Bot в существующие сервисы окажет крайне позитивное влияние на финансовые показатели Baidu: по различным оценкам, в ближайшие 2–3 года сервисы генеративного ИИ добавят около 16% к выручке в сегменте поиска и около 30% к облачной выручке.

Также Alibaba недавно представила своего ИИ-бота Tongyi Qianwen и сообщила, что планирует внедрить его во многие существующие продукты. Кроме того, компания думает над тем, чтобы объединить технологию больших моделей ИИ с инструментами повышения производительности DingTalk.

Tencent еще только в процессе разработки собственного чат-бота HunyuanAide, который будет основан на большой языковой модели Hunyuan. По слухам, модель Hunyuan во многих задачах проявляет себя лучше человека. Однако пока Tencent не раскрывает подробностей о боте HunyuanAide — например, когда он будет запущен, как он будет использоваться или насколько велика его модель.

Однако экспозиция фонда на бигтехов невелика. Фонд делает ставку и на небольшие технологические компании, которые уже успели заслужить себе известность и репутацию, многие из них имеют хорошие перспективы роста. В основном эти компании торгуются на материковых биржах Шанхая и Шэньчжэня:

Крупным игроком отрасли ИИ уже сейчас является компания iFLYTEK, которую можно назвать одним из первопроходцев в области искусственного интеллекта, распознавания и синтеза речи, голосовых помощников. iFLYTEK входит в число крупнейших китайских производителей звуковых систем и систем виртуальной реальности. Компания SenseTime разрабатывает системы с искусственным интеллектом по распознаванию лиц, которые находят обширное применение.

Hundsun Technologies и Hithink RoyalFlush Information Network являются разработчиками ПО для финансовых институтов.

Yonyou Network Technology и Kingdee International Software Group занимаются разработкой корпоративного облачного ПО для управления предприятием (ресурсами, логистикой, внутренними процессами).

Beijing Kingsoft Office Software является типичным разработчиком офисного ПО для широкого использования.

Thunder Software Technology разрабатывает софт с поддержкой 5G и AIoT для мобильных устройств, автомобильных систем и умных устройств.

Ведущие компании портфеля ETF

KE Holdings (HKEX: 2423 и NYSE: BEKE)

Средневзвешенная целевая цена KE Holdings по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по расчетам ФГ «Финам», HKD 62,80 (апсайд 36%) и $ 25,20 (апсайд 40%).

KE Holdings — китайский брокер в сфере недвижимости, компания управляет интегрированной онлайн- и офлайн-платформой, на которой осуществляются сделки купли-продажи недвижимости на первичном и вторичном рынке, а также оказывает другие сопутствующие услуги. В 2023 году рынок недвижимости в КНР оживает после проблемного 2022 года. Сектор недвижимости имеет большую долю в ВВП Китая, поэтому в настоящее время власти активно поддерживают и субсидируют девелоперов, поддерживают спрос на жилье и требуют от банков более лояльного отношения к кредитам и займам, выданным застройщикам. Основные меры поддержки направлены на то, чтобы сделать жилье более доступным для граждан, снизить первоначальный взнос и понизить процентные ставки, поддержав таким образом внутренний спрос. Улучшение ситуации на рынке недвижимости благотворно повлияло на финансовые результаты KE Holdings в I квартале 2023 года. Совокупный объем транзакций на платформе (GTV) вырос на 66% г/г и достиг 971 млрд юаней, из них объем транзакций на вторичном рынке составил 664 млрд юаней (+78% г/г), а на первичном — 278 млрд юаней (+44% г/г). Важно, что компания по темпам роста GTV обогнала рынок, и это позволило ей нарастить долю на рынке сделок с недвижимостью. В I квартале уверенный рост продемонстрировали выручка и чистая прибыль. Показатели прибыльности оказались рекордными с момента IPO: валовая маржа — 31,3%, скорр. операционная маржа — 18,9%, скорр. чистая маржа — 17,6%.

Alibaba Group Holding (HKEX: 9988 и NYSE: BABA)

Рейтинг ФГ «Финам» — «Покупать» с целевой ценой HKD 121,50 (апсайд 25%) и $ 123,90 (апсайд 23%).

Alibaba — крупнейший в Китае игрок в сфере e-commerce. Кроме того, Alibaba оперирует в сфере облачных вычислений, оказывает различные цифровые, логистические и потребительские услуги. Согласно планам китайского правительства, объем рынка онлайн-продаж в Китае к 2025 году должен увеличиться до 17 трлн юаней с 13,8 трлн юаней в 2022 году, что соответствует среднегодовому росту на 7%. За счет лидирующего положения в отрасли e-commerce Alibaba сможет и дальше расширять свой бизнес на растущем рынке. В то же время наиболее перспективным направлением в ближайшие годы нам видится облачный бизнес Alibaba. По оценкам McKinsey, ежегодные затраты на облачную инфраструктуру в Китае к 2025 году могут увеличиться в 2,8 раза, до $ 90 млрд, относительно уровня 2021 года. В этом году Alibaba объявила о предстоящем разделении своей империи на 6 отдельных компаний, которые будут индивидуально привлекать средства и изучать возможности для выхода на IPO. Надо полагать, что такая стратегия позволит раскрыть стоимость каждого операционного сегмента Alibaba и холдинговой компании в целом. Хотя в этом году ожидания относительно восстановления внутреннего спроса в Поднебесной не совсем оправдываются, Alibaba сохраняет хороший потенциал роста. Мы рассчитываем, что в 2024 фингоду компания вернется к двузначному росту выручки. Акции Alibaba в настоящее время торгуются значительно ниже своих средних исторических значений, что добавляет им привлекательности.

NetEase (HKEX: 9999 и NASDAQ: NTES)

Рейтинг ФГ «Финам» — «Покупать» с целевой ценой HKD 176 (апсайд 4%) и $ 112,40 (апсайд 4%).

NetEase — одна из ведущих китайских интернет-компаний, основным видом деятельности является разработка и лицензирование видеоигр для ПК, консолей и мобильных устройств. В прошлом году NetEase успешно справилась с вызовами, ее игровая выручка показала прирост на 10% г/г на фоне сокращения отрасли видеоигр на 7% г/г. Валовая прибыль и скорр. чистая прибыль компании по итогам прошлого года увеличились на 12% г/г и 15% г/г соответственно. Кроме того, важно отметить, что у Tencent, главного конкурента NetEase, игровая выручка на внутреннем рынке в прошлом году стагнировала. Слабость Tencent только укрепила позиции NetEase в отрасли. Согласно оценкам Statista, после сокращения в прошлом году в 2023 году отрасль видеоигр в КНР восстановит потери и вырастет на 18% г/г, что позволит ей вернуться на траекторию долгосрочного роста. После 2023 года среднегодовые темпы роста рынка видеоигр в КНР оцениваются в среднем около 8%. На 2023 год у NetEase большие планы: компания обещает выпустить более 50 новых релизов в разных жанрах. Из негативных моментов отметим, что в январе закончилось 14-летнее сотрудничество NetEase и американского разработчика видеоигр Activision Blizzard, потери компании будут небольшими, не более 5% выручки и чистой прибыли. В этом году темпы роста бизнеса NetEase, скорее всего, не превысят 10% г/г, но инвесторам вложения в компанию все же видятся более стабильными и предсказуемыми, нежели в быстрорастущих онлайн-ретейлеров, которые пока не оправдывают ожиданий. С начала года акции NetEase выросли в цене почти на 50%. Дивидендную доходность акций NetEase на горизонте 12 мес. оцениваем в 1,7%. Доходность обратного выкупа составляет около 8%.

Оценка

Мы провели оценку потенциала акций Global X China Cloud Computing ETF на основе средневзвешенных целевых цен бумаг компаний, входящих в состав фонда. Исходя из данной методики, потенциал роста акций фонда на горизонте следующих 12 месяцев составляет 27,8%, что предполагает целевую цену на уровне HKD 74,50. Присваиваем акциям рейтинг «Покупать».

Технический анализ

При прохождении сопротивления на отметке HKD 60 можно рассчитывать на подъем до HKD 62 и выше. На графике можно увидеть подобие фигуры «голова и плечи», однако в ходе последней коррекции акции не пробили вниз линию поддержки на отметке HKD 52. Следовательно, ожидаем, что акции пока продолжат движение в обозначенном диапазоне.

Мы присваиваем рейтинг «Покупать» акциям Global X China Cloud Computing ETF c целевой ценой HKD 74,50. Потенциал роста — 27,8%.

Фонд Global X China Cloud Computing ETF предлагает возможности для инвестиций в перспективные китайские IT-компании, оперирующие в сфере облачных технологий, деятельность которых связана с дата-центрами, IT-сервисами, облачными решениями SaaS, PaaS и IaaS.

В портфеле фонда представлено 30 эмитентов. В топ-5 входят компании KE Holdings (10,7%), Alibaba Group Holding (9,5%), NetEase (9,2%), Tencent Holding (8,9%), iFLYTEK (7,9%).

По состоянию на конец I квартала 2023 года лидерами отрасли облачной инфраструктуры являются Alibaba (с долей 34%), Huawei (с долей 20%), Tencent (с долей 17%) и Baidu (с долей 8%).

Экспозиция фонда на бигтехов невелика. Фонд делает ставку на небольшие и перспективные технологические компании, их акции торгуются на материковых биржах Шанхая и Шэньчжэня: a) iFLYTEK является первопроходцем в области ИИ, распознавания и синтеза речи, голосовых помощников; b) SenseTime разрабатывает системы с ИИ для распознавания лиц; c) Hundsun Technologies разрабатывает ПО для финансовых институтов; d) Yonyou Network Technology создает корпоративное облачное ПО для управления предприятием; e) Beijing Kingsoft Office Software создает офисное ПО; f) Thunder Software Technology разрабатывает софт с поддержкой 5G и AIoT.

В 2022 году затраты организаций на облачную инфраструктуру в Китае, по оценке Canalys, существенно замедлили свой рост — до 10% г/г по сравнению с 30% г/г в среднем в 2019–2021 гг. под влиянием антиковидных ограничений, который действовали практически весь год. На 2023 год Canalys оценивает потенциал отрасли в 12% г/г, но в I квартале темпы роста пока еще оставались низкими — 6% г/г

Считается, что интерес к генеративному ИИ откроет новые возможности для роста рынка облачных услуг в Поднебесной. Во-первых, для обучения больших моделей требуются большие вычислительные мощности, которые есть только у провайдеров облачных платформ. Во-вторых, бизнес должен заинтересоваться новыми решениями на базе ИИ, так как они могут повысить эффективность бизнес-процессов.

Мы провели оценку потенциала акций Global X China Cloud Computing ETF на основе средневзвешенных целевых цен бумаг компаний, входящих в состав фонда. Исходя из данной методики, потенциал роста акций фонда на горизонте следующих 12 месяцев составляет 27,8%.

Среди основных рисков для фонда отмечаем более медленное, чем ожидалось, восстановление внутреннего спроса и экономического роста в Китае, а также сохранение геополитического напряжения в отношениях КНР и США.

Описание ETF

Global X China Cloud Computing ETF — биржевой инвестиционный фонд открытого типа, повторяющий динамику индекса Solactive China Cloud Computing Index NTR.

Фонд предлагает возможности для инвестиций в перспективные китайские IT-компании, оперирующие в той или иной степени в сфере облачных технологий, деятельность которых связана с дата-центрами, IT-сервисами, облачными решениями SaaS, PaaS и IaaS.

Фонд создан 24.07.2019, управляющей компанией выступает Mirae Asset Global Investments. Комиссия за управление равна 0,68%. По состоянию на 31.07.2023 стоимость чистых активов под управлением фонда HKD 470 млн.

По состоянию на 31.07.2023 в портфеле фонда представлено 30 эмитентов. В топ-5 входят компании KE Holdings (10,7%), Alibaba Group Holding (9,5%), NetEase (9,2%), Tencent Holding (8,9%), iFLYTEK (7,9%), на их долю приходится 46,2% портфеля.

С момента запуска и по настоящее время фонд не выплачивал дивиденды, хотя ежегодные выплаты предусмотрены политикой фонда и могут осуществляться по решению менеджмента.

По доходности YTD фонд опережает фондовые индексы Hang Seng и CSI 300 — 15% против 3% и 1% соответственно.

РЕБАЗИРОВАННАЯ ДИНАМИКА АКЦИЙ ФОНДА GLOBAL X CHINA CLOUD COMPUTING ETF И ФОНДОВЫХ ИНДЕКСОВ HANG SENG И CSI 300, %

Перспективы и риски

Отрасль облачных вычислений в Китае не входит в число жестко регулируемых, что обусловлено стратегическим интересом государства. Еще в 2021 году в КНР вступил в силу закон о безопасности данных, согласно которому госорганизации должны перенести все рабочие процессы в частное закрытое облако (т. е. государственное облако). Частный бизнес также активно мигрирует в облако и предъявляет высокий спрос на облачные сервисы, двигаясь по пути цифровой трансформации. Основной спрос в сфере облачных вычислений в Китае, как и в мире в целом, приходится на сервисы облачной инфраструктуры (решения типа IaaS и PaaS), необходимые для миграции в облако и увеличения масштаба пользования сервисами.

Однако в 2022 году затраты организаций на облачную инфраструктуру в Китае, по оценке Canalys, существенно замедлили свой рост — до 10% г/г по сравнению с 30% г/г в среднем в 2019–2021 гг. под влиянием антиковидных ограничений, которые действовали практически весь год. На 2023 год Canalys оценивает потенциал отрасли в 12% г/г, но в I квартале темпы роста пока еще оставались низкими — 6% г/г. Соответственно, во второй половине года можно ожидать ускорения роста.

В прошлом году на фоне неопределенности китайские предприятия снизили масштаб инвестиций в облачные сервисы и отчасти притормозили свои IT-проекты. Это не осталось незамеченным для крупных провайдеров облачных платформ, и даже бигтехам не удалось избежать замедления роста облачной выручки. По состоянию на конец I квартала лидерами отрасли облачной инфраструктуры являются Alibaba (с долей 34%), Huawei (с долей 20%), Tencent (с долей 17%) и Baidu (с долей 8%).

Можно было бы ожидать, что после неблагоприятного 2022 года спрос предприятий на облачные сервисы начнет восстанавливаться. Но теперь уже понятно, что рыночная ситуация изменилась и не вернется к прежнему состоянию. С начала 2023 года предприятия стали еще более жестко контролировать и распределять свои IT-бюджеты, фокусируясь на тех решениях, которые приносят отдачу сразу, а не на тех новомодных сервисах, которые в теории могут окупиться в будущем. В частности, в приоритете у бизнеса внедрение решений, дающих операционные преимущества в плане экономии затрат. Действующие клиенты провайдеров облачных сервисов не наращивают пользование услугами, а новые клиенты слишком осторожны в своем выборе. Лидеры рынка в таких условиях выбрали два пути повышения спроса на свои облачные сервисы — снижение цен и построение на базе своих платформ партнерских экосистем.

Считается, что интерес к генеративному ИИ откроет новые возможности для роста рынка облачных услуг в Поднебесной. Во-первых, для обучения больших моделей требуются большие вычислительные мощности, которые есть только у провайдеров облачных платформ. Во-вторых, бизнес должен заинтересоваться новыми решениями и программными продуктами на базе ИИ, так как они могут повысить эффективность бизнес-процессов.

Лидером по части генеративного ИИ в Китае можно считать Baidu. Компания с 2010 года активно инвестирует в ИИ, что позволяет ей уже сейчас предоставлять широкий спектр сервисов как для бизнеса, так и потребителей. Baidu представила своего ИИ-бота под названием Ernie Bot еще в марте, сейчас он проходит проверку китайским регулятором, которая, как ожидается, завершится в конце III квартала. Ernie Bot ориентирован в первую очередь на аудиторию в КНР, то есть работает с китайским языком, и это отличает его от американских аналогов. Интеграция Ernie Bot в существующие сервисы окажет крайне позитивное влияние на финансовые показатели Baidu: по различным оценкам, в ближайшие 2–3 года сервисы генеративного ИИ добавят около 16% к выручке в сегменте поиска и около 30% к облачной выручке.

Также Alibaba недавно представила своего ИИ-бота Tongyi Qianwen и сообщила, что планирует внедрить его во многие существующие продукты. Кроме того, компания думает над тем, чтобы объединить технологию больших моделей ИИ с инструментами повышения производительности DingTalk.

Tencent еще только в процессе разработки собственного чат-бота HunyuanAide, который будет основан на большой языковой модели Hunyuan. По слухам, модель Hunyuan во многих задачах проявляет себя лучше человека. Однако пока Tencent не раскрывает подробностей о боте HunyuanAide — например, когда он будет запущен, как он будет использоваться или насколько велика его модель.

Однако экспозиция фонда на бигтехов невелика. Фонд делает ставку и на небольшие технологические компании, которые уже успели заслужить себе известность и репутацию, многие из них имеют хорошие перспективы роста. В основном эти компании торгуются на материковых биржах Шанхая и Шэньчжэня:

Крупным игроком отрасли ИИ уже сейчас является компания iFLYTEK, которую можно назвать одним из первопроходцев в области искусственного интеллекта, распознавания и синтеза речи, голосовых помощников. iFLYTEK входит в число крупнейших китайских производителей звуковых систем и систем виртуальной реальности. Компания SenseTime разрабатывает системы с искусственным интеллектом по распознаванию лиц, которые находят обширное применение.

Hundsun Technologies и Hithink RoyalFlush Information Network являются разработчиками ПО для финансовых институтов.

Yonyou Network Technology и Kingdee International Software Group занимаются разработкой корпоративного облачного ПО для управления предприятием (ресурсами, логистикой, внутренними процессами).

Beijing Kingsoft Office Software является типичным разработчиком офисного ПО для широкого использования.

Thunder Software Technology разрабатывает софт с поддержкой 5G и AIoT для мобильных устройств, автомобильных систем и умных устройств.

Ведущие компании портфеля ETF

KE Holdings (HKEX: 2423 и NYSE: BEKE)

Средневзвешенная целевая цена KE Holdings по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по расчетам ФГ «Финам», HKD 62,80 (апсайд 36%) и $ 25,20 (апсайд 40%).

KE Holdings — китайский брокер в сфере недвижимости, компания управляет интегрированной онлайн- и офлайн-платформой, на которой осуществляются сделки купли-продажи недвижимости на первичном и вторичном рынке, а также оказывает другие сопутствующие услуги. В 2023 году рынок недвижимости в КНР оживает после проблемного 2022 года. Сектор недвижимости имеет большую долю в ВВП Китая, поэтому в настоящее время власти активно поддерживают и субсидируют девелоперов, поддерживают спрос на жилье и требуют от банков более лояльного отношения к кредитам и займам, выданным застройщикам. Основные меры поддержки направлены на то, чтобы сделать жилье более доступным для граждан, снизить первоначальный взнос и понизить процентные ставки, поддержав таким образом внутренний спрос. Улучшение ситуации на рынке недвижимости благотворно повлияло на финансовые результаты KE Holdings в I квартале 2023 года. Совокупный объем транзакций на платформе (GTV) вырос на 66% г/г и достиг 971 млрд юаней, из них объем транзакций на вторичном рынке составил 664 млрд юаней (+78% г/г), а на первичном — 278 млрд юаней (+44% г/г). Важно, что компания по темпам роста GTV обогнала рынок, и это позволило ей нарастить долю на рынке сделок с недвижимостью. В I квартале уверенный рост продемонстрировали выручка и чистая прибыль. Показатели прибыльности оказались рекордными с момента IPO: валовая маржа — 31,3%, скорр. операционная маржа — 18,9%, скорр. чистая маржа — 17,6%.

Alibaba Group Holding (HKEX: 9988 и NYSE: BABA)

Рейтинг ФГ «Финам» — «Покупать» с целевой ценой HKD 121,50 (апсайд 25%) и $ 123,90 (апсайд 23%).

Alibaba — крупнейший в Китае игрок в сфере e-commerce. Кроме того, Alibaba оперирует в сфере облачных вычислений, оказывает различные цифровые, логистические и потребительские услуги. Согласно планам китайского правительства, объем рынка онлайн-продаж в Китае к 2025 году должен увеличиться до 17 трлн юаней с 13,8 трлн юаней в 2022 году, что соответствует среднегодовому росту на 7%. За счет лидирующего положения в отрасли e-commerce Alibaba сможет и дальше расширять свой бизнес на растущем рынке. В то же время наиболее перспективным направлением в ближайшие годы нам видится облачный бизнес Alibaba. По оценкам McKinsey, ежегодные затраты на облачную инфраструктуру в Китае к 2025 году могут увеличиться в 2,8 раза, до $ 90 млрд, относительно уровня 2021 года. В этом году Alibaba объявила о предстоящем разделении своей империи на 6 отдельных компаний, которые будут индивидуально привлекать средства и изучать возможности для выхода на IPO. Надо полагать, что такая стратегия позволит раскрыть стоимость каждого операционного сегмента Alibaba и холдинговой компании в целом. Хотя в этом году ожидания относительно восстановления внутреннего спроса в Поднебесной не совсем оправдываются, Alibaba сохраняет хороший потенциал роста. Мы рассчитываем, что в 2024 фингоду компания вернется к двузначному росту выручки. Акции Alibaba в настоящее время торгуются значительно ниже своих средних исторических значений, что добавляет им привлекательности.

NetEase (HKEX: 9999 и NASDAQ: NTES)

Рейтинг ФГ «Финам» — «Покупать» с целевой ценой HKD 176 (апсайд 4%) и $ 112,40 (апсайд 4%).

NetEase — одна из ведущих китайских интернет-компаний, основным видом деятельности является разработка и лицензирование видеоигр для ПК, консолей и мобильных устройств. В прошлом году NetEase успешно справилась с вызовами, ее игровая выручка показала прирост на 10% г/г на фоне сокращения отрасли видеоигр на 7% г/г. Валовая прибыль и скорр. чистая прибыль компании по итогам прошлого года увеличились на 12% г/г и 15% г/г соответственно. Кроме того, важно отметить, что у Tencent, главного конкурента NetEase, игровая выручка на внутреннем рынке в прошлом году стагнировала. Слабость Tencent только укрепила позиции NetEase в отрасли. Согласно оценкам Statista, после сокращения в прошлом году в 2023 году отрасль видеоигр в КНР восстановит потери и вырастет на 18% г/г, что позволит ей вернуться на траекторию долгосрочного роста. После 2023 года среднегодовые темпы роста рынка видеоигр в КНР оцениваются в среднем около 8%. На 2023 год у NetEase большие планы: компания обещает выпустить более 50 новых релизов в разных жанрах. Из негативных моментов отметим, что в январе закончилось 14-летнее сотрудничество NetEase и американского разработчика видеоигр Activision Blizzard, потери компании будут небольшими, не более 5% выручки и чистой прибыли. В этом году темпы роста бизнеса NetEase, скорее всего, не превысят 10% г/г, но инвесторам вложения в компанию все же видятся более стабильными и предсказуемыми, нежели в быстрорастущих онлайн-ретейлеров, которые пока не оправдывают ожиданий. С начала года акции NetEase выросли в цене почти на 50%. Дивидендную доходность акций NetEase на горизонте 12 мес. оцениваем в 1,7%. Доходность обратного выкупа составляет около 8%.

Оценка

Мы провели оценку потенциала акций Global X China Cloud Computing ETF на основе средневзвешенных целевых цен бумаг компаний, входящих в состав фонда. Исходя из данной методики, потенциал роста акций фонда на горизонте следующих 12 месяцев составляет 27,8%, что предполагает целевую цену на уровне HKD 74,50. Присваиваем акциям рейтинг «Покупать».

Технический анализ

При прохождении сопротивления на отметке HKD 60 можно рассчитывать на подъем до HKD 62 и выше. На графике можно увидеть подобие фигуры «голова и плечи», однако в ходе последней коррекции акции не пробили вниз линию поддержки на отметке HKD 52. Следовательно, ожидаем, что акции пока продолжат движение в обозначенном диапазоне.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба