VK

До октября 2021 года компания называлась Mail.ru Group

— один из крупнейших технологических холдингов России, объединяющий коммуникационные, развлекательные и образовательные сервисы. Компания владеет соцсетями «Вконтакте» и «Одноклассники», платформой «Дзен», порталом и почтой Mail.ru, сервисом объявлений «Юла», образовательными платформами GeekBrains и Skillbox, магазином мобильных приложений RuStore и другими проектами.

На чем зарабатывают

Основной источник выручки компании — онлайн-реклама и пользовательские платежи за сервисы в соцсетях. На эти два направления пришлось 76% выручки в 2022 году.

Операционные сегменты состоят из 4 направлений.

«Социальные сети и контентные сервисы»: соцсети, почта, портал, мессенджеры, платформа «Дзен», проекты «VK Музыка», «VK Звонки», «VK Видео», VK Mini Apps.

«Образовательные технологии»: онлайн-платформы с образовательными курсами и программами — GeekBrains, Skillbox, Skillfactory и другие.

«Технологии для бизнеса»: облачная платформа и решения для работы с данными, сервисы корпоративных коммуникаций, налогового мониторинга и прочее корпоративное программное обеспечение.

«Новые бизнес-направления»: сервис объявлений «Юла», игровая платформа VK Play, голосовой помощник Маруся, умная колонка, магазин приложений для мобильных устройств RuStore.

Как видно, основную долю выручки и EBITDA приносят соцсети и контентные сервисы, остальные перспективные направления, скорее всего, убыточны. Обычно менеджмент спешит раскрывать успехи и старается не раскрывать лишней информации, если есть убытки.

Результаты операционных сегментов VK в 2022 году, млрд рублей

Что может помочь росту акций

Редомициляция. В феврале 2023 года совет директоров VK одобрил возможную смену юрисдикции компании с Британских Виргинских островов на Россию. В марте 2023 года появилась информация, что VK ведет переговоры о перерегистрации холдинга в специальном административном регионе Калининградской области на острове Октябрьский. Российская юрисдикция позволит снизить риски для бизнеса и акционеров.

Снижение конкуренции. Крупнейшие зарубежные соцсети прекратили деятельность в России, обеспечив рост пользователей соцсетей и сервисов VK. Благодаря этому выручка компании в основном сегменте «Соцсети и контентные сервисы» выросла в 2022 году на 22%, а за 1 квартал 2023 года — на 47%.

Что может помешать

Продажа игрового подразделения. Компания лишилась существенной доли доходов, продав игровое подразделение My.Games за 642 млн долларов, которое за неполный 2022 год принесло 32,3 млрд рублей, или 25% выручки VK. Несмотря на то что VK признала прибыль в 27 млрд рублей от продажи дочерней компании, денег от покупателя она еще не получила: деньги от продажи My.Games и других бизнесов в балансе отражены как дебиторская задолженность по продаже дочерних компаний.

Доля акций на бирже может увеличиться. Менеджмент рано или поздно может продать на бирже более 25% акций компании. Один из крупных акционеров VK, инвестиционная группа Prosus, владевшая 25,7% акций, в прошлом году вышел из состава акционеров и безвозмездно передал акции в пользу компании. Общая сумма сделки составила 24,8 млрд рублей. После холдинг продал эти акции «Сингулярити-лабу» — его контролирует менеджмент VK. Но деньги компания не получила, 24,8 млрд рублей отражаются на балансе в качестве дебиторской задолженности.

Проданные акции будут использоваться для реализации долгосрочной программы мотивации менеджмента VK. Полученные таким способом акции менеджмент сможет продать, и, вероятно, это создаст дополнительное давление на котировки акций.

Финансовые результаты

Выручка компании стагнирует в течение последних 5 лет и держится на уровне 100 млрд рублей. Если бы не продажа игрового подразделения My.Games, то выручка компании в прошлом году выросла бы за год более чем на 59%, с 82 млрд в 2021 году до 130 млрд рублей за 2022 год. Но даже с учетом прибыли от игрового подразделения и его продажи компания показала убыток по итогам 2022 года в 4 млрд рублей. Без учета прибыли My.Games убыток компании составил 33 млрд рублей.

Последние 3 года компания получала убытки от неосновной деятельности. Компании, в которых у VK есть неконтролирующая доля

, принесли 17 млрд рублей убытка в 2022 году, годом ранее — 21 млрд рублей. Инвестиции в венчурные компании и производные финансовые инструменты признали неэффективными и списали 10,5 млрд рублей. Также компания пересчитала стоимость гудвилла ряда основных подразделений и списала 9,7 млрд рублей.

Если не учитывать неоперационные доходы и расходы от продолжающейся деятельности, то в 2021 и 2022 годах компания все равно была убыточной, а 2020 год закрыла около нуля.

Фактический и скорректированный убыток VK от продолжающейся деятельности, млрд рублей

Скорректированная прибыль — это прибыль, из которой убрали ряд неоперационных доходов и расходов. Источник: отчеты VK, расчеты автора

Расчет убытка VK от продолжающейся деятельности за вычетом ряда неоперационных доходов и расходов

Долг компании в 2022 году вырос более чем в 2 раза — с 59 до 133 млрд рублей, — а в мае этого года компания разместила по закрытой подписке облигации на 60 млрд рублей под 3% годовых с погашением в 2028 году. Привлечение финансирования она объяснила необходимостью инвестиций в развитие новых направлений и сделки слияния и поглощения.

Облигации приобрел Минфин России за счет активов Фонда национального благосостояния. Значительная часть привлеченных денег понадобилась на выкуп конвертируемых еврооблигаций номинальной стоимостью 263 млн долларов, требование досрочного погашения которых наступило вследствие прекращения торгов акциями на Лондонской бирже. Компании удалось договориться с инвесторами в индивидуальном порядке и избежать дефолта по еврооблигациям.

Показатели баланса и коэффициенты долговой нагрузки VK, млрд рублей

Оценка

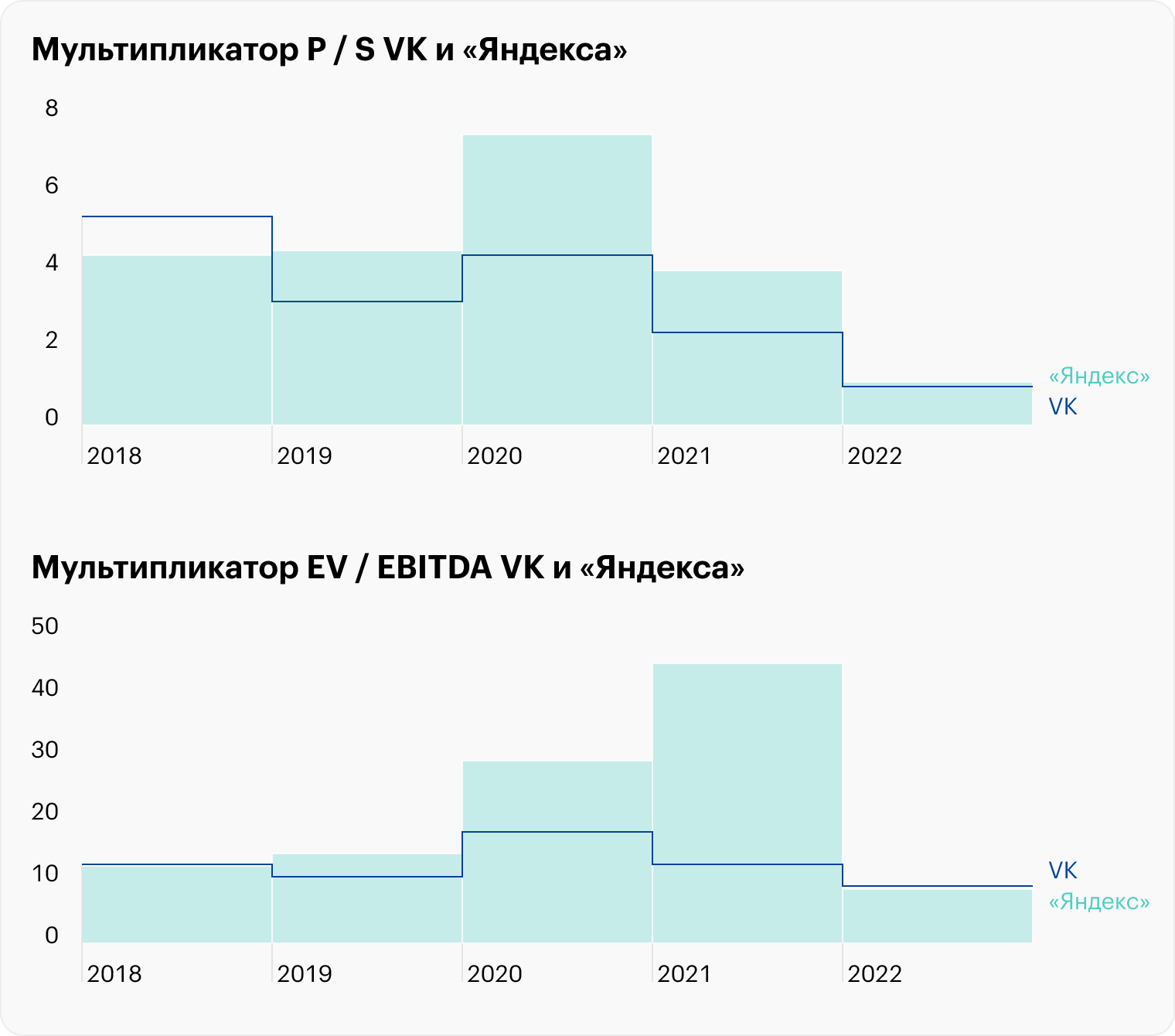

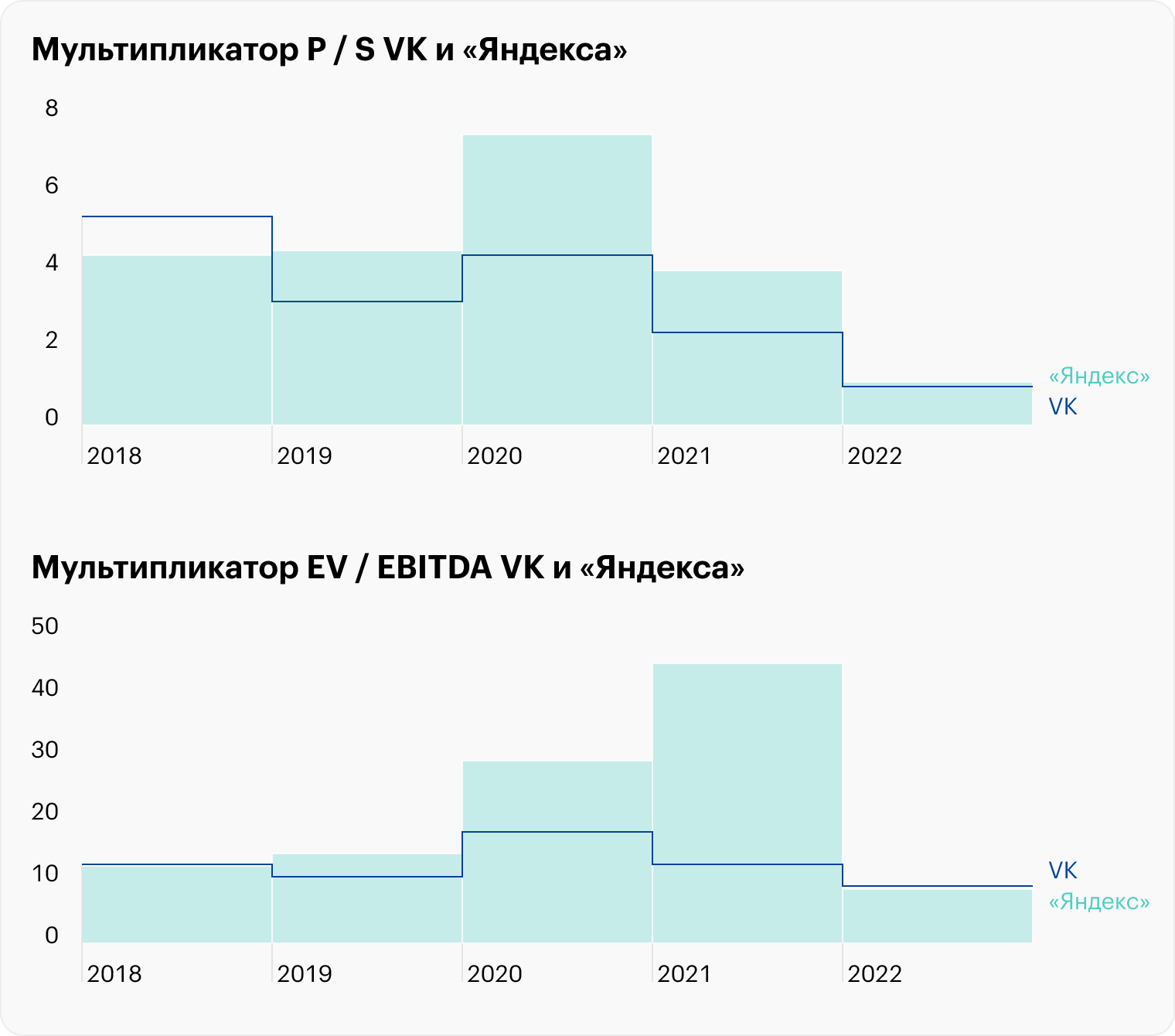

Стоимость компании сейчас на минимуме. В лучшие времена после размещения депозитарных расписок на Мосбирже в 2020 году по коэффициенту P / S компания оценивалась в 4 годовых выручки, а на Лондонской бирже в 2017 году — в 12. Сейчас по P / S компания оценивается всего в 1,7 годовых выручек.

Если сравнить с ближайшим конкурентом — «Яндексом», — то стоимость обеих компаний по P / S и EV / EBITDA находится на минимальных уровнях с 2014 года. Но «Яндекс» получил прибыль в двух из предыдущих 3 лет.

Что в итоге

Дешевизна акций VK по ряду коэффициентов, на первый взгляд, предоставляет инвесторам хорошую возможность для инвестиций. Но при более тщательном разборе видно, что у компании есть проблемы из-за ее размеров: многомиллиардные убытки от деятельности, обесценения стоимости приобретенных компаний и растущий долг.

Капитализация VK так и не смогла значительно вырасти после размещения акций на Лондонской бирже в 2010 году, даже сейчас котировки находятся значительно ниже цены первичного размещения, притом что за этот период количество пользователей в сервисах компании выросло до 86% аудитории рунета.

Как теперь расти дальше, если не придерживаться количественного роста пользователей, хотя сервисами VK охвачен практически весь рунета?

Можно увеличить число сделок слияний и поглощений, как это бывает у крупнейших компаний в секторе. При таком подходе, скорее всего, приобретут перспективные, но убыточные бизнесы, компания продемонстрирует активность, выручка вырастет, потом спишут гудвилл, а прибыли не прибавится.

Более болезненный способ — переждать этап убыточности и дождаться, когда новые направления выйдут в прибыль. В этом случае пострадает капитализация компании, но в дальнейшем она получит хороший финансовый результат.

Оценку стоимости VK и реального финансового состояния затрудняет отсутствие информации о чистой прибыли по сегментам. Можно было бы оценить запас прочности по прибыли, которую обеспечивают соцсети, ее динамику, маржинальность и размер, в пределах которой можно рисковать, инвестируя в новые направления. Можно предположить, что основная деятельность на грани убыточности, так как после вычета ряда неоперационных доходов и расходов чистой прибыли все равно нет.

Обеспокоенность инвесторов перспективами и финансовым состоянием VK отражается в слабости динамики акций компании относительно рынка. С минимумов, достигнутых во время падения рынка в 2022 году, котировки VK отыграли всего 30% падения, а индекс акций Мосбиржи — 50%.

Сейчас стоимость компании по ключевым оценочным мультипликатором находится на минимуме. Можно ли смотреть на это как на повод для покупок? Думаю, стоит воздержаться от инвестиций в VK до тех пор, пока не станет ясно, что компания готова предпринять для того, чтобы опять стать прибыльной. Без перспектив восстановления прибыльности она может долгое время стоить дешево.

Как заявил основатель USM Алишер Усманов после продажи в декабре 2021 года группе «СОГАЗ» доли в компании, владеющей 57% акций VK: «Холдинг вышел из капитала компании, оставляя ее на пике показателей как по количеству аудитории, так и по финансовым метрикам, что вселяет уверенность в ее будущем». VK выживет, но как будет вести себя прибыль и капитализация компании в ближайшем будущем, пока непонятно.

До октября 2021 года компания называлась Mail.ru Group

— один из крупнейших технологических холдингов России, объединяющий коммуникационные, развлекательные и образовательные сервисы. Компания владеет соцсетями «Вконтакте» и «Одноклассники», платформой «Дзен», порталом и почтой Mail.ru, сервисом объявлений «Юла», образовательными платформами GeekBrains и Skillbox, магазином мобильных приложений RuStore и другими проектами.

На чем зарабатывают

Основной источник выручки компании — онлайн-реклама и пользовательские платежи за сервисы в соцсетях. На эти два направления пришлось 76% выручки в 2022 году.

Операционные сегменты состоят из 4 направлений.

«Социальные сети и контентные сервисы»: соцсети, почта, портал, мессенджеры, платформа «Дзен», проекты «VK Музыка», «VK Звонки», «VK Видео», VK Mini Apps.

«Образовательные технологии»: онлайн-платформы с образовательными курсами и программами — GeekBrains, Skillbox, Skillfactory и другие.

«Технологии для бизнеса»: облачная платформа и решения для работы с данными, сервисы корпоративных коммуникаций, налогового мониторинга и прочее корпоративное программное обеспечение.

«Новые бизнес-направления»: сервис объявлений «Юла», игровая платформа VK Play, голосовой помощник Маруся, умная колонка, магазин приложений для мобильных устройств RuStore.

Как видно, основную долю выручки и EBITDA приносят соцсети и контентные сервисы, остальные перспективные направления, скорее всего, убыточны. Обычно менеджмент спешит раскрывать успехи и старается не раскрывать лишней информации, если есть убытки.

Результаты операционных сегментов VK в 2022 году, млрд рублей

Что может помочь росту акций

Редомициляция. В феврале 2023 года совет директоров VK одобрил возможную смену юрисдикции компании с Британских Виргинских островов на Россию. В марте 2023 года появилась информация, что VK ведет переговоры о перерегистрации холдинга в специальном административном регионе Калининградской области на острове Октябрьский. Российская юрисдикция позволит снизить риски для бизнеса и акционеров.

Снижение конкуренции. Крупнейшие зарубежные соцсети прекратили деятельность в России, обеспечив рост пользователей соцсетей и сервисов VK. Благодаря этому выручка компании в основном сегменте «Соцсети и контентные сервисы» выросла в 2022 году на 22%, а за 1 квартал 2023 года — на 47%.

Что может помешать

Продажа игрового подразделения. Компания лишилась существенной доли доходов, продав игровое подразделение My.Games за 642 млн долларов, которое за неполный 2022 год принесло 32,3 млрд рублей, или 25% выручки VK. Несмотря на то что VK признала прибыль в 27 млрд рублей от продажи дочерней компании, денег от покупателя она еще не получила: деньги от продажи My.Games и других бизнесов в балансе отражены как дебиторская задолженность по продаже дочерних компаний.

Доля акций на бирже может увеличиться. Менеджмент рано или поздно может продать на бирже более 25% акций компании. Один из крупных акционеров VK, инвестиционная группа Prosus, владевшая 25,7% акций, в прошлом году вышел из состава акционеров и безвозмездно передал акции в пользу компании. Общая сумма сделки составила 24,8 млрд рублей. После холдинг продал эти акции «Сингулярити-лабу» — его контролирует менеджмент VK. Но деньги компания не получила, 24,8 млрд рублей отражаются на балансе в качестве дебиторской задолженности.

Проданные акции будут использоваться для реализации долгосрочной программы мотивации менеджмента VK. Полученные таким способом акции менеджмент сможет продать, и, вероятно, это создаст дополнительное давление на котировки акций.

Финансовые результаты

Выручка компании стагнирует в течение последних 5 лет и держится на уровне 100 млрд рублей. Если бы не продажа игрового подразделения My.Games, то выручка компании в прошлом году выросла бы за год более чем на 59%, с 82 млрд в 2021 году до 130 млрд рублей за 2022 год. Но даже с учетом прибыли от игрового подразделения и его продажи компания показала убыток по итогам 2022 года в 4 млрд рублей. Без учета прибыли My.Games убыток компании составил 33 млрд рублей.

Последние 3 года компания получала убытки от неосновной деятельности. Компании, в которых у VK есть неконтролирующая доля

, принесли 17 млрд рублей убытка в 2022 году, годом ранее — 21 млрд рублей. Инвестиции в венчурные компании и производные финансовые инструменты признали неэффективными и списали 10,5 млрд рублей. Также компания пересчитала стоимость гудвилла ряда основных подразделений и списала 9,7 млрд рублей.

Если не учитывать неоперационные доходы и расходы от продолжающейся деятельности, то в 2021 и 2022 годах компания все равно была убыточной, а 2020 год закрыла около нуля.

Фактический и скорректированный убыток VK от продолжающейся деятельности, млрд рублей

Скорректированная прибыль — это прибыль, из которой убрали ряд неоперационных доходов и расходов. Источник: отчеты VK, расчеты автора

Расчет убытка VK от продолжающейся деятельности за вычетом ряда неоперационных доходов и расходов

Долг компании в 2022 году вырос более чем в 2 раза — с 59 до 133 млрд рублей, — а в мае этого года компания разместила по закрытой подписке облигации на 60 млрд рублей под 3% годовых с погашением в 2028 году. Привлечение финансирования она объяснила необходимостью инвестиций в развитие новых направлений и сделки слияния и поглощения.

Облигации приобрел Минфин России за счет активов Фонда национального благосостояния. Значительная часть привлеченных денег понадобилась на выкуп конвертируемых еврооблигаций номинальной стоимостью 263 млн долларов, требование досрочного погашения которых наступило вследствие прекращения торгов акциями на Лондонской бирже. Компании удалось договориться с инвесторами в индивидуальном порядке и избежать дефолта по еврооблигациям.

Показатели баланса и коэффициенты долговой нагрузки VK, млрд рублей

Оценка

Стоимость компании сейчас на минимуме. В лучшие времена после размещения депозитарных расписок на Мосбирже в 2020 году по коэффициенту P / S компания оценивалась в 4 годовых выручки, а на Лондонской бирже в 2017 году — в 12. Сейчас по P / S компания оценивается всего в 1,7 годовых выручек.

Если сравнить с ближайшим конкурентом — «Яндексом», — то стоимость обеих компаний по P / S и EV / EBITDA находится на минимальных уровнях с 2014 года. Но «Яндекс» получил прибыль в двух из предыдущих 3 лет.

Что в итоге

Дешевизна акций VK по ряду коэффициентов, на первый взгляд, предоставляет инвесторам хорошую возможность для инвестиций. Но при более тщательном разборе видно, что у компании есть проблемы из-за ее размеров: многомиллиардные убытки от деятельности, обесценения стоимости приобретенных компаний и растущий долг.

Капитализация VK так и не смогла значительно вырасти после размещения акций на Лондонской бирже в 2010 году, даже сейчас котировки находятся значительно ниже цены первичного размещения, притом что за этот период количество пользователей в сервисах компании выросло до 86% аудитории рунета.

Как теперь расти дальше, если не придерживаться количественного роста пользователей, хотя сервисами VK охвачен практически весь рунета?

Можно увеличить число сделок слияний и поглощений, как это бывает у крупнейших компаний в секторе. При таком подходе, скорее всего, приобретут перспективные, но убыточные бизнесы, компания продемонстрирует активность, выручка вырастет, потом спишут гудвилл, а прибыли не прибавится.

Более болезненный способ — переждать этап убыточности и дождаться, когда новые направления выйдут в прибыль. В этом случае пострадает капитализация компании, но в дальнейшем она получит хороший финансовый результат.

Оценку стоимости VK и реального финансового состояния затрудняет отсутствие информации о чистой прибыли по сегментам. Можно было бы оценить запас прочности по прибыли, которую обеспечивают соцсети, ее динамику, маржинальность и размер, в пределах которой можно рисковать, инвестируя в новые направления. Можно предположить, что основная деятельность на грани убыточности, так как после вычета ряда неоперационных доходов и расходов чистой прибыли все равно нет.

Обеспокоенность инвесторов перспективами и финансовым состоянием VK отражается в слабости динамики акций компании относительно рынка. С минимумов, достигнутых во время падения рынка в 2022 году, котировки VK отыграли всего 30% падения, а индекс акций Мосбиржи — 50%.

Сейчас стоимость компании по ключевым оценочным мультипликатором находится на минимуме. Можно ли смотреть на это как на повод для покупок? Думаю, стоит воздержаться от инвестиций в VK до тех пор, пока не станет ясно, что компания готова предпринять для того, чтобы опять стать прибыльной. Без перспектив восстановления прибыльности она может долгое время стоить дешево.

Как заявил основатель USM Алишер Усманов после продажи в декабре 2021 года группе «СОГАЗ» доли в компании, владеющей 57% акций VK: «Холдинг вышел из капитала компании, оставляя ее на пике показателей как по количеству аудитории, так и по финансовым метрикам, что вселяет уверенность в ее будущем». VK выживет, но как будет вести себя прибыль и капитализация компании в ближайшем будущем, пока непонятно.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба