4 августа 2023 goldenfront.ru Смит Чарльз Хью

В конце концов политики переводят стрелки на 11, и ничего не происходит.

Многие другие объясняли, почему инфляция - неотъемлемая часть статус-кво. Проще говоря, вот почему инфляция необходима:

1. Наша экономика и финансовая система полностью зависят от роста кредитования/задолженности. Банки зарабатывают деньги, выдавая новые кредиты, а финансисты - покупая и продавая долговые обязательства и инструменты, обеспечивающие долговую нагрузку. Потребители могут покупать крупные товары только в кредит.

В качестве эксперимента давайте подумаем, что произойдет с экономикой и финансовой системой США, если кредит будет объявлен вне закона, а в экономике начнут использовать только наличные деньги. Правительство не сможет покрыть дефицит за счет заимствования, никто не сможет купить автомобиль не за наличные, банки больше не смогут выдавать $19 новых кредитов на каждый $1 наличных.

Мы все знаем, что произошло бы: рухнула бы и экономика, и финансовая система. Представьте себе ужасы жизни исключительно на зарплату и необходимость кропотливо копить деньги на покупку автомобиля или жилья.

2. Проблема кредитов/долгов в том, что на них начисляются проценты. Чем больше мы занимаем, тем больше процентов мы должны. Если наши доходы не растут, то в какой-то момент весь наш дискреционный доход - то, что остается после уплаты налогов и оплаты предметов первой необходимости, - уходит на обслуживание долга, и мы не можем больше занимать. В этот момент экономика скатывается в рецессию.

3. Есть несколько политических способов обойти это встроенное ограничение на расширение кредита/задолженности:

A. Правительство может занять несколько $трлн и дать каждому домохозяйству, составляющему 80% от общего числа, наличные деньги на расходы. Проблема в том, что по государственному долгу также начисляются проценты, и в конечном итоге это ограничивает государственные заимствования и расходы.

B. Центральный банк может снизить процентные ставки почти до нуля, чтобы у потребителей появились свободные деньги за счет рефинансирования старых долгов по сниженным процентным ставкам.

C. Центральный банк может значительно увеличить эмиссию валюты и кредитов (так называемую «ликвидность»), чтобы вызвать инфляцию, расширяя количество валюты и кредитов, за которые выдаются товары и услуги.

Инфляция медленно снижает долговое бремя, повышая заработную плату, сохраняя долг неизменным. Например, в те времена, когда $2000 в месяц были достойной зарплатой, ипотека на жилье в размере $600 в месяц устанавливала строгие ограничения на семейные расходы.

Прошло два десятилетия «умеренной» инфляции, и средняя зарплата при полной занятости удвоилась и превысила $4000 в месяц. Вуаля, платеж по ипотеке остался прежним (или, возможно, уменьшился за счет рефинансирования), и теперь ежемесячный платёж в $600 не кажется таким уж большим. Более того, ежемесячный платеж за новый пикап превышает размер ипотечного кредита.

В настоящей устойчивой экономике заработная плата росла бы только при повышении производительности. В условиях, когда рост производительности труда замирает на уровне 1% в год, это скромный и неравномерно распределенный рост доходов. Системная инфляция - гораздо более надежный и широкомасштабный способ снижения бремени существующего долга.

По расчетам, основанным на официальной инфляции, 2/3 роста заработной платы обусловлены инфляцией и, возможно, 1/3 или менее - ростом производительности труда.

Теперь мы видим, почему инфляция абсолютно необходима для кредитно-зависимой экономики и финансовой системы. Без инфляции потребители и государство вскоре исчерпают свои доходы и не смогут больше занимать и тратить.

А как насчет вкладчиков, спросите вы? Их приносят в жертву, чтобы поддержать инфляционное снижение стоимости валюты. Как только процентные ставки снижаются, чтобы увеличить объем заимствований и расходов (известно как финансовые репрессии), вкладчики не могут справиться с инфляцией, если не берут на себя риски спекуляций акциями, жильем, предметами коллекционирования и т.д.

Финансовые репрессии, направленные на поддержание инфляции, неизбежно приводят к росту спекуляций.Постоянный рост инфляции в эпоху низких процентных ставок вынуждает всех брать на себя риски, с которыми мало кто готов справиться.

Инфляция наказывает простых граждан двумя способами: Она обесценивает их труд, основной источник их доходов, и заставляет их играть в спекулятивные пузыри, где все карты высокого достоинства находятся у сверхбогатых людей.

Но без инфляции экономика и финансовая система рухнут. Таким образом, медленная эрозия нижних 80% - это системные затраты на поддержание кредитно-зависимой экономики и финансовой системы. Зависимость от инфляции для поддержания роста кредитования порождает победителей и проигравших, но, возможно, вы выиграете по-крупному, играя в рулетку на фондовом рынке.

У такой зависимости от спекуляций для поддержания инфляции есть еще одно пагубное последствие: она стимулирует отвлечение капитала и талантов на спекуляции, а не на инвестиции, повышающие производительность труда. Таким образом, пока капитал гонится за биржевой химерой искусственного интеллекта, национальная скрипучая устаревшая электрическая сеть, основа любой фантастической экономики, на которую делают ставку спекулянты, продолжает свой путь к разрушению.

Но ничто в финансовой сфере не вечно, поэтому рано или поздно глобальные риски растут, а капитал требует доходности выше нуля. Это приводит к росту доходности облигаций и стоимости кредитов, ограничивая возможности заимствования. Расточительная экспансия валюты и кредита также в конечном итоге порождает реальную инфляцию, т.к. дефицит отвечает денежной экспансии: слишком много «денег» гонится за ограниченным количеством товаров и услуг.

Как только инфляция разгоняется, система начинает рушиться, т.к. высокие процентные ставки сдерживают заимствования. Центральные банки и частные банки могут выдавать новые кредиты, но если мало кто может позволить себе брать больше, экономика скатывается в рецессию.

С ростом ставок источник доходов от рефинансирования отключается.

Экономика «Златовласки» последних 30 лет стала возможной благодаря дефляционным силам глобализации и широкому распространению кредита, так называемой «финансиализации». Обе эти тенденции достигли своего пика и теперь разворачиваются в обратном направлении. Глобализация больше не снижает издержки, и все, что находится под солнцем, уже превратилось в товар и финансы. Нет больше резервов «свободных денег» (или свободных вещей), которые можно было бы использовать.

Инфляция в реальном мире ограничивает дискреционные расходы, оставляя меньше средств для обслуживания дополнительных займов. Постпандемическое «мстительное» расточительство привело к истощению сбережений, все спекулятивные пузыри рано или поздно лопаются, неизбежный крах «всех пузырей» приведет к обратному эффекту богатства.

В общем, вот в чем проблема: система функционирует только при умеренной инфляции «златовласки», но это уже невозможно в условиях меняющихся тенденций глобализации, финансиализации, реальной инфляции и растущих глобальных рисков. В результате у тех, кто отвечает за статус-кво системы, приносящей выгоду немногим за счет многих не остается другого выхода, кроме как продолжать делать то, что уже не удается до тех пор, пока не случится впечатляющий провал.

Иными словами, искажение всей экономики и финансовой системы финансовыми репрессиями породило десятилетия ложных сигналов: система постоянна и устойчива, политика остается вечно эффективной, мы можем «найти выход из любой проблемы» и т.п

В конце концов политики переводят стрелки на 11, и ничего не происходит. Их якобы божественные способности раскрываются как простой обман, когда в дело вмешивается реальный мир. То, что принималось за мощные сигналы, оказалось шумом.

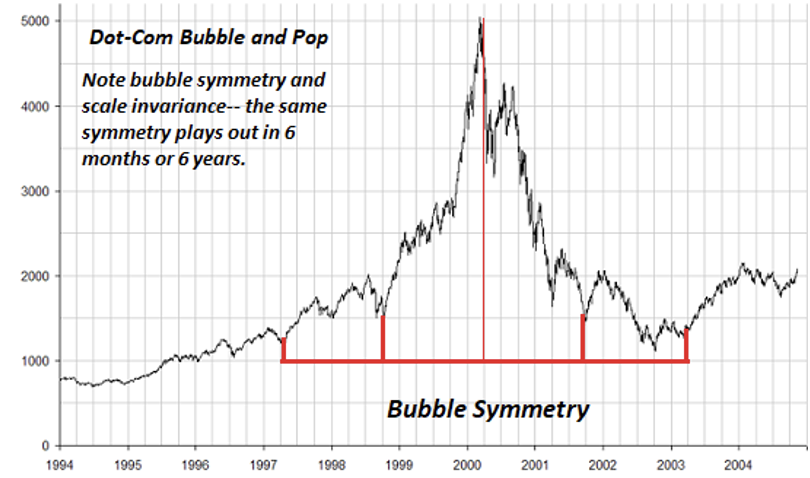

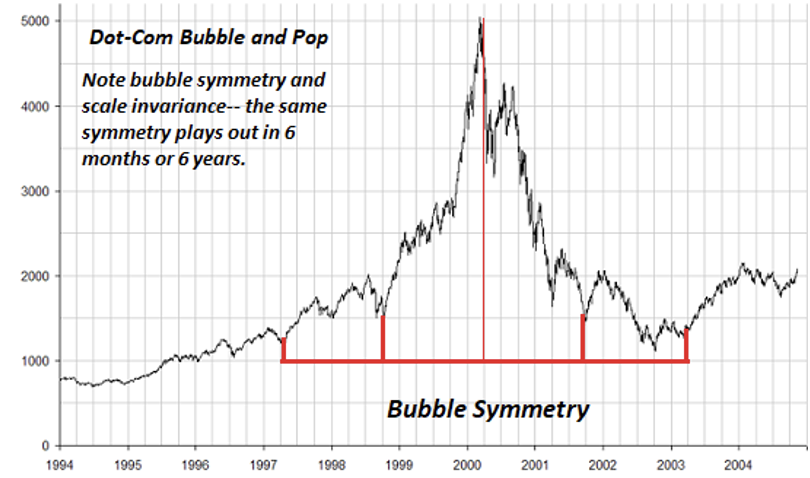

Симметрия пузырей

Пузырь и всплеск доткомов

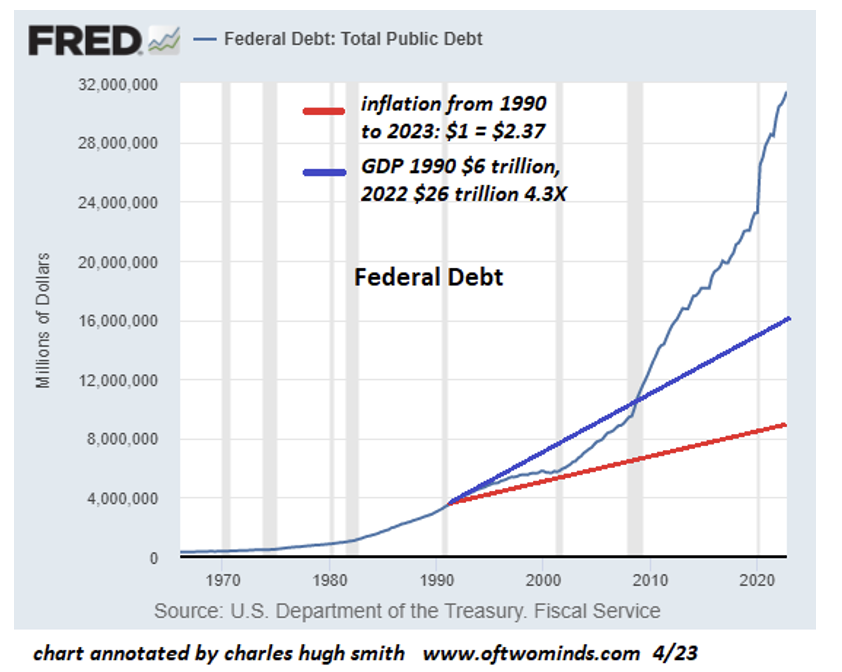

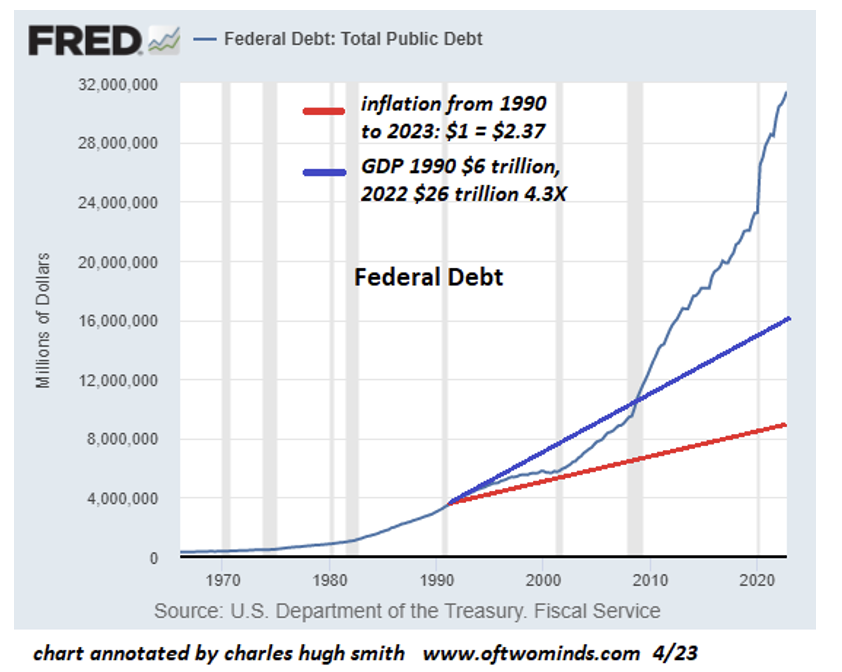

Государственный долг – голубым, инфляция с 1990 по 2023 ($1 = $2.37); ВВП США в 1990 = $6 трлн, а в 2022 = $26 трлн, рост в 4.3 раза

Многие другие объясняли, почему инфляция - неотъемлемая часть статус-кво. Проще говоря, вот почему инфляция необходима:

1. Наша экономика и финансовая система полностью зависят от роста кредитования/задолженности. Банки зарабатывают деньги, выдавая новые кредиты, а финансисты - покупая и продавая долговые обязательства и инструменты, обеспечивающие долговую нагрузку. Потребители могут покупать крупные товары только в кредит.

В качестве эксперимента давайте подумаем, что произойдет с экономикой и финансовой системой США, если кредит будет объявлен вне закона, а в экономике начнут использовать только наличные деньги. Правительство не сможет покрыть дефицит за счет заимствования, никто не сможет купить автомобиль не за наличные, банки больше не смогут выдавать $19 новых кредитов на каждый $1 наличных.

Мы все знаем, что произошло бы: рухнула бы и экономика, и финансовая система. Представьте себе ужасы жизни исключительно на зарплату и необходимость кропотливо копить деньги на покупку автомобиля или жилья.

2. Проблема кредитов/долгов в том, что на них начисляются проценты. Чем больше мы занимаем, тем больше процентов мы должны. Если наши доходы не растут, то в какой-то момент весь наш дискреционный доход - то, что остается после уплаты налогов и оплаты предметов первой необходимости, - уходит на обслуживание долга, и мы не можем больше занимать. В этот момент экономика скатывается в рецессию.

3. Есть несколько политических способов обойти это встроенное ограничение на расширение кредита/задолженности:

A. Правительство может занять несколько $трлн и дать каждому домохозяйству, составляющему 80% от общего числа, наличные деньги на расходы. Проблема в том, что по государственному долгу также начисляются проценты, и в конечном итоге это ограничивает государственные заимствования и расходы.

B. Центральный банк может снизить процентные ставки почти до нуля, чтобы у потребителей появились свободные деньги за счет рефинансирования старых долгов по сниженным процентным ставкам.

C. Центральный банк может значительно увеличить эмиссию валюты и кредитов (так называемую «ликвидность»), чтобы вызвать инфляцию, расширяя количество валюты и кредитов, за которые выдаются товары и услуги.

Инфляция медленно снижает долговое бремя, повышая заработную плату, сохраняя долг неизменным. Например, в те времена, когда $2000 в месяц были достойной зарплатой, ипотека на жилье в размере $600 в месяц устанавливала строгие ограничения на семейные расходы.

Прошло два десятилетия «умеренной» инфляции, и средняя зарплата при полной занятости удвоилась и превысила $4000 в месяц. Вуаля, платеж по ипотеке остался прежним (или, возможно, уменьшился за счет рефинансирования), и теперь ежемесячный платёж в $600 не кажется таким уж большим. Более того, ежемесячный платеж за новый пикап превышает размер ипотечного кредита.

В настоящей устойчивой экономике заработная плата росла бы только при повышении производительности. В условиях, когда рост производительности труда замирает на уровне 1% в год, это скромный и неравномерно распределенный рост доходов. Системная инфляция - гораздо более надежный и широкомасштабный способ снижения бремени существующего долга.

По расчетам, основанным на официальной инфляции, 2/3 роста заработной платы обусловлены инфляцией и, возможно, 1/3 или менее - ростом производительности труда.

Теперь мы видим, почему инфляция абсолютно необходима для кредитно-зависимой экономики и финансовой системы. Без инфляции потребители и государство вскоре исчерпают свои доходы и не смогут больше занимать и тратить.

А как насчет вкладчиков, спросите вы? Их приносят в жертву, чтобы поддержать инфляционное снижение стоимости валюты. Как только процентные ставки снижаются, чтобы увеличить объем заимствований и расходов (известно как финансовые репрессии), вкладчики не могут справиться с инфляцией, если не берут на себя риски спекуляций акциями, жильем, предметами коллекционирования и т.д.

Финансовые репрессии, направленные на поддержание инфляции, неизбежно приводят к росту спекуляций.Постоянный рост инфляции в эпоху низких процентных ставок вынуждает всех брать на себя риски, с которыми мало кто готов справиться.

Инфляция наказывает простых граждан двумя способами: Она обесценивает их труд, основной источник их доходов, и заставляет их играть в спекулятивные пузыри, где все карты высокого достоинства находятся у сверхбогатых людей.

Но без инфляции экономика и финансовая система рухнут. Таким образом, медленная эрозия нижних 80% - это системные затраты на поддержание кредитно-зависимой экономики и финансовой системы. Зависимость от инфляции для поддержания роста кредитования порождает победителей и проигравших, но, возможно, вы выиграете по-крупному, играя в рулетку на фондовом рынке.

У такой зависимости от спекуляций для поддержания инфляции есть еще одно пагубное последствие: она стимулирует отвлечение капитала и талантов на спекуляции, а не на инвестиции, повышающие производительность труда. Таким образом, пока капитал гонится за биржевой химерой искусственного интеллекта, национальная скрипучая устаревшая электрическая сеть, основа любой фантастической экономики, на которую делают ставку спекулянты, продолжает свой путь к разрушению.

Но ничто в финансовой сфере не вечно, поэтому рано или поздно глобальные риски растут, а капитал требует доходности выше нуля. Это приводит к росту доходности облигаций и стоимости кредитов, ограничивая возможности заимствования. Расточительная экспансия валюты и кредита также в конечном итоге порождает реальную инфляцию, т.к. дефицит отвечает денежной экспансии: слишком много «денег» гонится за ограниченным количеством товаров и услуг.

Как только инфляция разгоняется, система начинает рушиться, т.к. высокие процентные ставки сдерживают заимствования. Центральные банки и частные банки могут выдавать новые кредиты, но если мало кто может позволить себе брать больше, экономика скатывается в рецессию.

С ростом ставок источник доходов от рефинансирования отключается.

Экономика «Златовласки» последних 30 лет стала возможной благодаря дефляционным силам глобализации и широкому распространению кредита, так называемой «финансиализации». Обе эти тенденции достигли своего пика и теперь разворачиваются в обратном направлении. Глобализация больше не снижает издержки, и все, что находится под солнцем, уже превратилось в товар и финансы. Нет больше резервов «свободных денег» (или свободных вещей), которые можно было бы использовать.

Инфляция в реальном мире ограничивает дискреционные расходы, оставляя меньше средств для обслуживания дополнительных займов. Постпандемическое «мстительное» расточительство привело к истощению сбережений, все спекулятивные пузыри рано или поздно лопаются, неизбежный крах «всех пузырей» приведет к обратному эффекту богатства.

В общем, вот в чем проблема: система функционирует только при умеренной инфляции «златовласки», но это уже невозможно в условиях меняющихся тенденций глобализации, финансиализации, реальной инфляции и растущих глобальных рисков. В результате у тех, кто отвечает за статус-кво системы, приносящей выгоду немногим за счет многих не остается другого выхода, кроме как продолжать делать то, что уже не удается до тех пор, пока не случится впечатляющий провал.

Иными словами, искажение всей экономики и финансовой системы финансовыми репрессиями породило десятилетия ложных сигналов: система постоянна и устойчива, политика остается вечно эффективной, мы можем «найти выход из любой проблемы» и т.п

В конце концов политики переводят стрелки на 11, и ничего не происходит. Их якобы божественные способности раскрываются как простой обман, когда в дело вмешивается реальный мир. То, что принималось за мощные сигналы, оказалось шумом.

Симметрия пузырей

Пузырь и всплеск доткомов

Государственный долг – голубым, инфляция с 1990 по 2023 ($1 = $2.37); ВВП США в 1990 = $6 трлн, а в 2022 = $26 трлн, рост в 4.3 раза

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба