7 августа 2023 Omega Global Кошкина Лика

На предстоящей неделе будет мало важных плановых событий.

Всего один главный релиз: инфляция CPI США в четверг, который очень сильно повлияет на долговой рынок и, как следствие, на фондовый и валютный рынки.

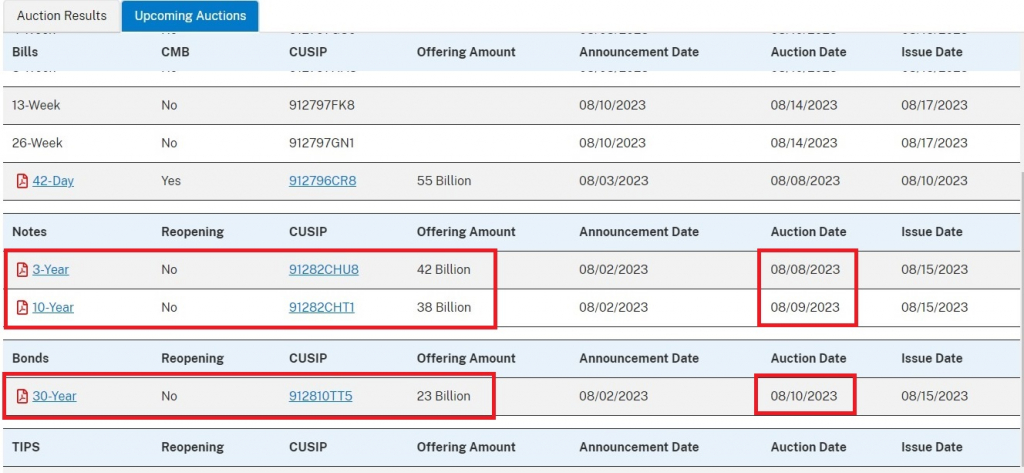

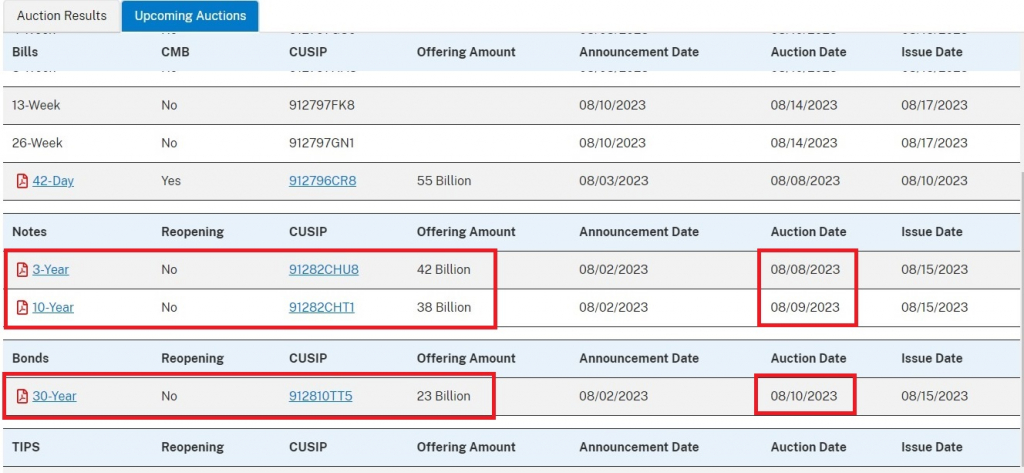

Важны аукционы ГКО США после снижения рейтинга США Фитчем.

Все звезды сойдутся в четверг: публикация инфляции CPI США, рынки опасаются роста общей инфляции на фоне пипсового падения базовой инфляции, если прогноз оправдается, то вечером аукцион 30-летних ГКО США будет провальным и фонда рухнет (скорее всего, если аукцион не будет договорен с банками заранее по выкупу) .

Вторая тема, которая может усилить панику – подписание Байденом указа о запрете инвестиций и продаже технологий в Китай.

Согласно недавним инсайдам, на неделе с 7 августа Байден огласит санкции в отношении Китая, время неизвестно, может быть в любой день, но я думаю, что после снижения рейта США Фитчем Байден отложит подписание указа до конца августа, дабы не усиливать панику на рынках.

Будет много ФРСников в эфире, но в любом случае решение ФРС на сентябрьском заседании зависит от динамики инфляции и ситуации на долговом рынке США, если инфляция вырастет, но долговой рынок рухнет – ФРС останется в режиме паузы.

Отчетов голубых фишек БигТеха, которые оказали бы на фондовый рынок сильное влияние, на предстоящей неделе нет.

Картинки с пятницы оставляю неизменными, аннотации к ним в пятничном обзоре.

Ключевые ФА-события предстоящей недели:

На неделе возможно оглашение указа Байдена по ограничению инвестиций и продаже технологий в Китай.

— Вторник:

Торговый баланс Китая.

Аукцион 3-летних ГКО США.

— Среда:

Инфляция в Китае.

Аукцион 10-летних ГКО США.

— Четверг:

Блок данных США во главе с инфляцией цен потребителей США.

Аукцион 30-летних ГКО США.

— Пятница:

Блок данных Британии во главе с ВВП США.

Блок данных США во главе с инфляцией цен производителей США.

Пятничный поцелуй

На уходящей неделе главными были экономические отчеты США и отчеты компаний.

Внеплановым событием стало снижение рейтинга США агентством Fitch, что привело к уходу от риска в традиционной корреляции на фоне роста доллара, а значит на текущем этапе рынки не опасаются долгового кризиса с выходом инвесторов из всех активов США, текущие опасения касаются только повышения вероятности рецессии по причине роста расходов бюджета на обслуживания госдолга и необходимости повышения налогов правительством США в будущем (понятно, что до выборов президента этого никто делать не будет).

Тем не менее, эта тема далеко не закрыта и следующим этапом проверки станут аукционы ГКО США на следующей неделе.

Экономические отчеты США были смешанными, но общий вывод – экономика США замедляется.

ISM подтвердил, что промышленность США в рецессии, а сектор услуг хоть и остается на территории роста, но замедляется.

Примечательно, что в июле компоненты цен в обоих ISM выросли, а занятости резко упали.

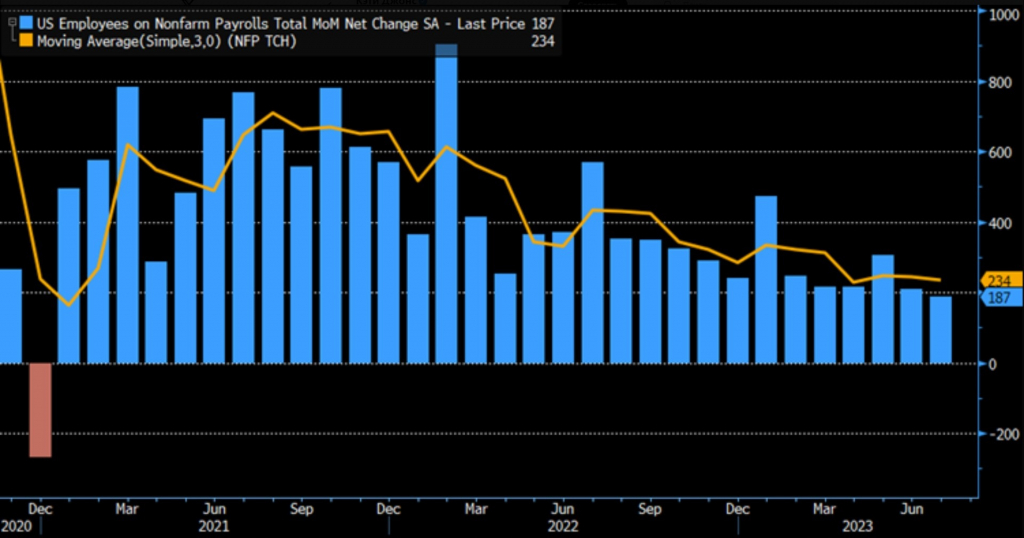

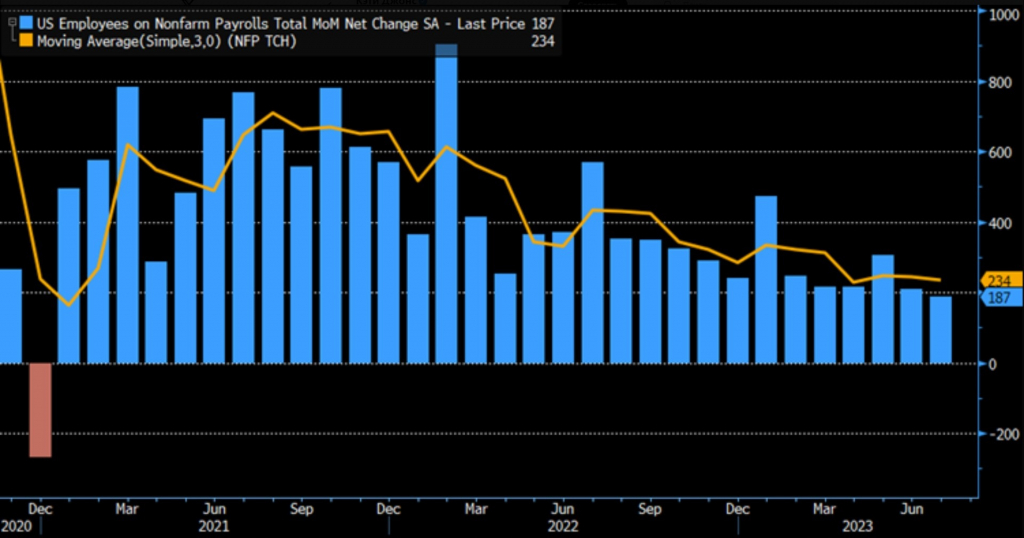

Отчет по рын ку труда подтвердил замедление найма, что указывает на приближение к рецессии в классическом варианте, невзирая на аномалии после пандемии, сначала замедляется сектор промышленности, потом сектор услуг, последним падает найм, и, согласно высказываниям членов ФРС, когда найм падает до отрицательных значений, делать искусственное дыхание экономике уже поздно.

Конечно, до отрицательных нонфармов пока далеко, но направление верное.

Ключевые компоненты июльского нонфарма:

— Количество новых рабочих мест 187K против 200K прогноза, ревизия за два предыдущих месяца составила -49К: май был пересмотрен до 281К против 306К ранее, июнь до 185К против 209К ранее;

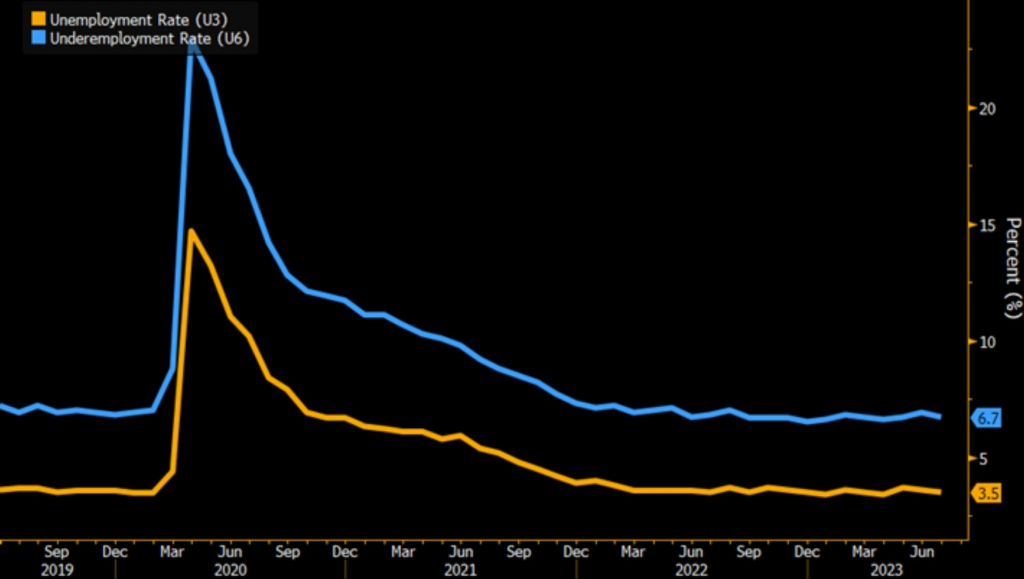

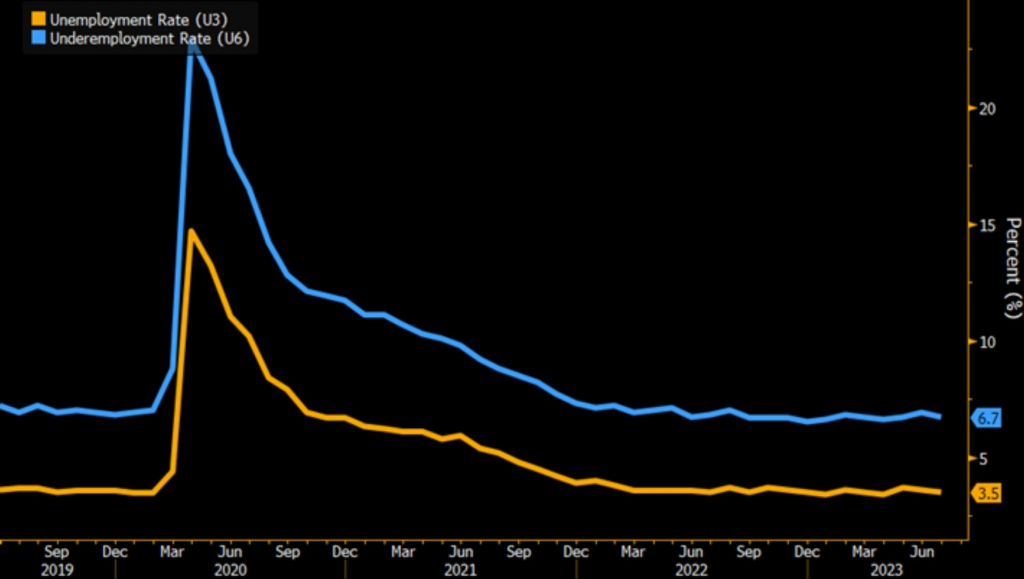

— Уровень безработицы U3 3,5% против 3,6% ранее;

— Уровень безработицы U6 6,7% против 6,9% ранее;

— Участие в рабочей силе 62,6% против 62,6% ранее;

— Рост зарплат 0,4%мм 4,4%гг против 0,4%мм 4,4%гг ранее;

— Средняя продолжительность рабочей недели 34,3 против 34,4 ранее.

Безусловно, замедление найма значительно, с учетом ревизии в -49К рынки сегодня увидели всего 138К новых рабочих мест.

Снижение найма в сфере услуг должно стать для ФРС радостью, но для фондового рынка, который находится вблизи хаев, замедление сектора услуг с учетом рецессии в промышленности должно стать ударом.

Рост зарплат остался на прежнем уровне с июня, но выше ожиданий.

Примечательно, что уровни безработицы упали, невзирая на слабый найм:

Реакция на нонфарм была странной, долговой рынок США вырос на фоне падения доллара, при этом рост фондового рынка был вымученным и незначительным.

По мнению Блумберг, долговой рынок ростом нивелировал падение после сильного отчета ADP, ибо ожидания на нонфарм были завышенными и это очень логичная интерпретация.

Однако, рост зарплат является негативом, хотя голуби ФРС, комментируя отчет по рынку труда, отметили, что зарплаты могут снижаться вслед за инфляцией с временным лагом и необходимости в повышении ставок больше нет.

Безусловно, при наступлении рецессии зарплаты тоже упадут, но на текущем этапе очевидно, что с июля зарплаты и инфляция прекратили падение.

Уходящая неделя раздала карты медведям.

Понижение рейтинга США агентством Fitch усугубит банковские проблемы, конечно, пока банки поддерживает ФРС, но в предвыборной гонке вопросы «а почему вы даете банкам деньги налогоплательщиков под залог всякого мусора по номинальной цене, если утверждаете, что банковская система стабильна и устойчива?» будут ставить Байдена в тупик.

Экономические отчеты США указывают на приближение рецессии, что, безусловно, позитивно для минфина США, ибо снизит стоимость обслуживания госдолга, и для ФРС, ибо инфляция упадет при рецессии, что позволит снизить ставки до выборов и перезапустить экономику США.

Но фондовые рынки на хаях смотрятся крайне нелепо в ситуации, когда экономика движется к обрыву, а отчеты компаний не подтверждают справедливость хайпа по ИИ на текущем этапе.

Я считаю, что фондовый рынок начал старшую коррекцию вниз, пока это ещё не обвал, но ретест лоев июня как минимум логичен.

С корреляцией по доллару при уходе от риска пока вопросы, ибо при обычной панике доллар растет, но при долговом кризисе доллар падает.

А что окончательно добьет фондовый рынок, долговой кризис при провальных аукционах следующей недели, отсутствие падение инфляции CPI 10 августа или старт нового витка торговой войны США с Китаем, – пока неведомо.

По ВА/ТА.

По евродоллару дошли до развилки, уперлись в сопротивление и дальше пока нет ясности, ибо по ФА я не знаю, что станет финальной причиной для бегства от риска, а по ВА тут развилка, ибо тройки во все стороны.

Но во всех корреляциях, за исключением долгового кризиса в США, доллар будет расти на уходе от риска.

А вот фондовые индексы говорят, что разворот вниз уже есть, хотя бы на среднесрочную коррекцию.

По S&P500 уже есть полная волна вниз и, как минимум, их будет две, а уже по ходу пьесы будет понятно, что делать с поддержкой.

Всего один главный релиз: инфляция CPI США в четверг, который очень сильно повлияет на долговой рынок и, как следствие, на фондовый и валютный рынки.

Важны аукционы ГКО США после снижения рейтинга США Фитчем.

Все звезды сойдутся в четверг: публикация инфляции CPI США, рынки опасаются роста общей инфляции на фоне пипсового падения базовой инфляции, если прогноз оправдается, то вечером аукцион 30-летних ГКО США будет провальным и фонда рухнет (скорее всего, если аукцион не будет договорен с банками заранее по выкупу) .

Вторая тема, которая может усилить панику – подписание Байденом указа о запрете инвестиций и продаже технологий в Китай.

Согласно недавним инсайдам, на неделе с 7 августа Байден огласит санкции в отношении Китая, время неизвестно, может быть в любой день, но я думаю, что после снижения рейта США Фитчем Байден отложит подписание указа до конца августа, дабы не усиливать панику на рынках.

Будет много ФРСников в эфире, но в любом случае решение ФРС на сентябрьском заседании зависит от динамики инфляции и ситуации на долговом рынке США, если инфляция вырастет, но долговой рынок рухнет – ФРС останется в режиме паузы.

Отчетов голубых фишек БигТеха, которые оказали бы на фондовый рынок сильное влияние, на предстоящей неделе нет.

Картинки с пятницы оставляю неизменными, аннотации к ним в пятничном обзоре.

Ключевые ФА-события предстоящей недели:

На неделе возможно оглашение указа Байдена по ограничению инвестиций и продаже технологий в Китай.

— Вторник:

Торговый баланс Китая.

Аукцион 3-летних ГКО США.

— Среда:

Инфляция в Китае.

Аукцион 10-летних ГКО США.

— Четверг:

Блок данных США во главе с инфляцией цен потребителей США.

Аукцион 30-летних ГКО США.

— Пятница:

Блок данных Британии во главе с ВВП США.

Блок данных США во главе с инфляцией цен производителей США.

Пятничный поцелуй

На уходящей неделе главными были экономические отчеты США и отчеты компаний.

Внеплановым событием стало снижение рейтинга США агентством Fitch, что привело к уходу от риска в традиционной корреляции на фоне роста доллара, а значит на текущем этапе рынки не опасаются долгового кризиса с выходом инвесторов из всех активов США, текущие опасения касаются только повышения вероятности рецессии по причине роста расходов бюджета на обслуживания госдолга и необходимости повышения налогов правительством США в будущем (понятно, что до выборов президента этого никто делать не будет).

Тем не менее, эта тема далеко не закрыта и следующим этапом проверки станут аукционы ГКО США на следующей неделе.

Экономические отчеты США были смешанными, но общий вывод – экономика США замедляется.

ISM подтвердил, что промышленность США в рецессии, а сектор услуг хоть и остается на территории роста, но замедляется.

Примечательно, что в июле компоненты цен в обоих ISM выросли, а занятости резко упали.

Отчет по рын ку труда подтвердил замедление найма, что указывает на приближение к рецессии в классическом варианте, невзирая на аномалии после пандемии, сначала замедляется сектор промышленности, потом сектор услуг, последним падает найм, и, согласно высказываниям членов ФРС, когда найм падает до отрицательных значений, делать искусственное дыхание экономике уже поздно.

Конечно, до отрицательных нонфармов пока далеко, но направление верное.

Ключевые компоненты июльского нонфарма:

— Количество новых рабочих мест 187K против 200K прогноза, ревизия за два предыдущих месяца составила -49К: май был пересмотрен до 281К против 306К ранее, июнь до 185К против 209К ранее;

— Уровень безработицы U3 3,5% против 3,6% ранее;

— Уровень безработицы U6 6,7% против 6,9% ранее;

— Участие в рабочей силе 62,6% против 62,6% ранее;

— Рост зарплат 0,4%мм 4,4%гг против 0,4%мм 4,4%гг ранее;

— Средняя продолжительность рабочей недели 34,3 против 34,4 ранее.

Безусловно, замедление найма значительно, с учетом ревизии в -49К рынки сегодня увидели всего 138К новых рабочих мест.

Снижение найма в сфере услуг должно стать для ФРС радостью, но для фондового рынка, который находится вблизи хаев, замедление сектора услуг с учетом рецессии в промышленности должно стать ударом.

Рост зарплат остался на прежнем уровне с июня, но выше ожиданий.

Примечательно, что уровни безработицы упали, невзирая на слабый найм:

Реакция на нонфарм была странной, долговой рынок США вырос на фоне падения доллара, при этом рост фондового рынка был вымученным и незначительным.

По мнению Блумберг, долговой рынок ростом нивелировал падение после сильного отчета ADP, ибо ожидания на нонфарм были завышенными и это очень логичная интерпретация.

Однако, рост зарплат является негативом, хотя голуби ФРС, комментируя отчет по рынку труда, отметили, что зарплаты могут снижаться вслед за инфляцией с временным лагом и необходимости в повышении ставок больше нет.

Безусловно, при наступлении рецессии зарплаты тоже упадут, но на текущем этапе очевидно, что с июля зарплаты и инфляция прекратили падение.

Уходящая неделя раздала карты медведям.

Понижение рейтинга США агентством Fitch усугубит банковские проблемы, конечно, пока банки поддерживает ФРС, но в предвыборной гонке вопросы «а почему вы даете банкам деньги налогоплательщиков под залог всякого мусора по номинальной цене, если утверждаете, что банковская система стабильна и устойчива?» будут ставить Байдена в тупик.

Экономические отчеты США указывают на приближение рецессии, что, безусловно, позитивно для минфина США, ибо снизит стоимость обслуживания госдолга, и для ФРС, ибо инфляция упадет при рецессии, что позволит снизить ставки до выборов и перезапустить экономику США.

Но фондовые рынки на хаях смотрятся крайне нелепо в ситуации, когда экономика движется к обрыву, а отчеты компаний не подтверждают справедливость хайпа по ИИ на текущем этапе.

Я считаю, что фондовый рынок начал старшую коррекцию вниз, пока это ещё не обвал, но ретест лоев июня как минимум логичен.

С корреляцией по доллару при уходе от риска пока вопросы, ибо при обычной панике доллар растет, но при долговом кризисе доллар падает.

А что окончательно добьет фондовый рынок, долговой кризис при провальных аукционах следующей недели, отсутствие падение инфляции CPI 10 августа или старт нового витка торговой войны США с Китаем, – пока неведомо.

По ВА/ТА.

По евродоллару дошли до развилки, уперлись в сопротивление и дальше пока нет ясности, ибо по ФА я не знаю, что станет финальной причиной для бегства от риска, а по ВА тут развилка, ибо тройки во все стороны.

Но во всех корреляциях, за исключением долгового кризиса в США, доллар будет расти на уходе от риска.

А вот фондовые индексы говорят, что разворот вниз уже есть, хотя бы на среднесрочную коррекцию.

По S&P500 уже есть полная волна вниз и, как минимум, их будет две, а уже по ходу пьесы будет понятно, что делать с поддержкой.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба