7 августа 2023 investing.com Крамер Майкл

Рынок акций завершил прошлую неделю снижением, при этом на недельных таймфреймах образовались паттерны «медвежье поглощение». Самым примечательным из них был паттерн на графике S&P 500, на котором тело красной свечи полностью перекрыло тело зеленой свечи предыдущей недели.

S&P 500 – недельный таймфрейм

Такой же паттерн образовался на графике Invesco QQQ Trust (NASDAQ:QQQ).

QQQ – недельный таймфрейм

А вот график Dow Jones Industrial Average

DJIA – недельный таймфрейм

и биржевого фонда iShares Russell 2000 (NYSE:IWM):

iShares Russell 2000 ETF – недельный таймфрейм

Этот паттерн также появился на дневном таймфрейме соотношения SPY и TLT.

SPY/TLT – дневной таймфрейм

Кроме того, на прошлой неделе, 27 июля, было подтверждено «медвежье поглощение» на дневном таймфреме S&P 500.

S&P 500 – дневной таймфрейм

Все это — «медвежьи» технические сигналы, и их подтверждение при еще одном недельном снижении укажет на сохранение дополнительного пространства для падения рынка. Что еще важнее, на минувшей неделе появились признаки разлада торговли, опирающейся на краткосрочную подразумеваемую волатильность.

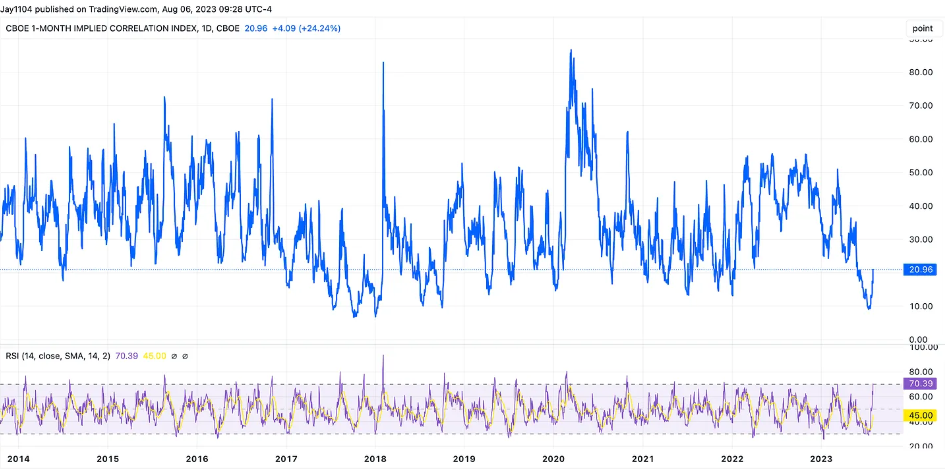

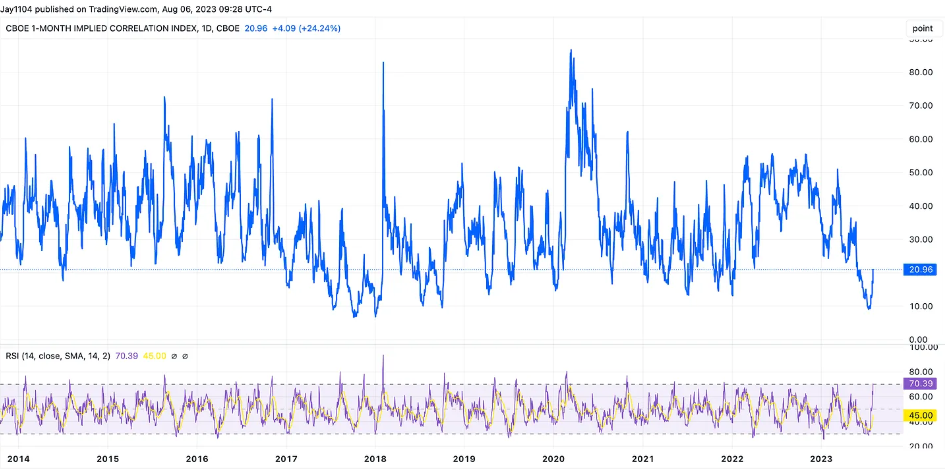

Речь идет о стратегии, при которой фонды открывают короткую позицию по S&P 500 на уровне индекса и длинную позицию по волатильности компонентов индекса, а также длинную позицию по самим акциям, входящим в состав индекса. Эти сделки можно отслеживать с помощью месячного индекса подразумеваемой корреляции, который на прошлой неделе вырос почти до 21 после падения до минимальных уровней с конца 2017 года и осени 2018 года. Рост этого индекса говорит о том, что эта опирающаяся на краткосрочную волатильность торговля, вероятнее всего, разваливается.

Месячный индекс подразумеваемой корреляции CBOE

Это, в том числе, связано со стремительным повышением доходности облигаций и восстановлением доллара. Так, пара USD/CAD на прошлой неделе вплотную приблизилась к тому, чтобы совершить пробой вверх и подняться до уровня 1,36.

USD/CAD – дневной таймфрейм

Индекс VIX, похоже, движется в тандеме с USD/CAD — когда растет эта валютная пара, вместе с ней повышается и индекс волатильности

USD/CAD и VIX

Это было очевидно в пятницу, когда пара USD/CAD начала расти примерно в 12:45 ET (19:45 мск).

USD/CAD, VIX и ES

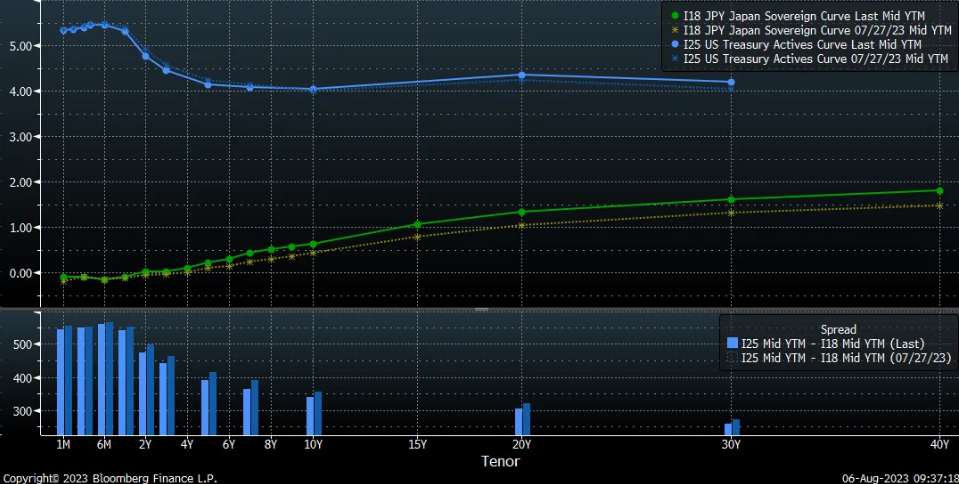

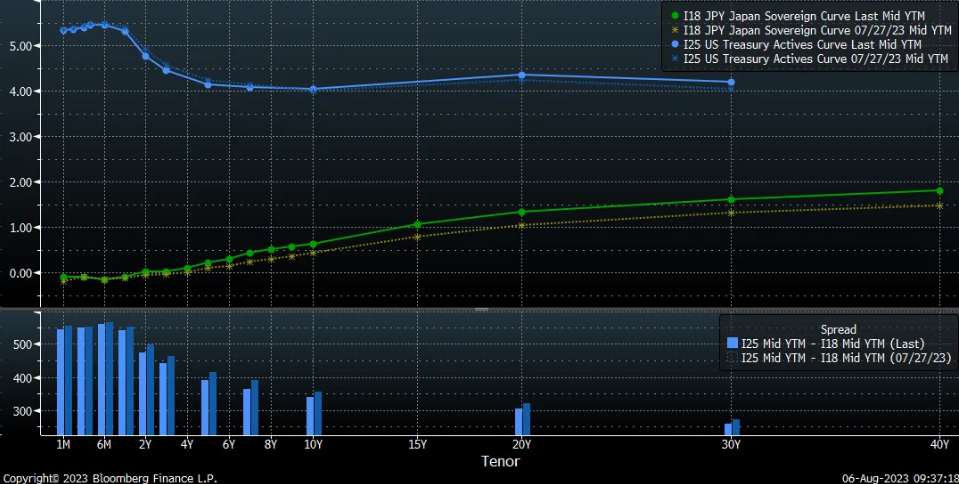

Укрепление доллара связано главным образом с двумя факторами — более благоприятной, чем ожидалось, ситуацией в американской экономике, ввиду которой многие аналитики отказываются от своих прогнозов о рецессии, и решением Банка Японии повысить предел доходности японских 10-летних облигаций. Доходность облигаций в США повышается на долгом конце кривой, как и доходность японского долга.

Доходность облигаций США и Японии

Если эта тенденция сохранится, следующий уровень поддержки для S&P 500 появится у гэпа в районе 4440, а затем — на 4390.

S&P 500

QQQ два дня подряд не смог подняться выше сопротивления $375, а это — «медвежий» сигнал, поскольку этот уровень ранее был поддержкой. Следующая поддержка находится на $368, далее — на $358.

QQQ – дневной таймфрейм

Пожалуй, главным событием прошлой недели стало резкое падение акций Apple (NASDAQ:AAPL). Акции упали ниже линии восходящего тренда, которая держится с начала января. До этого бумаги очень уверенно росли, но теперь восходящий тренд пробит. Именно за этой компанией, возможно, нужно следить.

Если акции Apple не восстановятся, это будет означать общую несостоятельность торговли с краткосрочной волатильностью, и сворачивание этих позиций продолжится. Следующий важный уровень поддержки у акций Apple появится только на $175.

Apple – дневной таймфрейм

S&P 500 – недельный таймфрейм

Такой же паттерн образовался на графике Invesco QQQ Trust (NASDAQ:QQQ).

QQQ – недельный таймфрейм

А вот график Dow Jones Industrial Average

DJIA – недельный таймфрейм

и биржевого фонда iShares Russell 2000 (NYSE:IWM):

iShares Russell 2000 ETF – недельный таймфрейм

Этот паттерн также появился на дневном таймфрейме соотношения SPY и TLT.

SPY/TLT – дневной таймфрейм

Кроме того, на прошлой неделе, 27 июля, было подтверждено «медвежье поглощение» на дневном таймфреме S&P 500.

S&P 500 – дневной таймфрейм

Все это — «медвежьи» технические сигналы, и их подтверждение при еще одном недельном снижении укажет на сохранение дополнительного пространства для падения рынка. Что еще важнее, на минувшей неделе появились признаки разлада торговли, опирающейся на краткосрочную подразумеваемую волатильность.

Речь идет о стратегии, при которой фонды открывают короткую позицию по S&P 500 на уровне индекса и длинную позицию по волатильности компонентов индекса, а также длинную позицию по самим акциям, входящим в состав индекса. Эти сделки можно отслеживать с помощью месячного индекса подразумеваемой корреляции, который на прошлой неделе вырос почти до 21 после падения до минимальных уровней с конца 2017 года и осени 2018 года. Рост этого индекса говорит о том, что эта опирающаяся на краткосрочную волатильность торговля, вероятнее всего, разваливается.

Месячный индекс подразумеваемой корреляции CBOE

Это, в том числе, связано со стремительным повышением доходности облигаций и восстановлением доллара. Так, пара USD/CAD на прошлой неделе вплотную приблизилась к тому, чтобы совершить пробой вверх и подняться до уровня 1,36.

USD/CAD – дневной таймфрейм

Индекс VIX, похоже, движется в тандеме с USD/CAD — когда растет эта валютная пара, вместе с ней повышается и индекс волатильности

USD/CAD и VIX

Это было очевидно в пятницу, когда пара USD/CAD начала расти примерно в 12:45 ET (19:45 мск).

USD/CAD, VIX и ES

Укрепление доллара связано главным образом с двумя факторами — более благоприятной, чем ожидалось, ситуацией в американской экономике, ввиду которой многие аналитики отказываются от своих прогнозов о рецессии, и решением Банка Японии повысить предел доходности японских 10-летних облигаций. Доходность облигаций в США повышается на долгом конце кривой, как и доходность японского долга.

Доходность облигаций США и Японии

Если эта тенденция сохранится, следующий уровень поддержки для S&P 500 появится у гэпа в районе 4440, а затем — на 4390.

S&P 500

QQQ два дня подряд не смог подняться выше сопротивления $375, а это — «медвежий» сигнал, поскольку этот уровень ранее был поддержкой. Следующая поддержка находится на $368, далее — на $358.

QQQ – дневной таймфрейм

Пожалуй, главным событием прошлой недели стало резкое падение акций Apple (NASDAQ:AAPL). Акции упали ниже линии восходящего тренда, которая держится с начала января. До этого бумаги очень уверенно росли, но теперь восходящий тренд пробит. Именно за этой компанией, возможно, нужно следить.

Если акции Apple не восстановятся, это будет означать общую несостоятельность торговли с краткосрочной волатильностью, и сворачивание этих позиций продолжится. Следующий важный уровень поддержки у акций Apple появится только на $175.

Apple – дневной таймфрейм

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба