• NVIDIA представит свой квартальный отчет завтра после закрытия регулярной торговой сессии в США.

• От компании ждут сильного повышения показателей.

• Но продолжится ли этот рост в долгосрочной перспективе, учитывая заоблачные оценки?

Взоры инвесторов устремлены на NVIDIA (NASDAQ:NVDA). Поставщик аппаратных и софтверных решений в сфере искусственного интеллекта (ИИ) готовится представить свои результаты, что может стать главным событием нынешнего сезона корпоративных отчетов за второй квартал.

Майский отчет NVIDIA вызвал переполох на мировых рынках, породив ажиотаж вокруг ИИ, на который опирается «бычий» тренд Nasdaq 100 текущего года. Акции самой NVIDIA с тех пор подскочили на 53%, а с января бумаги этой калифорнийской компании подорожали на 221%.

NVIDIA – дневной таймфрейм

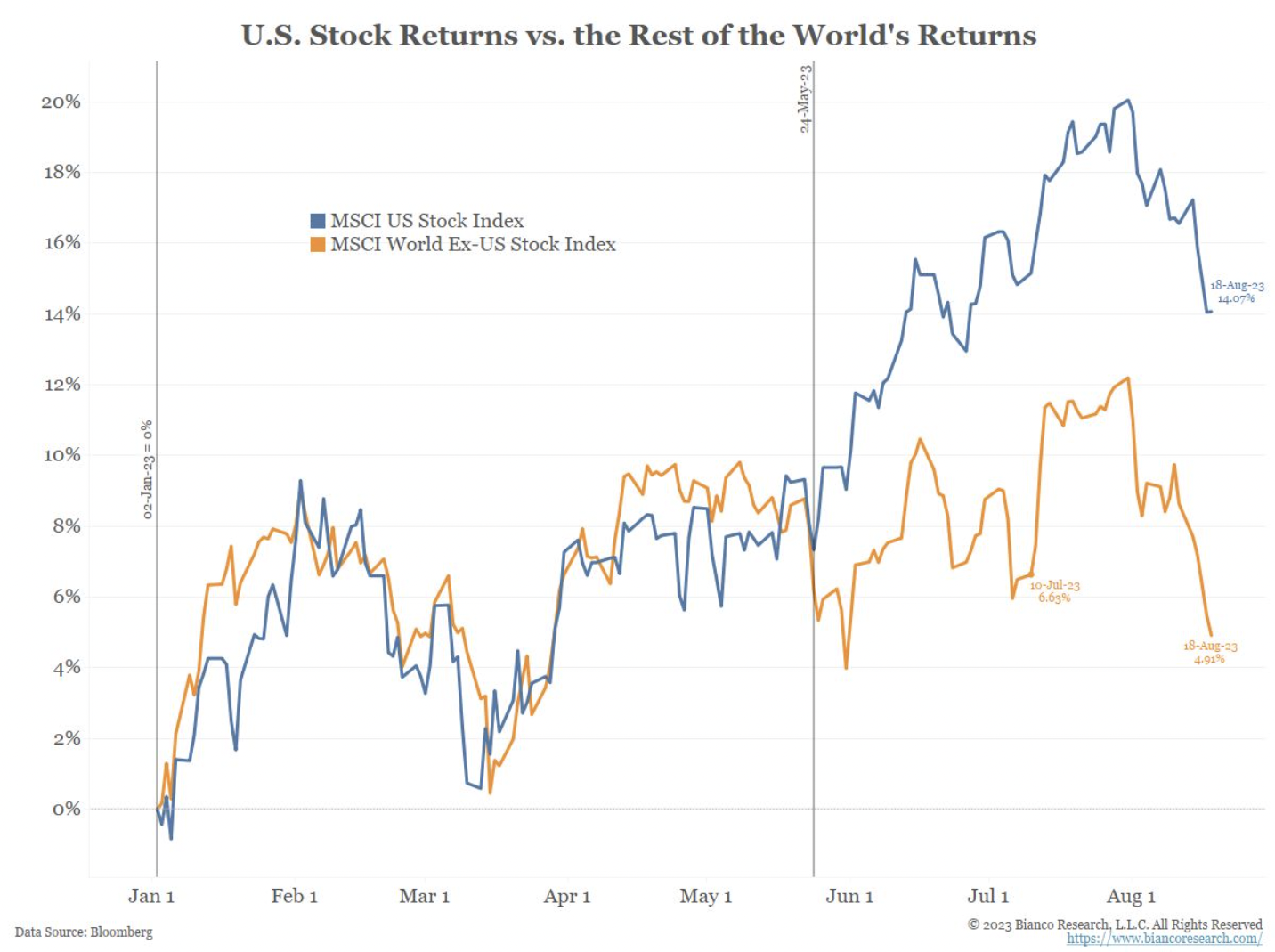

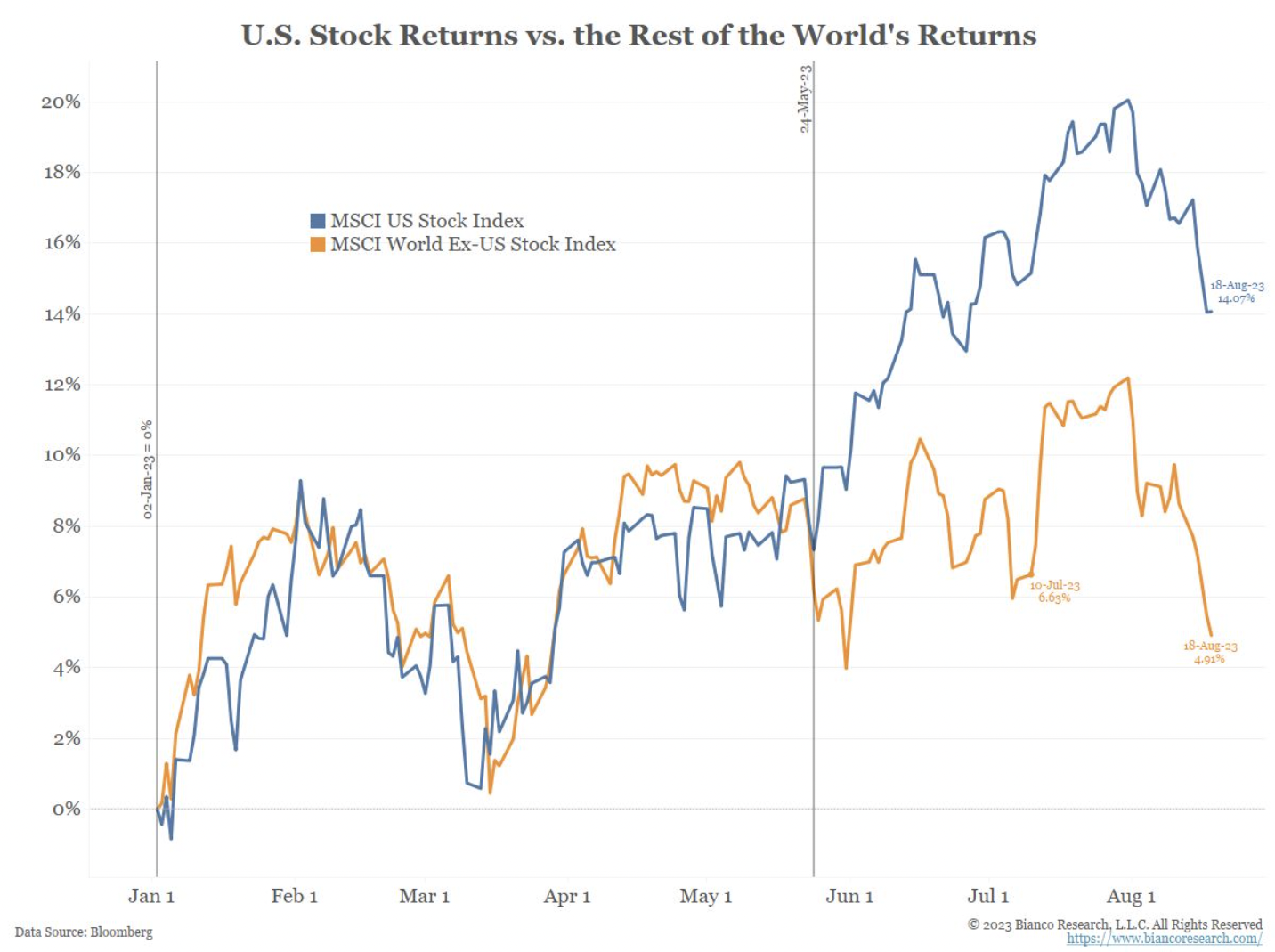

Что примечательно, публикация отчета NVIDIA за первый квартал 24 мая совпала с тем моментом, когда американский рынок акций начал обгонять индекс MSCI World Ex USA по итогам истекшей части года, что подчеркивает то огромное влияние, которое оказывают на широкий рынок финансовые результаты компании.

Американский рынок акций vs мировые рынки в этом году

Источник: Bianco Research

Какими окажутся завтрашние результаты?

На рынке полагают, что публикуемый завтра квартальный отчет будет свидетельствовать о значительном росте показателей NVIDIA. Прогноз по выручке составляет $11,1 миллиарда, что означает увеличение на 65% по сравнению с сопоставимым кварталом прошлого года, когда выручка составила $6,70 миллиарда.

Прибыль на акцию прогнозируется на уровне $2,09, что существенно выше прошлогоднего показателя $0,51 и означает рост на 309%.

Прибыль до вычета процентов и налогов (EBIT) ожидается на уровне $5,93 миллиарда по сравнению с $1,32 миллиарда годом ранее. Это соответствует росту на 348%.

Прогнозы совпадают с ожиданиями участников рынка, которые ждут от компании выдающихся темпов роста, главным образом за счет ИИ, играющего теперь центральную роль в бизнесе NVIDIA.

Стоит ли покупать акции NVIDIA при текущих оценках?

Если вы уже знакомы с моим подходом к инвестированию, вам должно быть известно, что две ключевые составляющие любого анализа качество/стоимость — это прочный баланс и разумная оценка.

В случае с NVIDIA мы можем говорить о наличии первой составляющей — солидных индикаторов качества, в том числе благоприятных трендов прибыли и выручки и сбалансированного баланса. С другой стороны, следует отметить заметную слабость денежных потоков по некоторым параметрам, например, по параметру доходности свободного денежного потока.

По существу у компании все хорошо, но без исключительно высоких показателей.

Я тщательно подбирал это определение, поскольку оно согласуется с ожиданиями относительно завтрашнего отчета, а рынок ждет поразительных результатов. Именно благодаря этой теме акции NVIDIA взлетели до невиданных высот.

Но, к сожалению, из-за таких факторов вторая составляющая — оценка — сильно пострадала.

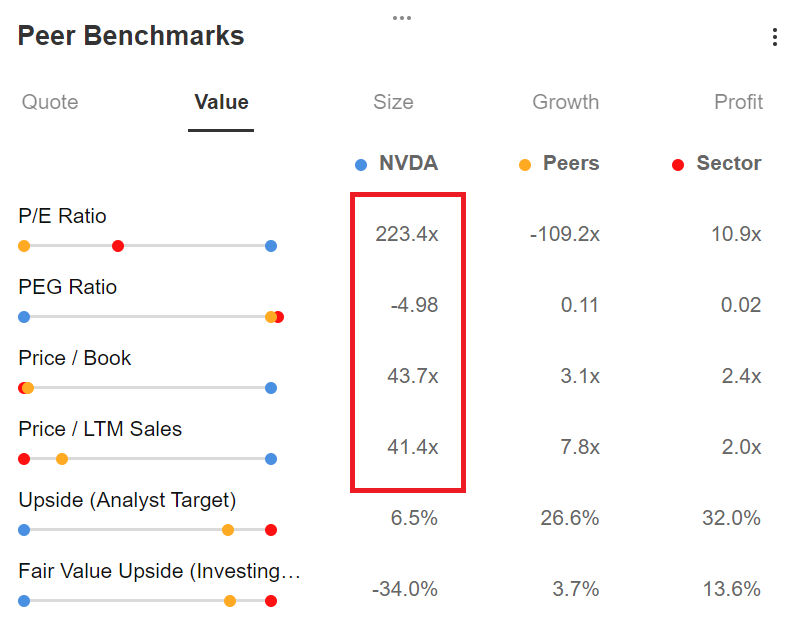

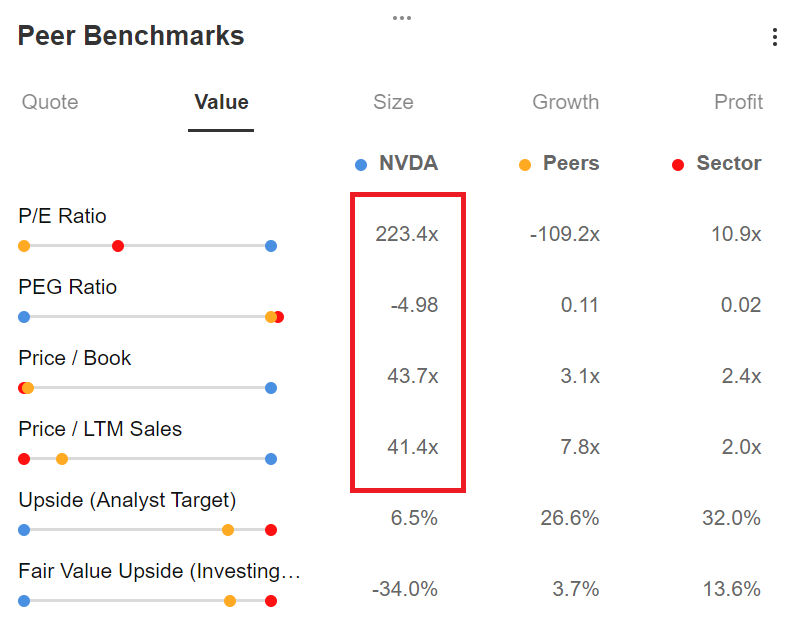

С помощью InvestingPro мы можем увидеть, что акции не только торгуются с абсолютной премией — их оценка также заметно превышает среднерыночный показатель и показатели конкурентов.

Сопоставление NVIDIA с конкурентами

Источник: InvestingPro

Если приглядеться к стандартным индикаторам, мы увидим, что акции NVIDIA сейчас торгуются с мультипликатором выше 40 к выручке и 223 к прибыли.

Вам наверняка известно, как устроен рынок, не так ли? При ажиотаже у инвесторов часто нарушается восприятие риска.

Акции таких компаний, как NVIDIA, вокруг которых поднимается шумиха, привлекают покупателей потому, что они растут, обновляя максимумы, и инвесторы, как это ни странно, начинают воспринимать их риски как менее высокие, хотя на самом деле все наоборот.

С другой стороны, когда акции резко падают, возможно под воздействием внешних факторов, но при этом их оценка впоследствии становится более привлекательной, инвесторы нередко от них отказываются, поскольку эти бумаги начинают считать рискованными.

Так что инвесторам никогда не стоит забывать, что на самом деле означает текущая оценка компании, а означает она сумму всех дисконтированных будущих денежных потоков.

Загвоздка с компаниями вроде NVIDIA в том, что их заоблачные оценки — это по сути ставка на то, что в течение ближайших нескольких лет они будут показывать очень высокие денежные потоки.

Если прибыль на акцию NVIDIA по итогам года превысит $6,4, такой результат будет указывать на средние темпы роста на 10-летний период выше 40%. Главный вопрос заключается в том, могут ли инвесторы рассчитывать на сохранение подобных темпов роста и сегодняшних высоких оценок.

Чтобы вам было понятнее, такой сценарий подразумевает, что через пять лет акции NVIDIA будут стоить $7600, а совокупная рыночная капитализация компании превысит $15 триллионов!

Возможно ли это?

Исходя из текущих рыночных настроений, инвесторы, возможно, будут в это верить еще несколько месяцев. Но в конечном счете они вспомнят и про оценку.

• От компании ждут сильного повышения показателей.

• Но продолжится ли этот рост в долгосрочной перспективе, учитывая заоблачные оценки?

Взоры инвесторов устремлены на NVIDIA (NASDAQ:NVDA). Поставщик аппаратных и софтверных решений в сфере искусственного интеллекта (ИИ) готовится представить свои результаты, что может стать главным событием нынешнего сезона корпоративных отчетов за второй квартал.

Майский отчет NVIDIA вызвал переполох на мировых рынках, породив ажиотаж вокруг ИИ, на который опирается «бычий» тренд Nasdaq 100 текущего года. Акции самой NVIDIA с тех пор подскочили на 53%, а с января бумаги этой калифорнийской компании подорожали на 221%.

NVIDIA – дневной таймфрейм

Что примечательно, публикация отчета NVIDIA за первый квартал 24 мая совпала с тем моментом, когда американский рынок акций начал обгонять индекс MSCI World Ex USA по итогам истекшей части года, что подчеркивает то огромное влияние, которое оказывают на широкий рынок финансовые результаты компании.

Американский рынок акций vs мировые рынки в этом году

Источник: Bianco Research

Какими окажутся завтрашние результаты?

На рынке полагают, что публикуемый завтра квартальный отчет будет свидетельствовать о значительном росте показателей NVIDIA. Прогноз по выручке составляет $11,1 миллиарда, что означает увеличение на 65% по сравнению с сопоставимым кварталом прошлого года, когда выручка составила $6,70 миллиарда.

Прибыль на акцию прогнозируется на уровне $2,09, что существенно выше прошлогоднего показателя $0,51 и означает рост на 309%.

Прибыль до вычета процентов и налогов (EBIT) ожидается на уровне $5,93 миллиарда по сравнению с $1,32 миллиарда годом ранее. Это соответствует росту на 348%.

Прогнозы совпадают с ожиданиями участников рынка, которые ждут от компании выдающихся темпов роста, главным образом за счет ИИ, играющего теперь центральную роль в бизнесе NVIDIA.

Стоит ли покупать акции NVIDIA при текущих оценках?

Если вы уже знакомы с моим подходом к инвестированию, вам должно быть известно, что две ключевые составляющие любого анализа качество/стоимость — это прочный баланс и разумная оценка.

В случае с NVIDIA мы можем говорить о наличии первой составляющей — солидных индикаторов качества, в том числе благоприятных трендов прибыли и выручки и сбалансированного баланса. С другой стороны, следует отметить заметную слабость денежных потоков по некоторым параметрам, например, по параметру доходности свободного денежного потока.

По существу у компании все хорошо, но без исключительно высоких показателей.

Я тщательно подбирал это определение, поскольку оно согласуется с ожиданиями относительно завтрашнего отчета, а рынок ждет поразительных результатов. Именно благодаря этой теме акции NVIDIA взлетели до невиданных высот.

Но, к сожалению, из-за таких факторов вторая составляющая — оценка — сильно пострадала.

С помощью InvestingPro мы можем увидеть, что акции не только торгуются с абсолютной премией — их оценка также заметно превышает среднерыночный показатель и показатели конкурентов.

Сопоставление NVIDIA с конкурентами

Источник: InvestingPro

Если приглядеться к стандартным индикаторам, мы увидим, что акции NVIDIA сейчас торгуются с мультипликатором выше 40 к выручке и 223 к прибыли.

Вам наверняка известно, как устроен рынок, не так ли? При ажиотаже у инвесторов часто нарушается восприятие риска.

Акции таких компаний, как NVIDIA, вокруг которых поднимается шумиха, привлекают покупателей потому, что они растут, обновляя максимумы, и инвесторы, как это ни странно, начинают воспринимать их риски как менее высокие, хотя на самом деле все наоборот.

С другой стороны, когда акции резко падают, возможно под воздействием внешних факторов, но при этом их оценка впоследствии становится более привлекательной, инвесторы нередко от них отказываются, поскольку эти бумаги начинают считать рискованными.

Так что инвесторам никогда не стоит забывать, что на самом деле означает текущая оценка компании, а означает она сумму всех дисконтированных будущих денежных потоков.

Загвоздка с компаниями вроде NVIDIA в том, что их заоблачные оценки — это по сути ставка на то, что в течение ближайших нескольких лет они будут показывать очень высокие денежные потоки.

Если прибыль на акцию NVIDIA по итогам года превысит $6,4, такой результат будет указывать на средние темпы роста на 10-летний период выше 40%. Главный вопрос заключается в том, могут ли инвесторы рассчитывать на сохранение подобных темпов роста и сегодняшних высоких оценок.

Чтобы вам было понятнее, такой сценарий подразумевает, что через пять лет акции NVIDIA будут стоить $7600, а совокупная рыночная капитализация компании превысит $15 триллионов!

Возможно ли это?

Исходя из текущих рыночных настроений, инвесторы, возможно, будут в это верить еще несколько месяцев. Но в конечном счете они вспомнят и про оценку.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба