30 августа 2023 T-Investments Стаценко Сергей

Получить доходность инвестиционного портфеля выше, чем доходность индекса акций, например индекса акций Мосбиржи IMOEX или индекса S&P 500, — сложная задача даже для профессиональных управляющих. И даже Уоррену Баффетту в долгосрочной перспективе ее решить не удается.

Расскажу подробнее о том, почему при долгосрочном и даже иногда краткосрочном инвестировании ПИФы — оптимальный выбор.

Можно ли обогнать рынок

Акции холдинга Berkshire Hathaway, возглавляемого инвестором-миллиардером Уорреном Баффеттом, с 1964 по 2022 год выросли на 3 787 464%, или на 19,8% в год. За тот же период индекс S&P 500 с дивидендами принес всего 24 708%, или 9,9% в год. Холдинг Баффетта известен тем, что деньги инвестировал в недооцененные акции.

Но если взять последние двадцать лет, то он показал доходность на уровне индекса S&P 500.

Доходность Berkshire Hathaway и SPDR S&P 500 ETF с 2003 по 2022 год

Центральный банк России посчитал доходность брокерских счетов частных российских инвесторов: только половина получила положительную доходность в 1 полугодии 2021 года. При этом индекс Мосбиржи полной доходности, учитывающий выплаченные дивиденды, вырос на 17% за этот период.

Доходность частных инвесторов, передавших активы в управление, по итогам трех предыдущих лет также не смогла превысить доходность индекса Мосбиржи полной доходности и индекса полной доходности корпоративных облигаций Мосбиржи.

Доходность инвестиций частных инвесторов по стратегиям доверительного управления

Управляющим доступны профессиональные информационно-аналитические системы, например Bloomberg, стоимость которых исчисляется несколькими десятками тысяч долларов в год. Также управляющие могут общаться с руководителями компаний, чтобы обсудить их перспективы. Как правило, все это недоступно обычному инвестору.

Одних аналитических обзоров недостаточно. Нужно знать, как читать финансовую отчетность, как ею могут манипулировать, оценивать качество управления, понимать особенности рынка, на котором работает компания. А затем все это приходится обновлять, так как в компании происходят перемены. Поэтому инвесторам нужна альтернатива в виде инструмента коллективных инвестиций — паевые инвестиционные фонды, управляемые профессиональными управляющими с командой аналитиков.

Преимущества ПИФов

Просто купить. Паи биржевого ПИФа можно купить и продать на бирже через мобильное приложение брокера, а паи открытых ПИФов — через приложение или на сайте управляющей компании. У некоторых брокеров отсутствует комиссия за сделки с паями под управлением управляющей компании, входящей в одну группу с брокером, а у некоторых управляющих компаний отсутствуют надбавки и скидки при приобретении или погашении паев открытых ПИФов.

Диверсификация за меньшие деньги. Инвестируя в один ПИФ, инвестор приобретает множество ценных бумаг. Так, приобретая паи ПИФа, копирующего индекс акций Мосбиржи, инвестор становится обладателем акций нескольких десятков крупнейших по капитализации российских компаний.

Для приобретения паев ПИФа достаточно 6 ₽, чтобы стать обладателем портфеля из 42 акций и расписок, входящих в индекс акций Мосбиржи. Именно столько стоит пай фонда «Тинькофф Индекс Мосбиржи» (TMOS). Если сформировать такой портфель самостоятельно, то понадобится несколько сотен тысяч рублей, чтобы получить сбалансированный портфель акций.

Экономия времени. Инвестору понадобится меньше времени на выбор и анализ результатов фонда, чем на изучение отдельных ценных бумаг и эмитентов. А на эксперименты со стратегией в отдельных акциях могут уйти годы.

Экономия на налогах. Пайщики ПИФа платят налог при продаже или погашении паев, а фонд благодаря статусу имущественного комплекса не платит налог с дохода от продажи бумаг и с поступающих в него дивидендов и купонов от российских бумаг. Фонд реинвестирует доход, с которого не пришлось платить налог, и это увеличивает потенциальный доход пайщиков.

Если же владеть паями фонда более 3 лет, то при продаже или погашении паев с инвестора не удерживается налог на доход. Льгота распространяется на доход не более 3 млн рублей в год.

Недостатки ПИФов

Инфраструктурный риск. В хранении, совершении сделок и аудите активов ПИФов задействовано много участников: управляющая компания, банк, брокер, аудитор, депозитарий, биржа. Ошибки, недобросовестные действия сотрудников, сбои в работе технических средств инфраструктурных организаций могут привести к убыткам.

Если владеть акциями и облигациями напрямую, а не через фонд, такой риск тоже есть. Но, на мой взгляд, он ниже, поскольку исключаются некоторые участники инфраструктуры.

Некачественное управление. Фонды, которые показывали высокую доходность в прошлом, могут отставать от доходности индекса или доходности аналогичных фондов из-за смены управляющего, пересмотра стратегии, неправильных инвестиционных решений.

Отставание в доходности. Доходность фондов, копирующих какой-либо индекс широкого рынка, может отставать от доходности самого индекса. Это может объясняться не только расходами фонда, но и несоответствием состава и структуры между активами фонда и индексом.

Расходы на управление. Управление некоторыми типами фондов обходится недешево. Кроме вознаграждения управляющей компании оплачиваются услуги брокера, регистратора, депозитария, аудитора, оценщика. Услуги участников инвестиционного процесса покрываются за счет активов фонда, что уменьшает их доходность.

Биржевые ПИФы взимают около 0,5—1% в год, а у других типов фондов — открытых, закрытых, интервальных — комиссии могут доходить до нескольких процентов в год от стоимости активов фонда. Управляющие компании небиржевых типов фондов в дополнение к вознаграждению за управление могут взимать с пайщиков надбавки при покупке и скидки при погашении паев, что также снижает доходность инвестиций.

Расходы на управление ряда популярных фондов

Расходы считаются в процентах от стоимости чистых активов. Источник: данные управляющих компаний

Какой ПИФ выбрать

Выделю основные типы фондов, которые подойдут большинству инвесторов.

По способу приобретения паев — открытые и биржевые. Паи открытых фондов можно купить или погасить через управляющую компанию или ее агентов в любой момент, а паи биржевых фондов можно купить или продать на бирже.

По типу активов — акций и облигаций. Фонды акций подойдут инвесторам, которые копят на достижение долгосрочных целей и которым вложенные деньги не понадобятся в течение 10—15 лет. Оптимальный вариант, когда инвестор в течение долгосрочного периода делает дополнительные взносы на покупку паев.

На кратко-, среднесрочные периоды и когда инвестор не знает, когда ему понадобится накопленная сумма, лучше вложить деньги в ПИФы облигаций.

По стратегии — пассивное и активное управление. Фонды пассивного управления копируют один из индексов, а управляющие фондов с активным управлением выбирают ценные бумаги по своему усмотрению с целью обыграть какой-либо индекс.

Крупнейшие по активам индексные фонды акций и облигаций, млрд рублей

Фонды акций активного управления, обыгравшие индекс акций Мосбиржи за 3 года, млрд рублей

Фонды акций активного управления, обыгравшие индекс акций Мосбиржи за 5 лет, млрд рублей

Доходность указана с учетом сложного процента. Источник: InvestFunds, данные на 31.07.2023

Стратегия по ПИФам

Оптимальная стратегия для частных инвесторов — регулярно инвестировать определенную сумму в паи. Такая простая стратегия позволит при падении рынка купить больше бумаг, а при росте — меньше.

Для наглядности протестируем данный подход на примере одного из худших периодов в истории российского фондового рынка, с ноября 2021 года по октябрь 2022 года, когда падение индекса акций Мосбиржи достигало 60%.

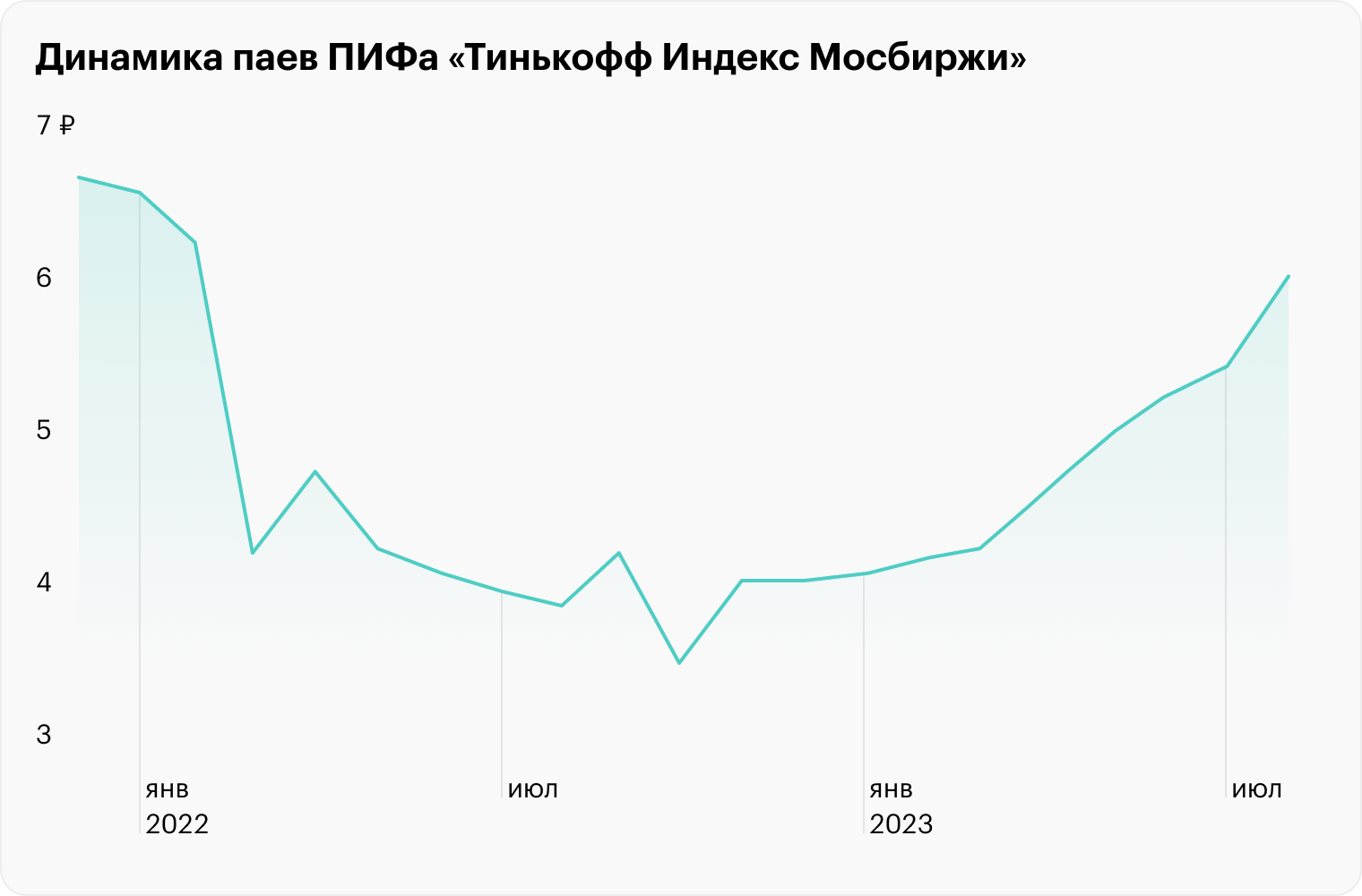

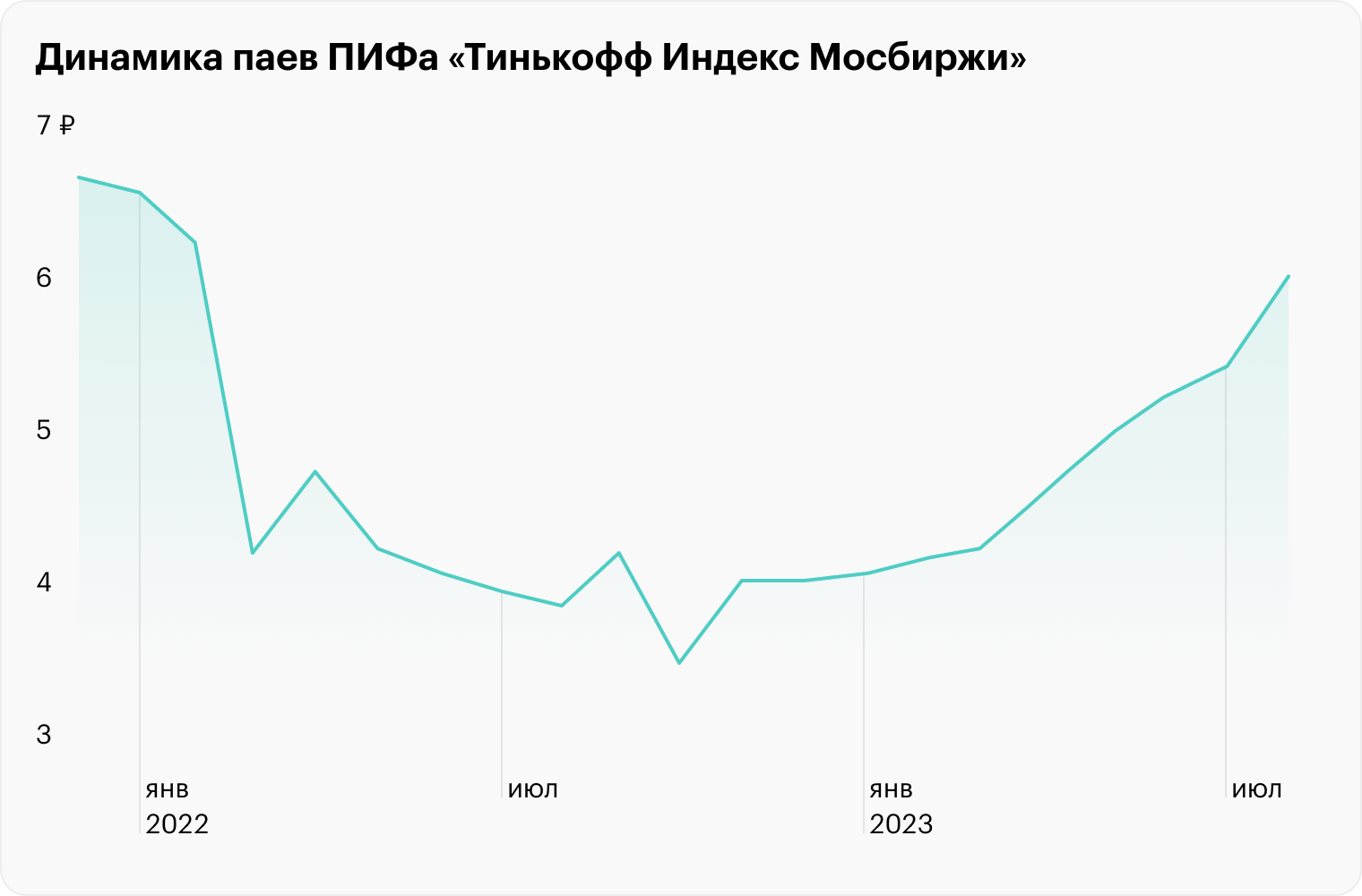

Предположим, что в конце каждого месяца начиная с ноября 2021 года мы инвестируем по 5 тысяч рублей в паи биржевого ПИФа «Тинькофф Индекс Мосбиржи» (TMOS).

На графике отмечены даты покупки паев

Стратегия инвестиций на примере БПИФ «Тинькофф Индекс Мосбиржи»

Благодаря тому, что мы покупали паи на определенную сумму, и несмотря на то, что покупки начались на уровне наиболее высоких цен за период, портфель к концу июля 2023 года вырос на 32% от вложенной суммы, притом что цены паев к этому моменту не достигли предыдущего максимума на уровне 7,5 ₽.

Покупая с определенной последовательностью, в периоды низких цен удалось приобрести наибольшее количество паев, как это было в сентябре 2022 года в рассматриваемом примере.

Даже если прекратить покупать паи в июле 2023 года, то на момент, когда паи вырастут до предыдущего уровня в 7,5 ₽, стоимость портфеля увеличится на 62% — до 170 012 ₽.

Что в итоге

Средний срок жизни брокерского счета частного инвестора, по словам руководителя одной из брокерских контор, составляет несколько лет. В течение этого периода многие инвесторы не получают ожидаемого результата на бирже либо теряют деньги и интерес к инвестициям. Зачастую это связано с активной торговлей и излишним риском, чего можно было бы избежать, если инвестировать в диверсифицированный портфель на основе фондов.

Не каждому типу инвесторов подойдут фонды, инвестирующие в акции, из-за риск-профиля инвестора. Такие фонды подойдут инвесторам, которые копят на долгосрочные цели: достижение финансовой свободы, пенсия, образование детей, когда вложенные деньги не будут изыматься в течение 10—15 лет. Оптимальный вариант — когда инвестор в течение длительного периода делает дополнительные регулярные взносы на покупку акций или паев, инвестируя часть дохода.

На кратко- и среднесрочные периоды лучше инвестировать в ПИФы облигаций или в облигации со сроком до погашения, соответствующим инвестиционному горизонту инвестора.

Учитывая, что немногим профессиональным управляющим за продолжительный период времени удалось превысить доходность рынка, частным инвесторам на начальном этапе стоит инвестировать в фонд, придерживающийся какого-либо индекса акций широкого рынка, или в фонд крупнейших по капитализации компаний.

В дальнейшем, по мере накопления опыта, можно самостоятельно отбирать акции для портфеля, но, как показывает практика, даже Баффетту с его портфелем из 5 тщательно отобранных компаний сложно превзойти индекс S&P 500.

Благодаря паевым фондам и следованию определенной инвестиционной стратегии инвесторы могут значительно повысить шансы на успех и получить хорошие результаты на фондовом рынке.

Расскажу подробнее о том, почему при долгосрочном и даже иногда краткосрочном инвестировании ПИФы — оптимальный выбор.

Можно ли обогнать рынок

Акции холдинга Berkshire Hathaway, возглавляемого инвестором-миллиардером Уорреном Баффеттом, с 1964 по 2022 год выросли на 3 787 464%, или на 19,8% в год. За тот же период индекс S&P 500 с дивидендами принес всего 24 708%, или 9,9% в год. Холдинг Баффетта известен тем, что деньги инвестировал в недооцененные акции.

Но если взять последние двадцать лет, то он показал доходность на уровне индекса S&P 500.

Доходность Berkshire Hathaway и SPDR S&P 500 ETF с 2003 по 2022 год

Центральный банк России посчитал доходность брокерских счетов частных российских инвесторов: только половина получила положительную доходность в 1 полугодии 2021 года. При этом индекс Мосбиржи полной доходности, учитывающий выплаченные дивиденды, вырос на 17% за этот период.

Доходность частных инвесторов, передавших активы в управление, по итогам трех предыдущих лет также не смогла превысить доходность индекса Мосбиржи полной доходности и индекса полной доходности корпоративных облигаций Мосбиржи.

Доходность инвестиций частных инвесторов по стратегиям доверительного управления

Управляющим доступны профессиональные информационно-аналитические системы, например Bloomberg, стоимость которых исчисляется несколькими десятками тысяч долларов в год. Также управляющие могут общаться с руководителями компаний, чтобы обсудить их перспективы. Как правило, все это недоступно обычному инвестору.

Одних аналитических обзоров недостаточно. Нужно знать, как читать финансовую отчетность, как ею могут манипулировать, оценивать качество управления, понимать особенности рынка, на котором работает компания. А затем все это приходится обновлять, так как в компании происходят перемены. Поэтому инвесторам нужна альтернатива в виде инструмента коллективных инвестиций — паевые инвестиционные фонды, управляемые профессиональными управляющими с командой аналитиков.

Преимущества ПИФов

Просто купить. Паи биржевого ПИФа можно купить и продать на бирже через мобильное приложение брокера, а паи открытых ПИФов — через приложение или на сайте управляющей компании. У некоторых брокеров отсутствует комиссия за сделки с паями под управлением управляющей компании, входящей в одну группу с брокером, а у некоторых управляющих компаний отсутствуют надбавки и скидки при приобретении или погашении паев открытых ПИФов.

Диверсификация за меньшие деньги. Инвестируя в один ПИФ, инвестор приобретает множество ценных бумаг. Так, приобретая паи ПИФа, копирующего индекс акций Мосбиржи, инвестор становится обладателем акций нескольких десятков крупнейших по капитализации российских компаний.

Для приобретения паев ПИФа достаточно 6 ₽, чтобы стать обладателем портфеля из 42 акций и расписок, входящих в индекс акций Мосбиржи. Именно столько стоит пай фонда «Тинькофф Индекс Мосбиржи» (TMOS). Если сформировать такой портфель самостоятельно, то понадобится несколько сотен тысяч рублей, чтобы получить сбалансированный портфель акций.

Экономия времени. Инвестору понадобится меньше времени на выбор и анализ результатов фонда, чем на изучение отдельных ценных бумаг и эмитентов. А на эксперименты со стратегией в отдельных акциях могут уйти годы.

Экономия на налогах. Пайщики ПИФа платят налог при продаже или погашении паев, а фонд благодаря статусу имущественного комплекса не платит налог с дохода от продажи бумаг и с поступающих в него дивидендов и купонов от российских бумаг. Фонд реинвестирует доход, с которого не пришлось платить налог, и это увеличивает потенциальный доход пайщиков.

Если же владеть паями фонда более 3 лет, то при продаже или погашении паев с инвестора не удерживается налог на доход. Льгота распространяется на доход не более 3 млн рублей в год.

Недостатки ПИФов

Инфраструктурный риск. В хранении, совершении сделок и аудите активов ПИФов задействовано много участников: управляющая компания, банк, брокер, аудитор, депозитарий, биржа. Ошибки, недобросовестные действия сотрудников, сбои в работе технических средств инфраструктурных организаций могут привести к убыткам.

Если владеть акциями и облигациями напрямую, а не через фонд, такой риск тоже есть. Но, на мой взгляд, он ниже, поскольку исключаются некоторые участники инфраструктуры.

Некачественное управление. Фонды, которые показывали высокую доходность в прошлом, могут отставать от доходности индекса или доходности аналогичных фондов из-за смены управляющего, пересмотра стратегии, неправильных инвестиционных решений.

Отставание в доходности. Доходность фондов, копирующих какой-либо индекс широкого рынка, может отставать от доходности самого индекса. Это может объясняться не только расходами фонда, но и несоответствием состава и структуры между активами фонда и индексом.

Расходы на управление. Управление некоторыми типами фондов обходится недешево. Кроме вознаграждения управляющей компании оплачиваются услуги брокера, регистратора, депозитария, аудитора, оценщика. Услуги участников инвестиционного процесса покрываются за счет активов фонда, что уменьшает их доходность.

Биржевые ПИФы взимают около 0,5—1% в год, а у других типов фондов — открытых, закрытых, интервальных — комиссии могут доходить до нескольких процентов в год от стоимости активов фонда. Управляющие компании небиржевых типов фондов в дополнение к вознаграждению за управление могут взимать с пайщиков надбавки при покупке и скидки при погашении паев, что также снижает доходность инвестиций.

Расходы на управление ряда популярных фондов

Расходы считаются в процентах от стоимости чистых активов. Источник: данные управляющих компаний

Какой ПИФ выбрать

Выделю основные типы фондов, которые подойдут большинству инвесторов.

По способу приобретения паев — открытые и биржевые. Паи открытых фондов можно купить или погасить через управляющую компанию или ее агентов в любой момент, а паи биржевых фондов можно купить или продать на бирже.

По типу активов — акций и облигаций. Фонды акций подойдут инвесторам, которые копят на достижение долгосрочных целей и которым вложенные деньги не понадобятся в течение 10—15 лет. Оптимальный вариант, когда инвестор в течение долгосрочного периода делает дополнительные взносы на покупку паев.

На кратко-, среднесрочные периоды и когда инвестор не знает, когда ему понадобится накопленная сумма, лучше вложить деньги в ПИФы облигаций.

По стратегии — пассивное и активное управление. Фонды пассивного управления копируют один из индексов, а управляющие фондов с активным управлением выбирают ценные бумаги по своему усмотрению с целью обыграть какой-либо индекс.

Крупнейшие по активам индексные фонды акций и облигаций, млрд рублей

Фонды акций активного управления, обыгравшие индекс акций Мосбиржи за 3 года, млрд рублей

Фонды акций активного управления, обыгравшие индекс акций Мосбиржи за 5 лет, млрд рублей

Доходность указана с учетом сложного процента. Источник: InvestFunds, данные на 31.07.2023

Стратегия по ПИФам

Оптимальная стратегия для частных инвесторов — регулярно инвестировать определенную сумму в паи. Такая простая стратегия позволит при падении рынка купить больше бумаг, а при росте — меньше.

Для наглядности протестируем данный подход на примере одного из худших периодов в истории российского фондового рынка, с ноября 2021 года по октябрь 2022 года, когда падение индекса акций Мосбиржи достигало 60%.

Предположим, что в конце каждого месяца начиная с ноября 2021 года мы инвестируем по 5 тысяч рублей в паи биржевого ПИФа «Тинькофф Индекс Мосбиржи» (TMOS).

На графике отмечены даты покупки паев

Стратегия инвестиций на примере БПИФ «Тинькофф Индекс Мосбиржи»

Благодаря тому, что мы покупали паи на определенную сумму, и несмотря на то, что покупки начались на уровне наиболее высоких цен за период, портфель к концу июля 2023 года вырос на 32% от вложенной суммы, притом что цены паев к этому моменту не достигли предыдущего максимума на уровне 7,5 ₽.

Покупая с определенной последовательностью, в периоды низких цен удалось приобрести наибольшее количество паев, как это было в сентябре 2022 года в рассматриваемом примере.

Даже если прекратить покупать паи в июле 2023 года, то на момент, когда паи вырастут до предыдущего уровня в 7,5 ₽, стоимость портфеля увеличится на 62% — до 170 012 ₽.

Что в итоге

Средний срок жизни брокерского счета частного инвестора, по словам руководителя одной из брокерских контор, составляет несколько лет. В течение этого периода многие инвесторы не получают ожидаемого результата на бирже либо теряют деньги и интерес к инвестициям. Зачастую это связано с активной торговлей и излишним риском, чего можно было бы избежать, если инвестировать в диверсифицированный портфель на основе фондов.

Не каждому типу инвесторов подойдут фонды, инвестирующие в акции, из-за риск-профиля инвестора. Такие фонды подойдут инвесторам, которые копят на долгосрочные цели: достижение финансовой свободы, пенсия, образование детей, когда вложенные деньги не будут изыматься в течение 10—15 лет. Оптимальный вариант — когда инвестор в течение длительного периода делает дополнительные регулярные взносы на покупку акций или паев, инвестируя часть дохода.

На кратко- и среднесрочные периоды лучше инвестировать в ПИФы облигаций или в облигации со сроком до погашения, соответствующим инвестиционному горизонту инвестора.

Учитывая, что немногим профессиональным управляющим за продолжительный период времени удалось превысить доходность рынка, частным инвесторам на начальном этапе стоит инвестировать в фонд, придерживающийся какого-либо индекса акций широкого рынка, или в фонд крупнейших по капитализации компаний.

В дальнейшем, по мере накопления опыта, можно самостоятельно отбирать акции для портфеля, но, как показывает практика, даже Баффетту с его портфелем из 5 тщательно отобранных компаний сложно превзойти индекс S&P 500.

Благодаря паевым фондам и следованию определенной инвестиционной стратегии инвесторы могут значительно повысить шансы на успех и получить хорошие результаты на фондовом рынке.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба