Для начала, напомню как РОСНЕФТЬ отработала 2022 год

Весной компания "потеряла" 3 НПЗ национализированные в Германии

В Октябре'22 указом Президента РОСНЕФТЬ получила долю "самоушедшего" EXXONMOBIL в проекте "Сахалин-1"

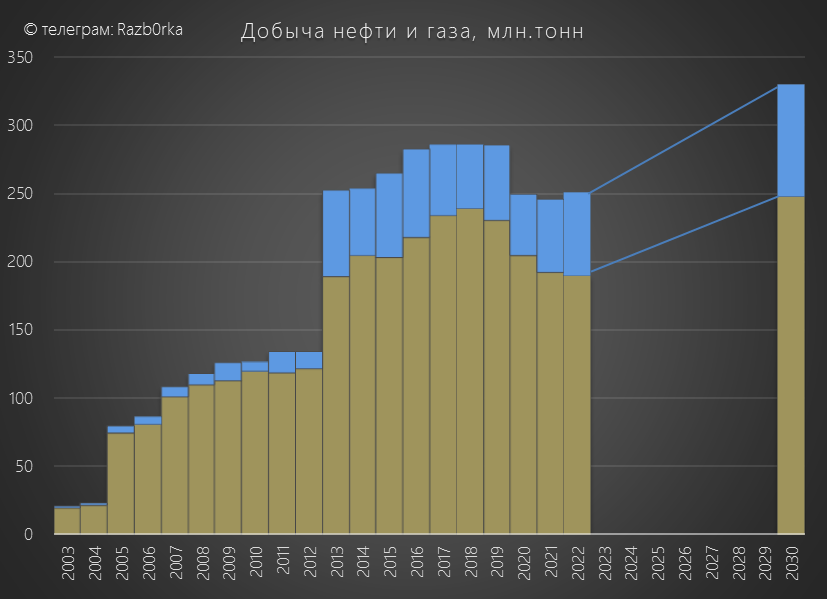

В течении года РОСНЕФТЬ продолжала выводить на проектную мощность сибирский газовый проект РОСПАН, запущенный в 2021

Кроме того, запустила в Сентябре новый газовый проект ХАРАМПУР

Суммарная мощность этих 2 проектов около 40 млрд куб.м газа в год

В результате, добыча газа компании выросла до рекордных уровней

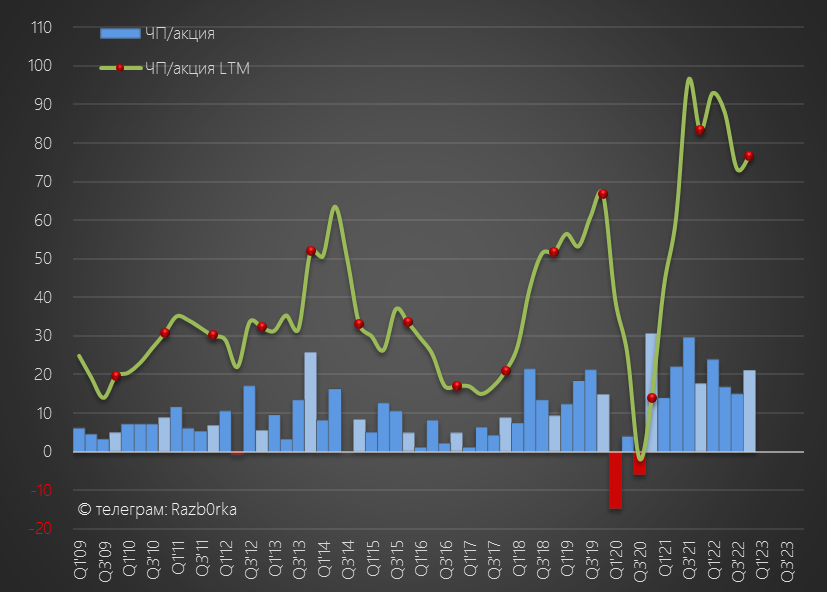

Годовая прибыль составила 77 руб/акция или 813 млрд руб

Не так уж и плохо для такого тяжелого года...

Но есть один нюанс!

Значительную часть прибыли, как и у других нефтяников, составили выплаты государства по топливному демпферу

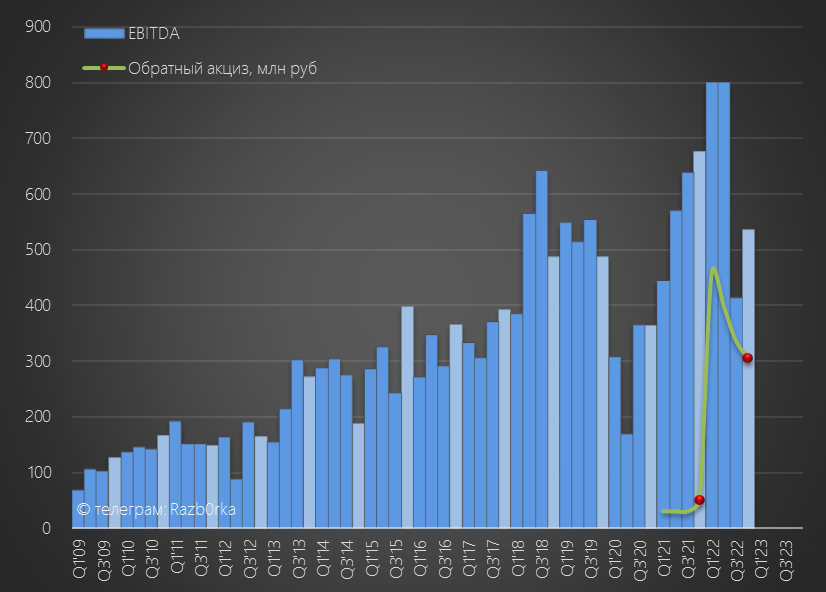

По моим расчетам, РОСНЕФТЬ получила от государства 1.5 ТРИЛЛИОНА руб топливного демпфера!

Напомню, что EBITDA компании за 2022 год была 2.5 триллиона руб

Соответственно, выплаты по демпферу составили 60% годовой EBITDA!

Экспертами и государством ожидалось, что в 2023 году эти выплаты начиная с Апреля сильно сократятся из-за изменения формулы расчета демпфера

Это рисовало нерадужные перспективы прибыли не только РОСНЕФТИ, но и других наших нефтяников

Однако вопреки ожиданиям, государство продолжило платить нефтяникам около 100 млрд руб в месяц

Суммарно за 7 месяцев государством было выплачено более 650 млрд руб

По моим расчетам, 425-450 млрд из них получила РОСНЕФТЬ и входящие в группу БАШНЕФТЬ, САРАТОВСКИЙ НПЗ

Теперь ожидается, что снижение этих выплат произойдет с 1 Сентября и не до конца года, как планировалось ранее, а на 3 следующих года!

Вроде бы все важные моменты напомнил, можно переходить к результатам 2 квартала

Пресс-релиз с результатами 2 квартала и 1 полугодия

Как Вам динамика показателей 1 полугодия год к году?

Выручка -25%

EBITDA -5%

Прибыль +45%

Очередная головоломка!

Как при -25% выручки, прибыль растет в 1.5 раза?

К сожалению, компания не помогает нам разгадать эту загадку

Про EBITDA еще хоть что-то написали, а про 45% рост прибыли просто забыли

К сожалению, и сам отчет не дает понимания за счет чего выросла прибыль

У нас есть несколько верхнеуровневых квартальных цифр из пресс-релизов и вот это урезанное НЕЧТО

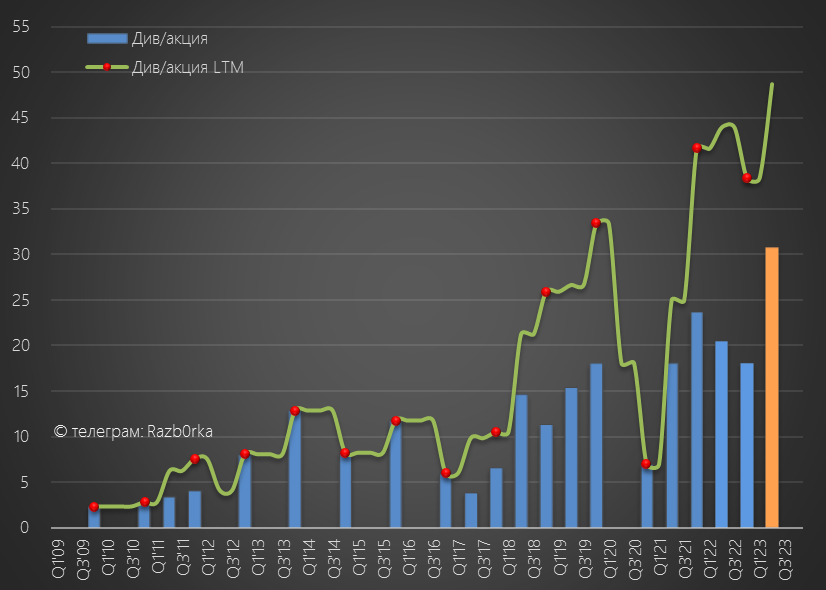

Главное что мы узнали, что база для расчета дивиденда за 1 полугодие равна 652 млрд руб

При стандартной 50% выплате дивиденд составит 30.8 руб/акция

Текущая цена акций 556 руб дает 5.5% дивидендную доходность за полугодие

Наш рынок очень любит дивиденды

Благодаря регулярным и значительным выплатам, количество акционеров РОСНЕФТЬ выросло с 2021 года в 4.5 раз до 900 тыс человек

Думаю, что 99% из них ни разу не открывали отчеты РОСНЕФТЬ и им для принятия инвестиционного решения достаточно одной цифры: 30.8 руб

Вы надеюсь более детально подходите к своим инвестициям

Поэтому предлагаю посмотреть данные, которые можно "выудить" из пресс-релизов и отчетов

Начнем с операционных результатов

Добыча нефти снизилась на 2.2% квартал к кварталу из-за добровольного ограничения, установленного государством

Удивительно, но добыча 2 квартала была на 2.6% выше прошлого года!

Похоже на то, что как-то перераспределились квоты добычи между нефтяниками и квота РОСНЕФТЬ немного увеличилась в этом году

Добыча газа в 2 квартале снизилась на 8.7% к 1кв'23 и выросла на 31.8% к 2кв'22

Снижение добычи газа компания объясняет снижением добычи нефти и плановыми ремонтам

В пресс-релизе указано, что переработка нефти на российских НПЗ выросла за 1 полугодие на 9.2% до 44.1 млн тонн

По графику этот рост не виден, так как в прошлом году переработка РОСНЕФТЬ составила 45.8 млн тонн и еще включала результаты зарубежных НПЗ

В целом, операц.результаты 2 квартала лучше прошлого года, но хуже 1 квартала

Давайте посмотрим, как это отразилось на финансах

Не смотря на снижение добычи, выручка, EBITDA и прибыль 2 квартала выросли!

По графику хорошо видно, что выручка ниже уровней 2018-2019 годов, а прибыль и EBITDA близка к рекордным значениям

Выручка РОСНЕФТЬ в 2кв снизилась на 15%, в точности как и бочка рублевого URALS

А вот EBITDA 2кв выросла на 8% г-к-г до 329 млрд руб или 69 руб/акция!

И если ранее динамика EBITDA и URALS совпадали, то в 1-2 квартале EBITDA чувствует себя значительно лучше чем цены на нефть!

Как такое может быть?

Компания пишет малопонятное объяснение

Лучшая динамика показателя EBITDA по сравнению с выручкой обусловлена увеличением объемов реализации в восточном направлении, повышением прибыльности экспортных операций и контролем над расходами

Еще лучше аномальность результатов 1-2 квартала видна на графике рентабельности EBITDA!

Рентабельности 37% по EBITDA еще ни разу не было в истории компании!

И это при бочке URALS в 4500 руб, а какая EBITDA и рентабельность будет при текущих 6 000 руб?

Чем можно объяснить такой взлет прибыльности?

На ум приходит значительный рост добычи газа на 32% г-к-г

Вклад газового сегмента в прибыль должен был увеличиться, что могло бы объяснить лучшую динамику EBITDA чем динамика URALS

Но почему компания ничего не пишет про это в пресс-релизе?

Не понятно

Еще одной причиной такой высокой рентабельности могло стать снижение трейдинговых операций РОСНЕФТЬ и снижение расходов на покупку нефти и газа у сторонних производителей

Такое мы уже видели в отчете ЛУКОЙЛА, но к сожалению РОСНЕФТЬ не раскрыла данных по этой статье расходов

В 2021 расходы на покупку нефти и газа составляли 300-500 млрд руб в квартал и 1.6 трлн руб за год!

В отчете за 1 полугодие, сумма прочих затрат составляет всего 1 трлн руб

На сколько я понимаю, в прочие затраты были отнесены расходы на услуги ТРАНСНЕФТЬ, экспортная пошлина и покупка нефти и газа

Таким образом, косвенно можно сказать, что затраты на покупку нефти и газа снизились

Так же бросается в глаза снижение прочих налогов на 21% к 1п'21 до 1.1 трлн руб

Общая сумма операц.расходов 2.9 трлн руб на 13% ниже чем в 1п'21!

Что это ВСЁ значит?

Вполне может оказаться так, что аномальная рентабельность и высокая прибыль обеспечена какими-то разовыми событиями, налоговой оптимизацией и бухгалтерскими корректировками

Впервые за 1.5 года компания раскрыла показатель FCF (Свободный денежный поток)

В 1 полугодии он вырос на 21% г-к-г до 434 млрд руб или 40 руб/акция

Это значит, что расчетные дивиденды 30.8 руб полностью обеспечены денежным потоком!

Очень позитивно, что в отличие от ГАЗПРОМ, компании удается сохранять такой значительный денежный поток на фоне роста капитальных затрат

Напомню, что компания работает над грандиозным проектом ВОСТОК ОЙЛ

Благодаря этому проекту, к 2030 году добыча углеводородов должна превысить 330 млн тонн

Если мои расчеты верны, то вклад топливного демпфера в EBITDA составил около 27% или 450 млрд руб

Думаю, что государство будет радо вернуть себе часть этих денег в виде дивидендов

Наверное это всё, что можно "выжать" из отчета МСФО за 1 полугодие

Еще пару слов скажу про отчет РСБУ за 1 полугодие

Давайте посмотрим вклад отчета головной компании в МСФО:

Выручка 3.4 из 3.9 трлн руб (87%)

Операц.прибыль 543 из 1002 млрд руб (54%)

Чистая прибыль 257 из 652 млрд руб (39%)

Обратите внимание, какая большая разница между долей в выручке и прибыли

Сравним динамику показателей МСФО/РСБУ 1 полугодия:

Выручка -25% / -20%

Прибыль +45% / -5%

Если динамика выручки очень похожа, то вот динамика прибыли совсем разная

И с прибылью РСБУ есть очередной важный нюанс!

257 млрд руб это 27.1 руб/акция прибыли за 1п'23 против 28.6 руб за 1п'22

По закону, прибыль РСБУ является источником выплаты дивидендов

В прошлом году, дивиденды за 9 месяцев составили 20.4 руб/акция и прибыли 1 полугодия по РСБУ было достаточно для выплаты таких дивидендов

А в этом году, прибыль РСБУ меньше чем 30.8 руб расчетного дивиденда!

И если РОСНЕФТЬ будет выплачивать такой дивиденд потребуется задействовать НЧП (Нераспределенная Чистая Прибыль)

Почему менеджмент не подготовился к выплате и не поднял дивиденды с дочек?

Скорее всего, как и в прошлом году, дивиденды будут объявлены в Ноябре по итогам 9 месяцев и менеджмент успеет подготовить источник выплаты в 3 квартале

Акции РОСНЕФТЬ в Февраля по Сентябрь выросли на 64% и торгуются по 555 руб

Расчетная дивидендная доходность 30.8 руб или 5.5% за полугодие

У меня практически нет сомнений, что эти дивиденды будут выплачены

А вот какая прибыль будет в 2 полугодии и какие будут дивиденды покрыто туманом неопределенности

Не смотря на формальное возобновление отчетности, из-за отсутствия важных деталей практически невозможно делать какой-либо прогноз будущих результатов!

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба