2 недели назад разбирал отчет РСБУ компании за 2 квартал

Подробно объяснял почему отчет РСБУ важен в истории МЕЧЕЛ

Писал о том, что ВСЯ прибыль РСБУ в 1 полугодии была сформирована "бумажной" прибылью от переоценки акций дочерних компаний

Прибыль на преф в 1 полугодии составила 48.9 руб

На тот момент не были опубликованы операционные результаты и отчет МСФО за 2 квартал

Но судя по отчетам РСБУ дочек, с прибылью холдинга в 1 полугодии были серьезные проблемы

В сумме, операционная прибыль основных дочек составила 19 млрд руб

Это -42% к результатам прошлого года

29 Августа МЕЧЕЛ опубликовал производственный и финансовый отчет МСФО (в первые за год)

Начнем с операционных результатов

Добыча угля -23% г-к-г в 2 квартале и -24% за 1 полугодие

Вот как комментирует такие слабые результаты Олег Коржов

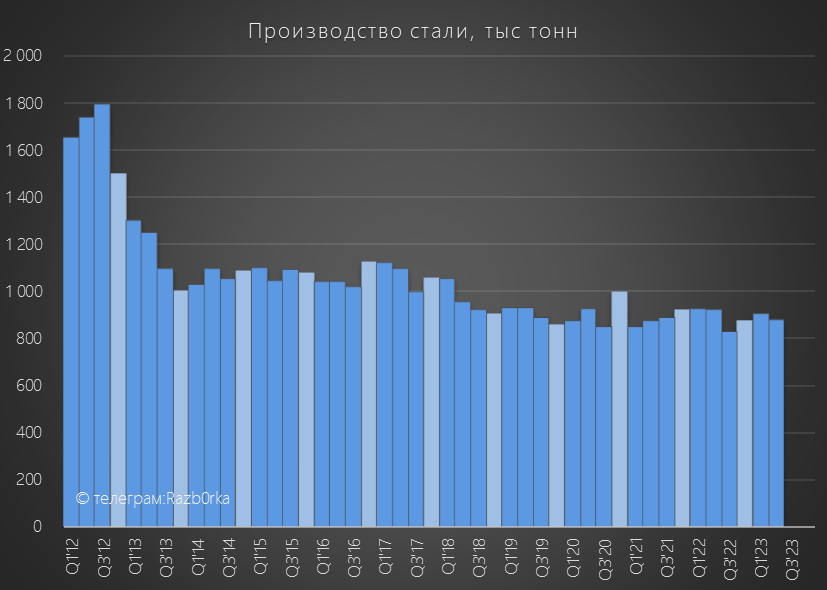

Производство стали -5% в 2кв и -3% за 1 полугодие

Продажи стальной продукции -6% в 2кв и -7% за 1 полугодие

Продажи угольного концентрата -43% в 2кв и -40% за 1 полугодие

Продажи энергетического угля -25% в 2кв и -21% в 1 полугодии

Продажи железной руды -31% в 2кв и -25% в 1 полугодии

Впечатляет?

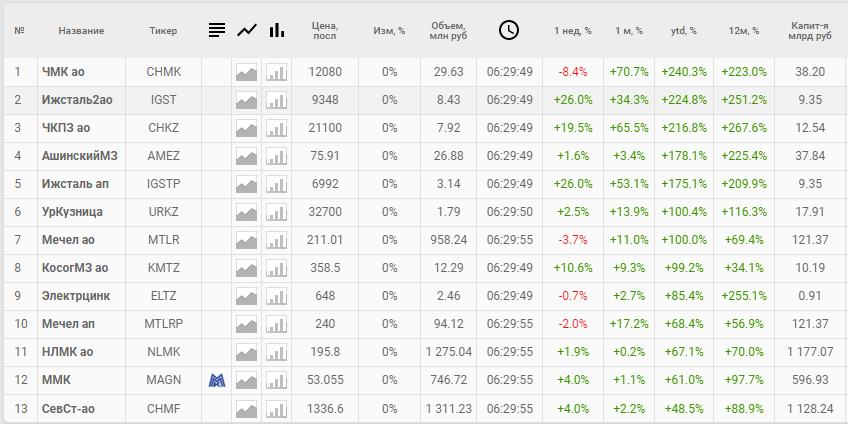

А вот рынку на такое падение производства наплевать и акции растут и торгуются близко к максимумам последних лет

Может быть финансовые результаты компании лучше чем производственные?

Давайте посмотрим...

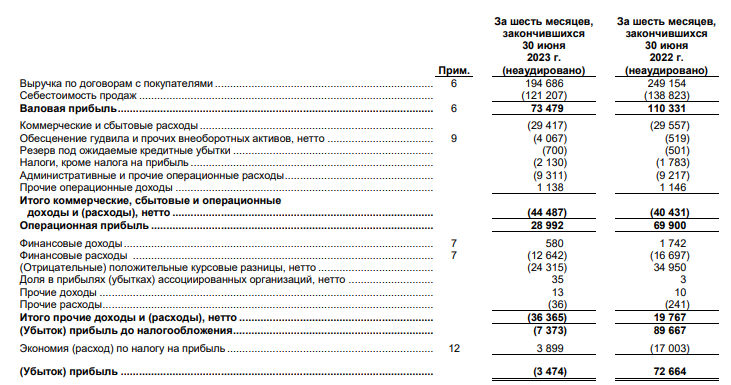

Динамика показателей 1 полугодия:

Выручка -22%

Себестоимость -13%

Операц.прибыль -58%

Чистая прибыль отрицательная

Операционная прибыль упала даже сильнее чем в нашем прогнозе, основанном на прибыле РСБУ дочек!

По соотношению столбиков выручки и белой линии операционной прибыли хорошо видно как сильно упала рентабельность и эффективность компании

На мой взгляд, в ближайшие годы обыкновенные акции МЕЧЕЛ не будут участвовать в распределении прибыли (если она вообще будет)

По этому я делю показатели финансовых результатов на префы и умножаю на 20% (как это прописано в уставе)

С таким подходом, операционная прибыль снизалась с 101 руб в 1п'22 до 42 руб/преф

Финансовые расходы компании снизились с 15 млрд руб в 1п'22 до 12 млрд руб в 1п'23

Однако на фоне снижения операционной прибыли, на обслуживание долга в 1 полугодии ушло почти 50% операционной прибыли

Многие инвестдома и аналитики прогнозировали что МЕЧЕЛ в 1 полугодии погасил значительную часть долга

Однако по факту, долг даже вырос по сравнению с концом 2022 года на 17 млрд до 257 млрд руб

Рост долга объясняется переоценкой валютной части долга

Назвать комфортным такой высокий уровень долга никак нельзя

Кроме того, МЕЧЕЛ еще и нарушает условия кредитных договоров!

В Июле ГАЗПРОМБАНК отсудил у МЕЧЕЛ 12 млрд руб по кредиту BNP PARIBAS

В суде находится еще один иск ГАЗПРОМБАНК сумма которого неизвестна

Переоценка валютного долга частично объясняет "бумажный" убыток от курсовых разниц в размере 24 млрд руб против прибыли 35 млрд руб в 1п'22

В результате, из 42 руб/преф операционной прибыли в чистой прибыли "осталось" -5 руб/преф

Такой же отрицательной является и дивидендная база префов

В уставе не прописано, что прибыль очищается от курсовых разниц и расчет ведется просто от итоговой прибыли

Вообще, на мой взгляд, в текущем положении акционеры МЕЧЕЛа вообще должны забыть про дивиденды и требовать того, чтобы компания ускоренно гасила свой долг

На конец 2 квартала капитал компании был -102 млрд руб

Это означает, что если продать ВСЕ активы компании по балансовой цене, то акционеры останутся еще должны банкам и кредиторам

И так, с причинами убытка разобрались, давайте посмотрим денежные потоки

Операционный денежный поток, благодаря нейтральному изменению оборотного капитала, составил 31.8 млрд руб

В прошлом году оборотный капитал "съел" 32.5 млрд руб из-за сложностей с реализации продукции и проведения расчетов

В пересчете на префы, операционный денежный поток в 1п'23 составил 45.8 руб

Из 31.8 млрд руб на покупку основных средств было направлено 10.5 млрд руб

Так много МЕЧЕЛ ни разу не инвестировал в последние 8 лет

За шесть месяцев на предприятиях «Мечел-Майнинга» приобретено 26 самосвалов БелАЗ, 7 экскаваторов, 7 буровых установок, 2 проходческих комбайна

Это без всяких сомнений позитивно

Но если вспомнить, что главным "бутылочным горлышком" добычи и продаж угля были ограничения РЖД на перевозку, то не совсем понятно, как эти самосвалы помогут решить эту проблему

Выглядит это больше как некий задел на будущее в надежде на расширение провозных мощностей "Восточного полигона"

Еще 12 млрд руб денег "ушло" на уплату процентов и оплаты аренды

Я считаю, что в данном случае их нужно учитывать в расчете FCF (Свободный денежный поток)

FCF составил в 1 полугодии 9.3 млрд руб или 13.3 руб/преф по нашей методике

Как распорядилась компания этими деньгами?

Всю эту сумму плюс еще 2.5 млрд руб из денежной позиции компания направила на погашение части долга в размере 12.7 млрд руб

Вот такой вот парадокс получился, долг вроде бы погасили, а он тем временем вырос (из-за курса валют)

В результате, денежная позиция компании сократилась до 21 млрд руб

Не так уж и много, это примерно равно расходам на проценты за 3-и квартала

Понимая, что такой уровень ликвидности недостаточен МЕЧЕЛ в Июле-Августе привлек еще 23 млрд руб долга

Напомню, что компании предстоит выплатить 12 млрд руб по иску ГАЗПРОМБАНКА, это более половины денежных средств на конец 2 квартала!

С учетом текущего роста курса $, Евро и Юаня валютный долг вырос на 15 млрд руб, а значит пока все идет к тому, что прибыль 3 квартала, как и в 1 полугодии, будет под давлением убытка от курсовых разниц

Что в итоге?

Провальные операционные результаты из-за сложностей с логистикой

Слабые финансовые результаты

Рост долга, как за счет валютной переоценки, так и за счет увеличения рублевых кредитов

Нарушение условий кредитных договоров

Выплата % "съедает" 50% операционной прибыли

Ставка по кредитам привязана к растущей ставке ЦБ

Проигранный иск на 12 млрд руб

Еще один иск с неизвестной суммой

Потенциальный убыток 15 млрд руб в 3 квартале от переоценки валютного долга

Как Вам такой набор?

Всё еще хотите инвестировать в МЕЧЕЛ?

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба