13 сентября 2023 investing.com Исмаэль Де Ла Круз

• Метод Пиотроски помогает инвесторам с отбором акций с 2000 года.

• Если использовать его умело, этот метод может стать для инвестора крайне полезным инструментом.

• В сегодняшней статье мы рассказываем о четырех компаниях с наивысшей оценкой по методу Пиотроски, отобранных с помощью InvestingPro.

Метод Пиотроски, разработанный в начале 2000-х годов профессором Джозефом Пиотроски, представляет собой систематический подход к отбору акций для покупки на основании конкретных критериев.

Этот метод обладает рядом преимуществ, включая объективность, простоту и удобство, поскольку он полагается на данные и цифры, а не на субъективную интерпретацию или прошлый опыт.

В методе Пиотроски применяются следующие девять критериев для оценки вероятности долгосрочного роста цены акций:

- Рентабельность активов (ROA) за текущий год должна быть положительной.

- Денежный поток за текущий год должен быть положительным.

- ROA должна быть выше, чем в предыдущем году.

- Денежный поток должен превышать чистую прибыль.

- Долгосрочная задолженность должна быть ниже, чем в предыдущем году.

- Коэффициент текущей ликвидности должен быть выше, чем в предыдущем году.

- Компания не продавала в течение года новые акции (т. е. не было разводнения капитала).

- Валовая маржа должна быть выше, чем в прошлом году.

- Оборот активов должен быть выше, чем в прошлом году.

За каждый удовлетворенный критерий компании присваивается один балл. Таким образом, максимально высокая оценка по методу Пиотроски составляет 9.

К покупке рекомендуются только акции с оценкой 7 или выше. Если положение компании со временем меняется, а ее оценка опускается ниже порогового уровня, это означает, что ее акции пора продавать.

Хотя этот метод не безупречен, он предлагает инвесторам ценный и комплексный инструмент, который может стать дополнением к их инструментарию.

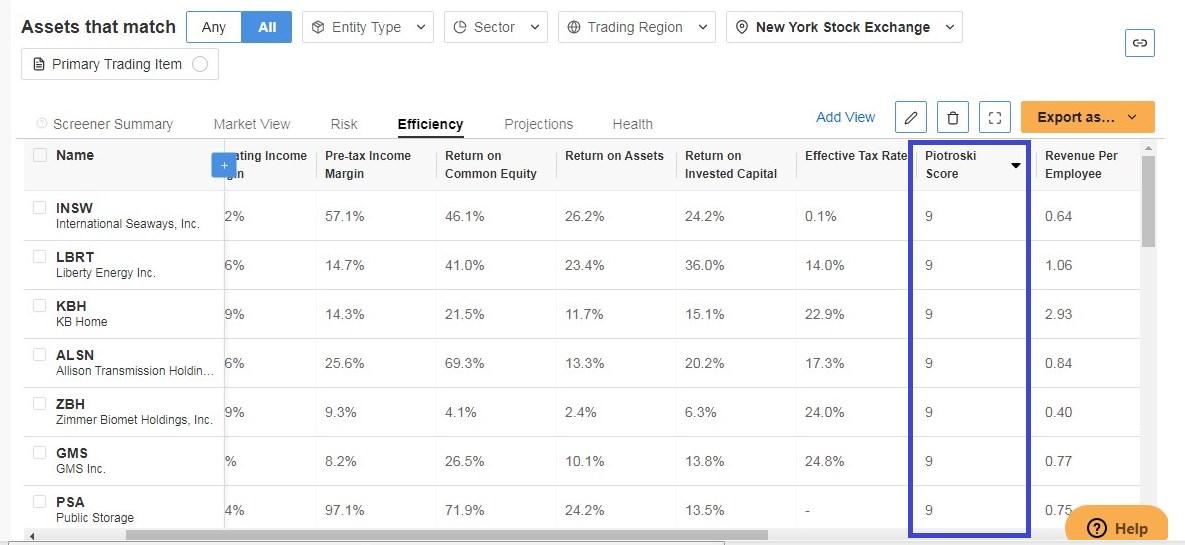

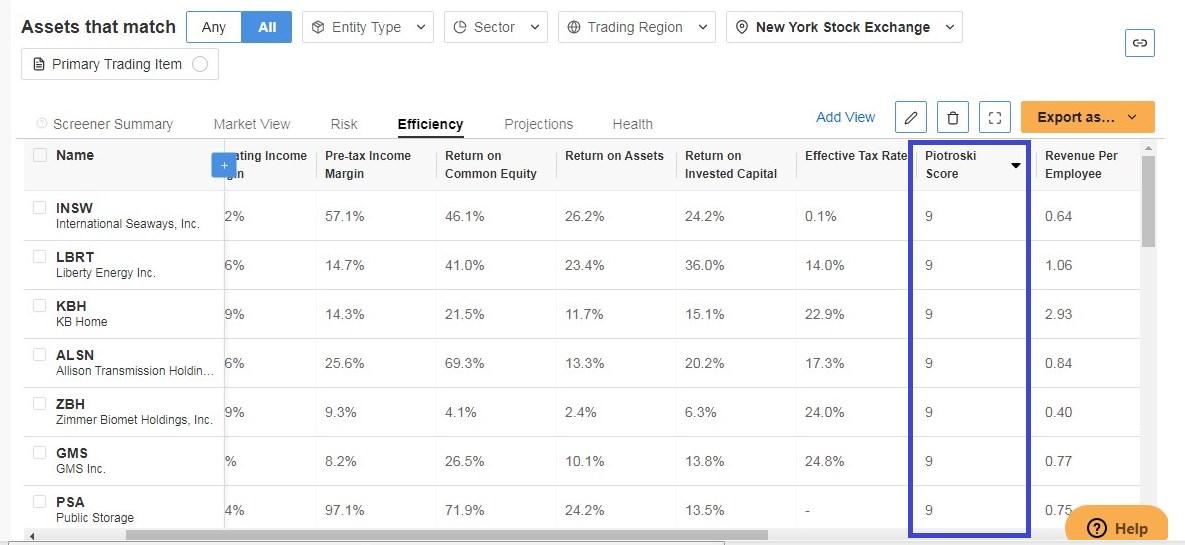

Ниже мы рассмотрим несколько компаний с максимальной оценкой 9 по методу Пиотроски. С помощью InvestingPro мы отфильтровали акции и распределили их по секторам, стране и бирже.

Шортлист акций, полученный с помощью InvestingPro

Источник: InvestingPro

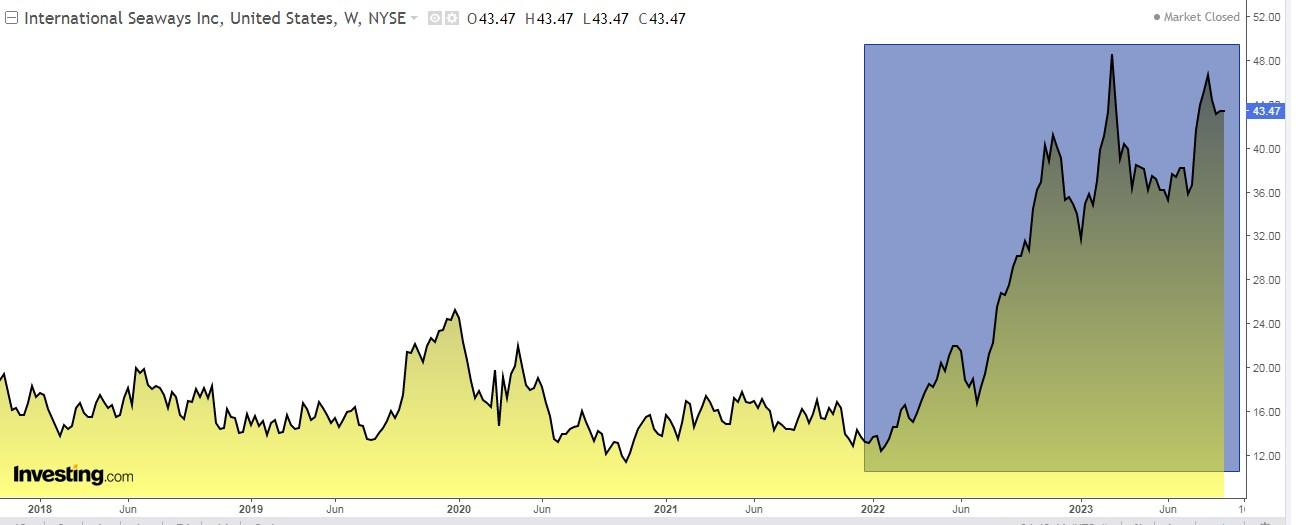

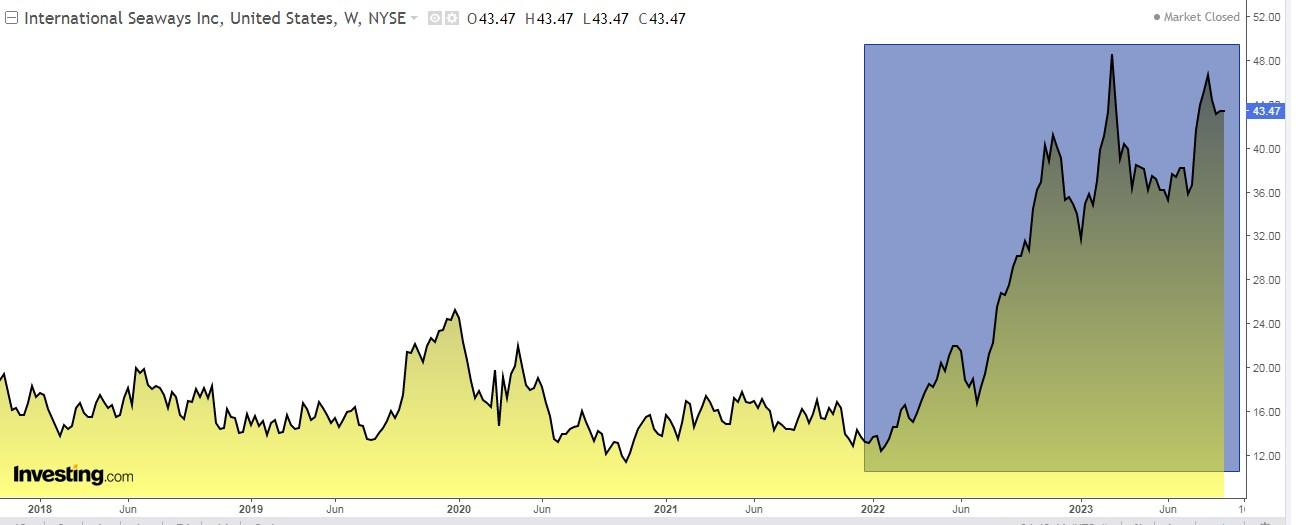

1. International Seaways

International Seaways – недельный таймфрейм

International Seaways (NYSE:INSW) входит в число крупнейших танкерных компаний мира с флотом, состоящим из 75 судов. Штаб-квартира находится в Нью-Йорке. Компания начала вести деятельность в 2016 году и тогда носила другое название.

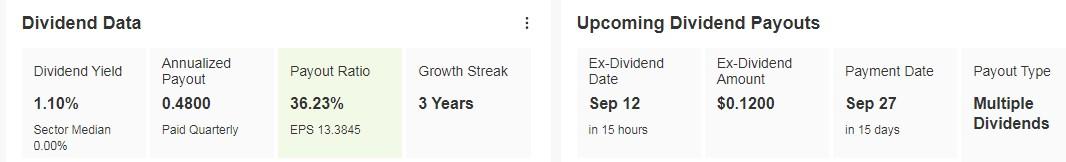

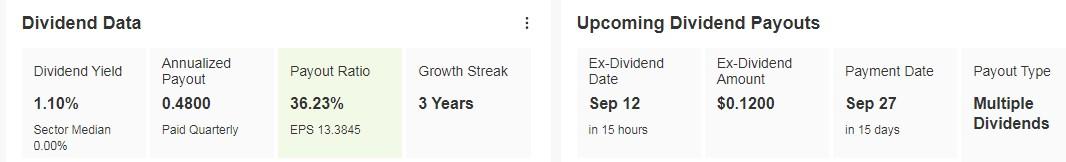

27 сентября International Seaways выплатит дивиденд в размере $0,12, для получения которого инвесторам нужно было владеть ее акциями по состоянию на 12 сентября.

Дивиденды International Seaways

Источник: InvestingPro

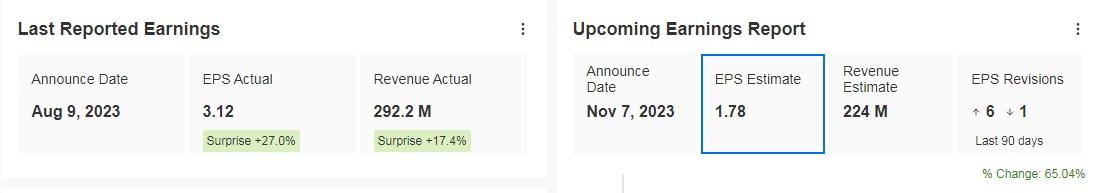

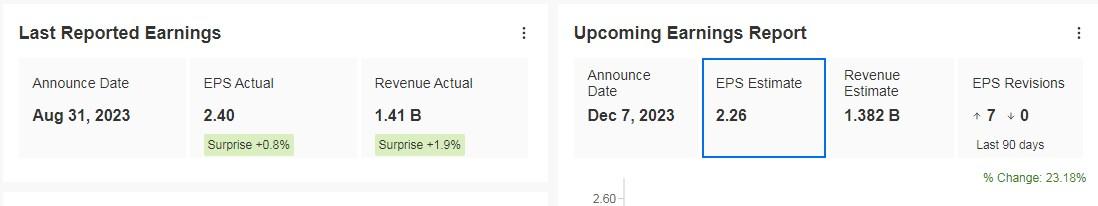

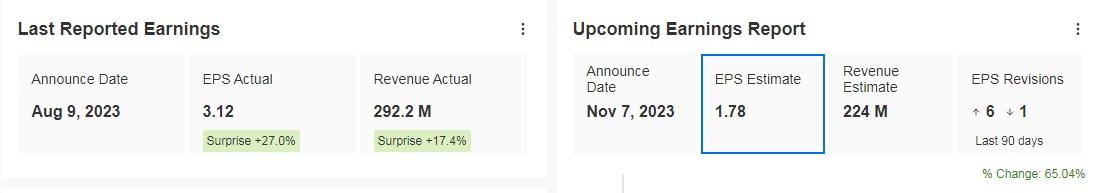

Опубликованные 9 августа квартальные результаты компании оказались крайне сильными. В частности, выручка и прибыль на акцию компании превысили прогнозы.

Следующий отчет будет опубликован 7 ноября, и от компании ждут роста выручки на 53% и прибыли на акцию на 65%.

Финансовые показатели International Seaways

Источник: InvestingPro

Коэффициент International Seaways по методу Пиотроски составляет максимальные 9 баллов.

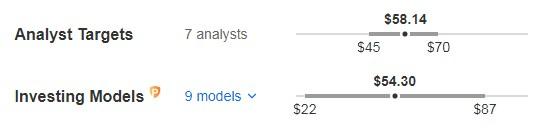

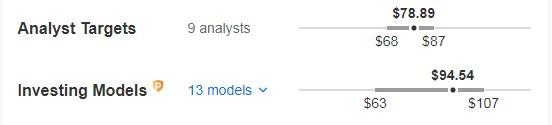

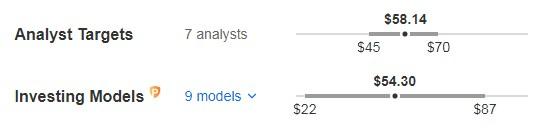

Среди семи аналитиков, ведущих аналитическое покрытие по акциям, все семь рекомендуют их к покупке. Рыночный 12-месячный таргет составляет $58,14, таргет по моделям InvestingPro — $54,30.

Таргеты для акций International Seaways

2. KB Home

KB Home – дневной таймфрейм

KB Home (NYSE:KBH) — это базирующаяся в Лос-Анджелесе (Калифорния) компания жилищного строительства, которая стала первой компанией отрасли, получившей листинг на Нью-Йоркской фондовой бирже. Она была основана в 1957 году и тогда носила название Kaufman & Broad.

Опубликованные 21 июня квартальные результаты оказались крайне сильными и превысили все рыночные прогнозы (выручка оказалась лучше ожиданий на 24%, а прибыль на акцию — на 50%).

Ближайший отчет будет опубликован 20 сентября. От компании ждут роста выручки в 2024 году на 7,1% и прибыли на 9,5%.

Финансовые показатели KB Home

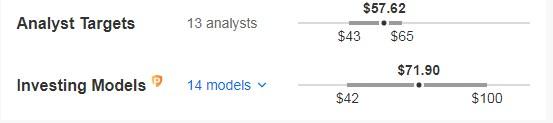

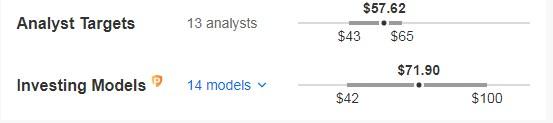

Коэффициент KB Home по методу Пиотроски составляет максимальные 9 баллов. Аналитическое покрытие по акциям ведут 16 аналитиков. Из них пять рекомендуют бумаги к покупке, 10 советуют их держать, и один — продавать. Рыночный 12-месячный таргет составляет $57,62, таргет по моделям InvestingPro — $71,90.

Таргеты для акций KB Home

В последнее время акции опираются на уровень поддержки для сохранения повышательного импульса.

3. Allison Transmission

Allison Transmission – недельный таймфрейм

Allison Transmission (NYSE:ALSN) — это американский производитель гибридных приводов для автобусов и грузовиков.

Компания поставляет свою продукцию более чем 250 ведущим автопроизводителям. Штаб-квартира находится в Индианаполисе (Индиана).

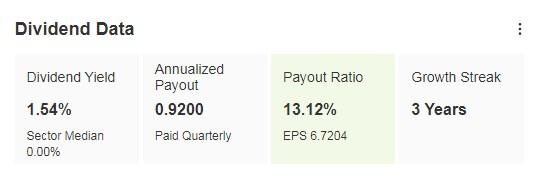

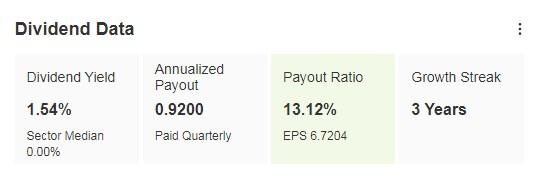

31 августа Allison Transmission выплатила дивиденд в размере $0,23 ($0,92 годовых). Дивидендная доходность в годовом исчислении составляет +1,54%.

Дивиденды Allison Transmission

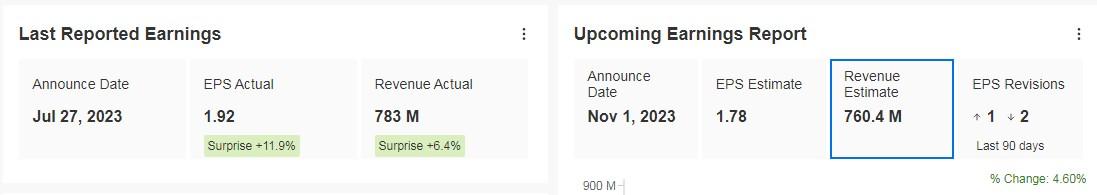

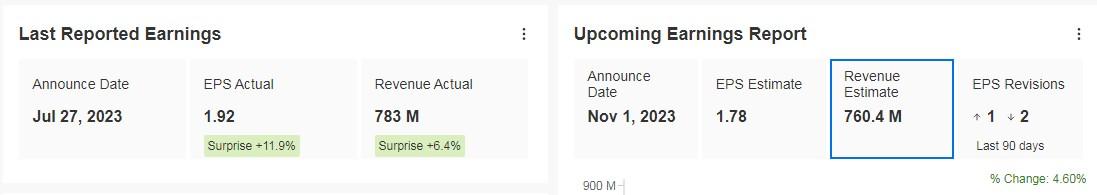

Опубликованные 27 июля квартальные результаты оказались сильными: выручка превысила прогноз на 6,4%, прибыль на акцию — на 11,9%.

Следующий отчет будет опубликован 1 ноября. Выручка, согласно прогнозам, покажет рост на 4,6%. Прогноз для прибыли на акцию на этот год предусматривает рост на 20,2%, прогноз для выручки — рост на 9,3%.

Финансовые показатели Allison Transmission

Оценка Allison Transmission по методу Пиотроски составляет максимальные 9 баллов. Аналитическое покрытие по акциям ведут 10 аналитиков. Из них четыре рекомендуют бумаги к покупке, четыре советуют их держать, и два — продавать. Согласно моделям InvestingPro, акции компании могут вырасти до $80,60.

Таргет для акций Allison Transmission согласно моделям InvestingPro

4. GMS

GMS – недельный таймфрейм

GMS (NYSE:GMS) занимается продажей стройматериалов в США и Канаде.

Компания предлагает широкий спектр кровельных материалов, которые используются главным образом для строительства коммерческих и административных зданий, включая офисы, отели, больницы, предприятия розничной торговли и школы. Компания была основана в 1971 году, штаб-квартира расположена в городе Такер (Джорджия).

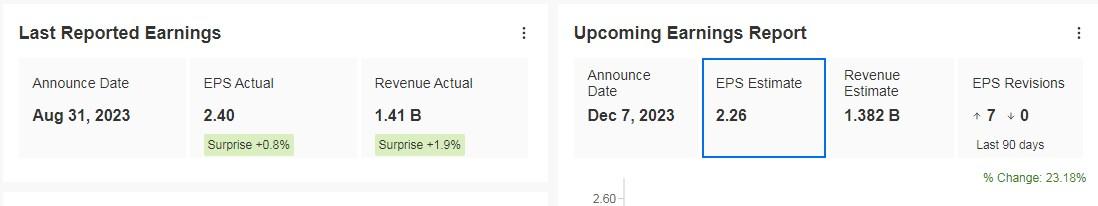

Опубликованные в конце августа квартальные результаты компании немного превысили прогнозы аналитиков. Прибыль на акцию оказалась на 0,8% выше прогноза, выручка — на 1,9%.

Следующий квартальный отчет, публикация которого запланирована на 7 декабря, обещает быть более сильным. Прибыль на акцию, согласно прогнозам, вырастет на 32,18%, а выручка — на 13,04%.

Финансовые показатели GMS

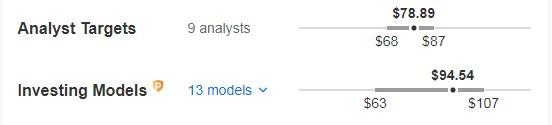

Оценка компании по методу Пиотроски составляет максимально возможные 9 баллов. Из 8 присвоенных акциям рейтингов четыре — это рейтинги «покупать» и еще четыре — «держать».

Согласно моделям InvestingPro, акции могут достигнуть $94,54, а рыночный прогноз для них составляет $79. Согласно свежему прогнозу Baird, бумаги могут достигнуть $84.

Таргеты аналитиков для акций GMS

• Если использовать его умело, этот метод может стать для инвестора крайне полезным инструментом.

• В сегодняшней статье мы рассказываем о четырех компаниях с наивысшей оценкой по методу Пиотроски, отобранных с помощью InvestingPro.

Метод Пиотроски, разработанный в начале 2000-х годов профессором Джозефом Пиотроски, представляет собой систематический подход к отбору акций для покупки на основании конкретных критериев.

Этот метод обладает рядом преимуществ, включая объективность, простоту и удобство, поскольку он полагается на данные и цифры, а не на субъективную интерпретацию или прошлый опыт.

В методе Пиотроски применяются следующие девять критериев для оценки вероятности долгосрочного роста цены акций:

- Рентабельность активов (ROA) за текущий год должна быть положительной.

- Денежный поток за текущий год должен быть положительным.

- ROA должна быть выше, чем в предыдущем году.

- Денежный поток должен превышать чистую прибыль.

- Долгосрочная задолженность должна быть ниже, чем в предыдущем году.

- Коэффициент текущей ликвидности должен быть выше, чем в предыдущем году.

- Компания не продавала в течение года новые акции (т. е. не было разводнения капитала).

- Валовая маржа должна быть выше, чем в прошлом году.

- Оборот активов должен быть выше, чем в прошлом году.

За каждый удовлетворенный критерий компании присваивается один балл. Таким образом, максимально высокая оценка по методу Пиотроски составляет 9.

К покупке рекомендуются только акции с оценкой 7 или выше. Если положение компании со временем меняется, а ее оценка опускается ниже порогового уровня, это означает, что ее акции пора продавать.

Хотя этот метод не безупречен, он предлагает инвесторам ценный и комплексный инструмент, который может стать дополнением к их инструментарию.

Ниже мы рассмотрим несколько компаний с максимальной оценкой 9 по методу Пиотроски. С помощью InvestingPro мы отфильтровали акции и распределили их по секторам, стране и бирже.

Шортлист акций, полученный с помощью InvestingPro

Источник: InvestingPro

1. International Seaways

International Seaways – недельный таймфрейм

International Seaways (NYSE:INSW) входит в число крупнейших танкерных компаний мира с флотом, состоящим из 75 судов. Штаб-квартира находится в Нью-Йорке. Компания начала вести деятельность в 2016 году и тогда носила другое название.

27 сентября International Seaways выплатит дивиденд в размере $0,12, для получения которого инвесторам нужно было владеть ее акциями по состоянию на 12 сентября.

Дивиденды International Seaways

Источник: InvestingPro

Опубликованные 9 августа квартальные результаты компании оказались крайне сильными. В частности, выручка и прибыль на акцию компании превысили прогнозы.

Следующий отчет будет опубликован 7 ноября, и от компании ждут роста выручки на 53% и прибыли на акцию на 65%.

Финансовые показатели International Seaways

Источник: InvestingPro

Коэффициент International Seaways по методу Пиотроски составляет максимальные 9 баллов.

Среди семи аналитиков, ведущих аналитическое покрытие по акциям, все семь рекомендуют их к покупке. Рыночный 12-месячный таргет составляет $58,14, таргет по моделям InvestingPro — $54,30.

Таргеты для акций International Seaways

2. KB Home

KB Home – дневной таймфрейм

KB Home (NYSE:KBH) — это базирующаяся в Лос-Анджелесе (Калифорния) компания жилищного строительства, которая стала первой компанией отрасли, получившей листинг на Нью-Йоркской фондовой бирже. Она была основана в 1957 году и тогда носила название Kaufman & Broad.

Опубликованные 21 июня квартальные результаты оказались крайне сильными и превысили все рыночные прогнозы (выручка оказалась лучше ожиданий на 24%, а прибыль на акцию — на 50%).

Ближайший отчет будет опубликован 20 сентября. От компании ждут роста выручки в 2024 году на 7,1% и прибыли на 9,5%.

Финансовые показатели KB Home

Коэффициент KB Home по методу Пиотроски составляет максимальные 9 баллов. Аналитическое покрытие по акциям ведут 16 аналитиков. Из них пять рекомендуют бумаги к покупке, 10 советуют их держать, и один — продавать. Рыночный 12-месячный таргет составляет $57,62, таргет по моделям InvestingPro — $71,90.

Таргеты для акций KB Home

В последнее время акции опираются на уровень поддержки для сохранения повышательного импульса.

3. Allison Transmission

Allison Transmission – недельный таймфрейм

Allison Transmission (NYSE:ALSN) — это американский производитель гибридных приводов для автобусов и грузовиков.

Компания поставляет свою продукцию более чем 250 ведущим автопроизводителям. Штаб-квартира находится в Индианаполисе (Индиана).

31 августа Allison Transmission выплатила дивиденд в размере $0,23 ($0,92 годовых). Дивидендная доходность в годовом исчислении составляет +1,54%.

Дивиденды Allison Transmission

Опубликованные 27 июля квартальные результаты оказались сильными: выручка превысила прогноз на 6,4%, прибыль на акцию — на 11,9%.

Следующий отчет будет опубликован 1 ноября. Выручка, согласно прогнозам, покажет рост на 4,6%. Прогноз для прибыли на акцию на этот год предусматривает рост на 20,2%, прогноз для выручки — рост на 9,3%.

Финансовые показатели Allison Transmission

Оценка Allison Transmission по методу Пиотроски составляет максимальные 9 баллов. Аналитическое покрытие по акциям ведут 10 аналитиков. Из них четыре рекомендуют бумаги к покупке, четыре советуют их держать, и два — продавать. Согласно моделям InvestingPro, акции компании могут вырасти до $80,60.

Таргет для акций Allison Transmission согласно моделям InvestingPro

4. GMS

GMS – недельный таймфрейм

GMS (NYSE:GMS) занимается продажей стройматериалов в США и Канаде.

Компания предлагает широкий спектр кровельных материалов, которые используются главным образом для строительства коммерческих и административных зданий, включая офисы, отели, больницы, предприятия розничной торговли и школы. Компания была основана в 1971 году, штаб-квартира расположена в городе Такер (Джорджия).

Опубликованные в конце августа квартальные результаты компании немного превысили прогнозы аналитиков. Прибыль на акцию оказалась на 0,8% выше прогноза, выручка — на 1,9%.

Следующий квартальный отчет, публикация которого запланирована на 7 декабря, обещает быть более сильным. Прибыль на акцию, согласно прогнозам, вырастет на 32,18%, а выручка — на 13,04%.

Финансовые показатели GMS

Оценка компании по методу Пиотроски составляет максимально возможные 9 баллов. Из 8 присвоенных акциям рейтингов четыре — это рейтинги «покупать» и еще четыре — «держать».

Согласно моделям InvestingPro, акции могут достигнуть $94,54, а рыночный прогноз для них составляет $79. Согласно свежему прогнозу Baird, бумаги могут достигнуть $84.

Таргеты аналитиков для акций GMS

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба