«Газпром», несмотря на геополитические события, остается одной из любимых акций российского инвестора. Акции компании стабильно находятся в топ-3 по весу в портфелях розничных инвесторов.

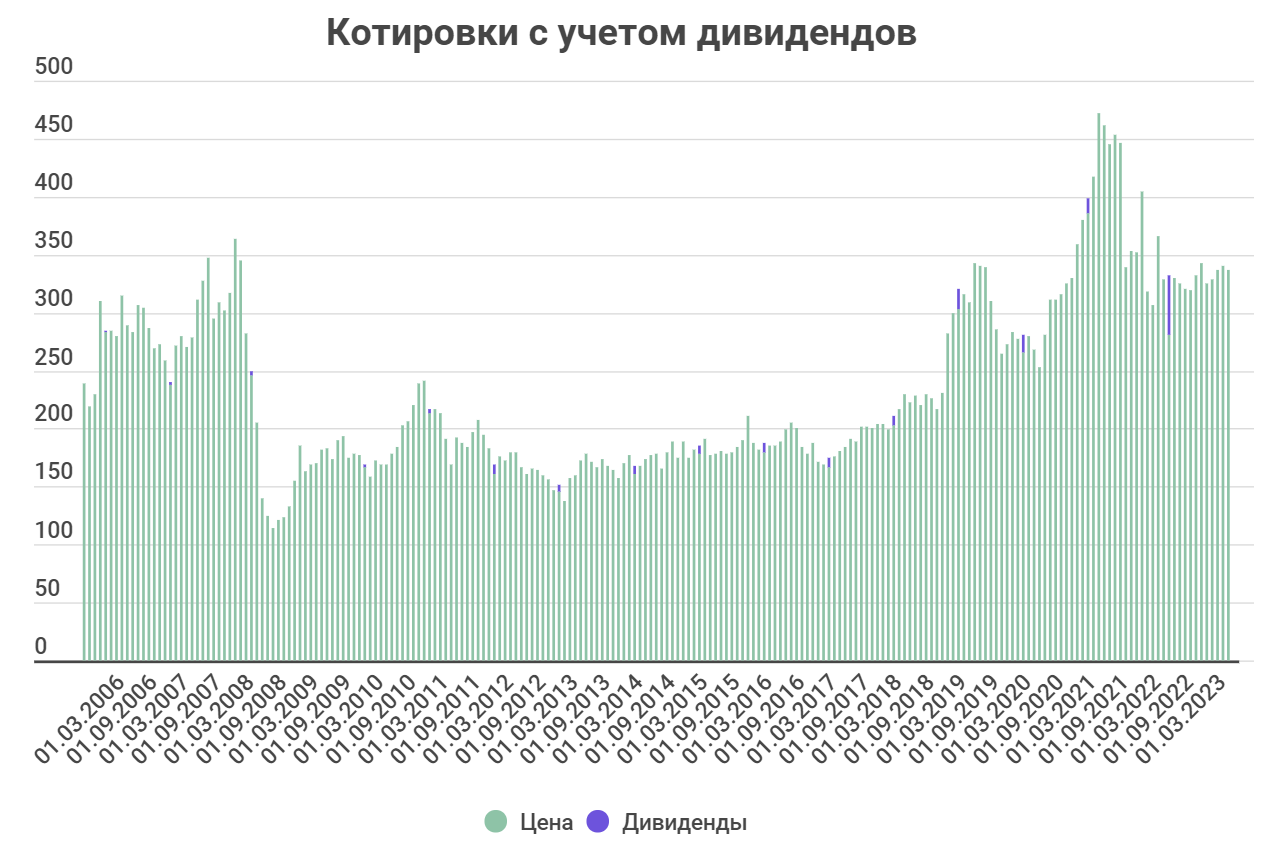

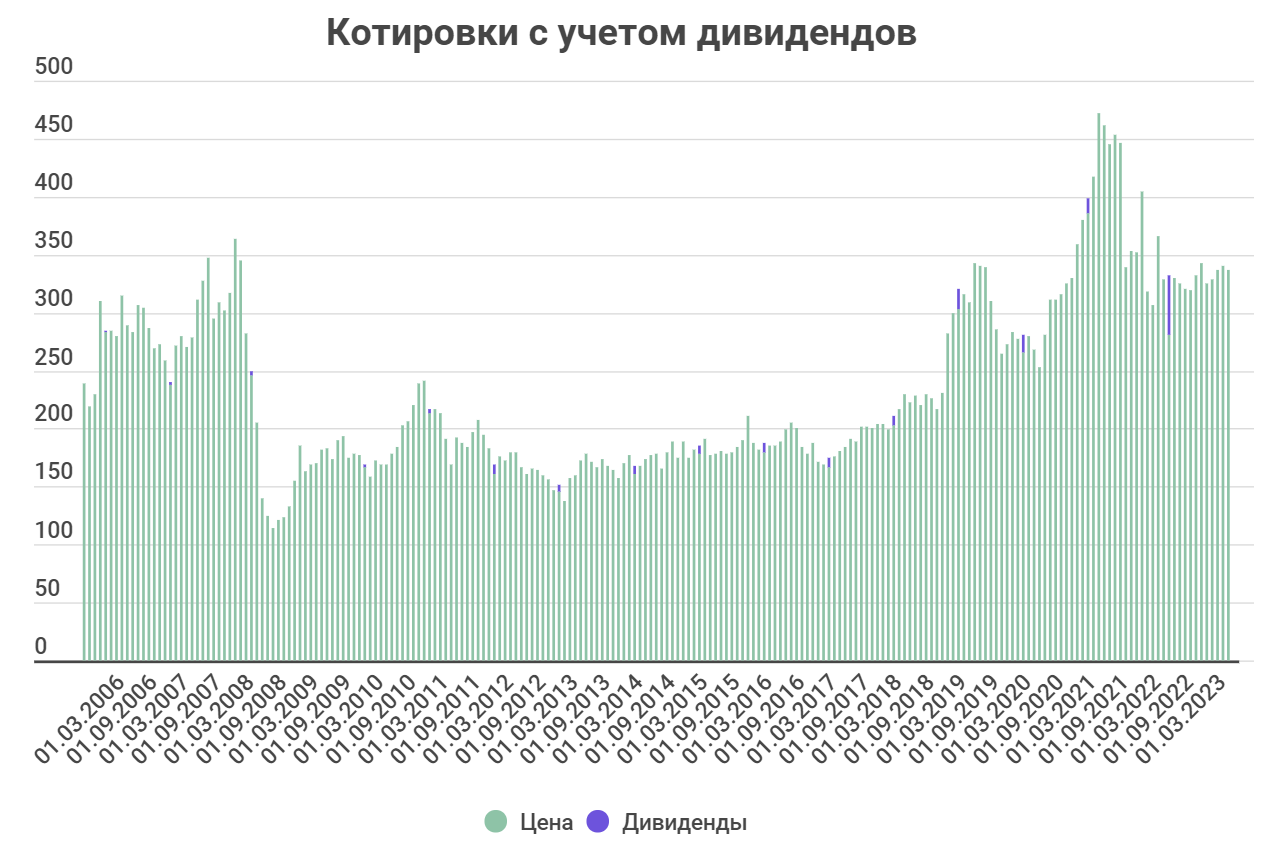

Если просто взглянуть на график, то становится понятно, что «Газпром» торгуется ниже значений 2006 года. А если учесть дивиденды и реинвестирование?

В этой статье мы постарались понять, сколько можно было заработать на «Газпроме» по стратегии «купи и держи».

Листинг

По факту публичные торги акциями «Газпрома» в России начались в 2006 году. К этому моменту в руках государства оказался пакет в более чем 50%. И не боясь потерять контроль над компанией, провели либерализацию акций.

До нее иностранные инвесторы не могли скупить более 20% компании, внешний и внутренний рынок никак друг с другом не сообщались, а в России торги проходили только на 4-х биржах.

После либерализации ограничения были сняты, акции появились на ММВБ и РТС. Аналитики и менеджеры возлагали на компанию большие надежды в плане роста капитализации. В 2006 году менеджмент ожидал 100% роста в течении 3-х лет.

В целом, прогноз почти сбылся. В 2008 году «Газпром» достиг своих максимумов, вырос на 65% за два года. В тот момент «Газпром» стал третьей компанией мира по капитализации. Алексей Миллер говорил, что за 7-8 лет капитализация должна вырасти с 365,1 миллиарда долларов до одного триллиона.

Однако случился кризис 2008 года и котировки упали более чем в 3 раза.

После кризиса инвесторов ждал боковик длиной в 10 лет. Прервало тенденцию несколько факторов: изменение дивидендной политики, рост цен на газ и хорошие финансовые результаты.

Но после СВО котировки компании существенно снизились. В итоге с 2006 года цена акции упала на 27%. И это за 17 лет.

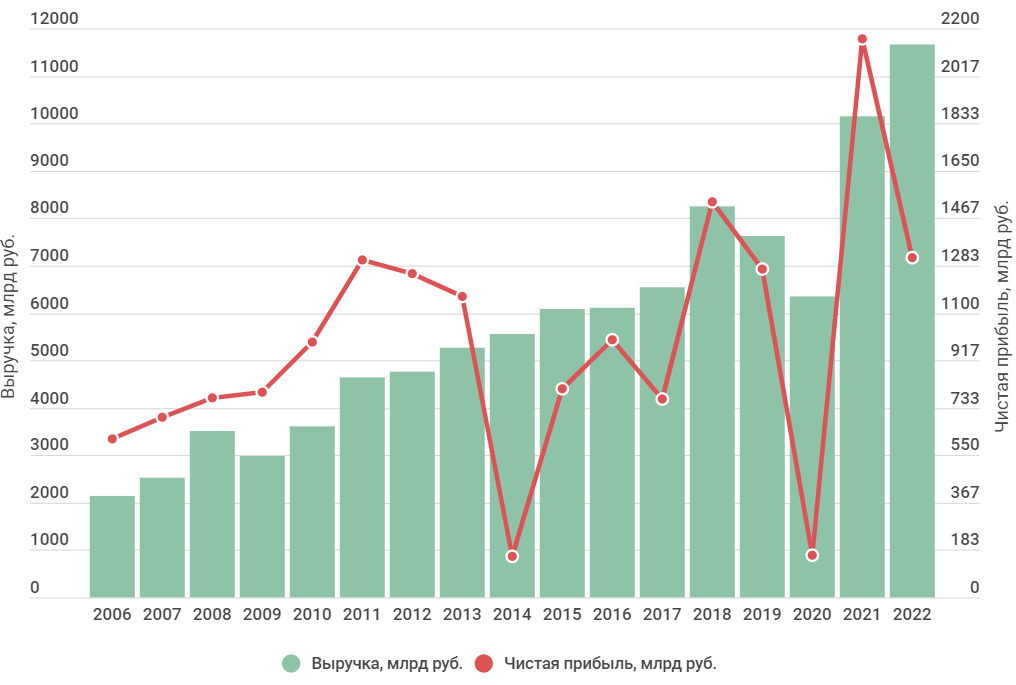

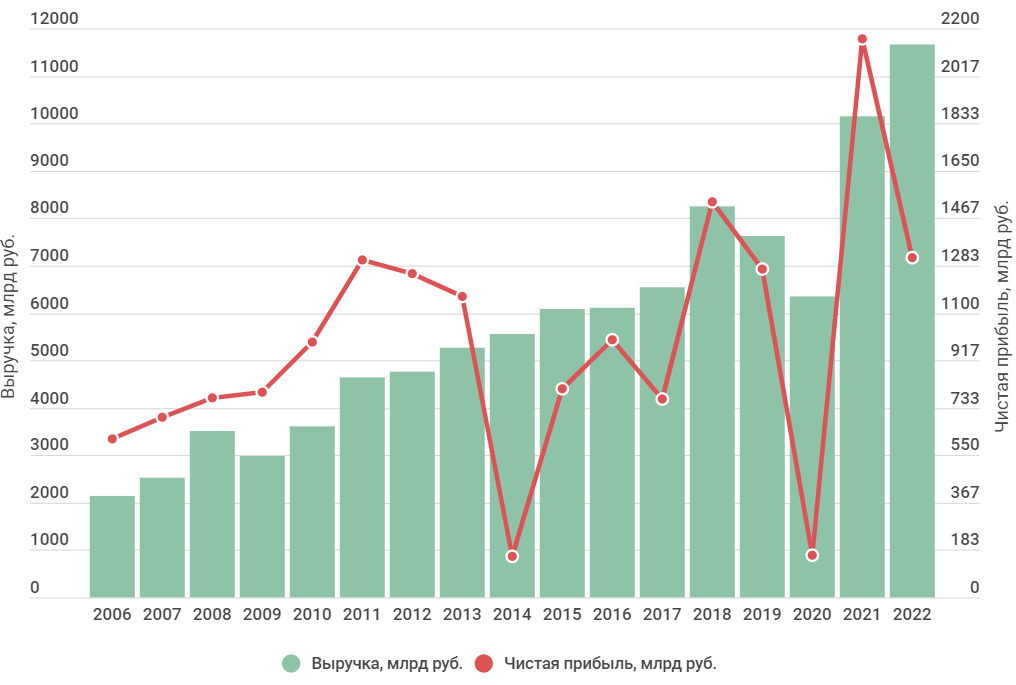

При этом с 2006 года выручка «Газпрома» выросла в 5,4 раза, а чистая прибыль в 2,1 раза.

Если посмотреть на цены на газ с 2006 года, то невооруженным взглядом видна корреляция с ними котировок «Газпрома».

Дивиденды

Для того, чтобы в полной мере оценить доходность акций, надо учесть выплаченные дивиденды.

До 2012 года компания платила минимальные дивиденды, которые составляли от 5 до 18% чистой прибыли по РСБУ. После «Газпром» принял политику, согласно которой минимальный дивиденд составляет 25% от ЧП по РСБУ, доходность стала превышать 5%.

В 2019 году компания обновила дивидендную политику и постепенно пришла к базе в 50% чистой прибыли по МСФО.

С учетом дивидендов, «Газпром» принес инвесторам с 2006 года 41,4% прибыли, примерно 2,1% в год.

Тут мы не учитываем реинвестирование

Для сравнения посчитал, сколько можно было заработать, инвестируя в другие крупные компании России.

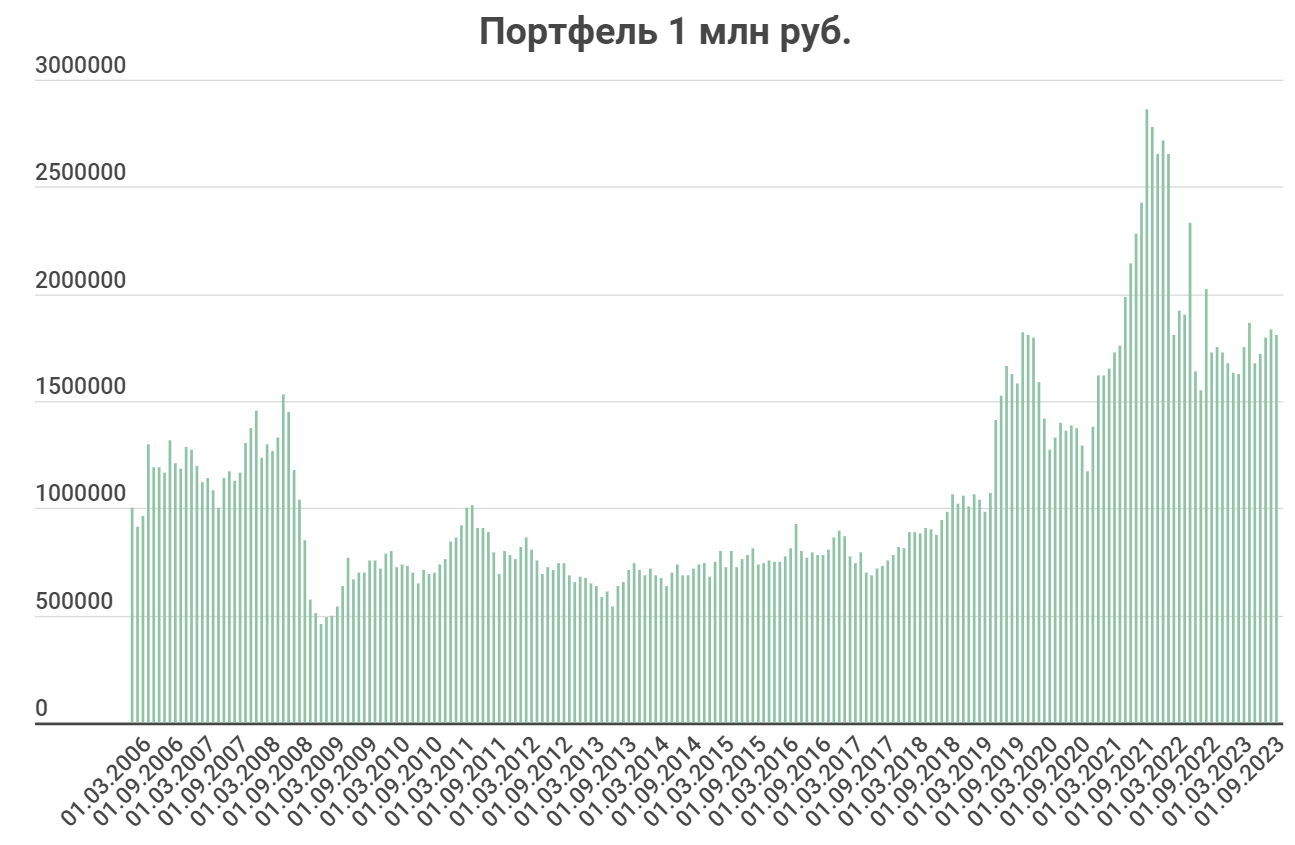

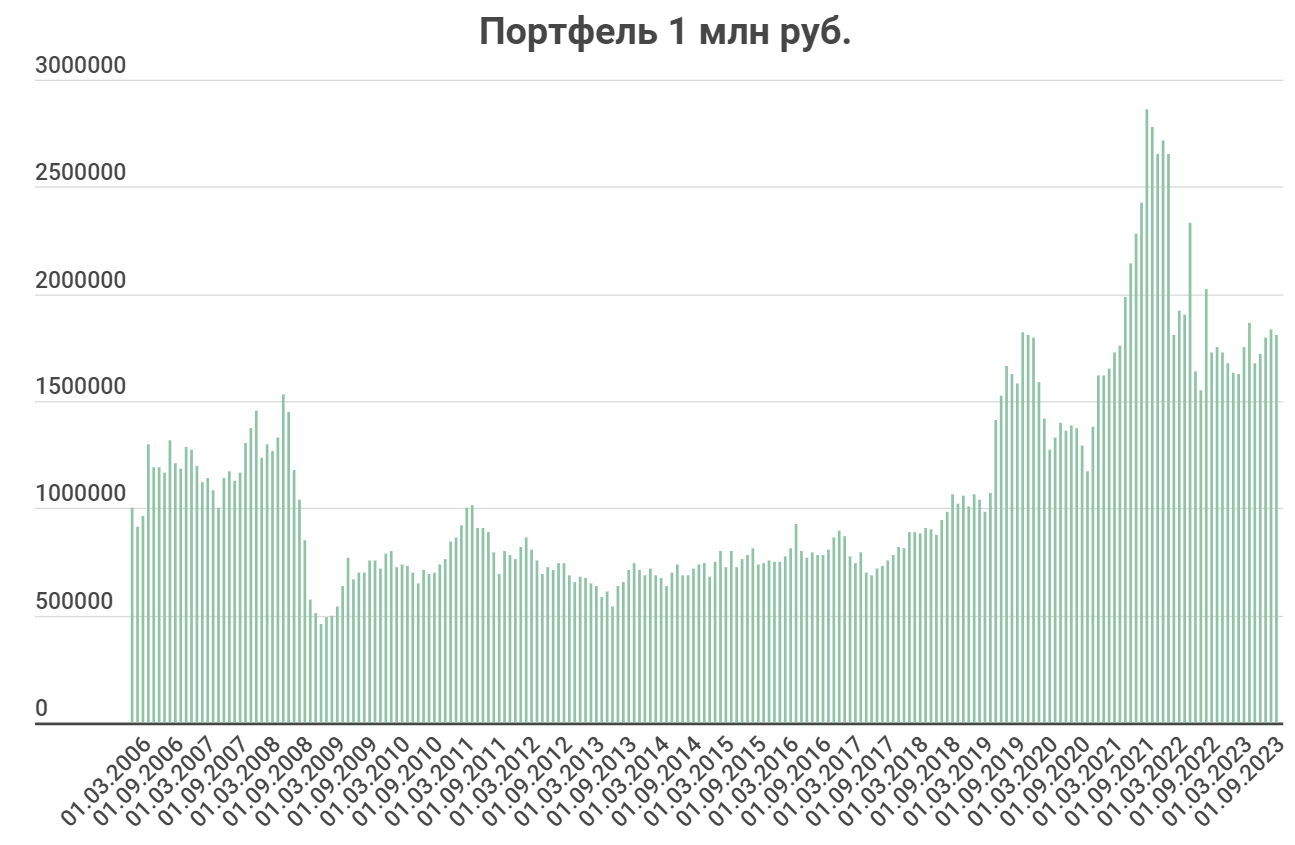

А теперь рассмотрим вариант с реинвестированием дивидендов. Возьмем условный портфель в 1 млн руб. Инвестор покупает на все деньги акции «Газпрома» в 2006 году. Каждый раз, когда приходят дивиденды, на них снова покупаются акции «Газпрома».

Динамика данного портфеля будет выглядеть так:

Итого доходность составила 81%, в два раза больше, чем без реинвестирования. Тем не менее, это все равно мало, по сравнению с другими компаниями даже без реинвестирования.

Индекс Мосбиржи полной доходности принес за 17 лет 540% доходности.

Почему у «Газпрома» все так плохо?

Сырьевая компания, чей результат сильно зависит от волатильной цены газа и нефти.

Компания поздно пришла к дивидендной политике, которая позволяет выплачивать ощутимые дивиденды.

«Газпром» — государственная, сильно политизированная компания, которая становится инструментом, рычагом давления в международных отношениях.

Если просто взглянуть на график, то становится понятно, что «Газпром» торгуется ниже значений 2006 года. А если учесть дивиденды и реинвестирование?

В этой статье мы постарались понять, сколько можно было заработать на «Газпроме» по стратегии «купи и держи».

Листинг

По факту публичные торги акциями «Газпрома» в России начались в 2006 году. К этому моменту в руках государства оказался пакет в более чем 50%. И не боясь потерять контроль над компанией, провели либерализацию акций.

До нее иностранные инвесторы не могли скупить более 20% компании, внешний и внутренний рынок никак друг с другом не сообщались, а в России торги проходили только на 4-х биржах.

После либерализации ограничения были сняты, акции появились на ММВБ и РТС. Аналитики и менеджеры возлагали на компанию большие надежды в плане роста капитализации. В 2006 году менеджмент ожидал 100% роста в течении 3-х лет.

В целом, прогноз почти сбылся. В 2008 году «Газпром» достиг своих максимумов, вырос на 65% за два года. В тот момент «Газпром» стал третьей компанией мира по капитализации. Алексей Миллер говорил, что за 7-8 лет капитализация должна вырасти с 365,1 миллиарда долларов до одного триллиона.

Однако случился кризис 2008 года и котировки упали более чем в 3 раза.

После кризиса инвесторов ждал боковик длиной в 10 лет. Прервало тенденцию несколько факторов: изменение дивидендной политики, рост цен на газ и хорошие финансовые результаты.

Но после СВО котировки компании существенно снизились. В итоге с 2006 года цена акции упала на 27%. И это за 17 лет.

При этом с 2006 года выручка «Газпрома» выросла в 5,4 раза, а чистая прибыль в 2,1 раза.

Если посмотреть на цены на газ с 2006 года, то невооруженным взглядом видна корреляция с ними котировок «Газпрома».

Дивиденды

Для того, чтобы в полной мере оценить доходность акций, надо учесть выплаченные дивиденды.

До 2012 года компания платила минимальные дивиденды, которые составляли от 5 до 18% чистой прибыли по РСБУ. После «Газпром» принял политику, согласно которой минимальный дивиденд составляет 25% от ЧП по РСБУ, доходность стала превышать 5%.

В 2019 году компания обновила дивидендную политику и постепенно пришла к базе в 50% чистой прибыли по МСФО.

С учетом дивидендов, «Газпром» принес инвесторам с 2006 года 41,4% прибыли, примерно 2,1% в год.

Тут мы не учитываем реинвестирование

Для сравнения посчитал, сколько можно было заработать, инвестируя в другие крупные компании России.

А теперь рассмотрим вариант с реинвестированием дивидендов. Возьмем условный портфель в 1 млн руб. Инвестор покупает на все деньги акции «Газпрома» в 2006 году. Каждый раз, когда приходят дивиденды, на них снова покупаются акции «Газпрома».

Динамика данного портфеля будет выглядеть так:

Итого доходность составила 81%, в два раза больше, чем без реинвестирования. Тем не менее, это все равно мало, по сравнению с другими компаниями даже без реинвестирования.

Индекс Мосбиржи полной доходности принес за 17 лет 540% доходности.

Почему у «Газпрома» все так плохо?

Сырьевая компания, чей результат сильно зависит от волатильной цены газа и нефти.

Компания поздно пришла к дивидендной политике, которая позволяет выплачивать ощутимые дивиденды.

«Газпром» — государственная, сильно политизированная компания, которая становится инструментом, рычагом давления в международных отношениях.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба