«Ястребы» выиграли решение, но «голуби» выиграли реакцию рынка. 10-е подряд повышение ставки по депозитам ЕЦБ до исторического максимума в 4% обернулось полным разгромом евро. Инвесторы предположили, что Европейский центробанк сделал последний шаг в цикле ужесточения денежно-кредитной политики. На фоне держащей открытыми двери для роста ставки по федеральным фондам до 5,75% ФРС это расстилает ковровую дорожку перед «медведями» по EUR/USD.

ЕЦБ считает, что довел ставки до уровней, поддержание которых в течение длительного периода времени внесет существенный вклад в снижение европейской инфляции к таргету в 2%. Решение об ужесточении денежно-кредитной политики было принято большинством голосов, хотя отдельные члены Управляющего совета хотели сделать паузу. Кристин Лагард не уверена, что стоимость заимствований находится на пике, и не думает думать про ее снижение. За нее это делают рынки.

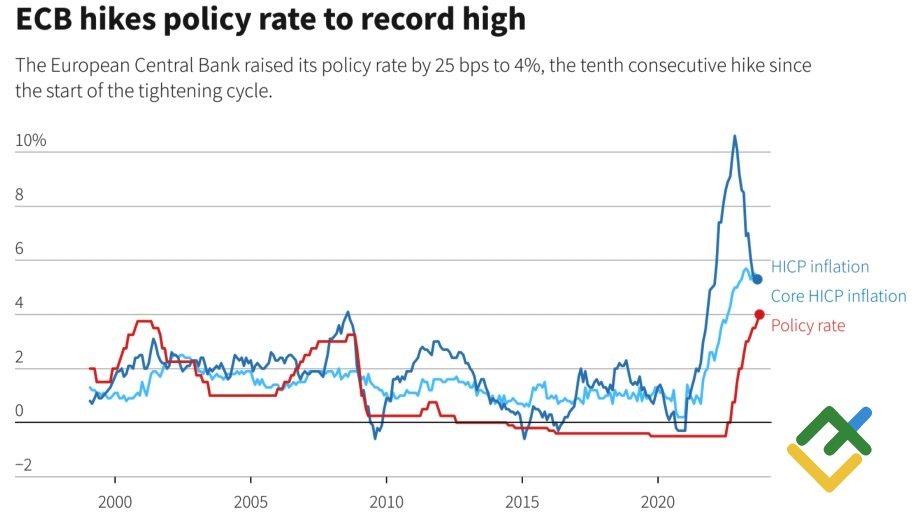

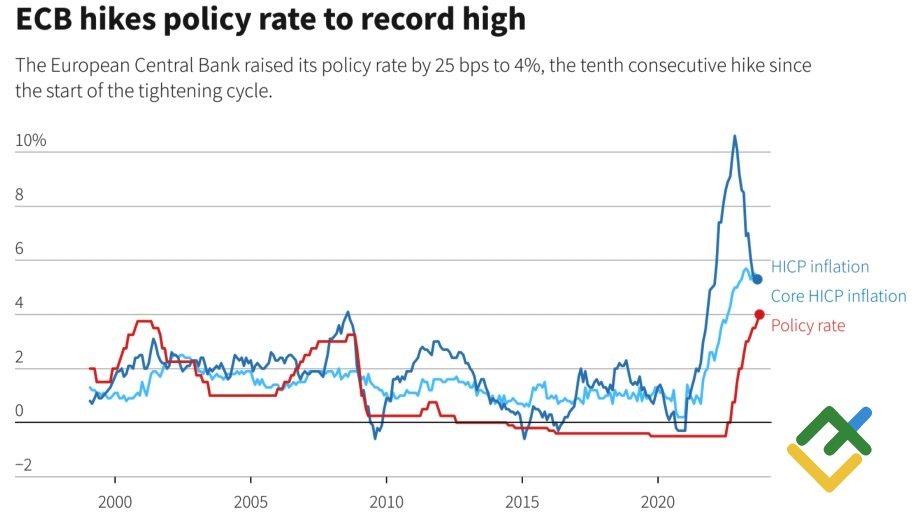

Динамика европейской инфляции и ставки ЕЦБ

Деривативы сместили сроки первого акта монетарной экспансии с июля на июнь 2024 и прогнозируют, что ставка по депозитам в следующем году упадет на 75 б.п до 3,25%. Логика проста: если рецессия и случится, она произойдет в еврозоне раньше, чем в США. Похоже, рынки не поверили обновленным оценкам ЕЦБ о более медленном экономическом росте и ожидают спада. Это позволяет инвесторам закрыть глаза на повышение прогноза Европейского центробанка по инфляции на 2023 с 5,4% до 5,6% и на 2024 с 3% до 3,2%.

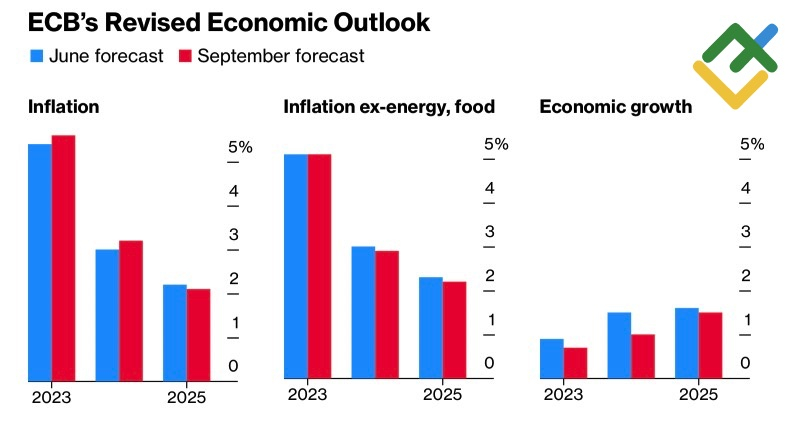

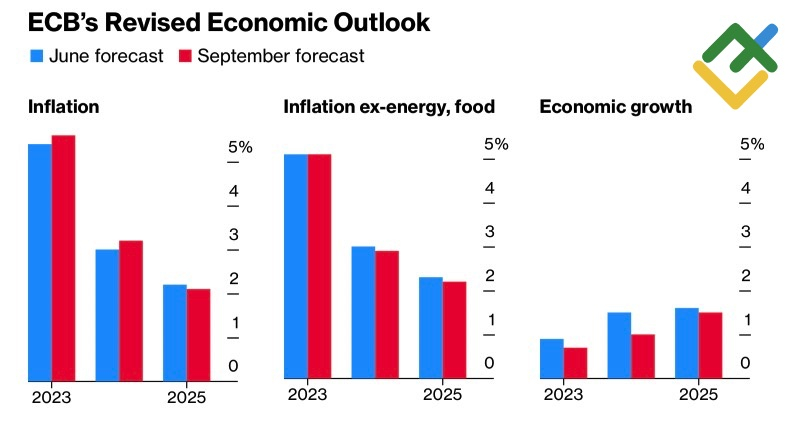

Прогнозы ЕЦБ по инфляции и ВВП

Именно слухи о более высоких оценках потребительских цен подняли шансы роста ставки по депозитам до 4% в сентябре с 20% до 70% и поддерживали «быков» по EUR/USD. В итоге отработал классический рыночный принцип: покупай на слухах, продавай на фактах. Евро рухнул по отношению к доллару США к минимальным отметкам с марта и, по мнению HSBC, достигнет уровня 1,02 к концу 2023.

В этом, безусловно, есть логика, так как американский потребитель продолжает тратить деньги. Пусть не так быстро, как будто думает, что завтра Апокалипсис. Однако достаточно быстро, чтобы показать, что уверен в завтрашнем дне. Розничные продажи в августе увеличились на 0,6%, что позволило повысить прогнозы роста ВВП США в третьем квартале. Так, JP Morgan ожидает, что экономика расширится на 3,5%.

Ее сила позволяет фондовым индексам расти и держит варианты повышения ставки по федеральным фондам открытыми. В итоге на стороне «медведей» по EUR/USD играют факторы американской исключительности и дивергенций в монетарной политике и экономическом росте.

Вероятнее всего, все они останутся в игре, что позволяет рассчитывать на продолжение южного похода основной валютной пары. В выигрыше оказались те трейдеры, которые действовали на опережение и продавали EUR/USD на росте к 1,0765 в преддверии релиза данных по американской инфляции и заседания ЕЦБ. Теперь им остается удерживать и периодически наращивать шорты. В качестве первоначальных целевых ориентиров выступают отметки 1,059 и 1,051.

ЕЦБ считает, что довел ставки до уровней, поддержание которых в течение длительного периода времени внесет существенный вклад в снижение европейской инфляции к таргету в 2%. Решение об ужесточении денежно-кредитной политики было принято большинством голосов, хотя отдельные члены Управляющего совета хотели сделать паузу. Кристин Лагард не уверена, что стоимость заимствований находится на пике, и не думает думать про ее снижение. За нее это делают рынки.

Динамика европейской инфляции и ставки ЕЦБ

Деривативы сместили сроки первого акта монетарной экспансии с июля на июнь 2024 и прогнозируют, что ставка по депозитам в следующем году упадет на 75 б.п до 3,25%. Логика проста: если рецессия и случится, она произойдет в еврозоне раньше, чем в США. Похоже, рынки не поверили обновленным оценкам ЕЦБ о более медленном экономическом росте и ожидают спада. Это позволяет инвесторам закрыть глаза на повышение прогноза Европейского центробанка по инфляции на 2023 с 5,4% до 5,6% и на 2024 с 3% до 3,2%.

Прогнозы ЕЦБ по инфляции и ВВП

Именно слухи о более высоких оценках потребительских цен подняли шансы роста ставки по депозитам до 4% в сентябре с 20% до 70% и поддерживали «быков» по EUR/USD. В итоге отработал классический рыночный принцип: покупай на слухах, продавай на фактах. Евро рухнул по отношению к доллару США к минимальным отметкам с марта и, по мнению HSBC, достигнет уровня 1,02 к концу 2023.

В этом, безусловно, есть логика, так как американский потребитель продолжает тратить деньги. Пусть не так быстро, как будто думает, что завтра Апокалипсис. Однако достаточно быстро, чтобы показать, что уверен в завтрашнем дне. Розничные продажи в августе увеличились на 0,6%, что позволило повысить прогнозы роста ВВП США в третьем квартале. Так, JP Morgan ожидает, что экономика расширится на 3,5%.

Ее сила позволяет фондовым индексам расти и держит варианты повышения ставки по федеральным фондам открытыми. В итоге на стороне «медведей» по EUR/USD играют факторы американской исключительности и дивергенций в монетарной политике и экономическом росте.

Вероятнее всего, все они останутся в игре, что позволяет рассчитывать на продолжение южного похода основной валютной пары. В выигрыше оказались те трейдеры, которые действовали на опережение и продавали EUR/USD на росте к 1,0765 в преддверии релиза данных по американской инфляции и заседания ЕЦБ. Теперь им остается удерживать и периодически наращивать шорты. В качестве первоначальных целевых ориентиров выступают отметки 1,059 и 1,051.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба