19 сентября 2023 RAZBORKA

RAZB0RKA отчета ПОЛЮС по МСФО 1п'23.

Крайний раз писал про ПОЛЮС по итогам 2022 года

Год был откровенно слабым у компании

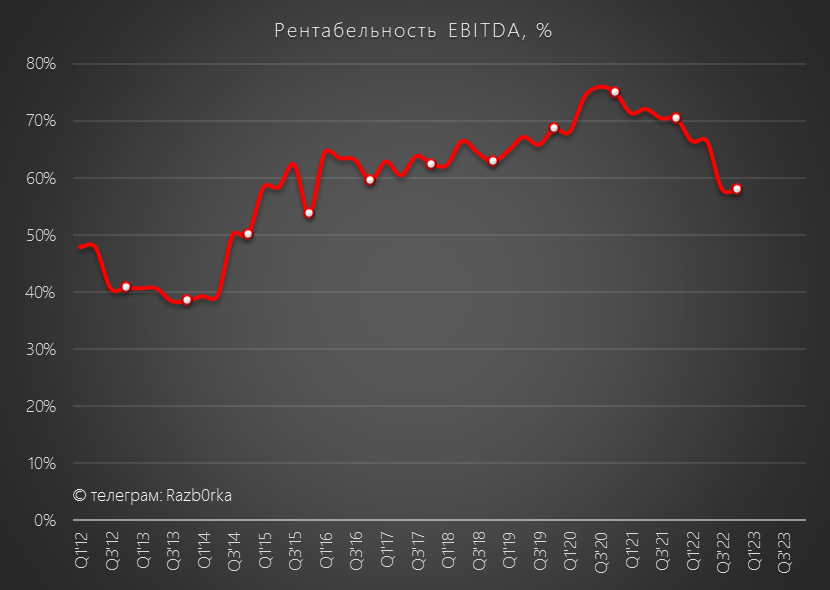

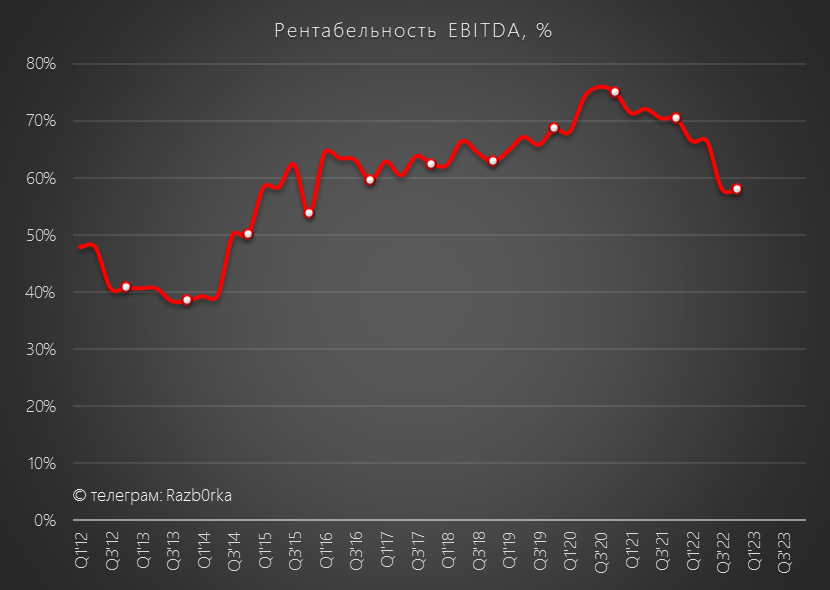

Рентабельность бизнеса упала до минимумов за последние 7 лет

Причиной такого падения были санкции на российское золото, как следствие снижение выручки и рекордный рост себестоимости

Тем не менее, компания заработала более 180 млрд руб EBITDA и исходя из дивидендной политики дивиденд за 2022 год с учетом пропущенного дивиденда за 1 полугодие должен был составить, по моим расчетам, около 410 руб

Проблема с выплатой этого дивиденда была в том, что компания не подняла дивиденды с дочек и не сформировала источник для выплаты в виде прибыли РСБУ корпоративного центра

Вместо прибыли, был получен огромный убыток по РСБУ от уценки балансовой стоимости ПОЛЮС-КРАСНОЯРСК на 300 млрд руб

Выглядело всё так, что компания не планировала платить дивиденд

Однако в пресс-релизе с результатами года менеджмент заявил, что "отмечает приверженность" дивидендной политике

Для выплаты нужно было в срочном порядке поднять в 1-2 квартале около 55 млрд руб с дочек на корп.центр

Это определило почему я выбрал такое фото и название для разборки

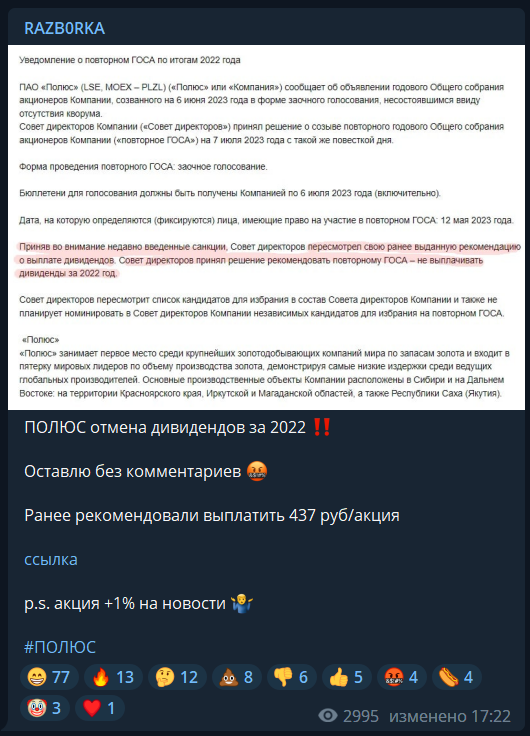

11 Мая Совет Директоров рекомендовал выплатить за 2022 год 437 руб

Обратите внимание, выплата должна была быть произведена из НЧП (Нераспределенной прибыли прошлых лет)

Почему "должна была быть"?

Потому что этой выплаты дивидендов не случилось!

19 Мая ПОЛЮС и ПОЛЮС-КРАСНОЯРСК были внесены в американский, британский и австралийский санкционный лист

А 6 Июня компания опубликовала сообщение, что собрание акционеров не состоялось из-за отсутствие кворума

Кроме того, менеджмент пересмотрел свою мнение и рекомендовал не выплачивать дивиденды за 2022 год

Вместо дивидендов, ПОЛЮС объявил ГИГАНТСКИЙ выкуп 29.99% акций на 580 млрд руб с премией к рыночной цене в 33% по 14 200 руб

Только вот выяснилось, что этот выкуп скорее всего был направлен на выкуп пакета акций, принадлежащего "Группа Акрополь"

Выкуп акций должен был значительно увеличить долг компании

Акции должен был выкупать тот самый ПОЛЮС-КРАСНОЯРСК, который должен был ранее помочь материнскому ПОЛЮС дивидендами

Как Вам такая "приверженность дивидендной политике"?

Напомню, что это ВСЕ эти "чудеса" происходили в Июле и не были отражены в отчетности 1 полугодия

Таким образом, отчет не отражает текущего финансового положения компании и не отражает эффект от новых санкций

Если Вас это не останавливает, то предлагаю начать разборку с производственных показателей

Производство золота выросло на 36% г-к-г до 1.45 млн унций на фоне низкой базы 1п'22

Прогноз на год подтвердили на уровне 2.8-2.9 млн унций

Интересно этот прогноз учитывает возможный эффект от новых санкций?

Основной прирост добычи случился на самом крупном месторождении компании Олимпиаде за счет увеличения содержания металла в руде и увеличению производства золота в флотоконцентрате

Из интересного отмечу, что недавно запущенная Наталка как-то "забуксовала" в последнее время

Возможно это результат управленческого решения

Каждое месторождение имеет разную себестоимость в разные периоды и в те периоды когда сбыт затруднен логично было бы "притормаживать" добычу на месторождения с более дорогой добычей

Для справки, рентабельность EBITDA Олимпиада в 1 полугодии выросла до 77%, а у Наталки снизилась до 62%

В 1 полугодии продажи выросли на 24% до 1.26 млн унций, но были меньше чем добыча

Как Вы видите по графику, 3 полугодия подряд работают частично на склад

Менеджмент пишет, что это связанно с увеличением производства золота в концентрате

На мой взгляд, это частично и эффект санкций и сложностей со сбытом

Расчетное увеличение запасов за 3 полугодия составило 305 тыс унций или более 10% годовой добычи!

Стоимость этого прироста запасов по текущей цене составляет более 40 млрд руб

А общая сумма запасов компании выросла до 160 млрд руб

На золото, в том или ином виде, приходится почти 120 млрд руб

С одной стороны позитивно, что накоплена такая солидная золотая кубышка

Но с другой стороны это замороженный оборотный капитал и денежный поток компании

Об этом мы еще поговорим чуть позже, а пока вернемся к операционным результатам

Средняя цена реализации выросла в 1 полугодии на 3% г-к-г до 1892 $ за унцию

Это было достаточно близко к средним рыночным ценам за период

Рублевая стоимость реализации унции выросла в 2 квартале на 26% г-к-г до 153 тыс руб

Однако средняя цена реализации в 1 полугодии выросла всего на 4% г-к-г, так как в 1кв'22 средний курс $ был на много выше чем в этом году

В итоге, на операционном уровне мы имеем:

Рост производства 36% г-к-г

Рост продаж 24% г-к-г

Рост рублевой цены унции 4% г-к-г

Позитивно!

Давайте посмотрим финансовый отчет

Динамика показателей:

Выручка +27%

Себестоимость +23%

Операц.прибыль +26%

Чистая прибыль -58%

Всё выросло, а прибыль упала более чем в 2 раза

Как так?

Первая причина это убыток по производным финансовым инструментам в размере 38 млрд руб

Я не знаю, зачем компания с таким упорством использует эти валютные свопы, но накопленным итогом с 2012 года по этим операциям получен убыток в 121 млрд руб

По идее, эти инструменты должны снижать валютный риск, но по факту от этого хеджа большую часть времени получается убыток

Вторая причина снижения чистой прибыли это убыток от курсовых разниц в 12 млрд руб

Не смотря на все заявления про дедоларизацию российской экономики, экспортеры, в том числе и ПОЛЮС, продолжают держать значительную часть долга в валюте

Ослабление курса рубля ведет к переоценке размера этого долга и к аналогичным "бумажным" убыткам/прибыли

Но что-то мы сильно забежали вперед, давайте вернемся немного назад и посмотрим показатели отчета по порядку

Выручка вернулась на уровни 2021 года

EBITDA так же восстановилась до уровне 2021 года

Правда с ростом EBITDA есть один нюанс, точнее с буквой А (Амортизация)

Если посмотреть внимательно отчет, то можно обнаружить что расходы на Амортизацию выросли за год почти в 2 раза до 31 млрд руб!

При этом, из 15 млрд руб роста амортизации, почему то в расчет EBITDA попало только 6 млрд руб

С чем связано такое значительное ускорение амортизации активов и почему в расчет EBITDA попала только часть амортизации?

Не знаю

Очередной пример бухгалтерской магии, когда рост расходов "увеличивает" прибыль

Если у Вас есть 10 минут, рекомендую посмотреть несколько выступления Баффета и его партнера Мангера про EBITDA и амортизацию

Цитата из одного выступления говорит многое об их отношении к этим показателям

"Менеджеры которые используют EBITDA либо пытаются обмануть Вас, либо обманывают сами себя" сказал Баффет

"Либо и то и другое одновременно" добавил Мангер

В случае с ПОЛЮС, важность EBITDA заключается в том, что дивиденды определяются исходя из 30% EBITDA

Или правильнее уже говорить "определялись"?

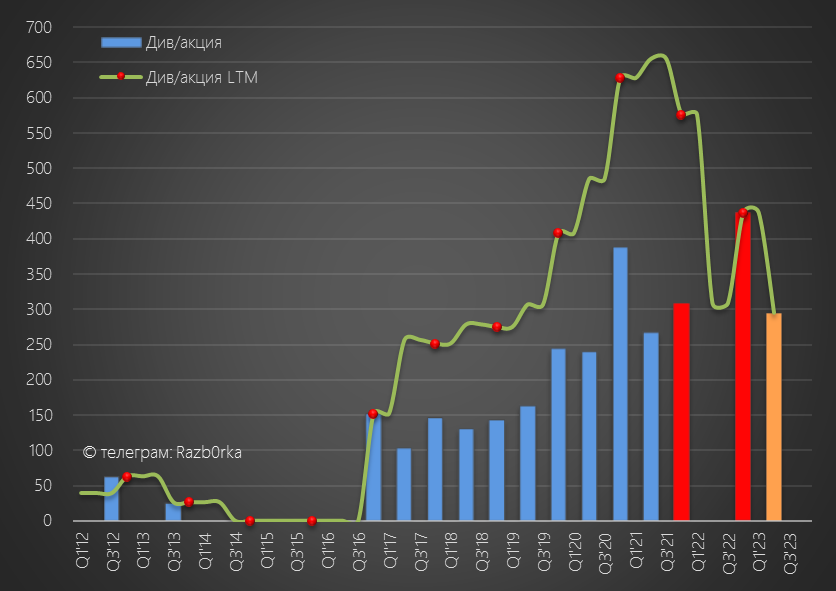

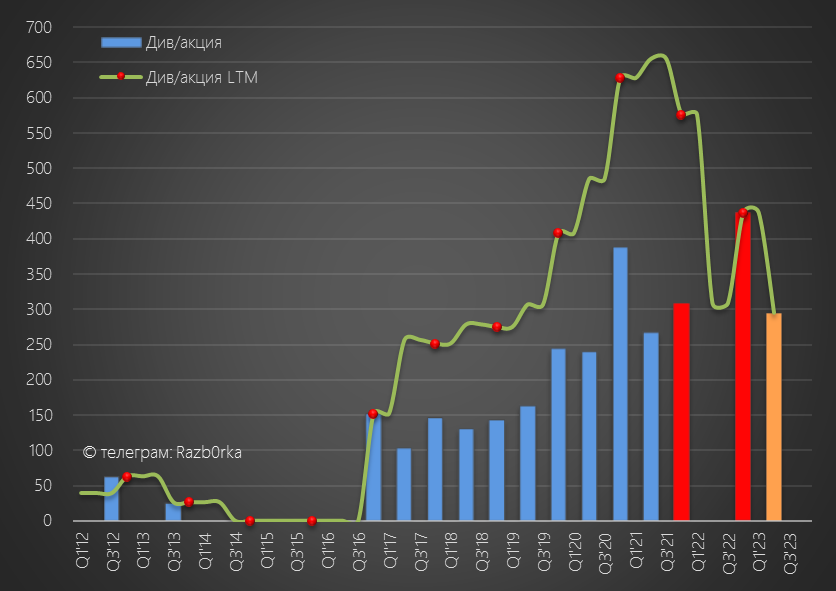

Расчетный дивиденд за 1 полугодие составляет 39 млрд руб или 295 руб/акция

Не берусь судить какова вероятность того, что этот дивиденд будет выплачен

На счетах компании на конец 1 полугодия было 151 млрд руб денег

Предположим, что 100 млрд руб направили на выкуп акций

Это значит, что на выкуп должны были привлечь еще 480 млрд руб долга

Суммарный долг в таком случае превысил 750 млрд руб

По какой ставке будет взят новый долг не понятно, но она точно будет выше чем текущая средняя ставка по кредитному портфелю компании

В 1 полугодии обслуживание долга стоило около 8 млрд руб, проценты по депозитам давали около 2 млрд руб и еще 1.2 млрд валютно-процентные свопы

С учетом сокращения денежной позиции и роста долга, если новый долг взяли хотя бы под 10% ставку, то расходы на % вырастут до 15 млрд руб в квартал и 30 млрд руб за полугодие

Это уже ощутимые расходы и примерно 30% от операционной прибыли 1 полугодия!

И это прибыль сформированная при высоких ценах на золото и высоком курсе рубля

При этом, кроме необходимости обслуживать долг у компании есть значительная инвестиционная программа

В 1 полугодии на капитальные затраты направили 39 млрд руб или почти 50% операционного денежного потока!

После капитальных затрат, Свободный денежный поток (FCF) составил 47 млрд руб или 350 руб/акция

Из них, после уплаты процентов, около 45 млрд руб "легло" на счета компании

Текущая цена акций около 11 600 руб

Доходность расчетного дивиденда составляет около 2.5% за полугодие и 5% за год

При ставке ЦБ в 13% это откровенно мало для рискового актива

Другое дело, если выкупленные акции будут погашены или на них будут приобретены какие-то активы

На ум приходит покупка российской части активов POLYMETAL

На мой взгляд, оценка привлекательности акций ПОЛЮС зависят сейчас от 4 факторов:

судьба выкупленных акций

эффект от введенных санкций

прогноз цен на золото

прогноз курса $

Исторически акции ПОЛЮС оценивались от 3 до 9.5 унций золота

Мы сейчас чуть выше середины этого диапазона оценок

Наверное, более привлекательно акции будут выглядеть если цены на золото продолжат свой рост либо если цена акций станет дешевле

На какой из этих двух вариантов ставить каждый решает сам

Крайний раз писал про ПОЛЮС по итогам 2022 года

Год был откровенно слабым у компании

Рентабельность бизнеса упала до минимумов за последние 7 лет

Причиной такого падения были санкции на российское золото, как следствие снижение выручки и рекордный рост себестоимости

Тем не менее, компания заработала более 180 млрд руб EBITDA и исходя из дивидендной политики дивиденд за 2022 год с учетом пропущенного дивиденда за 1 полугодие должен был составить, по моим расчетам, около 410 руб

Проблема с выплатой этого дивиденда была в том, что компания не подняла дивиденды с дочек и не сформировала источник для выплаты в виде прибыли РСБУ корпоративного центра

Вместо прибыли, был получен огромный убыток по РСБУ от уценки балансовой стоимости ПОЛЮС-КРАСНОЯРСК на 300 млрд руб

Выглядело всё так, что компания не планировала платить дивиденд

Однако в пресс-релизе с результатами года менеджмент заявил, что "отмечает приверженность" дивидендной политике

Для выплаты нужно было в срочном порядке поднять в 1-2 квартале около 55 млрд руб с дочек на корп.центр

Это определило почему я выбрал такое фото и название для разборки

11 Мая Совет Директоров рекомендовал выплатить за 2022 год 437 руб

Обратите внимание, выплата должна была быть произведена из НЧП (Нераспределенной прибыли прошлых лет)

Почему "должна была быть"?

Потому что этой выплаты дивидендов не случилось!

19 Мая ПОЛЮС и ПОЛЮС-КРАСНОЯРСК были внесены в американский, британский и австралийский санкционный лист

А 6 Июня компания опубликовала сообщение, что собрание акционеров не состоялось из-за отсутствие кворума

Кроме того, менеджмент пересмотрел свою мнение и рекомендовал не выплачивать дивиденды за 2022 год

Вместо дивидендов, ПОЛЮС объявил ГИГАНТСКИЙ выкуп 29.99% акций на 580 млрд руб с премией к рыночной цене в 33% по 14 200 руб

Только вот выяснилось, что этот выкуп скорее всего был направлен на выкуп пакета акций, принадлежащего "Группа Акрополь"

Выкуп акций должен был значительно увеличить долг компании

Акции должен был выкупать тот самый ПОЛЮС-КРАСНОЯРСК, который должен был ранее помочь материнскому ПОЛЮС дивидендами

Как Вам такая "приверженность дивидендной политике"?

Напомню, что это ВСЕ эти "чудеса" происходили в Июле и не были отражены в отчетности 1 полугодия

Таким образом, отчет не отражает текущего финансового положения компании и не отражает эффект от новых санкций

Если Вас это не останавливает, то предлагаю начать разборку с производственных показателей

Производство золота выросло на 36% г-к-г до 1.45 млн унций на фоне низкой базы 1п'22

Прогноз на год подтвердили на уровне 2.8-2.9 млн унций

Интересно этот прогноз учитывает возможный эффект от новых санкций?

Основной прирост добычи случился на самом крупном месторождении компании Олимпиаде за счет увеличения содержания металла в руде и увеличению производства золота в флотоконцентрате

Из интересного отмечу, что недавно запущенная Наталка как-то "забуксовала" в последнее время

Возможно это результат управленческого решения

Каждое месторождение имеет разную себестоимость в разные периоды и в те периоды когда сбыт затруднен логично было бы "притормаживать" добычу на месторождения с более дорогой добычей

Для справки, рентабельность EBITDA Олимпиада в 1 полугодии выросла до 77%, а у Наталки снизилась до 62%

В 1 полугодии продажи выросли на 24% до 1.26 млн унций, но были меньше чем добыча

Как Вы видите по графику, 3 полугодия подряд работают частично на склад

Менеджмент пишет, что это связанно с увеличением производства золота в концентрате

На мой взгляд, это частично и эффект санкций и сложностей со сбытом

Расчетное увеличение запасов за 3 полугодия составило 305 тыс унций или более 10% годовой добычи!

Стоимость этого прироста запасов по текущей цене составляет более 40 млрд руб

А общая сумма запасов компании выросла до 160 млрд руб

На золото, в том или ином виде, приходится почти 120 млрд руб

С одной стороны позитивно, что накоплена такая солидная золотая кубышка

Но с другой стороны это замороженный оборотный капитал и денежный поток компании

Об этом мы еще поговорим чуть позже, а пока вернемся к операционным результатам

Средняя цена реализации выросла в 1 полугодии на 3% г-к-г до 1892 $ за унцию

Это было достаточно близко к средним рыночным ценам за период

Рублевая стоимость реализации унции выросла в 2 квартале на 26% г-к-г до 153 тыс руб

Однако средняя цена реализации в 1 полугодии выросла всего на 4% г-к-г, так как в 1кв'22 средний курс $ был на много выше чем в этом году

В итоге, на операционном уровне мы имеем:

Рост производства 36% г-к-г

Рост продаж 24% г-к-г

Рост рублевой цены унции 4% г-к-г

Позитивно!

Давайте посмотрим финансовый отчет

Динамика показателей:

Выручка +27%

Себестоимость +23%

Операц.прибыль +26%

Чистая прибыль -58%

Всё выросло, а прибыль упала более чем в 2 раза

Как так?

Первая причина это убыток по производным финансовым инструментам в размере 38 млрд руб

Я не знаю, зачем компания с таким упорством использует эти валютные свопы, но накопленным итогом с 2012 года по этим операциям получен убыток в 121 млрд руб

По идее, эти инструменты должны снижать валютный риск, но по факту от этого хеджа большую часть времени получается убыток

Вторая причина снижения чистой прибыли это убыток от курсовых разниц в 12 млрд руб

Не смотря на все заявления про дедоларизацию российской экономики, экспортеры, в том числе и ПОЛЮС, продолжают держать значительную часть долга в валюте

Ослабление курса рубля ведет к переоценке размера этого долга и к аналогичным "бумажным" убыткам/прибыли

Но что-то мы сильно забежали вперед, давайте вернемся немного назад и посмотрим показатели отчета по порядку

Выручка вернулась на уровни 2021 года

EBITDA так же восстановилась до уровне 2021 года

Правда с ростом EBITDA есть один нюанс, точнее с буквой А (Амортизация)

Если посмотреть внимательно отчет, то можно обнаружить что расходы на Амортизацию выросли за год почти в 2 раза до 31 млрд руб!

При этом, из 15 млрд руб роста амортизации, почему то в расчет EBITDA попало только 6 млрд руб

С чем связано такое значительное ускорение амортизации активов и почему в расчет EBITDA попала только часть амортизации?

Не знаю

Очередной пример бухгалтерской магии, когда рост расходов "увеличивает" прибыль

Если у Вас есть 10 минут, рекомендую посмотреть несколько выступления Баффета и его партнера Мангера про EBITDA и амортизацию

Цитата из одного выступления говорит многое об их отношении к этим показателям

"Менеджеры которые используют EBITDA либо пытаются обмануть Вас, либо обманывают сами себя" сказал Баффет

"Либо и то и другое одновременно" добавил Мангер

В случае с ПОЛЮС, важность EBITDA заключается в том, что дивиденды определяются исходя из 30% EBITDA

Или правильнее уже говорить "определялись"?

Расчетный дивиденд за 1 полугодие составляет 39 млрд руб или 295 руб/акция

Не берусь судить какова вероятность того, что этот дивиденд будет выплачен

На счетах компании на конец 1 полугодия было 151 млрд руб денег

Предположим, что 100 млрд руб направили на выкуп акций

Это значит, что на выкуп должны были привлечь еще 480 млрд руб долга

Суммарный долг в таком случае превысил 750 млрд руб

По какой ставке будет взят новый долг не понятно, но она точно будет выше чем текущая средняя ставка по кредитному портфелю компании

В 1 полугодии обслуживание долга стоило около 8 млрд руб, проценты по депозитам давали около 2 млрд руб и еще 1.2 млрд валютно-процентные свопы

С учетом сокращения денежной позиции и роста долга, если новый долг взяли хотя бы под 10% ставку, то расходы на % вырастут до 15 млрд руб в квартал и 30 млрд руб за полугодие

Это уже ощутимые расходы и примерно 30% от операционной прибыли 1 полугодия!

И это прибыль сформированная при высоких ценах на золото и высоком курсе рубля

При этом, кроме необходимости обслуживать долг у компании есть значительная инвестиционная программа

В 1 полугодии на капитальные затраты направили 39 млрд руб или почти 50% операционного денежного потока!

После капитальных затрат, Свободный денежный поток (FCF) составил 47 млрд руб или 350 руб/акция

Из них, после уплаты процентов, около 45 млрд руб "легло" на счета компании

Текущая цена акций около 11 600 руб

Доходность расчетного дивиденда составляет около 2.5% за полугодие и 5% за год

При ставке ЦБ в 13% это откровенно мало для рискового актива

Другое дело, если выкупленные акции будут погашены или на них будут приобретены какие-то активы

На ум приходит покупка российской части активов POLYMETAL

На мой взгляд, оценка привлекательности акций ПОЛЮС зависят сейчас от 4 факторов:

судьба выкупленных акций

эффект от введенных санкций

прогноз цен на золото

прогноз курса $

Исторически акции ПОЛЮС оценивались от 3 до 9.5 унций золота

Мы сейчас чуть выше середины этого диапазона оценок

Наверное, более привлекательно акции будут выглядеть если цены на золото продолжат свой рост либо если цена акций станет дешевле

На какой из этих двух вариантов ставить каждый решает сам

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба