Как раз в тот момент, когда глобальная монетарная политика переходит в режим автоматического контроля на большой высоте, мировую экономику снова охватывает турбулентность из-за резкого роста цен на нефть

Приближение нефти к $100 за баррель напоминает центральным банкам о том, что эпоха волатильности, начавшаяся из-за пандемии и конфликта на Украине, не заканчивается.

Это наглядно показывает, как период «более высоких и долгосрочных» ставок, о котором сигнализировал председатель Федеральной резервной системы Джером Пауэлл в Джексон-Хоуле в прошлом месяце, совпал с «эпохой сдвигов и пауз», о котором заявила его коллега из еврозоны Кристин Лагард на том же мероприятии.

Перед главами центробанков, которые в сентябре проводят заседания по всему миру от Лондона до Вашингтона, стоит важный вопрос: является ли скачок цен на нефть лишь временным явлением, или он будет более продолжительным. Это не в последнюю очередь связано с тем, что нефть с одной стороны может подстегнуть потребительские цены, а с другой — затормозить экономический рост. Подобная дилемма протестирует формирующийся консенсус среди чиновников по поводу достаточного сдерживания инфляционных рисков, чтобы приостановить ужесточение.

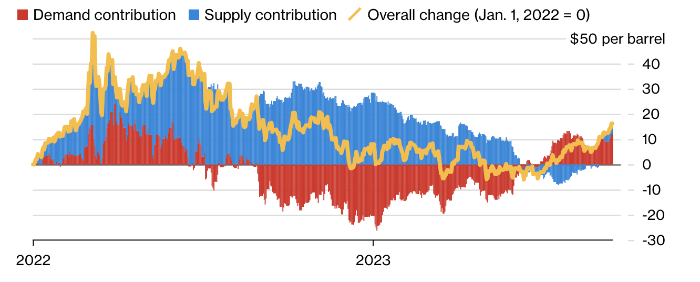

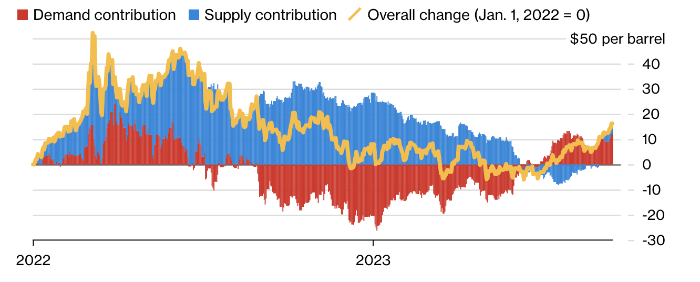

Драйверы роста цен на нефть

«Последний скачок цен на нефть по большому счету не оправдан, — отметил в отчете экономист GlobalData TS Lombard Дарио Перкинс. — При этом важно рассматривать эти недавние инфляционные изменения в контексте событий. Нам пока не грозит разворот после 12 месяцев уверенного прогресса на пути к дезинфляции — ничего подобного».

Brent достигла 10-месячного максимума в районе $95 за баррель, поскольку ограничение экспорта из Саудовской Аравии и России в совокупности с улучшением перспектив в США и Китае способствуют росту цен.

Для руководителей центральных банков такие скачки цен на сырьевые товары могут стать непосредственным сигналом тревоги. Сотрудники Международного валютного фонда в новом документе, где рассматриваются более 100 инфляционных шоков с 1970-х годов, обнаружили, что только примерно в 60% случаев рост потребительских цен постепенно замедлялся в течение пяти лет.

По расчетам Bloomberg Economics, если этот рост в итоге приведет к тому, что нефть будет в среднем стоить $100 за баррель в четвертом квартале, это может повысить инфляцию в США примерно на 0.9%. В еврозоне и Великобритании этот показатель составляет около 0.4%.

По словам Брэда Бехтела, руководителя глобального валютного отдела в Jefferies LLC в Нью-Йорке, «рост цен на нефть будет иметь большое значение для всех центральных банков», поскольку инфляционные эффекты начинают развиваться в «неправильном» направлении.

Ускорение темпов инфляции стало бы серьезным ударом для рынка облигаций, который уже делает ставку на то, что ФРС придется дольше удерживать ставки на высоком уровне, чтобы вернуть цены к целевому показателю.

Доходность двухлетних казначейских облигаций выросла более чем на 30 базисных пунктов с начала месяца и торгуется вблизи 16-летнего максимума, зафиксированного в июле. Доходность по всей немецкой кривой только в этом месяце увеличилась примерно на 25 базисных пунктов, в результате чего 10-летние облигации приблизились к самому высокому показателю с 2011 года.

Ключевая неделя

На фоне подобных опасений проходит ключевая неделя для мировой монетарной политики, поскольку ФРС готовится объявить в среду о паузе в ужесточении, хотя, возможно, она сделает некоторые намеки относительно дальнейших действий. В четверг центральные банки Англии, Норвегии, Швеции и Швейцарии могут последовать ее примеру, объявив об окончательном или предпоследнем повышении стоимости кредитов и пообещав поддерживать ставки на высоком уровне.

Ожидается, что Банк Японии в пятницу не предпримет каких-либо серьезных шагов, однако, судя по всему, ведутся переговоры по поводу возможного отказа от последней отрицательной процентной ставки в крупнейших экономиках. На прошлой неделе Европейский центральный банк сигнализировал о паузе после того, как решил повысить ставки, что его бывший главный экономист Питер Прет связал непосредственно с ростом цен на нефть.

«Потребители, домохозяйства крайне чувствительны к ценам на нефть и продовольствие, поэтому я думаю, что ЕЦБ правильно сделал, послав сигнал», — заявил он в интервью Bloomberg Television после этого.

В Европе усиливаются инфляционные ожидания. Рынок делает ставку, что в течение следующих трех лет потребительские цены вырастут в среднем примерно на 2.4%, что значительно выше целевого показателя ЕЦБ и уровня ниже 2% всего два месяца назад. Как показал протокол заседания ЦБ Австралии, опубликованный 5 сентября, банк прогнозирует «риски роста» мировой инфляции в ближайшие месяцы из-за цен на продовольствие и нефть. Ожидается, что более высокие цены на топливо приведут к росту общей внутренней инфляции в текущем квартале.

Резервный банк Австралии по-прежнему ожидает умеренного роста цен в целом, хотя инфляция вряд ли вернется в целевой диапазон в пределах 2-3% до конца 2025 года. Экономисты опасаются, что РБА придется пересмотреть экономические прогнозы, которые сейчас основаны на цене Brent в $80 за баррель, что намного ниже нынешнего уровня в $95.

Риски для роста

Существуют риски в обоих направлениях. Подчеркивая эту двойную угрозу, Банк Испании во вторник предупредил, что инфляция будет расти быстрее, чем он ожидал, в этом и следующем году из-за более дорогой нефти, при этом экономический рост будет слабее.

На фоне этих опасений евро опустился до шестимесячного минимума на прошлой неделе, а рынки делают ставку на то, что европейская экономика не справиться с более высокими ставками. Трейдеры уже учитывают более двух сокращений на четверть пункта в следующем году и не обращают внимания на указания ЕЦБ о том, что стоимость кредитов останется высокой в течение более длительного времени.

В прошлом году континент погрузился в кризис из-за прекращения поставок российского газа и падения евро ниже паритета с долларом. Пока не ясно, насколько успешно он сможет справиться с проблемами в этом году, если цены будут еще выше.Перспективы роста также беспокоят главного экономиста ОЭСР Клэр Ломбарделли. Она заявила журналистам во вторник, что это приведет к «сокращению бюджетов домохозяйств и спроса», а Европа пострадает больше, чем США, из-за зависимости от импорта энергоносителей.

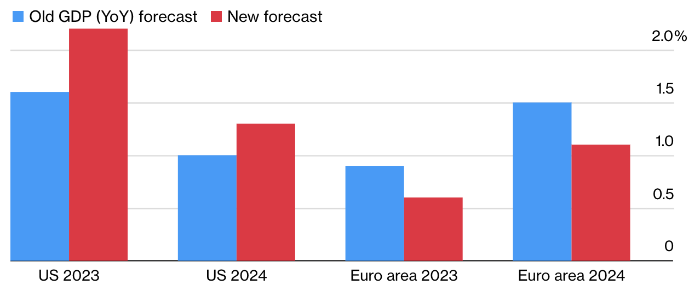

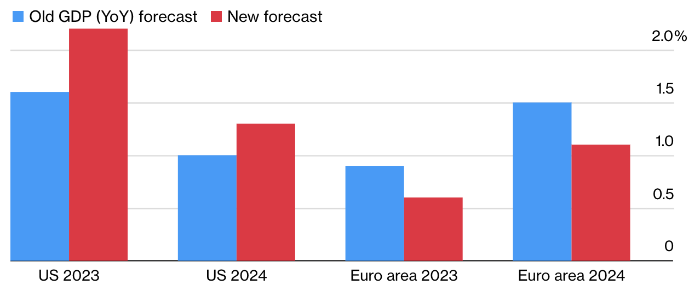

Прогнозы по объему производства в США и Европе

Налоговые ставки в Европе означают, что регион менее чувствителен к изменениям цен, чем в США. В прошлом году бензин на заправках в Германии и Великобритании стоил примерно в два раза больше, чем в США.

Чиновников ФРС могут больше беспокоить последствия для экономического роста, чем для инфляции. По словам Анны Вонг, главного экономиста Bloomberg Economics по США, собственная модель центрального банка предполагает, что политики скорее снизят ставки в ответ на рост цен на сырьевые товары, чем повысят их.

«Это действительно больше влияет, если угодно, на рост, а не на инфляцию в долгосрочной перспективе», — заявила Майя Бхандари, глава отдела смешанных инвестиций в BNP Paribas Asset Management UK, в интервью Bloomberg Television.

Рост цен на нефть фиксируется в США в тот момент, когда балансы потребителей уже демонстрируют признаки сокращения. Процентные платежи съедают все большую часть располагаемых доходов, а избыточные сбережения, накопленные во время пандемии, скоро закончатся.

Более высокие расходы на энергоносители, вероятно, ограничат потребительские расходы, из-за чего у центрального банка будет меньше оснований для дальнейшего ужесточения политики. Чиновники ФРС будут внимательно следить за любыми признаками роста инфляционных ожиданий, но пока этого не произошло.

Bloomberg Economics пока не считает, что политики будут вынуждены реагировать тем или иным образом.

«Стандартные модели предполагают, что политики, вероятно, проигнорировали бы подобный шок, — написали Ана Андраде и Джейми Раш в отчете. — Наш базовый сценарий предполагает, что потрясения еще недостаточно сильны, чтобы изменить прогноз по процентным ставкам».

При определении ответных мер центральные банки вспоминают 1970-е годы, время, когда продолжительные нефтяные потрясения из-за ограничения предложения привели к тому, что развитые страны столкнулись с устойчивой инфляцией и негативными последствиями для роста.

Учитывая подобное развитие событий, точно так же, как некоторые политики утверждают, что ключевой вопрос для ставок не в том, насколько высоко они вырастут, а в том, как долго они будут оставаться на этом уровне, такой же вопрос возникает и в отношении того, чем закончится любой предполагаемый скачок цен на нефть.

«Центральные банки ничего не могут сделать с этими краткосрочными потрясениями, связанными с предложением, но они могут принять меры для сдерживания ожиданий, — отметил в интервью Чарльз Севилл, экономист Fitch Ratings в Лондоне. — В этом большая разница по сравнению с 1970-ми: теперь у центральных банков больше опыта в достижении целевого показателя инфляции».

Приближение нефти к $100 за баррель напоминает центральным банкам о том, что эпоха волатильности, начавшаяся из-за пандемии и конфликта на Украине, не заканчивается.

Это наглядно показывает, как период «более высоких и долгосрочных» ставок, о котором сигнализировал председатель Федеральной резервной системы Джером Пауэлл в Джексон-Хоуле в прошлом месяце, совпал с «эпохой сдвигов и пауз», о котором заявила его коллега из еврозоны Кристин Лагард на том же мероприятии.

Перед главами центробанков, которые в сентябре проводят заседания по всему миру от Лондона до Вашингтона, стоит важный вопрос: является ли скачок цен на нефть лишь временным явлением, или он будет более продолжительным. Это не в последнюю очередь связано с тем, что нефть с одной стороны может подстегнуть потребительские цены, а с другой — затормозить экономический рост. Подобная дилемма протестирует формирующийся консенсус среди чиновников по поводу достаточного сдерживания инфляционных рисков, чтобы приостановить ужесточение.

Драйверы роста цен на нефть

«Последний скачок цен на нефть по большому счету не оправдан, — отметил в отчете экономист GlobalData TS Lombard Дарио Перкинс. — При этом важно рассматривать эти недавние инфляционные изменения в контексте событий. Нам пока не грозит разворот после 12 месяцев уверенного прогресса на пути к дезинфляции — ничего подобного».

Brent достигла 10-месячного максимума в районе $95 за баррель, поскольку ограничение экспорта из Саудовской Аравии и России в совокупности с улучшением перспектив в США и Китае способствуют росту цен.

Для руководителей центральных банков такие скачки цен на сырьевые товары могут стать непосредственным сигналом тревоги. Сотрудники Международного валютного фонда в новом документе, где рассматриваются более 100 инфляционных шоков с 1970-х годов, обнаружили, что только примерно в 60% случаев рост потребительских цен постепенно замедлялся в течение пяти лет.

По расчетам Bloomberg Economics, если этот рост в итоге приведет к тому, что нефть будет в среднем стоить $100 за баррель в четвертом квартале, это может повысить инфляцию в США примерно на 0.9%. В еврозоне и Великобритании этот показатель составляет около 0.4%.

По словам Брэда Бехтела, руководителя глобального валютного отдела в Jefferies LLC в Нью-Йорке, «рост цен на нефть будет иметь большое значение для всех центральных банков», поскольку инфляционные эффекты начинают развиваться в «неправильном» направлении.

Ускорение темпов инфляции стало бы серьезным ударом для рынка облигаций, который уже делает ставку на то, что ФРС придется дольше удерживать ставки на высоком уровне, чтобы вернуть цены к целевому показателю.

Доходность двухлетних казначейских облигаций выросла более чем на 30 базисных пунктов с начала месяца и торгуется вблизи 16-летнего максимума, зафиксированного в июле. Доходность по всей немецкой кривой только в этом месяце увеличилась примерно на 25 базисных пунктов, в результате чего 10-летние облигации приблизились к самому высокому показателю с 2011 года.

Ключевая неделя

На фоне подобных опасений проходит ключевая неделя для мировой монетарной политики, поскольку ФРС готовится объявить в среду о паузе в ужесточении, хотя, возможно, она сделает некоторые намеки относительно дальнейших действий. В четверг центральные банки Англии, Норвегии, Швеции и Швейцарии могут последовать ее примеру, объявив об окончательном или предпоследнем повышении стоимости кредитов и пообещав поддерживать ставки на высоком уровне.

Ожидается, что Банк Японии в пятницу не предпримет каких-либо серьезных шагов, однако, судя по всему, ведутся переговоры по поводу возможного отказа от последней отрицательной процентной ставки в крупнейших экономиках. На прошлой неделе Европейский центральный банк сигнализировал о паузе после того, как решил повысить ставки, что его бывший главный экономист Питер Прет связал непосредственно с ростом цен на нефть.

«Потребители, домохозяйства крайне чувствительны к ценам на нефть и продовольствие, поэтому я думаю, что ЕЦБ правильно сделал, послав сигнал», — заявил он в интервью Bloomberg Television после этого.

В Европе усиливаются инфляционные ожидания. Рынок делает ставку, что в течение следующих трех лет потребительские цены вырастут в среднем примерно на 2.4%, что значительно выше целевого показателя ЕЦБ и уровня ниже 2% всего два месяца назад. Как показал протокол заседания ЦБ Австралии, опубликованный 5 сентября, банк прогнозирует «риски роста» мировой инфляции в ближайшие месяцы из-за цен на продовольствие и нефть. Ожидается, что более высокие цены на топливо приведут к росту общей внутренней инфляции в текущем квартале.

Резервный банк Австралии по-прежнему ожидает умеренного роста цен в целом, хотя инфляция вряд ли вернется в целевой диапазон в пределах 2-3% до конца 2025 года. Экономисты опасаются, что РБА придется пересмотреть экономические прогнозы, которые сейчас основаны на цене Brent в $80 за баррель, что намного ниже нынешнего уровня в $95.

Риски для роста

Существуют риски в обоих направлениях. Подчеркивая эту двойную угрозу, Банк Испании во вторник предупредил, что инфляция будет расти быстрее, чем он ожидал, в этом и следующем году из-за более дорогой нефти, при этом экономический рост будет слабее.

На фоне этих опасений евро опустился до шестимесячного минимума на прошлой неделе, а рынки делают ставку на то, что европейская экономика не справиться с более высокими ставками. Трейдеры уже учитывают более двух сокращений на четверть пункта в следующем году и не обращают внимания на указания ЕЦБ о том, что стоимость кредитов останется высокой в течение более длительного времени.

В прошлом году континент погрузился в кризис из-за прекращения поставок российского газа и падения евро ниже паритета с долларом. Пока не ясно, насколько успешно он сможет справиться с проблемами в этом году, если цены будут еще выше.Перспективы роста также беспокоят главного экономиста ОЭСР Клэр Ломбарделли. Она заявила журналистам во вторник, что это приведет к «сокращению бюджетов домохозяйств и спроса», а Европа пострадает больше, чем США, из-за зависимости от импорта энергоносителей.

Прогнозы по объему производства в США и Европе

Налоговые ставки в Европе означают, что регион менее чувствителен к изменениям цен, чем в США. В прошлом году бензин на заправках в Германии и Великобритании стоил примерно в два раза больше, чем в США.

Чиновников ФРС могут больше беспокоить последствия для экономического роста, чем для инфляции. По словам Анны Вонг, главного экономиста Bloomberg Economics по США, собственная модель центрального банка предполагает, что политики скорее снизят ставки в ответ на рост цен на сырьевые товары, чем повысят их.

«Это действительно больше влияет, если угодно, на рост, а не на инфляцию в долгосрочной перспективе», — заявила Майя Бхандари, глава отдела смешанных инвестиций в BNP Paribas Asset Management UK, в интервью Bloomberg Television.

Рост цен на нефть фиксируется в США в тот момент, когда балансы потребителей уже демонстрируют признаки сокращения. Процентные платежи съедают все большую часть располагаемых доходов, а избыточные сбережения, накопленные во время пандемии, скоро закончатся.

Более высокие расходы на энергоносители, вероятно, ограничат потребительские расходы, из-за чего у центрального банка будет меньше оснований для дальнейшего ужесточения политики. Чиновники ФРС будут внимательно следить за любыми признаками роста инфляционных ожиданий, но пока этого не произошло.

Bloomberg Economics пока не считает, что политики будут вынуждены реагировать тем или иным образом.

«Стандартные модели предполагают, что политики, вероятно, проигнорировали бы подобный шок, — написали Ана Андраде и Джейми Раш в отчете. — Наш базовый сценарий предполагает, что потрясения еще недостаточно сильны, чтобы изменить прогноз по процентным ставкам».

При определении ответных мер центральные банки вспоминают 1970-е годы, время, когда продолжительные нефтяные потрясения из-за ограничения предложения привели к тому, что развитые страны столкнулись с устойчивой инфляцией и негативными последствиями для роста.

Учитывая подобное развитие событий, точно так же, как некоторые политики утверждают, что ключевой вопрос для ставок не в том, насколько высоко они вырастут, а в том, как долго они будут оставаться на этом уровне, такой же вопрос возникает и в отношении того, чем закончится любой предполагаемый скачок цен на нефть.

«Центральные банки ничего не могут сделать с этими краткосрочными потрясениями, связанными с предложением, но они могут принять меры для сдерживания ожиданий, — отметил в интервью Чарльз Севилл, экономист Fitch Ratings в Лондоне. — В этом большая разница по сравнению с 1970-ми: теперь у центральных банков больше опыта в достижении целевого показателя инфляции».

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба