Инарктика (MCX:AQUA)

Отрасль – пищевая промышленность (бывшая компания "Русская Аквакультура"). Вертикально-интегрированный лидер отечественного рынка аквакультурного лосося, морской и озерной форели. Выращивает рыбу на 10 фермах в Баренцевом море в Мурманской области и на 3 фермах на озере Сегозеро в Карелии. Самостоятельно доставляет продукцию в магазины и рестораны крупнейших городов страны.

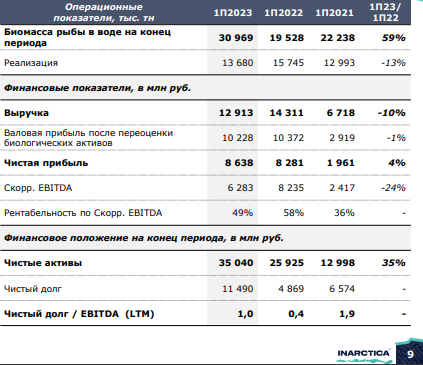

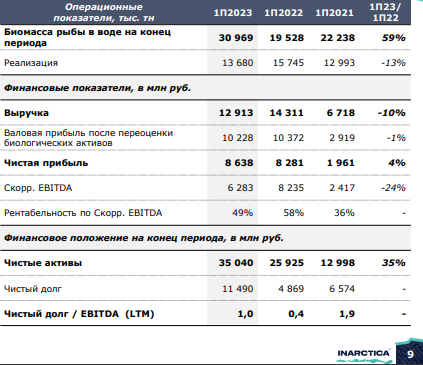

Отчетность за H1 2023

• Выручка 12,9 b₽ (-10% г/г)

• Чистая прибыль 8,6 b₽ (+4% г/г)

• EPS 100,01 ₽ (+4% г/г)

Выручка по сегментам:

• Продажа лосося 7,6 b₽ (-33% г/г, 59% выручки)

• Продажа форели 5 b₽ (+78% г/г, 39% выручки)

• Продажа красной икры 66,4 m₽ (-14% г/г, 0,5% выручки)

• Продажа прочей продукции 221,3 m₽ (x3 г/г, 1,5% выручки)

• Биомасса рыбы в воде 31 тыс. т (+59% г/г)

• Реализация рыбы 13,7 тыс. т (-13% г/г)

За H1 2023

• Себестоимость продаж 6 b₽ (+9% г/г)

• Коммерческие и управленческие расходы 859 m₽ (-2% г/г)

• Прибыль от переоценки биологических активов 3,1 b₽ (x2 г/г)

• Процентные расходы 569 m₽ (+19% г/г)

• Прибыль от курсовых разниц 182 m₽ (год назад убыток 314 m₽)

• Капитальные затраты 2,1 b₽ (+24% г/г)

• Скорр. EBITDA 6,3 b₽ (-24% г/г)

• Маржа валовой прибыли (до переоценки активов) 53,5% (-8 п.п. г/г)

• Маржа скорр. EBITDA 48,8% (-8,5 п.п. г/г)

• Маржа чистой прибыли 66,7% (+8,7 п.п. г/г)

• OCF 4,6 b₽ (-8% г/г)

• FCF 2,5 b₽ (-26% г/г)

• Запасы готовой продукции 878 m₽ (x2,5 г/г)

• Денежные средства и их эквиваленты 2,2 b₽ (-18% г/г)

• Долг 13,7 b₽ (без изменений г/г)

• Выкупили 14,5 тыс. акций на 9,2 m₽ (-88% г/г)

• Выплатили дивиденды за Q1 2023 на 864 m₽ (+25% г/г)

• Количество акций в обращении -0,02% г/г

Прогноз на 2023

Компания прогноз не представила.

Ключевые события

Диверсифицируя бизнес, в январе приобрели 3 компании, специализирующиеся на добыче и переработке водорослей, за 448 m₽. В июне анонсировали программу байбека на сумму до 1 b₽. В марте приобрели Мулинское рыбоводное хозяйство, разводящее осетровых и форель.

Итоги

Хороший отчет, но не без изъянов.

Выручка снизилась на 10% г/г на фоне высокой базы 2022 года с резким ростом цен реализации и исторически низкой себестоимостью рыбы. Себестоимость выросла на 9%, так как увеличились расходы на оплату труда и на 6% г/г подорожала стоимость материалов для выращивания рыбы. Кроме того, на 21% г/г увеличились транспортные расходы – следствие подорожания топлива и расширения географии сбыта (поставки осуществляются вплоть до Красноярска).

Чистая прибыль выросла, в противоположность выручке, но ее рост на 4% г/г – результат совокупности «бумажных» статей.

Прежде всего, это 2-кратный рост прибыли от переоценки биологических активов до 3,1 b₽. Корректировки стоимости активов из квартала в квартал разнятся, и кратный рост – разовый фактор.

Во-вторых, получили прибыль 182 m₽ от курсовых разниц. Без учета этих статей прибыль Инарктики значительно просела – об этом свидетельствует 24% снижение скорректированной EBITDA.

Но наиболее важный момент – и прибыль, и EBITDA в разы выше в 2021 году.

Операционный денежный поток уменьшился менее значительно, на 8% г/г – снижение выручки с прибылью частично компенсировалось уменьшением дебиторской задолженности и резервами под обесценение выданных авансов.

FCF снизился сильнее, на 26% г/г, за счет роста на 24% г/г кап. расходов на поддержание деятельности ферм и участков, а также из-за декабрьской продажи 3 норвежских заводов по выращиванию мальков.

Долг г/г не изменился, и проценты по нему тоже. Но 19% рост процентных расходов связан с увеличением арендных обязательств. Структура долга на 43% состоит из долгосрочных кредитов (до 2024-2027 гг.) и 57% – краткосрочных, в том числе 3 b₽ облигационного займа с погашением в марте 2024, что является самой крупной выплатой в ближайший год.

Из-за снижения EBIDTA, Net Debt/ EBITDA вырос с 0,4 до 1,0, но все равно остается на комфортном уровне, так как чистые активы компании (биологические и производственные) растут быстрее обязательств. Косвенно это можно констатировать по 59% росту биомассы рыбы.

Главный адресный рынок Инарктики – продажа лососевых (красная икра занимает пока менее 1% выручки). Несмотря на внешние шоки (сложности импорта из-за крепкого рубля и частичное прекращение импорта из ЕС), в 2022 году объем рынка составил 70 b₽. На фоне падения объема продаж в тоннах на 22% его стоимостное выражение осталось на уровне 2021 года.

В 2023 году рынок не только восстановился, но и начал уверенно расти в объёмных и стоимостных показателях. Причина – рост цен на рыбу, коррелирующий с курсом доллара (цены внутреннего рынка всегда подтягиваются под экспортные, напрямую зависящие от курса доллара, так как большая часть рыбопродукции экспортируется).

Сдерживающий фактор роста – рекордные объемы вылова. Из-за этого баланс на рынке выравнивается, уже сейчас по закупочным ценам специалисты утверждают, что цены на рыбу почти в 2 раза ниже г/г.

Прошлый год из-за слабых уловов и экспорта продукции ознаменовался кратным подорожанием красной рыбы всех пород. Если основная часть рыбы в этом году будет реализована на внутреннем рынке, это существенно собьет цены.

Компания разделяет доход по породам рыб, несмотря на то, что вся продукция относится к одному семейству лососевых. Это связано с разной стоимостью – форель стоит на 30-40% дешевле лосося, к тому же ее продажи растут на фоне увеличения предложения из Северной Осетии и Турции. Поэтому она доступнее для населения и пользуется большим спросом, обеспечивая рост дохода AQUA от форелевого сегмента.

Для повышения производительности и решения проблемы импортозамещения строят рыбоводный завод в Кондопоге (Карелия) годовой мощностью до 7 млн шт. мальков и с затратами более 2,5 b₽, открытие планируется в 2024 году. После этого проекта займутся заводом по производству кормов (сейчас часть кормов идет из Норвегии и стран СНГ), вероятно, тоже в Карелии.

Также ведут переговоры о приобретении форелеводческого хозяйства «Кала я марьяпоят» в Костомукше (Карелия) с годовой производительностью более 2 тыс. т форели (7% общего вылова товарной рыбы за 2022) и примерной стоимостью активов 2,5 b₽. Приобретение хозяйства позволит увеличить выручку примерно на 1/5 и более активно развивать выращивание форели, имеющей больший спрос в сравнении с лососем.

Исходя из этого, снижения капзатрат в ближайшие 3 года мы не увидим.

По мультипликаторам AQUA чуть ниже средних 5-летних значений, ввиду прогнозируемого роста прибыли до 13-14 b₽ по итогам 2023 (впереди самый сильный Q4 с максимальными сезонными объемами и ценами продаж, но вряд ли стоит ожидать еще одной мощной переоценки биологических активов) FWD P/E 2023 составит 6.3-6.5, что на 30% ниже среднеисторического уровня в 9. Дисконт уже частично сократился за счет роста котировок после отчета.

Инарктика — по-прежнему лидер отечественного рынка аквакультурной красной рыбы с долее более 33%. Компания старается уйти от импорта мальков, обустраивая заводы в Карелии и Калужской области. Диверсификация продукции по ценовым сегментам (лосось – дороже, форель – дешевле), пользующимся спросом, поддерживает маржу бизнеса.

Потенциал AQUA стоит на двух китах: стоимость рыбы и объемы производства. Триггеров для сильного роста ее цены, кроме ослабления рубля (которое в полной мере отразится во втором полугодии), нет. Дефицита продукции нет, импорт красной рыбы после падения в 2022 восстановился. С января по июль 2023 импорт лососей и форели увеличился на 12% г/г до 48 тыс. т.

Стало больше поставок форели из Турции, семги из Чили, причем рыбу привозят по меньшей стоимости, чем годом ранее. Отечественное производство (то есть предложение) форели и семги тоже растет. К примеру, отпускная цена на семгу из Мурманска на 14% ниже, чем годом ранее, в последние 3 месяца ее стоимость уменьшилась более чем на 20%.

Добавим к этому ожидания рекордного вылова лосося в 2023, что тоже толкнет цены вниз. Поэтому в 2024-2025 году основная надежда на рост объемов производства. Все-таки AQUA – это growth-акция, компания много вкладывает в капзатраты.

Анонсировали 16 ₽ дивидендов за 1 полугодие, а также за 3 квартал могут выплатить не менее 15 ₽. По итогу, за 2023 можно ожидать около 60 ₽, наш прогноз – 66 ₽, дивдоходность составит 6.5%. Но из-за отсутствия четкой дивполитики и колебаний цен сбыта выплаты могут пересмотреть.

Основная идея – в низкой оценке, ниже чем у любых компаний из потребительского сектора, и дальнейшем наращивании производства. Основной риск – волатильность цен на лососевые. Компания добилась очень значительного прогресса в 2022 и 2023 годах, и котировки не в полной мере отразили прирост прибыли и выручки.

Драйверы

Увеличение объемов производства

Рост цен на рыбу, ослабление рубля

Низкая оценка

Риски

Восстановление импорта рыбы

Отсутствие ясной див. политики

Зависимость от импорта

Точка входа (980 ₽)

Среднесрочный потенциал (1300 ₽)

Долгосрочный потенциал (1800 ₽)

Отрасль – пищевая промышленность (бывшая компания "Русская Аквакультура"). Вертикально-интегрированный лидер отечественного рынка аквакультурного лосося, морской и озерной форели. Выращивает рыбу на 10 фермах в Баренцевом море в Мурманской области и на 3 фермах на озере Сегозеро в Карелии. Самостоятельно доставляет продукцию в магазины и рестораны крупнейших городов страны.

Отчетность за H1 2023

• Выручка 12,9 b₽ (-10% г/г)

• Чистая прибыль 8,6 b₽ (+4% г/г)

• EPS 100,01 ₽ (+4% г/г)

Выручка по сегментам:

• Продажа лосося 7,6 b₽ (-33% г/г, 59% выручки)

• Продажа форели 5 b₽ (+78% г/г, 39% выручки)

• Продажа красной икры 66,4 m₽ (-14% г/г, 0,5% выручки)

• Продажа прочей продукции 221,3 m₽ (x3 г/г, 1,5% выручки)

• Биомасса рыбы в воде 31 тыс. т (+59% г/г)

• Реализация рыбы 13,7 тыс. т (-13% г/г)

За H1 2023

• Себестоимость продаж 6 b₽ (+9% г/г)

• Коммерческие и управленческие расходы 859 m₽ (-2% г/г)

• Прибыль от переоценки биологических активов 3,1 b₽ (x2 г/г)

• Процентные расходы 569 m₽ (+19% г/г)

• Прибыль от курсовых разниц 182 m₽ (год назад убыток 314 m₽)

• Капитальные затраты 2,1 b₽ (+24% г/г)

• Скорр. EBITDA 6,3 b₽ (-24% г/г)

• Маржа валовой прибыли (до переоценки активов) 53,5% (-8 п.п. г/г)

• Маржа скорр. EBITDA 48,8% (-8,5 п.п. г/г)

• Маржа чистой прибыли 66,7% (+8,7 п.п. г/г)

• OCF 4,6 b₽ (-8% г/г)

• FCF 2,5 b₽ (-26% г/г)

• Запасы готовой продукции 878 m₽ (x2,5 г/г)

• Денежные средства и их эквиваленты 2,2 b₽ (-18% г/г)

• Долг 13,7 b₽ (без изменений г/г)

• Выкупили 14,5 тыс. акций на 9,2 m₽ (-88% г/г)

• Выплатили дивиденды за Q1 2023 на 864 m₽ (+25% г/г)

• Количество акций в обращении -0,02% г/г

Прогноз на 2023

Компания прогноз не представила.

Ключевые события

Диверсифицируя бизнес, в январе приобрели 3 компании, специализирующиеся на добыче и переработке водорослей, за 448 m₽. В июне анонсировали программу байбека на сумму до 1 b₽. В марте приобрели Мулинское рыбоводное хозяйство, разводящее осетровых и форель.

Итоги

Хороший отчет, но не без изъянов.

Выручка снизилась на 10% г/г на фоне высокой базы 2022 года с резким ростом цен реализации и исторически низкой себестоимостью рыбы. Себестоимость выросла на 9%, так как увеличились расходы на оплату труда и на 6% г/г подорожала стоимость материалов для выращивания рыбы. Кроме того, на 21% г/г увеличились транспортные расходы – следствие подорожания топлива и расширения географии сбыта (поставки осуществляются вплоть до Красноярска).

Чистая прибыль выросла, в противоположность выручке, но ее рост на 4% г/г – результат совокупности «бумажных» статей.

Прежде всего, это 2-кратный рост прибыли от переоценки биологических активов до 3,1 b₽. Корректировки стоимости активов из квартала в квартал разнятся, и кратный рост – разовый фактор.

Во-вторых, получили прибыль 182 m₽ от курсовых разниц. Без учета этих статей прибыль Инарктики значительно просела – об этом свидетельствует 24% снижение скорректированной EBITDA.

Но наиболее важный момент – и прибыль, и EBITDA в разы выше в 2021 году.

Операционный денежный поток уменьшился менее значительно, на 8% г/г – снижение выручки с прибылью частично компенсировалось уменьшением дебиторской задолженности и резервами под обесценение выданных авансов.

FCF снизился сильнее, на 26% г/г, за счет роста на 24% г/г кап. расходов на поддержание деятельности ферм и участков, а также из-за декабрьской продажи 3 норвежских заводов по выращиванию мальков.

Долг г/г не изменился, и проценты по нему тоже. Но 19% рост процентных расходов связан с увеличением арендных обязательств. Структура долга на 43% состоит из долгосрочных кредитов (до 2024-2027 гг.) и 57% – краткосрочных, в том числе 3 b₽ облигационного займа с погашением в марте 2024, что является самой крупной выплатой в ближайший год.

Из-за снижения EBIDTA, Net Debt/ EBITDA вырос с 0,4 до 1,0, но все равно остается на комфортном уровне, так как чистые активы компании (биологические и производственные) растут быстрее обязательств. Косвенно это можно констатировать по 59% росту биомассы рыбы.

Главный адресный рынок Инарктики – продажа лососевых (красная икра занимает пока менее 1% выручки). Несмотря на внешние шоки (сложности импорта из-за крепкого рубля и частичное прекращение импорта из ЕС), в 2022 году объем рынка составил 70 b₽. На фоне падения объема продаж в тоннах на 22% его стоимостное выражение осталось на уровне 2021 года.

В 2023 году рынок не только восстановился, но и начал уверенно расти в объёмных и стоимостных показателях. Причина – рост цен на рыбу, коррелирующий с курсом доллара (цены внутреннего рынка всегда подтягиваются под экспортные, напрямую зависящие от курса доллара, так как большая часть рыбопродукции экспортируется).

Сдерживающий фактор роста – рекордные объемы вылова. Из-за этого баланс на рынке выравнивается, уже сейчас по закупочным ценам специалисты утверждают, что цены на рыбу почти в 2 раза ниже г/г.

Прошлый год из-за слабых уловов и экспорта продукции ознаменовался кратным подорожанием красной рыбы всех пород. Если основная часть рыбы в этом году будет реализована на внутреннем рынке, это существенно собьет цены.

Компания разделяет доход по породам рыб, несмотря на то, что вся продукция относится к одному семейству лососевых. Это связано с разной стоимостью – форель стоит на 30-40% дешевле лосося, к тому же ее продажи растут на фоне увеличения предложения из Северной Осетии и Турции. Поэтому она доступнее для населения и пользуется большим спросом, обеспечивая рост дохода AQUA от форелевого сегмента.

Для повышения производительности и решения проблемы импортозамещения строят рыбоводный завод в Кондопоге (Карелия) годовой мощностью до 7 млн шт. мальков и с затратами более 2,5 b₽, открытие планируется в 2024 году. После этого проекта займутся заводом по производству кормов (сейчас часть кормов идет из Норвегии и стран СНГ), вероятно, тоже в Карелии.

Также ведут переговоры о приобретении форелеводческого хозяйства «Кала я марьяпоят» в Костомукше (Карелия) с годовой производительностью более 2 тыс. т форели (7% общего вылова товарной рыбы за 2022) и примерной стоимостью активов 2,5 b₽. Приобретение хозяйства позволит увеличить выручку примерно на 1/5 и более активно развивать выращивание форели, имеющей больший спрос в сравнении с лососем.

Исходя из этого, снижения капзатрат в ближайшие 3 года мы не увидим.

По мультипликаторам AQUA чуть ниже средних 5-летних значений, ввиду прогнозируемого роста прибыли до 13-14 b₽ по итогам 2023 (впереди самый сильный Q4 с максимальными сезонными объемами и ценами продаж, но вряд ли стоит ожидать еще одной мощной переоценки биологических активов) FWD P/E 2023 составит 6.3-6.5, что на 30% ниже среднеисторического уровня в 9. Дисконт уже частично сократился за счет роста котировок после отчета.

Инарктика — по-прежнему лидер отечественного рынка аквакультурной красной рыбы с долее более 33%. Компания старается уйти от импорта мальков, обустраивая заводы в Карелии и Калужской области. Диверсификация продукции по ценовым сегментам (лосось – дороже, форель – дешевле), пользующимся спросом, поддерживает маржу бизнеса.

Потенциал AQUA стоит на двух китах: стоимость рыбы и объемы производства. Триггеров для сильного роста ее цены, кроме ослабления рубля (которое в полной мере отразится во втором полугодии), нет. Дефицита продукции нет, импорт красной рыбы после падения в 2022 восстановился. С января по июль 2023 импорт лососей и форели увеличился на 12% г/г до 48 тыс. т.

Стало больше поставок форели из Турции, семги из Чили, причем рыбу привозят по меньшей стоимости, чем годом ранее. Отечественное производство (то есть предложение) форели и семги тоже растет. К примеру, отпускная цена на семгу из Мурманска на 14% ниже, чем годом ранее, в последние 3 месяца ее стоимость уменьшилась более чем на 20%.

Добавим к этому ожидания рекордного вылова лосося в 2023, что тоже толкнет цены вниз. Поэтому в 2024-2025 году основная надежда на рост объемов производства. Все-таки AQUA – это growth-акция, компания много вкладывает в капзатраты.

Анонсировали 16 ₽ дивидендов за 1 полугодие, а также за 3 квартал могут выплатить не менее 15 ₽. По итогу, за 2023 можно ожидать около 60 ₽, наш прогноз – 66 ₽, дивдоходность составит 6.5%. Но из-за отсутствия четкой дивполитики и колебаний цен сбыта выплаты могут пересмотреть.

Основная идея – в низкой оценке, ниже чем у любых компаний из потребительского сектора, и дальнейшем наращивании производства. Основной риск – волатильность цен на лососевые. Компания добилась очень значительного прогресса в 2022 и 2023 годах, и котировки не в полной мере отразили прирост прибыли и выручки.

Драйверы

Увеличение объемов производства

Рост цен на рыбу, ослабление рубля

Низкая оценка

Риски

Восстановление импорта рыбы

Отсутствие ясной див. политики

Зависимость от импорта

Точка входа (980 ₽)

Среднесрочный потенциал (1300 ₽)

Долгосрочный потенциал (1800 ₽)

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба