31 мая 2024 investing.com Коэн Джесси

Июнь, судя по всему, станет еще одним насыщенным месяцем для Уолл-стрит в свете трех ключевых событий.

Внимание инвесторов будет сосредоточено на отчете по занятости в США, ИПЦ и заседании FOMC.

В сегодняшней статье мы обсудим, чего могут ждать от рынков в июне инвесторы.

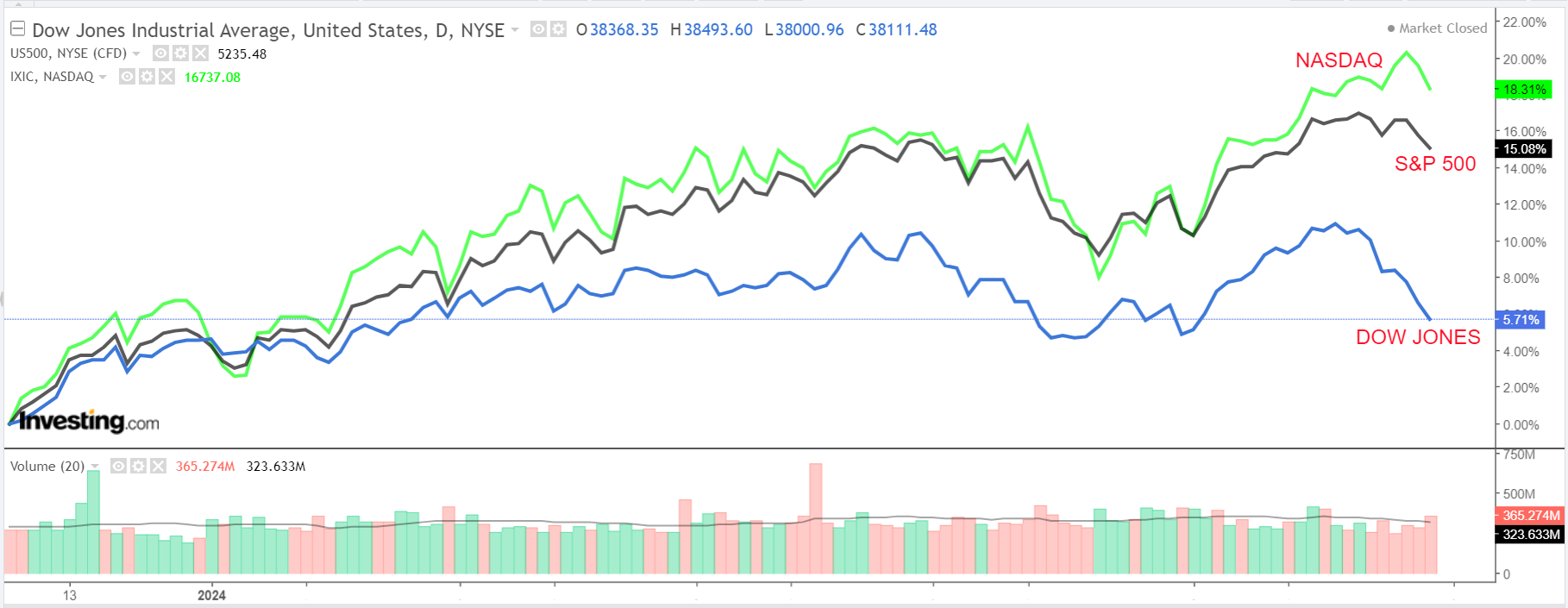

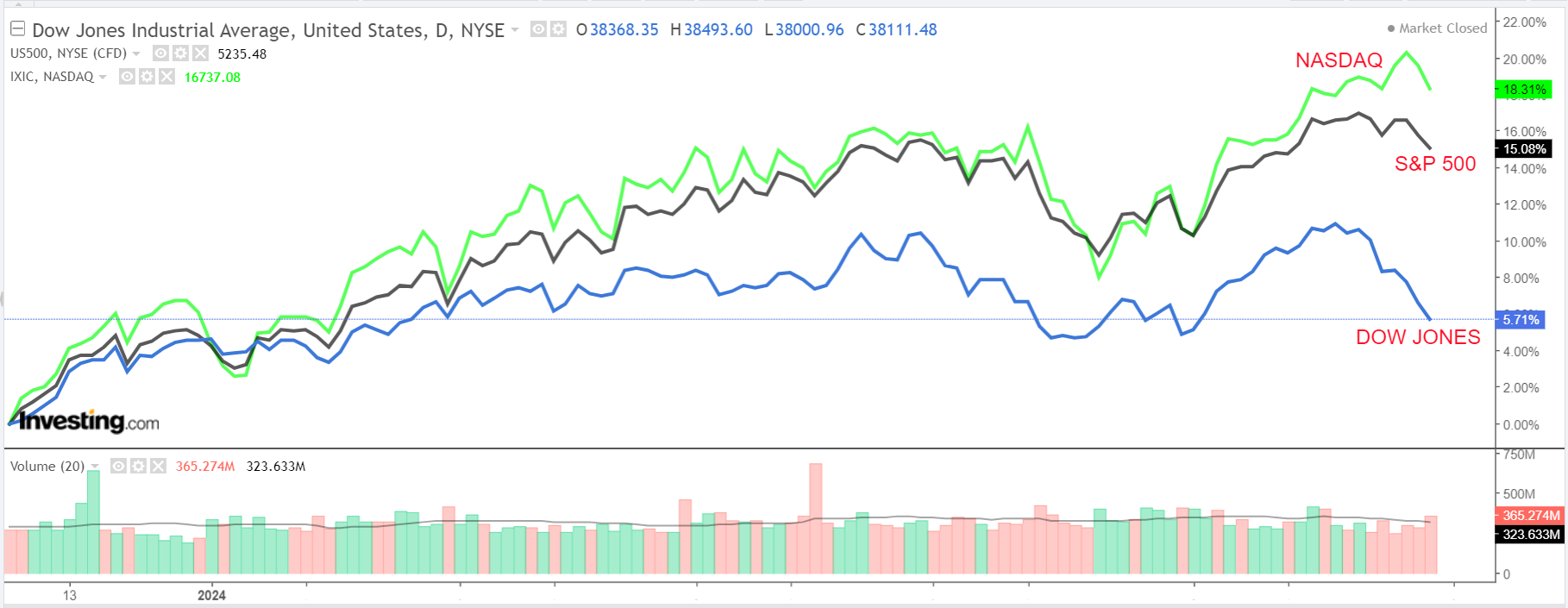

Американский рынок акций, похоже, завершит месяц с хорошим результатом: все основные фондовые индексы финишируют в плюсе шестой раз за последние семь месяцев.

Ралли в техсекторе продолжается на фоне усиливающегося оптимизма и ажиотажа вокруг перспектив роста, связанных с искусственным интеллектом.

Индекс Nasdaq Composite, видимо, станет лидером по итогам мая — перед заключительной сессией месяца его прирост составляет 7% на фоне спроса инвесторов на акции таких компаний, как Nvidia (NASDAQ:NVDA).

Индекс широкого рынка S&P 500 набрал в этом месяце около 4%.

Индекс «голубых фишек» Dow Jones Industrials Average отстал от остальных индикаторов, прибавив за месяц всего 0,8% по состоянию на закрытие торгов в четверг.

Инвесторам следует готовиться к новому всплеску волатильности в июне, который считается одним из самых непростых месяцев для фондового рынка. С 1990 года S&P 500 за июнь в среднем показывал снижение примерно на 0,4%, и эта тенденция может сохраниться и в 2024 году.

Инвесторы продолжают анализировать перспективы процентных ставок, инфляции и экономики, так что в ближайшие недели на кону будет очень многое.

Давайте посмотрим на три ключевые даты в календаре на июнь.

1. Отчет по занятости в США: пятница, 7 июня

Министерство труда США опубликует майский отчет по занятости в пятницу, 7 июня, в 12:30 по Гринвичу, и эти данные, вероятно, окажут решающее влияние на сроки начала понижения ставок ФРС.

Большинство прогнозов указывают на сохранение высоких темпов роста занятости, несмотря на небольшое замедление по сравнению с предыдущими месяцами. Консенсус-прогноз предполагает увеличение числа рабочих мест в американской экономике на 151 тыс. после роста на 175 тыс. в апреле.

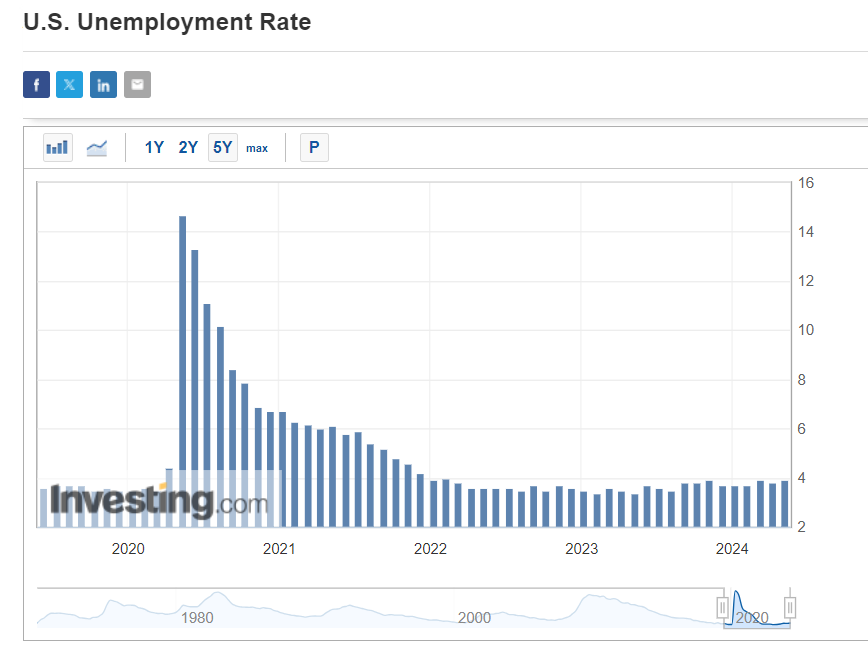

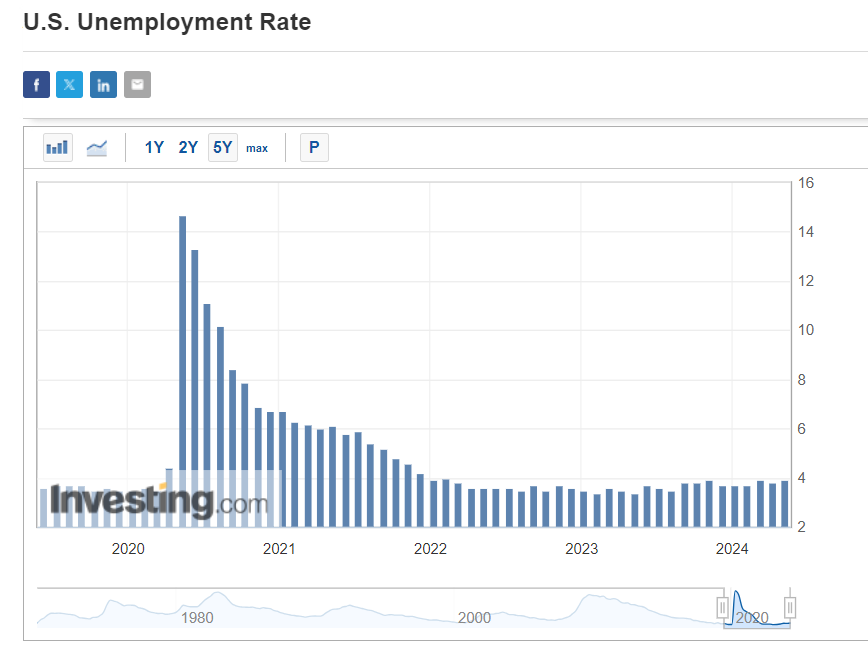

Безработица, согласно прогнозам, останется на уровне 3,9%. Стоит отметить, что ровно год назад безработица составляла 3,7%, что подчеркивает поразительную устойчивость рынка труда.

Средний почасовой заработок, как ожидается, вырос на 0,2% к предыдущему месяцу, а годовые темпы роста прогнозируются на уровне 3,9% — это все еще слишком много для ФРС.

Мой прогноз. По моему мнению, данные по занятости за май поддержат точку зрения, согласно которой ФРС не спешит понижать ставки.

Руководители ФРС просигнализировали, что для замедления инфляции безработица должна составлять по крайней мере 4,0%, тогда как некоторые экономисты говорят о еще более высоких уровнях.

Как бы то ни было, низкая безработица в сочетании с сильным ростом занятости и зарплат не предвещает неминуемого понижения ставок в ближайшие месяцы.

2. ИПЦ США: среда, 12 июня

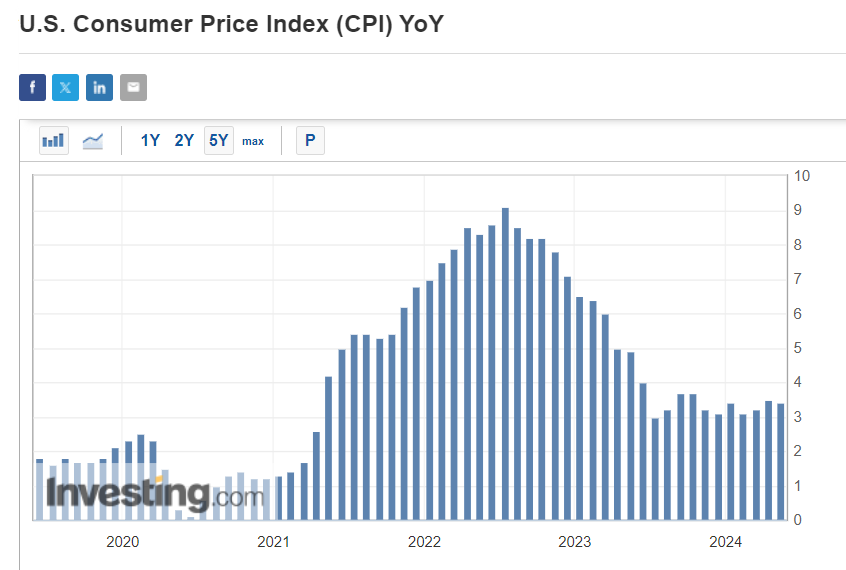

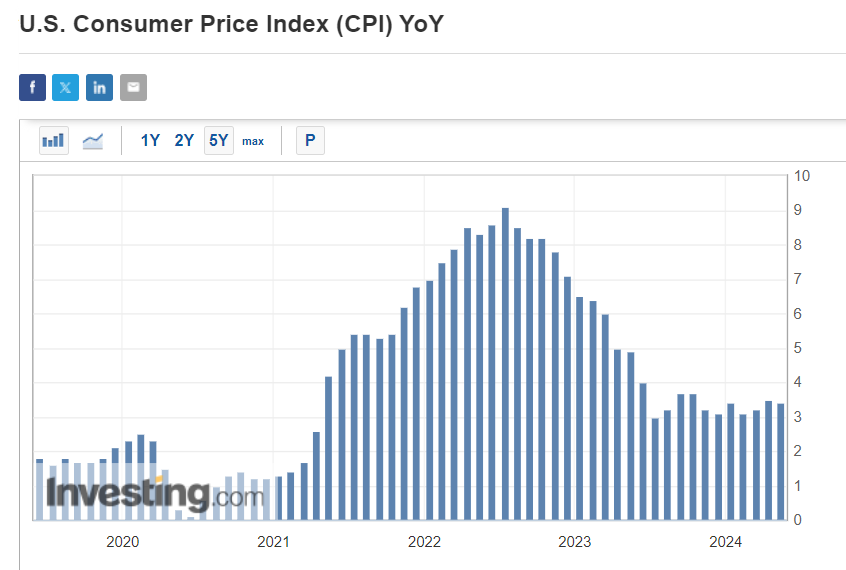

Правительство США опубликует индекс потребительских цен (ИПЦ) за май в среду, 12 июня, в 12:30 по Гринвичу. Эти данные, вероятно, покажут, что темпы инфляции по-прежнему не соответствуют целевому уровню 2%.

Хотя официальных прогнозов пока нет, годовой ИПЦ по ожиданиям составит от 3,1% от 3,5% по сравнению с 3,4% в апреле.

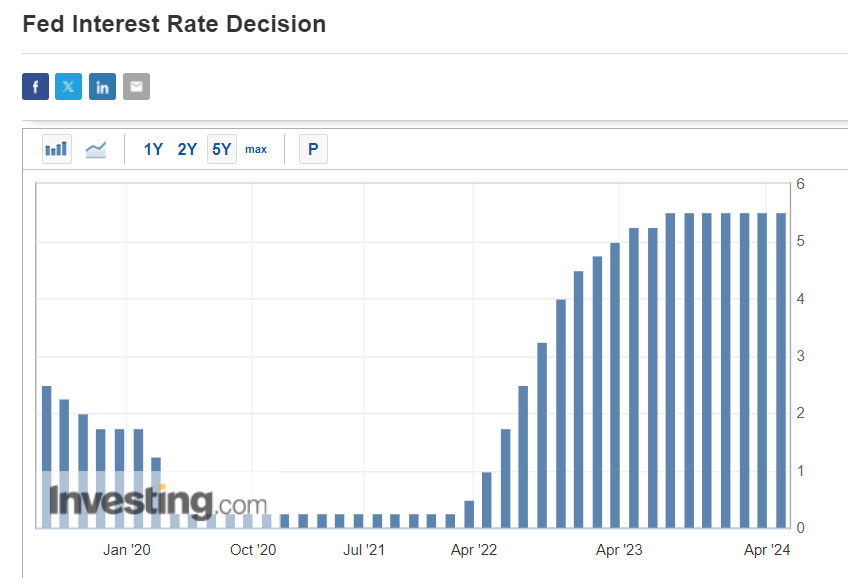

Этот внимательно отслеживаемый показатель существенно снизился с лета 2022 года, когда он достиг пика на 40-летнем максимуме 9,1%, однако инфляция по-прежнему почти в два раза превышает цель центробанка, несмотря на 11 повышений процентных ставок.

Тем временем, предварительный прогноз для годового базового ИПЦ, не учитывающего цены на продукты питания и энергоносители, составляет 3,3–3,7% по сравнению с 3,6% в апреле.

Руководители ФРС пристально следят именно за базовым показателем. По их мнению, он точнее позволяет судить о будущем направлении инфляции.

Мой прогноз. Я считаю, что свежие данные по ИПЦ подчеркнут недостаток прогресса в снижении инфляции к цели ФРС 2%, хотя стоимость заимствований и находится на 23-летних максимумах.

Общий базовый ИПЦ, согласно прогнозам, останется выше уровня 3% уже 11-й месяц подряд, что подчеркивает трудности, с которыми сталкивается американский центробанк на завершающем этапе борьбы с инфляцией.

Речь о последнем излишке в 1% или 2%, который необходимо устранить ФРС, чтобы достигнуть своей цели 2%.

3. Заседание ФРС, пресс-конференция Пауэлла и новые прогнозы: среда, 12 июня

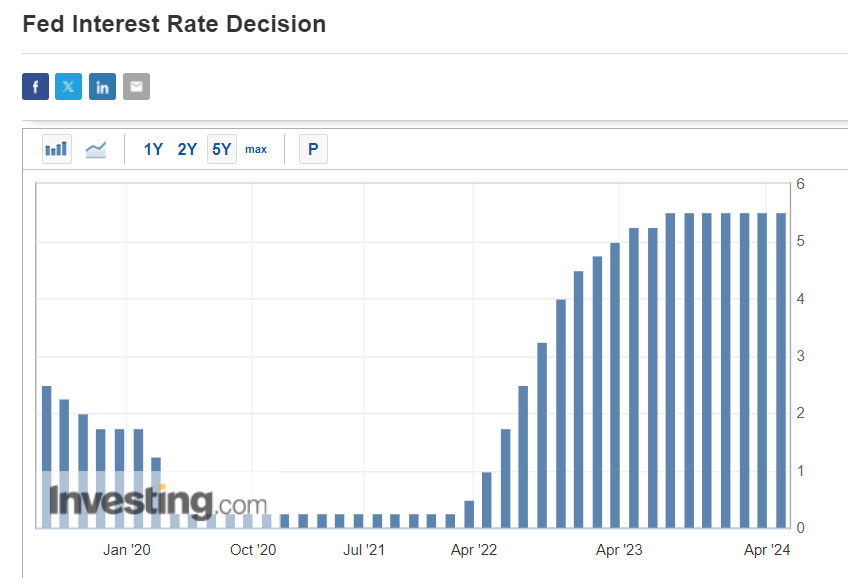

В тот же день, когда будет опубликован ИПЦ за май, ФРС объявит свое решение по денежно-кредитной политике в 18:00 по Гринвичу. По итогам заседания FOMC ставки почти наверняка останутся на прежнем уровне.

Это значит, что целевой диапазон для ставки по федеральным фондам ФРС сохранится на уровне 5,25–5,50%, который не меняется с июля 2023 года на фоне признаков устойчивости экономики и повышенной инфляции.

FOMC также опубликует обновленные прогнозы для процентных ставок и экономического роста в виде точечных графиков. Они помогут судить о вероятной траектории ставок на оставшуюся часть 2024 года и 2025 год.

В марте точечные графики показали, что руководители ФРС ждали трех понижений ставок на четверть процентного пункта к концу этого года.

Внимание будет приковано к председателю ФРС Джерому Пауэллу, который проведет пресс-конференцию вскоре после оглашения решения FOMC. Инвесторы очень хотят узнать, что Пауэлл думает об экономике и инфляции.

В середине мая глава ФРС предупредил, что инфляция снижается медленнее, чем ожидалось, и денежно-кредитная политика должна дольше оставаться ограничительной. Вместе с тем он указал, что потребность в дальнейшем повышении ставок вряд ли возникнет.

Мой прогноз. ФРС почти наверняка не изменит уровень ставок, и в сопроводительном заявлении центробанк даст понять, что до понижения ставок пока далеко, и нужно дождаться проявления эффекта от ограничительной денежно-кредитной политики.

Перед началом 2024 года инвесторы ждали несколько понижений ставок. Однако упорно высокие уровни инфляции и признаки устойчивости экономики привели к отсрочке ожидаемых сроков понижения.

С учетом этого я не удивлюсь, если руководители ФРС отзовут свой прогноз о трех понижениях ставок к концу этого года на обновленном точечном графике.

Вместе с тем увеличивается риск того, что ФРС и вовсе воздержится от понижения ставок в этом году, поскольку ей еще есть над чем поработать в плане экономики и инфляции.

Учитывая это, я считаю, что ФРС будет вынуждена сохранять ставки на текущем уровне оставшуюся часть 2024 года, поскольку инфляция оказалась более непокладистой, чем ожидалось, экономика проявляет устойчивость, а ситуация на рынке труда остается благоприятной.

Что делать

Хотя у меня сейчас открыты длинные позиции по S&P 500 и Nasdaq 100 через биржевые фонды SPDR S&P 500 (ETF:SPY) и Invesco QQQ Trust (ETF:QQQ), я не спешу совершать новые покупки, поскольку начинается один из самых неудачных месяцев для рынка, если опираться на исторические данные.

В целом сейчас важно проявлять терпение и не упускать появляющиеся возможности. Как и раньше, сейчас важно избегать покупки сильно переоцененных акций и не сосредотачиваться слишком сильно на одной компании или секторе.

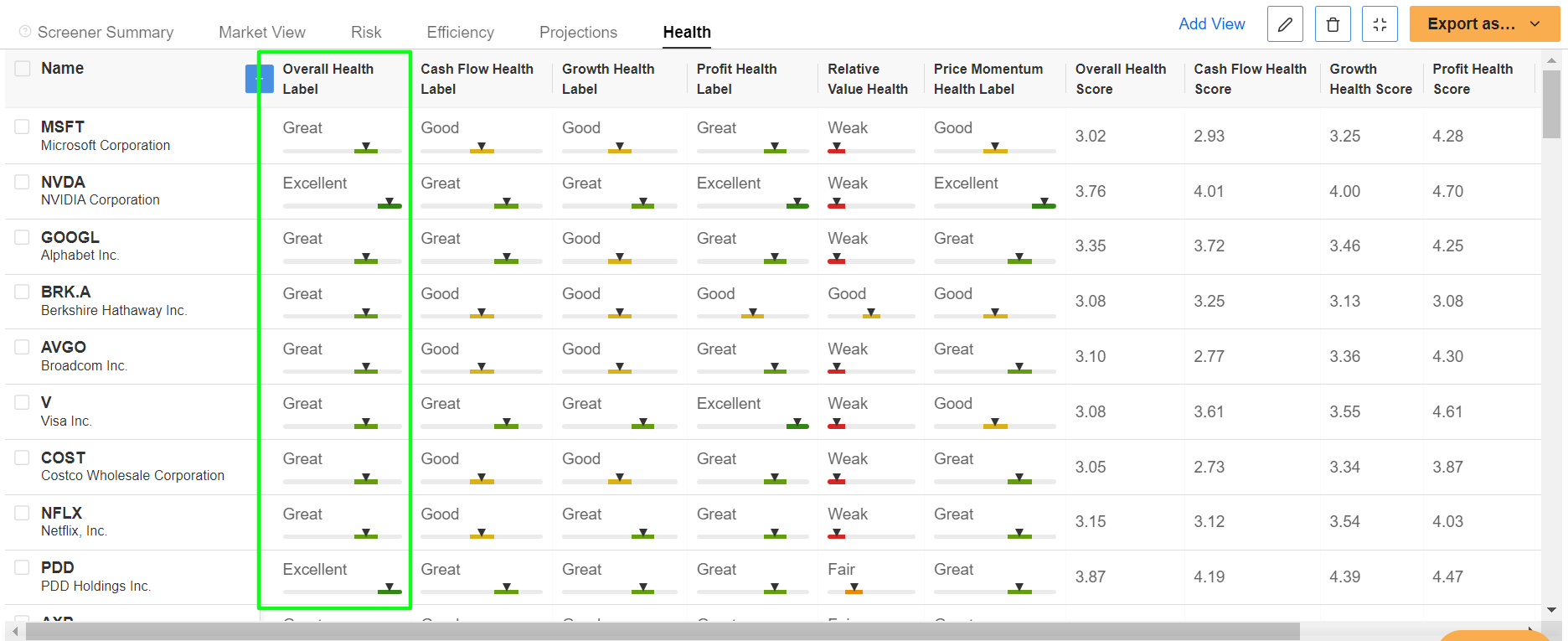

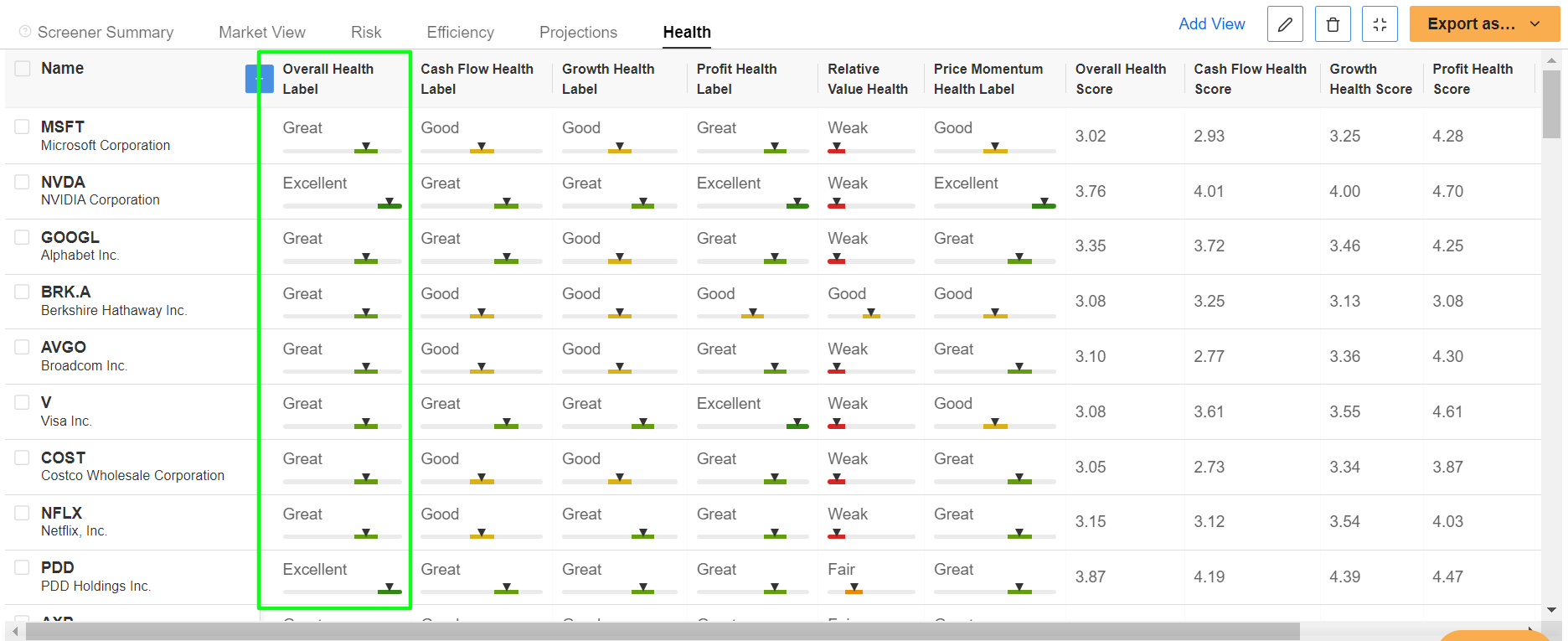

Чтобы совладать с текущей волатильностью, я воспользовался фильтром акций InvestingPro для составления списка наблюдения из качественных акций с сильной сравнительной динамикой и радужными перспективами роста.

Я решил не усложнять и отобрал компании с рейтингом финансового состояния InvestingPro от 3,0 и выше, при этом у них также должна быть оценка «превосходно», «прекрасно» или «хорошо» по параметрам финансового благополучия, прибыли и роста.

Что совершенно не удивительно, в этот список попали такие компании, как Microsoft (NASDAQ:MSFT), Nvidia, Alphabet (NASDAQ:GOOGL), Berkshire Hathaway (NYSE:BRKa), Broadcom (NASDAQ:AVGO), Visa (NYSE:V), Costco (NASDAQ:COST), Netflix (NASDAQ:NFLX), PDD Holdings, American Express (NYSE:AXP), Caterpillar (NYSE:CAT), Chipotle Mexican Grill (NYSE:CMG) и TJX Companies (NYSE:TJX).

Внимание инвесторов будет сосредоточено на отчете по занятости в США, ИПЦ и заседании FOMC.

В сегодняшней статье мы обсудим, чего могут ждать от рынков в июне инвесторы.

Американский рынок акций, похоже, завершит месяц с хорошим результатом: все основные фондовые индексы финишируют в плюсе шестой раз за последние семь месяцев.

Ралли в техсекторе продолжается на фоне усиливающегося оптимизма и ажиотажа вокруг перспектив роста, связанных с искусственным интеллектом.

Индекс Nasdaq Composite, видимо, станет лидером по итогам мая — перед заключительной сессией месяца его прирост составляет 7% на фоне спроса инвесторов на акции таких компаний, как Nvidia (NASDAQ:NVDA).

Индекс широкого рынка S&P 500 набрал в этом месяце около 4%.

Индекс «голубых фишек» Dow Jones Industrials Average отстал от остальных индикаторов, прибавив за месяц всего 0,8% по состоянию на закрытие торгов в четверг.

Инвесторам следует готовиться к новому всплеску волатильности в июне, который считается одним из самых непростых месяцев для фондового рынка. С 1990 года S&P 500 за июнь в среднем показывал снижение примерно на 0,4%, и эта тенденция может сохраниться и в 2024 году.

Инвесторы продолжают анализировать перспективы процентных ставок, инфляции и экономики, так что в ближайшие недели на кону будет очень многое.

Давайте посмотрим на три ключевые даты в календаре на июнь.

1. Отчет по занятости в США: пятница, 7 июня

Министерство труда США опубликует майский отчет по занятости в пятницу, 7 июня, в 12:30 по Гринвичу, и эти данные, вероятно, окажут решающее влияние на сроки начала понижения ставок ФРС.

Большинство прогнозов указывают на сохранение высоких темпов роста занятости, несмотря на небольшое замедление по сравнению с предыдущими месяцами. Консенсус-прогноз предполагает увеличение числа рабочих мест в американской экономике на 151 тыс. после роста на 175 тыс. в апреле.

Безработица, согласно прогнозам, останется на уровне 3,9%. Стоит отметить, что ровно год назад безработица составляла 3,7%, что подчеркивает поразительную устойчивость рынка труда.

Средний почасовой заработок, как ожидается, вырос на 0,2% к предыдущему месяцу, а годовые темпы роста прогнозируются на уровне 3,9% — это все еще слишком много для ФРС.

Мой прогноз. По моему мнению, данные по занятости за май поддержат точку зрения, согласно которой ФРС не спешит понижать ставки.

Руководители ФРС просигнализировали, что для замедления инфляции безработица должна составлять по крайней мере 4,0%, тогда как некоторые экономисты говорят о еще более высоких уровнях.

Как бы то ни было, низкая безработица в сочетании с сильным ростом занятости и зарплат не предвещает неминуемого понижения ставок в ближайшие месяцы.

2. ИПЦ США: среда, 12 июня

Правительство США опубликует индекс потребительских цен (ИПЦ) за май в среду, 12 июня, в 12:30 по Гринвичу. Эти данные, вероятно, покажут, что темпы инфляции по-прежнему не соответствуют целевому уровню 2%.

Хотя официальных прогнозов пока нет, годовой ИПЦ по ожиданиям составит от 3,1% от 3,5% по сравнению с 3,4% в апреле.

Этот внимательно отслеживаемый показатель существенно снизился с лета 2022 года, когда он достиг пика на 40-летнем максимуме 9,1%, однако инфляция по-прежнему почти в два раза превышает цель центробанка, несмотря на 11 повышений процентных ставок.

Тем временем, предварительный прогноз для годового базового ИПЦ, не учитывающего цены на продукты питания и энергоносители, составляет 3,3–3,7% по сравнению с 3,6% в апреле.

Руководители ФРС пристально следят именно за базовым показателем. По их мнению, он точнее позволяет судить о будущем направлении инфляции.

Мой прогноз. Я считаю, что свежие данные по ИПЦ подчеркнут недостаток прогресса в снижении инфляции к цели ФРС 2%, хотя стоимость заимствований и находится на 23-летних максимумах.

Общий базовый ИПЦ, согласно прогнозам, останется выше уровня 3% уже 11-й месяц подряд, что подчеркивает трудности, с которыми сталкивается американский центробанк на завершающем этапе борьбы с инфляцией.

Речь о последнем излишке в 1% или 2%, который необходимо устранить ФРС, чтобы достигнуть своей цели 2%.

3. Заседание ФРС, пресс-конференция Пауэлла и новые прогнозы: среда, 12 июня

В тот же день, когда будет опубликован ИПЦ за май, ФРС объявит свое решение по денежно-кредитной политике в 18:00 по Гринвичу. По итогам заседания FOMC ставки почти наверняка останутся на прежнем уровне.

Это значит, что целевой диапазон для ставки по федеральным фондам ФРС сохранится на уровне 5,25–5,50%, который не меняется с июля 2023 года на фоне признаков устойчивости экономики и повышенной инфляции.

FOMC также опубликует обновленные прогнозы для процентных ставок и экономического роста в виде точечных графиков. Они помогут судить о вероятной траектории ставок на оставшуюся часть 2024 года и 2025 год.

В марте точечные графики показали, что руководители ФРС ждали трех понижений ставок на четверть процентного пункта к концу этого года.

Внимание будет приковано к председателю ФРС Джерому Пауэллу, который проведет пресс-конференцию вскоре после оглашения решения FOMC. Инвесторы очень хотят узнать, что Пауэлл думает об экономике и инфляции.

В середине мая глава ФРС предупредил, что инфляция снижается медленнее, чем ожидалось, и денежно-кредитная политика должна дольше оставаться ограничительной. Вместе с тем он указал, что потребность в дальнейшем повышении ставок вряд ли возникнет.

Мой прогноз. ФРС почти наверняка не изменит уровень ставок, и в сопроводительном заявлении центробанк даст понять, что до понижения ставок пока далеко, и нужно дождаться проявления эффекта от ограничительной денежно-кредитной политики.

Перед началом 2024 года инвесторы ждали несколько понижений ставок. Однако упорно высокие уровни инфляции и признаки устойчивости экономики привели к отсрочке ожидаемых сроков понижения.

С учетом этого я не удивлюсь, если руководители ФРС отзовут свой прогноз о трех понижениях ставок к концу этого года на обновленном точечном графике.

Вместе с тем увеличивается риск того, что ФРС и вовсе воздержится от понижения ставок в этом году, поскольку ей еще есть над чем поработать в плане экономики и инфляции.

Учитывая это, я считаю, что ФРС будет вынуждена сохранять ставки на текущем уровне оставшуюся часть 2024 года, поскольку инфляция оказалась более непокладистой, чем ожидалось, экономика проявляет устойчивость, а ситуация на рынке труда остается благоприятной.

Что делать

Хотя у меня сейчас открыты длинные позиции по S&P 500 и Nasdaq 100 через биржевые фонды SPDR S&P 500 (ETF:SPY) и Invesco QQQ Trust (ETF:QQQ), я не спешу совершать новые покупки, поскольку начинается один из самых неудачных месяцев для рынка, если опираться на исторические данные.

В целом сейчас важно проявлять терпение и не упускать появляющиеся возможности. Как и раньше, сейчас важно избегать покупки сильно переоцененных акций и не сосредотачиваться слишком сильно на одной компании или секторе.

Чтобы совладать с текущей волатильностью, я воспользовался фильтром акций InvestingPro для составления списка наблюдения из качественных акций с сильной сравнительной динамикой и радужными перспективами роста.

Я решил не усложнять и отобрал компании с рейтингом финансового состояния InvestingPro от 3,0 и выше, при этом у них также должна быть оценка «превосходно», «прекрасно» или «хорошо» по параметрам финансового благополучия, прибыли и роста.

Что совершенно не удивительно, в этот список попали такие компании, как Microsoft (NASDAQ:MSFT), Nvidia, Alphabet (NASDAQ:GOOGL), Berkshire Hathaway (NYSE:BRKa), Broadcom (NASDAQ:AVGO), Visa (NYSE:V), Costco (NASDAQ:COST), Netflix (NASDAQ:NFLX), PDD Holdings, American Express (NYSE:AXP), Caterpillar (NYSE:CAT), Chipotle Mexican Grill (NYSE:CMG) и TJX Companies (NYSE:TJX).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба