26 сентября 2023 investing.com Каложеро Сельваджио

• Упертые «медведи» обычно упускают возможность заработать на ралли, поскольку продают при первом же признаке неприятностей.

• Но продажи акций при «медвежьем» рынке не ведут к инвестиционному успеху в долгосрочной перспективе.

• Для генерирования существенной прибыли на длинном горизонте ключевое значение имеет способность справляться с рыночной волатильностью.

Вы когда-нибудь задумывались, почему у упертых «медведей» так много последователей, хотя их послужной список говорит о том, что они часто сильно ошибаются?

Именно этот вопрос меня занимает в последнее время. Похоже, инвесторы могут иногда неверно обосновывать свои взгляды, особенно при убытках.

Они себя успокаивают и, спешно покидая рынок, говорят: «Ничего, по крайней мере я не потерял свой капитал».

Когда вы ставите на рост, вы зарабатываете прибыль при росте рынка акций. Если же вы ставите на снижение (или открываете короткую позицию), вы зарабатываете прибыль при падении акций. Все просто, не так ли?

Загвоздка в том, что, каким бы разумным ни казался этот подход, пытаться последовательно придерживаться «бычьего» или «медвежьего» подхода не всегда бывает самым мудрым решением.

Вы в таком случае сокращаете свою уязвимость к колебаниям цен и перемещаете средства из акций в наличность с тем, чтобы минимизировать риск.

Однако в попытке устранить риск вы также лишаете себя потенциальной прибыли независимо от того, окажется ваш «бычий» или «медвежий» прогноз верным или нет. Чтобы достигать финансовых целей, нам необходимо оставаться на рынке и проходить через периоды краткосрочной турбулентности.

Так что, хотя сейчас рынок совершенно определенно посылает краткосрочные «медвежьи» сигналы, главное для инвестора — скорректировать свой подход соответствующим образом, не отвлекаясь от долгосрочной стратегии.

Давайте посмотрим на текущее положение дел на рынках.

Доллар США продолжает расти

Доллар США снова оказался в центре внимания, демонстрируя уверенное восстановление. Американская валюта выросла более чем на 5% после снижения на 3,5% в июле.

Индекс доллара

Индекс доллара сейчас торгуется вблизи уровней марта 2023 года, укрепляясь уже девять недель подряд. Это похоже на его динамику в 2014–2015 гг.

Особенно примечателен тот факт, что текущий уровень индекса доллара соответствует важному психологическому сопротивлению, если отталкиваться от происходивших в прошлом проблематичных и неудачных попыток пробить эту зону, в том числе в январе 2023 года.

Если индекс доллара в итоге продолжит ралли, это, без сомнения, окажет давление на рынок акций. Для «быков» это было бы не самым желательным сценарием.

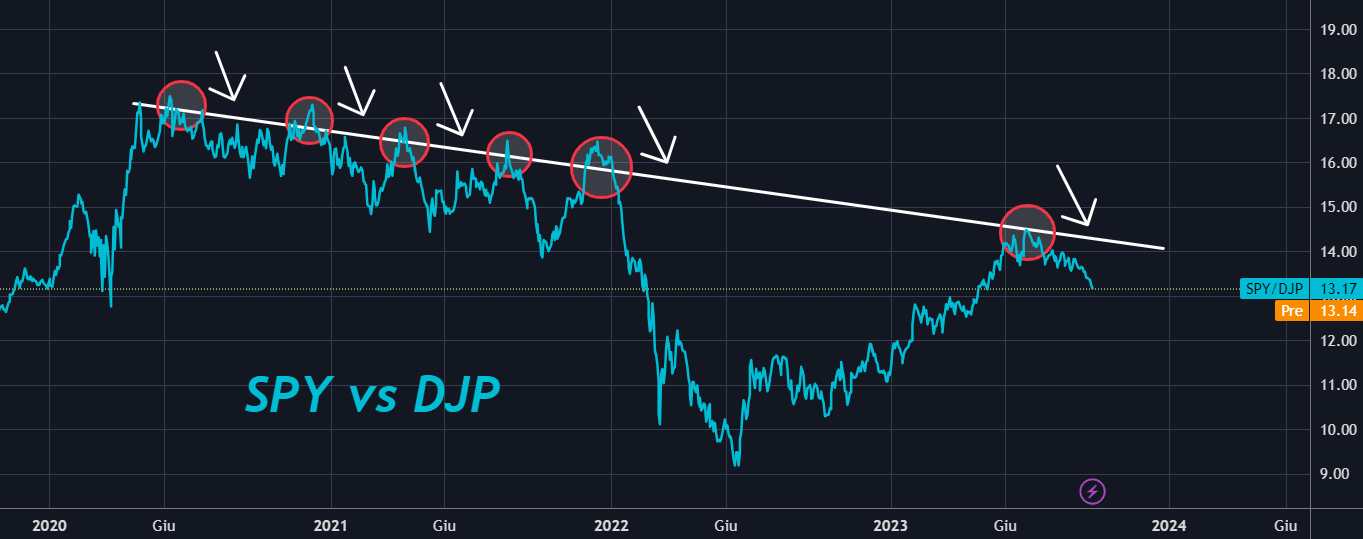

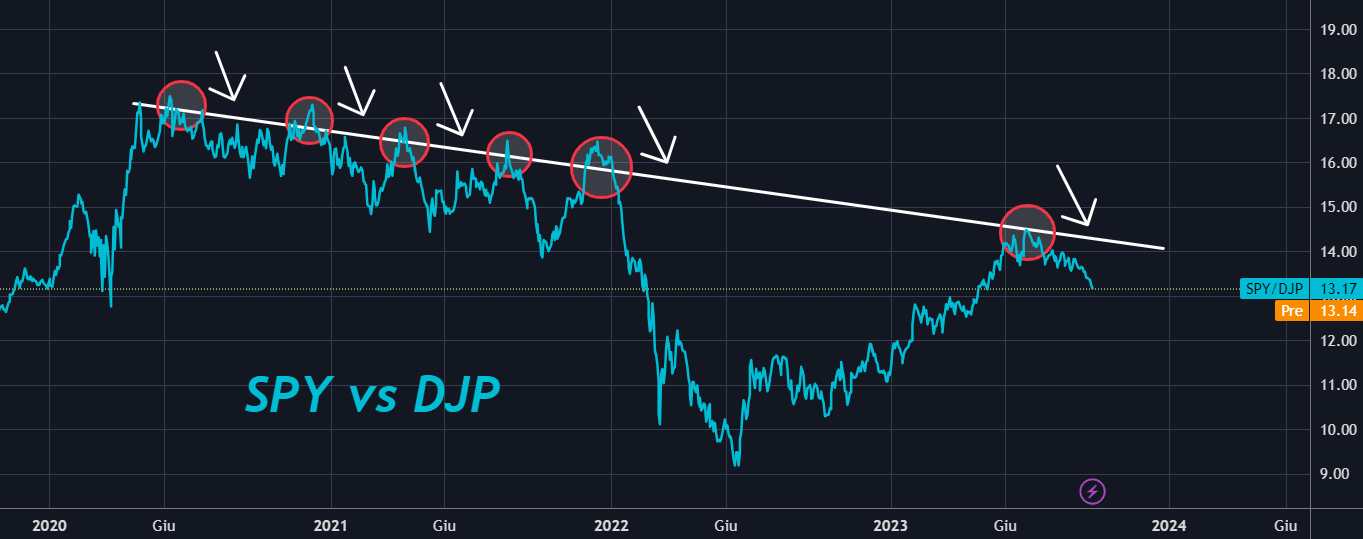

Динамика акций по-прежнему выглядит «медвежьей» в сравнении с сырьевыми товарами

Самая важная связь между активами, которую часто обходят вниманием, это связь между акциями и сырьевыми товарами, а «медвежий» тренд по акциям продолжается уже четвертый год.

Динамика биржевого фонда SPY в сопоставлении с динамикой фонда DJP

В это было бы трудно поверить, если не взглянуть на график SPY/DJP.

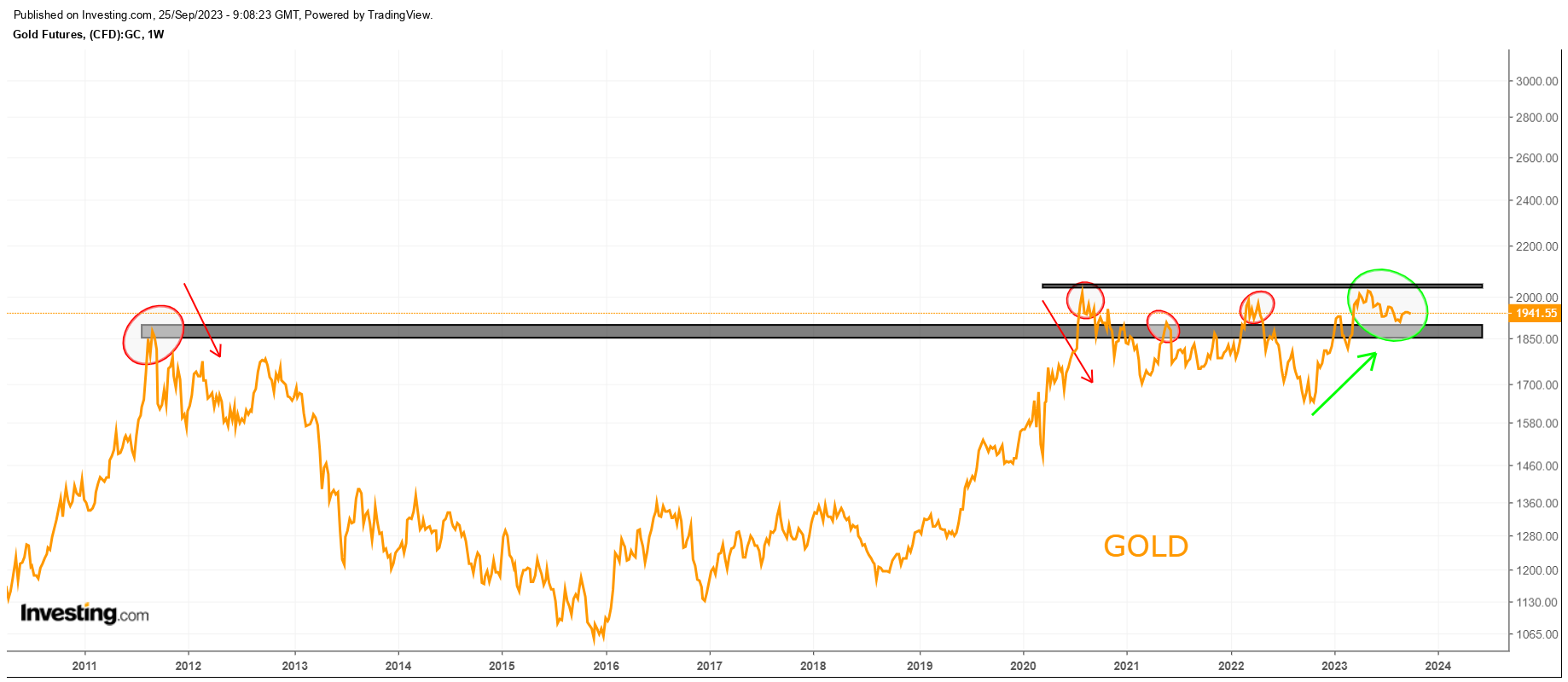

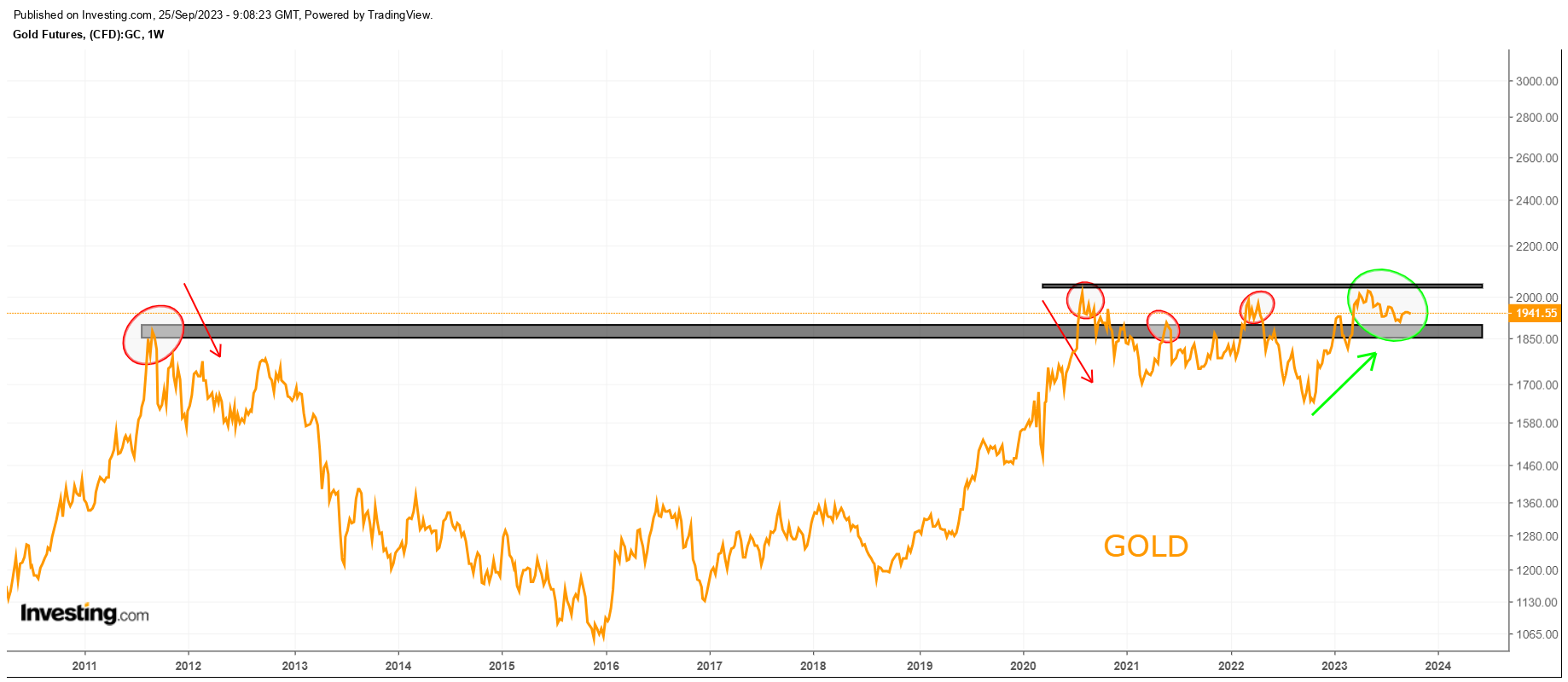

Дополнительное подтверждение — это динамика золота.

Золото – недельный таймфрейм

Цены на золото пытаются совершить пробой $2050. В случае успеха существенный импульс к росту получит весь сырьевой сектор.

В заключение

Хотя ряд факторов сейчас указывает на падение акций в краткосрочной перспективе, важно осознавать как потенциальные риски, так и выгоды «бычьей» и «медвежьей» позиции.

У инвестора может возникнуть соблазн придерживаться одного подхода, однако чаще имеет больше смысла проявлять гибкость и адаптировать свою стратегию под меняющиеся рыночные условия.

Важно также помнить, что 80% времени рынок демонстрирует положительную динамику. Это значит, что упертые «медведи» могут упустить возможность заработать значительную прибыль.

В конечном счете, для достижения своих финансовых целей, инвесторам необходимо оставаться на рынке и преодолевать периодические всплески волатильности.

• Но продажи акций при «медвежьем» рынке не ведут к инвестиционному успеху в долгосрочной перспективе.

• Для генерирования существенной прибыли на длинном горизонте ключевое значение имеет способность справляться с рыночной волатильностью.

Вы когда-нибудь задумывались, почему у упертых «медведей» так много последователей, хотя их послужной список говорит о том, что они часто сильно ошибаются?

Именно этот вопрос меня занимает в последнее время. Похоже, инвесторы могут иногда неверно обосновывать свои взгляды, особенно при убытках.

Они себя успокаивают и, спешно покидая рынок, говорят: «Ничего, по крайней мере я не потерял свой капитал».

Когда вы ставите на рост, вы зарабатываете прибыль при росте рынка акций. Если же вы ставите на снижение (или открываете короткую позицию), вы зарабатываете прибыль при падении акций. Все просто, не так ли?

Загвоздка в том, что, каким бы разумным ни казался этот подход, пытаться последовательно придерживаться «бычьего» или «медвежьего» подхода не всегда бывает самым мудрым решением.

Вы в таком случае сокращаете свою уязвимость к колебаниям цен и перемещаете средства из акций в наличность с тем, чтобы минимизировать риск.

Однако в попытке устранить риск вы также лишаете себя потенциальной прибыли независимо от того, окажется ваш «бычий» или «медвежий» прогноз верным или нет. Чтобы достигать финансовых целей, нам необходимо оставаться на рынке и проходить через периоды краткосрочной турбулентности.

Так что, хотя сейчас рынок совершенно определенно посылает краткосрочные «медвежьи» сигналы, главное для инвестора — скорректировать свой подход соответствующим образом, не отвлекаясь от долгосрочной стратегии.

Давайте посмотрим на текущее положение дел на рынках.

Доллар США продолжает расти

Доллар США снова оказался в центре внимания, демонстрируя уверенное восстановление. Американская валюта выросла более чем на 5% после снижения на 3,5% в июле.

Индекс доллара

Индекс доллара сейчас торгуется вблизи уровней марта 2023 года, укрепляясь уже девять недель подряд. Это похоже на его динамику в 2014–2015 гг.

Особенно примечателен тот факт, что текущий уровень индекса доллара соответствует важному психологическому сопротивлению, если отталкиваться от происходивших в прошлом проблематичных и неудачных попыток пробить эту зону, в том числе в январе 2023 года.

Если индекс доллара в итоге продолжит ралли, это, без сомнения, окажет давление на рынок акций. Для «быков» это было бы не самым желательным сценарием.

Динамика акций по-прежнему выглядит «медвежьей» в сравнении с сырьевыми товарами

Самая важная связь между активами, которую часто обходят вниманием, это связь между акциями и сырьевыми товарами, а «медвежий» тренд по акциям продолжается уже четвертый год.

Динамика биржевого фонда SPY в сопоставлении с динамикой фонда DJP

В это было бы трудно поверить, если не взглянуть на график SPY/DJP.

Дополнительное подтверждение — это динамика золота.

Золото – недельный таймфрейм

Цены на золото пытаются совершить пробой $2050. В случае успеха существенный импульс к росту получит весь сырьевой сектор.

В заключение

Хотя ряд факторов сейчас указывает на падение акций в краткосрочной перспективе, важно осознавать как потенциальные риски, так и выгоды «бычьей» и «медвежьей» позиции.

У инвестора может возникнуть соблазн придерживаться одного подхода, однако чаще имеет больше смысла проявлять гибкость и адаптировать свою стратегию под меняющиеся рыночные условия.

Важно также помнить, что 80% времени рынок демонстрирует положительную динамику. Это значит, что упертые «медведи» могут упустить возможность заработать значительную прибыль.

В конечном счете, для достижения своих финансовых целей, инвесторам необходимо оставаться на рынке и преодолевать периодические всплески волатильности.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба