3 октября 2023 investing.com Крамер Майкл

Торги на американских рынках акций накануне завершились снижением на фоне нового повышения доходности облигаций и увеличения спредов. Доходность 10-летних трежерис выросла до 4,69%, в результате чего спред между доходностью 10-летних и 2-летних казначейских облигаций увеличился до -42 базисных пунктов, что немаловажно.

При этом доходность 10-летних трежерис близка к тому, чтобы совершить пробой вверх к новым уровням, поскольку выше 4,68% первое серьезное сопротивление, насколько я могу судить, появится лишь в районе 5%. На графиках можно различить несколько комбинаций, создающих условия для рывка вверх, в том числе «бычий флаг». Правда этот паттерн уже немного растянут, и в такой ситуации рынок может резко развернуться в любом из направлений. Нам остается только следить за тем, что будет происходить в каждый конкретный день.

Доходность 10-летних трежерис — недельный таймфрейм

Тем временем, индекс доллара вырос до 107.

Индекс доллара – дневной таймфрейм

Этот рост был главным образом связан с более высокими, чем ожидалось, показателями в отчете ISM.

Сегодня будут опубликованы данные JOLTS. Последние данные JOLTS, если вы помните, оказались ниже ожиданий, и на рынке тогда случился сильный гамма-сквиз, который продолжался около недели. Стоит учитывать возможность повторения такого сценария завтра, если цифры JOLTS снова окажутся низкими, и рынок резко вырастет, потому что доходность трежерис и доллар в таком случае, как мне кажется, нацелятся вниз.

Данные JOLTS отличаются большой непредсказуемостью и нередко сильно пересматриваются. И все же, несмотря на скачок доходности облигаций, индекс S&P 500 вчера показал флэтовую динамику и обрел поддержку в районе 4270.

S&P 500 – 15-минутный таймфрейм

Это очень важный уровень, поскольку выше него существенная поддержка появится лишь на 4210.

S&P 500 – часовой таймфрейм

Равновзвешенный RSP S&P 500 снизился приблизительно на 1,1%. Эта дивергенция со взвешенным по рыночной капитализации S&P 500 была главным образом связана с динамикой акций мегакорпораций, которые выросли после прогноза Goldman о ралли на фоне квартальных результатов. Равновзвешенный S&P 500 теперь показывает снижение за истекший период года, упав более чем на 10% с пика, зафиксированного 27 июля.

Биржевой фонд RSP – дневной таймфрейм

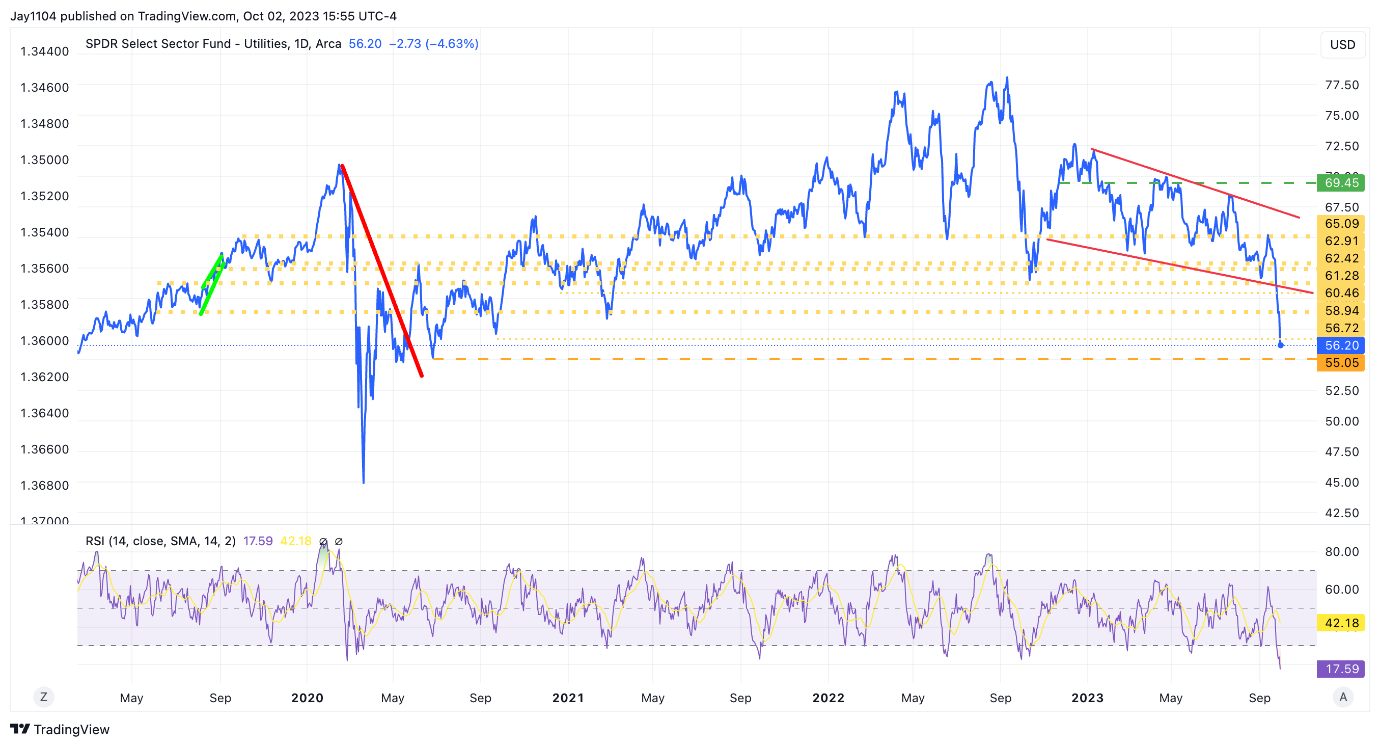

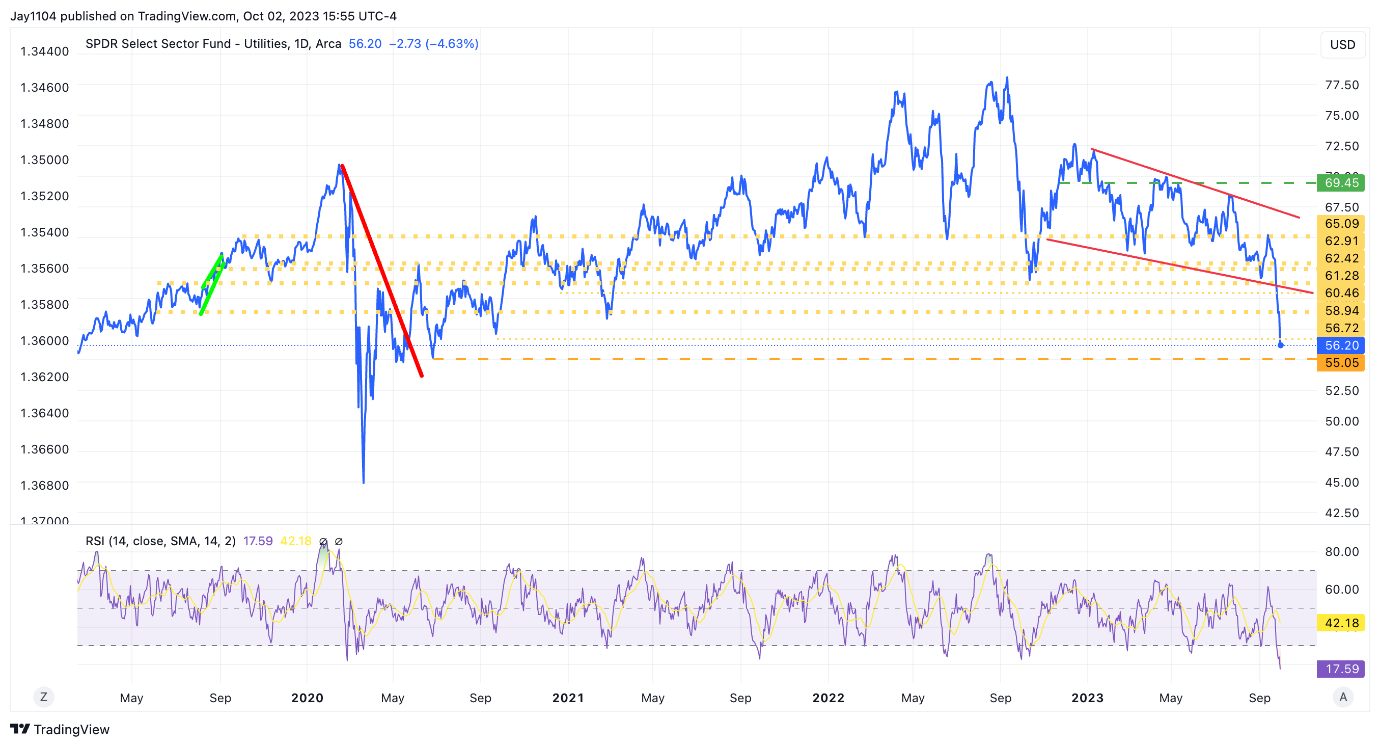

Биржевой фонд коммунального сектора XLU упал накануне почти на 5% и теперь торгуется существенно ниже октябрьских минимумов, вернувшись к уровням июня 2020 года. Это необычная динамика для сектора с низкой бетой, но, опять же, удивление сейчас также вызывает резкий рост доходности на длинном конце кривой.

XLU – дневной таймфрейм

Текущая неделя будет насыщенной с учетом большого количества макроданных, и нам, пожалуй, следует ожидать повышенной волатильности во всех классах активов.

При этом доходность 10-летних трежерис близка к тому, чтобы совершить пробой вверх к новым уровням, поскольку выше 4,68% первое серьезное сопротивление, насколько я могу судить, появится лишь в районе 5%. На графиках можно различить несколько комбинаций, создающих условия для рывка вверх, в том числе «бычий флаг». Правда этот паттерн уже немного растянут, и в такой ситуации рынок может резко развернуться в любом из направлений. Нам остается только следить за тем, что будет происходить в каждый конкретный день.

Доходность 10-летних трежерис — недельный таймфрейм

Тем временем, индекс доллара вырос до 107.

Индекс доллара – дневной таймфрейм

Этот рост был главным образом связан с более высокими, чем ожидалось, показателями в отчете ISM.

Сегодня будут опубликованы данные JOLTS. Последние данные JOLTS, если вы помните, оказались ниже ожиданий, и на рынке тогда случился сильный гамма-сквиз, который продолжался около недели. Стоит учитывать возможность повторения такого сценария завтра, если цифры JOLTS снова окажутся низкими, и рынок резко вырастет, потому что доходность трежерис и доллар в таком случае, как мне кажется, нацелятся вниз.

Данные JOLTS отличаются большой непредсказуемостью и нередко сильно пересматриваются. И все же, несмотря на скачок доходности облигаций, индекс S&P 500 вчера показал флэтовую динамику и обрел поддержку в районе 4270.

S&P 500 – 15-минутный таймфрейм

Это очень важный уровень, поскольку выше него существенная поддержка появится лишь на 4210.

S&P 500 – часовой таймфрейм

Равновзвешенный RSP S&P 500 снизился приблизительно на 1,1%. Эта дивергенция со взвешенным по рыночной капитализации S&P 500 была главным образом связана с динамикой акций мегакорпораций, которые выросли после прогноза Goldman о ралли на фоне квартальных результатов. Равновзвешенный S&P 500 теперь показывает снижение за истекший период года, упав более чем на 10% с пика, зафиксированного 27 июля.

Биржевой фонд RSP – дневной таймфрейм

Биржевой фонд коммунального сектора XLU упал накануне почти на 5% и теперь торгуется существенно ниже октябрьских минимумов, вернувшись к уровням июня 2020 года. Это необычная динамика для сектора с низкой бетой, но, опять же, удивление сейчас также вызывает резкий рост доходности на длинном конце кривой.

XLU – дневной таймфрейм

Текущая неделя будет насыщенной с учетом большого количества макроданных, и нам, пожалуй, следует ожидать повышенной волатильности во всех классах активов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба