5 октября 2023 | ОФЗ Кофанов Владислав

Минфин провёл аукцион ОФЗ и предложил инвесторам 1 выпуск, но зато какой (сильно полюбившийся финансовому сектору). На сегодняшний день у частных инвесторов/компаний есть несколько причин требовать премию в ОФЗ:

💬 Инфляционная спираль раскручивается, её хотят погасить с помощью повышения ключевой ставки, но видимо этого мало. Как минимум на октябрьском заседании речь будет идти о повышении её до 14-15%, индекс RGBI продолжает своё падение

💬 Частые заимствования средств Минфином и непонятная ситуация с бюджетом РФ, которая должна разрешиться с сокращением заимствований на 1₽ трлн, необходимо время

💬 Лучшая доходность в безрисковых инструментах, вклады можно открыть под +12% (акции происходят на Финуслугах, там прячутся лакомые %), при некрупных вложениях (до 1₽ млн) можно избежать налога, к сожалению с купонов вы этот налог заплатите в любом случае

Идёт борьба между банками и Минфином, регулятор не хочет уступать финансовым организациям, поэтому иногда Минфин уходит ни с чем. Почему именно банки? Не так давно ЦБ опубликовал статистику по портфелю облигаций банковского сектора: в течение августа часть ОФЗ была погашена (~90₽ млрд) или продана на вторичном рынке (~90₽ млрд, преимущественно с постоянным купонным доходом). Этот объём был замещён новыми выпусками ОФЗ (~180₽ млрд, ~80% с плавающим купоном). Делаем выводы, что банки с удовольствием избавляются от классики (отсутствует приемлемая доходность) и делают ставку только на флоутеры. Поэтому единственным спасением регулятора является — флоутер, купон изменяется в зависимости от среднего значения ставки RUONIA. Как только данный вид ОФЗ отсутствовал в предложении, то объёмы средств были не слишком привлекательными или выпуски были не реализованы в связи с отсутствием заявок по приемлемым уровням цен. Регулятор сделал выводы:

▪️ Флоутер ОФЗ—29025 (переменный купон, погашение в 2037 году), купон изменяется в зависимости от среднего значения ставки RUONIA.

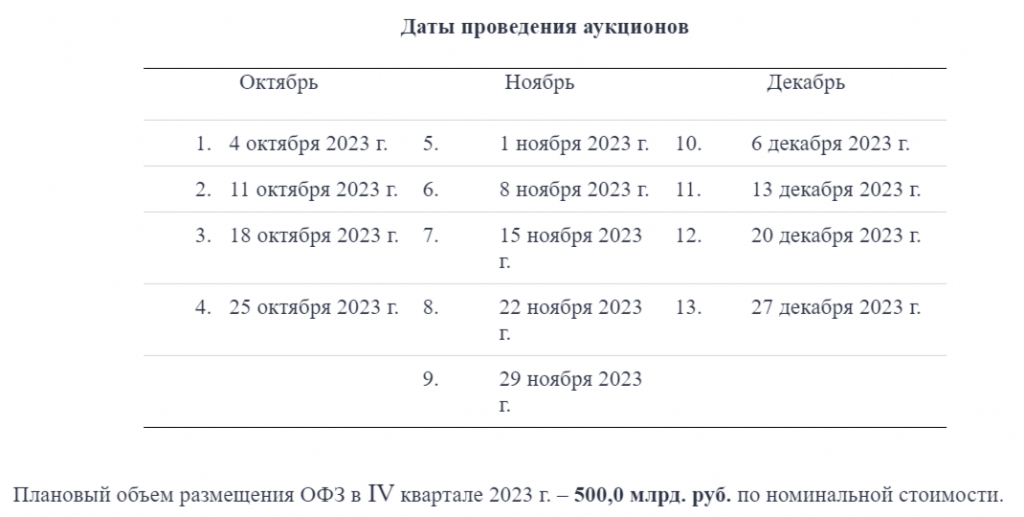

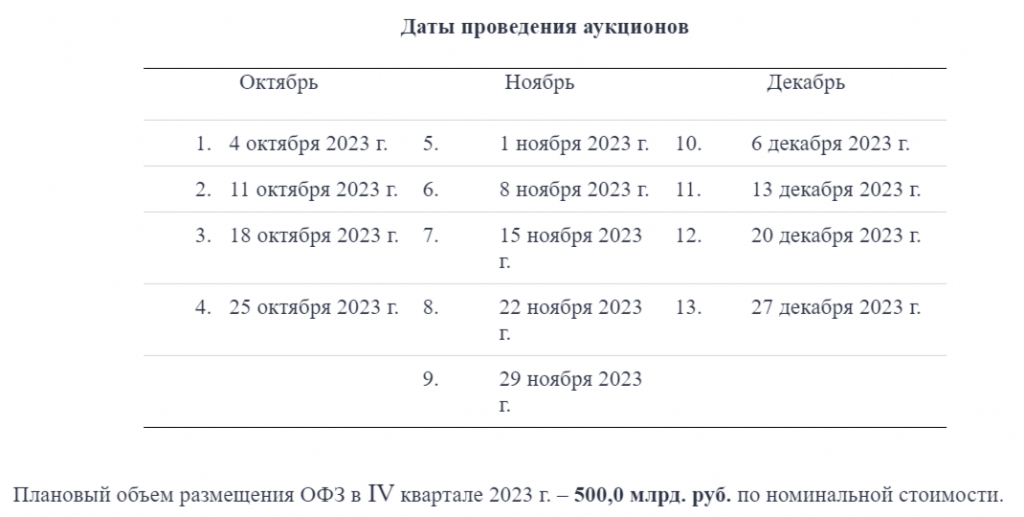

В флоутере отмечаю феноменальный спрос — в 157,5₽ млрд, привлечено было — 41,7₽ млрд (средневзвешенная цена — 96,2% от номинала). Таким образом Минфин привлёк за этот аукцион — 41,7₽ млрд. Согласно новому плану Минфина за IV квартал необходимо привлечь — 500₽ млрд, а это явно по силам регулятору. Не так давно Антон Силуанов заявил о сокращении внутренних заимствований в этом году на 1₽ трлн. В 2023 году план привлечения должен был составить 2,5₽ трлн. Кроме того, поправки в бюджетный кодекс давали Минфину право осуществить дополнительные заимствования в объёме до 1₽ трлн для замещения использования средств ФНБ. Соответственно этим правом Минфин не будет пользоваться, потому что на сегодняшний день уже привлечено — 2,274₽ трлн. Возросшие доходы по НГД и нежелание давать премию в классике сподвигли регулятор отказаться от дополнительного заимствования.

📌 Интересно, как всё же отреагирует рынок облигаций на большинство событий, которые его ожидают и случились. RGBI снижается и это не предел, потому что инфляция стучится в двери граждан, а значит октябрьское заседание ЦБ по ключевой ставке может преподнести сюрпризы и ставку неожиданно могут поднять до 15%.

💬 Инфляционная спираль раскручивается, её хотят погасить с помощью повышения ключевой ставки, но видимо этого мало. Как минимум на октябрьском заседании речь будет идти о повышении её до 14-15%, индекс RGBI продолжает своё падение

💬 Частые заимствования средств Минфином и непонятная ситуация с бюджетом РФ, которая должна разрешиться с сокращением заимствований на 1₽ трлн, необходимо время

💬 Лучшая доходность в безрисковых инструментах, вклады можно открыть под +12% (акции происходят на Финуслугах, там прячутся лакомые %), при некрупных вложениях (до 1₽ млн) можно избежать налога, к сожалению с купонов вы этот налог заплатите в любом случае

Идёт борьба между банками и Минфином, регулятор не хочет уступать финансовым организациям, поэтому иногда Минфин уходит ни с чем. Почему именно банки? Не так давно ЦБ опубликовал статистику по портфелю облигаций банковского сектора: в течение августа часть ОФЗ была погашена (~90₽ млрд) или продана на вторичном рынке (~90₽ млрд, преимущественно с постоянным купонным доходом). Этот объём был замещён новыми выпусками ОФЗ (~180₽ млрд, ~80% с плавающим купоном). Делаем выводы, что банки с удовольствием избавляются от классики (отсутствует приемлемая доходность) и делают ставку только на флоутеры. Поэтому единственным спасением регулятора является — флоутер, купон изменяется в зависимости от среднего значения ставки RUONIA. Как только данный вид ОФЗ отсутствовал в предложении, то объёмы средств были не слишком привлекательными или выпуски были не реализованы в связи с отсутствием заявок по приемлемым уровням цен. Регулятор сделал выводы:

▪️ Флоутер ОФЗ—29025 (переменный купон, погашение в 2037 году), купон изменяется в зависимости от среднего значения ставки RUONIA.

В флоутере отмечаю феноменальный спрос — в 157,5₽ млрд, привлечено было — 41,7₽ млрд (средневзвешенная цена — 96,2% от номинала). Таким образом Минфин привлёк за этот аукцион — 41,7₽ млрд. Согласно новому плану Минфина за IV квартал необходимо привлечь — 500₽ млрд, а это явно по силам регулятору. Не так давно Антон Силуанов заявил о сокращении внутренних заимствований в этом году на 1₽ трлн. В 2023 году план привлечения должен был составить 2,5₽ трлн. Кроме того, поправки в бюджетный кодекс давали Минфину право осуществить дополнительные заимствования в объёме до 1₽ трлн для замещения использования средств ФНБ. Соответственно этим правом Минфин не будет пользоваться, потому что на сегодняшний день уже привлечено — 2,274₽ трлн. Возросшие доходы по НГД и нежелание давать премию в классике сподвигли регулятор отказаться от дополнительного заимствования.

📌 Интересно, как всё же отреагирует рынок облигаций на большинство событий, которые его ожидают и случились. RGBI снижается и это не предел, потому что инфляция стучится в двери граждан, а значит октябрьское заседание ЦБ по ключевой ставке может преподнести сюрпризы и ставку неожиданно могут поднять до 15%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба