10 октября 2023 Conomy Рыжков Сергей

«Совкомбанк» объявил о намерении выйти на IPO этой зимой, в статье разберем результаты деятельности компании, поговорим о том стоит ли покупать их акции и по какой цене. К сожалению, компания раскрыла очень мало информации, поэтому данные за 2021 и 2022 года будут по РСБУ, а за 2023 уже по МСФО.

Разбор компании

Начнем со структуры кредитного портфеля. Банк по большому счету специализируется на кредитовании юридических лиц, они занимают 55% всего портфеля. Остальные 45% приходятся на физических лиц, где почти в равных долях находятся ипотека, автокредитование, потребительские кредиты и карты рассрочки.

С начала года кредитный портфель вырос на 10%, с 1387 до 1527 млрд рублей. Для сравнения:

Сбер за тот же период показал +11,8%.

БСПБ +4,5%.

Тинькофф +29,2%.

То есть, банк является хорошим середнячком среди них.

По достаточности капитала банк ближе всего к Сберу, от остальных прилично отстает, но все равно лучше ВТБ. В целом 12,7% - это достаточно сильный показатель. С таким можно и 50% от прибыли в качестве дивидендов платить.

Дальше разбор деятельности будет разделен на РСБУ (левая часть) и МСФО, так как компания не стала раскрывать прошлые неудачные года.

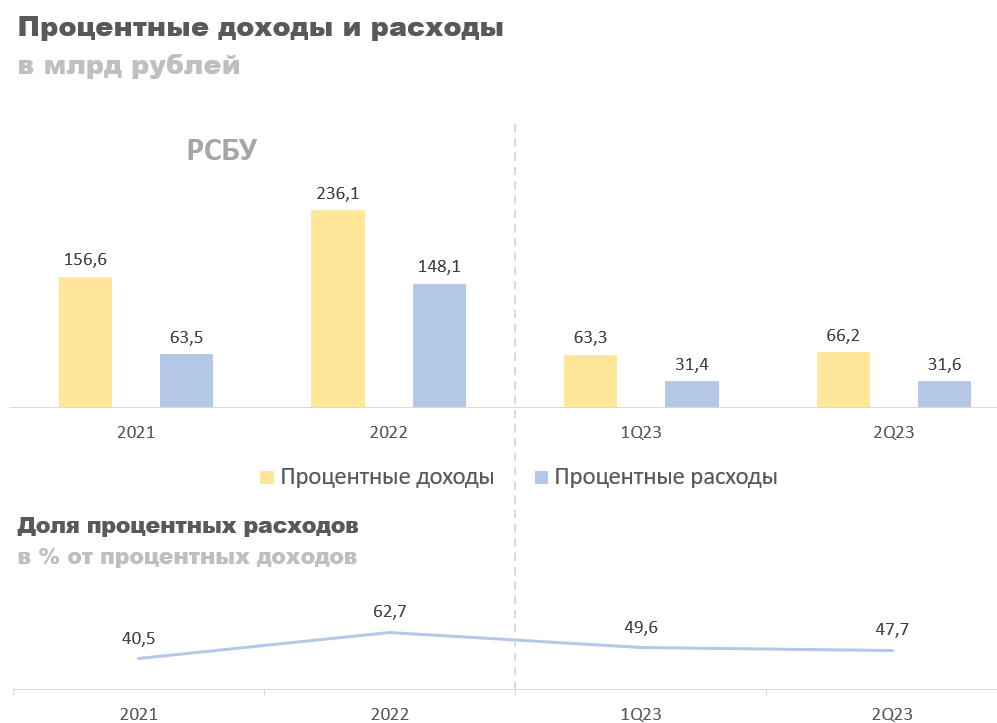

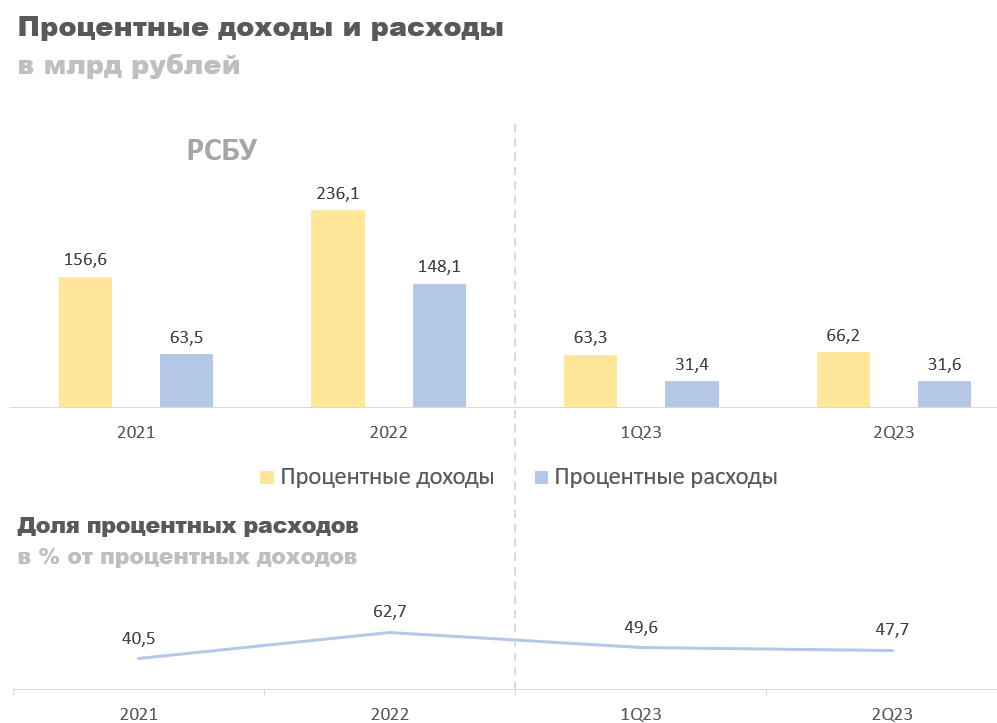

Если судить по РСБУ, а оно очень близко к МСФО, то компания показывает хорошие темпы роста. В 2021 году процентные доходы были 156,6 млрд рублей и уже в 2022 году выросли на 50,7%, до 236,1 млрд рублей. Для сравнения у Сбера за этот же период они увеличились на 34,6%.

В 2023 году динамика тоже сильная. Во втором квартале процентные доходы выросли на 4,6% квартал к кварталу. Доля процентных расходов снизилась до 47,7%, но это все еще выше, чем в 2021 году. Пространство для улучшения здесь есть, но при текущих ставках мы навряд ли это скоро увидим.

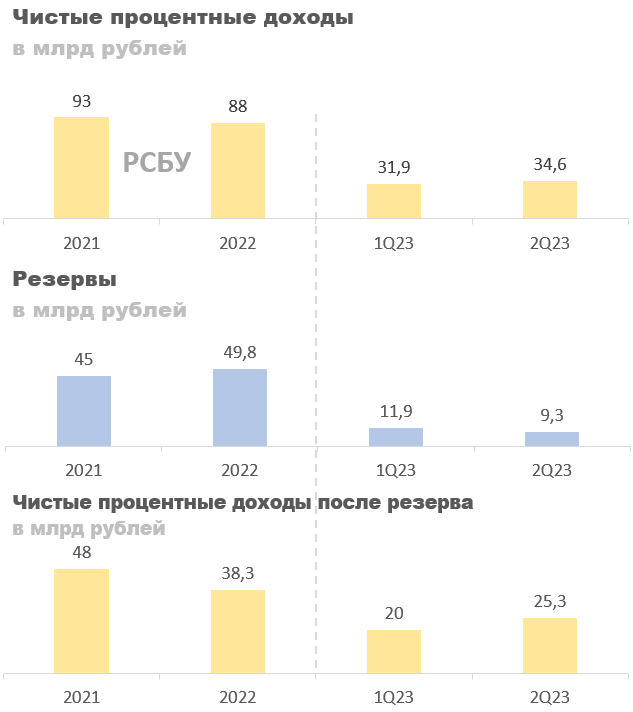

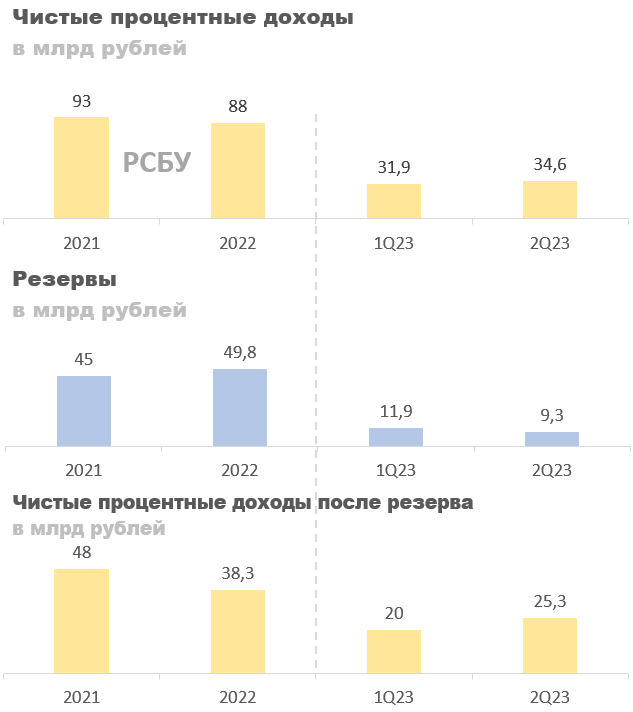

ЧПД в 2022 году снизились по понятным причинам, но в 2023 году уже находятся на траектории роста. Объем выделяемых резервов последние два квартала снижался, что привело к росту ЧПД после резерва до 25,3 млрд рублей. Если так продолжится, то банк выйдет на рекордные значения, но опять же, не жду чудес от 3 и 4 кварталов.

Комиссионные доходы растут стабильно, даже 2022 год для них не был помехой, но там они скорее всего увеличились из-за операций с иностранной валютой.

Маржа чистых комиссионных доходов стабильно держится выше 70%. Тут в принципе все хорошо, больше добавить нечего

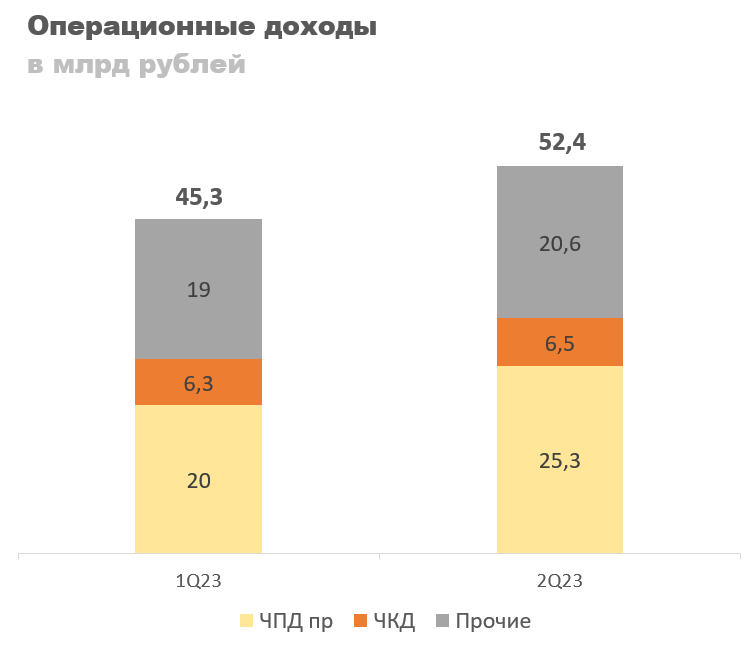

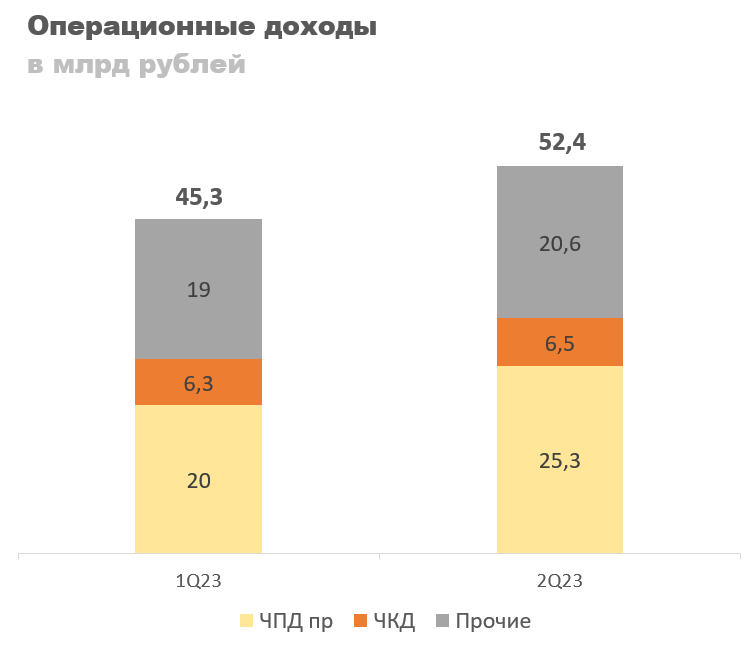

Что мне очень сильно не нравится в банке, так это большая доля прочих статей в операционных доходах, она составляет 39,3%. Для сравнения у Сбера они занимают всего 3%, поэтому их прибыль достаточно стабильна и легко предсказуема. Тут же все не так просто. Из отчета не совсем понятно, что их формирует. Как я понимаю, их основу образует переоценка облигаций на балансе компании, которые суммарно составляют около 423 млрд рублей (весь кредитный портфель «Совкомбанка» 1,5 трлн). Учитывая, что в третьем квартале облигации в цене стали падать, то в отчете за 3 квартал по этой статьей можем увидеть убыток.

Пока это единственный негативный момент, который я увидел в банке. Остальное более-менее окей.

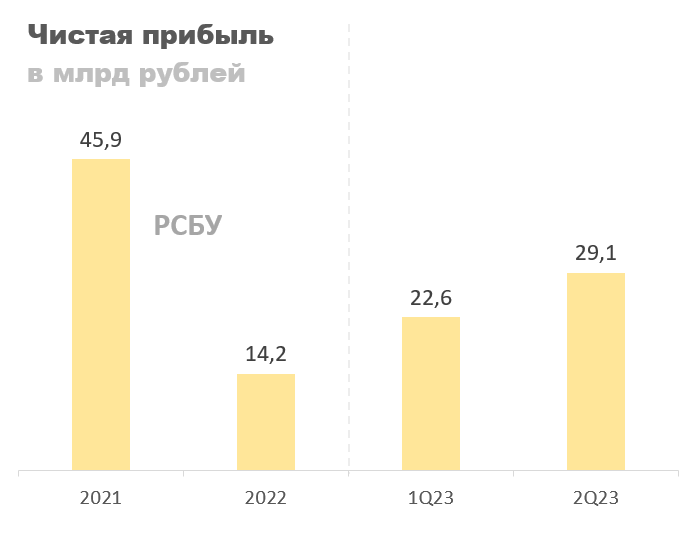

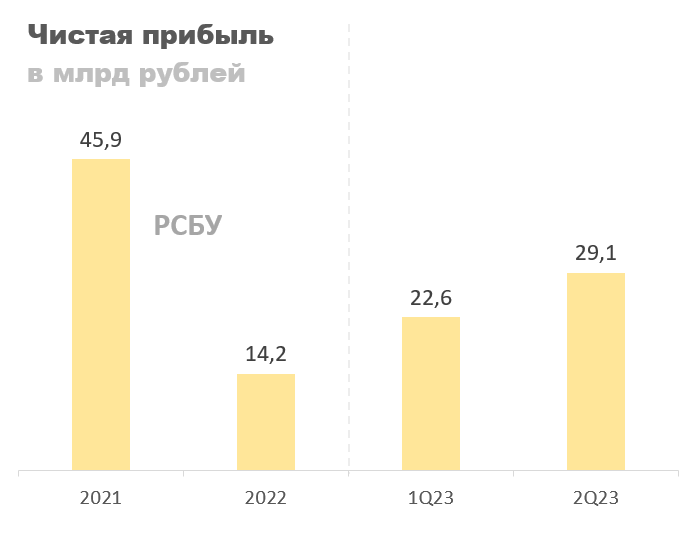

Чистая прибыль в 2022 году упала, опять же понятно почему. В 2023 году банк пока показывает хорошие результаты. Если переоценка облигации все не испортит, то может порядка 100 млрд за год заработают.

Оценка

На мой взгляд, «Совкомбанк» не должен стоить дороже Сбера, так как они очень близки по показателям, но структура доходов «Совкомбанка» хуже. Сейчас Сбер торгуется с P/B 1, то есть если «Совкомбанк» выйдет на IPO этой зимой, то оценка в 250 млрд рублей для него адекватна. У банка сейчас 19 694 млн выпущенных акций, это означает, что акция должна стоить в районе 12,7 рубля. К IPO их количество, конечно же, увеличится, но так как пока точные цифры не известны, даю примерные.

На самом деле объективную оценку банка сложно дать, из-за того что не известно много переменных. Например, будут ли они платить дивиденды и сколько? Если из 100 млрд рублей прибыли направят 50% на дивиденды, это будет 2.53 рубля на акцию (при текущем количестве акций). Если доходность в 10% к выплате будет считаться адекватной, то за одну акцию компании можно дать и 25 рублей.

Однако, по какой бы цене они не вышли, есть универсальный способ понять стоит ли покупать их акции или нет. Задайте себе вопрос: «Совкомбанк сейчас торгуется дороже Сбера?», и если ответ «да», то не покупайте.

Заключение

«Совкомбанк» - хорошее пополнение для российского фондового рынка. Банк показывает хорошие темпы роста, высокую достаточность капитала, а также у них есть потенциал по наращиванию прибыли за счет улучшения маржинальности. Из минусов стоит отметить большую долю прочих статей в доходах, которые вносят элемент нестабильности.

Адекватно оценить банк сейчас тяжело из-за того, что неизвестно много переменных. Например, непонятно какая у компании будут дивидендная политика. Но одно ясно точно, если выбирать между Сбером и «Совкомбанком», то лучше предпочтение отдать первому. По этой причине лучше «Совкомбанк» покупать только при условии, что относительно Сбера он торгуется дешевле или примерно на том же уровне (имеется ввиду P/E и P/B).

Разбор компании

Начнем со структуры кредитного портфеля. Банк по большому счету специализируется на кредитовании юридических лиц, они занимают 55% всего портфеля. Остальные 45% приходятся на физических лиц, где почти в равных долях находятся ипотека, автокредитование, потребительские кредиты и карты рассрочки.

С начала года кредитный портфель вырос на 10%, с 1387 до 1527 млрд рублей. Для сравнения:

Сбер за тот же период показал +11,8%.

БСПБ +4,5%.

Тинькофф +29,2%.

То есть, банк является хорошим середнячком среди них.

По достаточности капитала банк ближе всего к Сберу, от остальных прилично отстает, но все равно лучше ВТБ. В целом 12,7% - это достаточно сильный показатель. С таким можно и 50% от прибыли в качестве дивидендов платить.

Дальше разбор деятельности будет разделен на РСБУ (левая часть) и МСФО, так как компания не стала раскрывать прошлые неудачные года.

Если судить по РСБУ, а оно очень близко к МСФО, то компания показывает хорошие темпы роста. В 2021 году процентные доходы были 156,6 млрд рублей и уже в 2022 году выросли на 50,7%, до 236,1 млрд рублей. Для сравнения у Сбера за этот же период они увеличились на 34,6%.

В 2023 году динамика тоже сильная. Во втором квартале процентные доходы выросли на 4,6% квартал к кварталу. Доля процентных расходов снизилась до 47,7%, но это все еще выше, чем в 2021 году. Пространство для улучшения здесь есть, но при текущих ставках мы навряд ли это скоро увидим.

ЧПД в 2022 году снизились по понятным причинам, но в 2023 году уже находятся на траектории роста. Объем выделяемых резервов последние два квартала снижался, что привело к росту ЧПД после резерва до 25,3 млрд рублей. Если так продолжится, то банк выйдет на рекордные значения, но опять же, не жду чудес от 3 и 4 кварталов.

Комиссионные доходы растут стабильно, даже 2022 год для них не был помехой, но там они скорее всего увеличились из-за операций с иностранной валютой.

Маржа чистых комиссионных доходов стабильно держится выше 70%. Тут в принципе все хорошо, больше добавить нечего

Что мне очень сильно не нравится в банке, так это большая доля прочих статей в операционных доходах, она составляет 39,3%. Для сравнения у Сбера они занимают всего 3%, поэтому их прибыль достаточно стабильна и легко предсказуема. Тут же все не так просто. Из отчета не совсем понятно, что их формирует. Как я понимаю, их основу образует переоценка облигаций на балансе компании, которые суммарно составляют около 423 млрд рублей (весь кредитный портфель «Совкомбанка» 1,5 трлн). Учитывая, что в третьем квартале облигации в цене стали падать, то в отчете за 3 квартал по этой статьей можем увидеть убыток.

Пока это единственный негативный момент, который я увидел в банке. Остальное более-менее окей.

Чистая прибыль в 2022 году упала, опять же понятно почему. В 2023 году банк пока показывает хорошие результаты. Если переоценка облигации все не испортит, то может порядка 100 млрд за год заработают.

Оценка

На мой взгляд, «Совкомбанк» не должен стоить дороже Сбера, так как они очень близки по показателям, но структура доходов «Совкомбанка» хуже. Сейчас Сбер торгуется с P/B 1, то есть если «Совкомбанк» выйдет на IPO этой зимой, то оценка в 250 млрд рублей для него адекватна. У банка сейчас 19 694 млн выпущенных акций, это означает, что акция должна стоить в районе 12,7 рубля. К IPO их количество, конечно же, увеличится, но так как пока точные цифры не известны, даю примерные.

На самом деле объективную оценку банка сложно дать, из-за того что не известно много переменных. Например, будут ли они платить дивиденды и сколько? Если из 100 млрд рублей прибыли направят 50% на дивиденды, это будет 2.53 рубля на акцию (при текущем количестве акций). Если доходность в 10% к выплате будет считаться адекватной, то за одну акцию компании можно дать и 25 рублей.

Однако, по какой бы цене они не вышли, есть универсальный способ понять стоит ли покупать их акции или нет. Задайте себе вопрос: «Совкомбанк сейчас торгуется дороже Сбера?», и если ответ «да», то не покупайте.

Заключение

«Совкомбанк» - хорошее пополнение для российского фондового рынка. Банк показывает хорошие темпы роста, высокую достаточность капитала, а также у них есть потенциал по наращиванию прибыли за счет улучшения маржинальности. Из минусов стоит отметить большую долю прочих статей в доходах, которые вносят элемент нестабильности.

Адекватно оценить банк сейчас тяжело из-за того, что неизвестно много переменных. Например, непонятно какая у компании будут дивидендная политика. Но одно ясно точно, если выбирать между Сбером и «Совкомбанком», то лучше предпочтение отдать первому. По этой причине лучше «Совкомбанк» покупать только при условии, что относительно Сбера он торгуется дешевле или примерно на том же уровне (имеется ввиду P/E и P/B).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба