16 октября 2023 finversia.ru Чайка Федор

История показывает, что геополитические кризисы в долгосрочной перспективе не оказывают существенного влияния на биржевые индексы, однако нынешняя эскалация на Ближнем Востоке может стать причиной повышенной волатильности и неопределённости, считают аналитики J.P. Morgan.

Прежде, чем дать оценку влияния конфликта между ХАМАС и Израилем на финансовые рынки, Мэдисон Фаллер, глобальный инвестиционный стратег JPM, принёс читателям свои извинения – за то, что приходится это делать в столь трагичные времена.

– Ситуация невероятно изменчива, но стоит отметить, что геополитическая паутина сложна и простирается за пределы двух вовлечённых в конфликт сторон. Например, нападение, похоже, поставило крест на переговорах между саудитами и израильтянами при посредничестве США. Обостряются отношения между израильскими силами и поддерживаемыми Ираном боевиками «Хезболлы» на ливанской границе. Наконец, возникает множество вопросов о том, был ли Иран каким-либо образом вовлечён в данный конфликт, – так Фаллер описывает, собственно, геополитическую подоплёку нынешнего конфликта.

А чтобы оценить любое влияние на инвестиции, в JPM предлагают оценить влияние конфликта на цены на сырьё, на корпоративные прибыли, на инфляцию и, наконец, на настроения потребителей. С этой целью предлагается рассмотреть два сценария.

Конфликт останется сдержанным

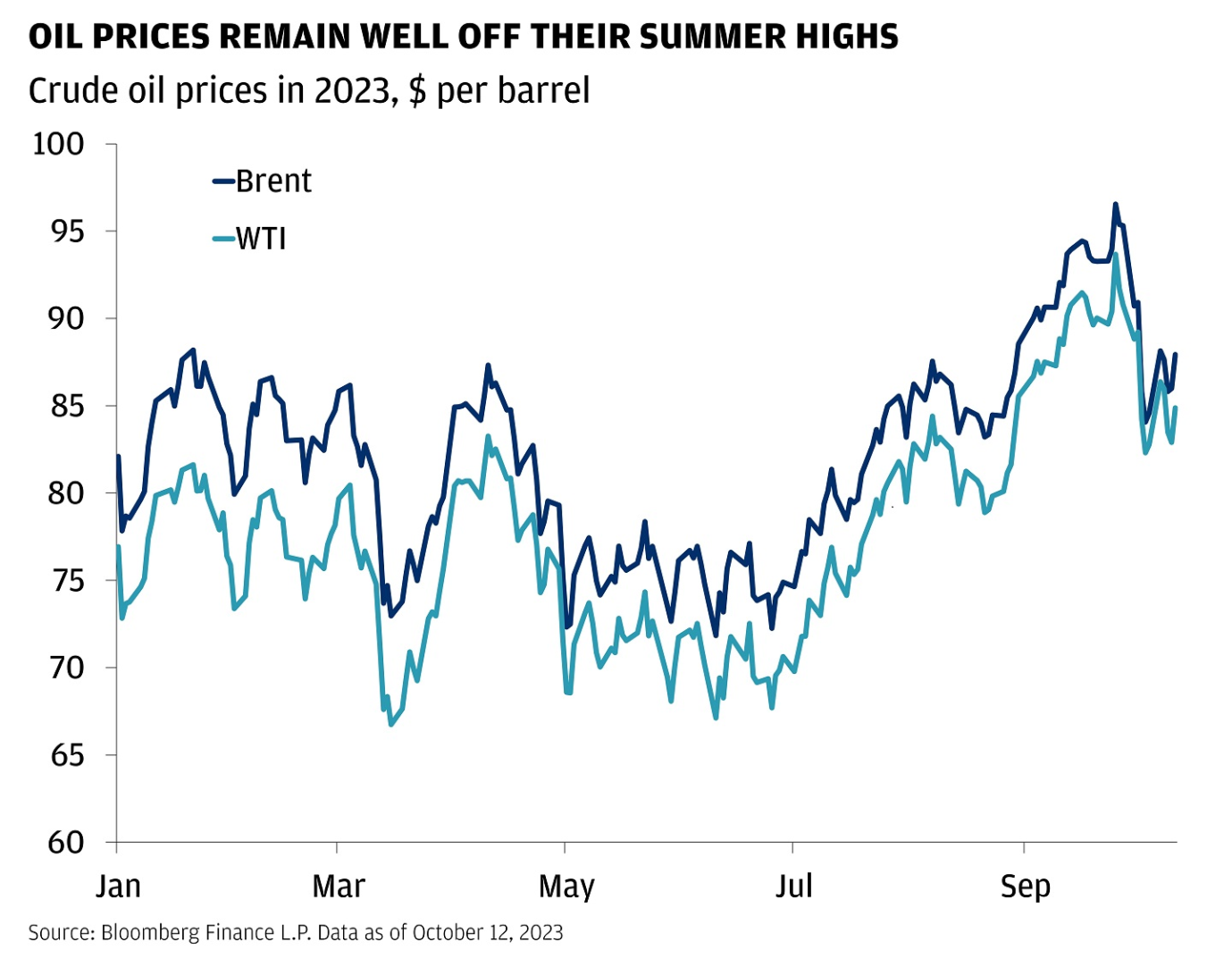

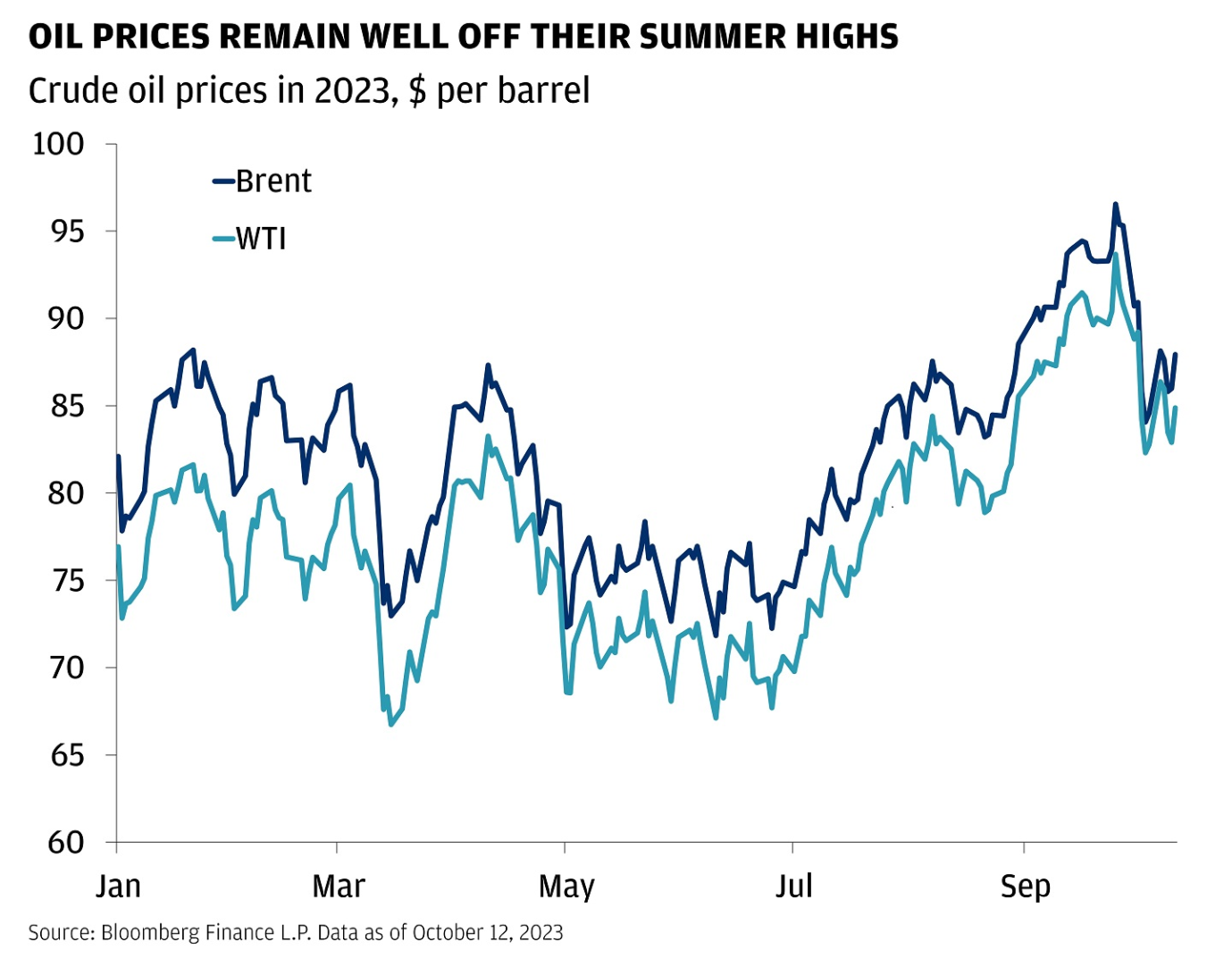

Ни одна из сторон не является ключевым игроком на рынке нефти, и конфликт в его нынешнем виде существенно не влияет на добычу или поставки нефти, отмечает аналитик инвестиционного банка. Пока что рынки, похоже, считают, что так оно и останется. К концу второй недели октября цены на нефть марки Brent выросли чуть более чем на 5%, но всё ещё находятся далеко от максимумов этого лета.

На этом линейном графике показаны цены на сырую нефть марок Brent и WTI с начала 2023 года по сегодняшний день.

Сдержанные движения цен также обусловлены тем, что мировое предложение и спрос на нефть сегодня довольно сбалансированы. Это отличается от условий, с которыми столкнулись, когда началось СВО в феврале 2022 года. Тогда предложение нефти уже было недостаточным по сравнению со спросом, и поскольку это событие нарушило ещё большее предложение, цены взлетели.

– Для нас это означает, что сегодняшние рынки, вероятно, смогут справиться с умеренными сбоями – например, если Соединённые Штаты будут более строго применять санкции в отношении иранской нефти. На долю Ирана приходится около 4% мировых поставок нефти, и поскольку напряжённость в отношениях между Соединёнными Штатами и Ираном в последнее время немного ослабла, применение этих санкций было более мягким. Это означало, что некоторое количество иранской нефти все же попало на рынок, и более жёсткая политика в отношении правоприменения привела бы к тому, что часть этой продукции была бы выведена из строя, – отмечает Фаррел в аналитической записке.

Конфликт обостряется

Многое неясно, но более широкий конфликт повлёк бы за собой больший риск, предупредил эксперт, напомнив, что некоторые наблюдатели уже проводят параллели с войной Судного дня 1973 года, во время которой арабские страны ОПЕК ввели нефтяное эмбарго, направленное против стран, которые поддерживали Израиль. В результате эмбарго привело к росту цен на нефть более чем на 300%, что, в свою очередь, спровоцировало высокую инфляцию и экономический спад и привело к длительному обвалу на фондовых рынках.

«История показывает, что индексы реагируют больше на деловой цикл, нежели на геополитические события», – JPM

– Пока нет никаких свидетельств того, что подобные действия предпринимаются сегодня. По сравнению с тем временем у Израиля улучшились отношения с другими арабскими странами, и мировые поставки нефти не столь концентрированы. Однако конфликт может обостриться, например, если он официально втянет Иран в свои ряды. Сценарий, при котором нарушаются важные судоходные маршруты, такие как Ормузский пролив, через который проходит около 20% мирового потребления нефти, было бы гораздо труднее переварить, – опасаются в JPM.

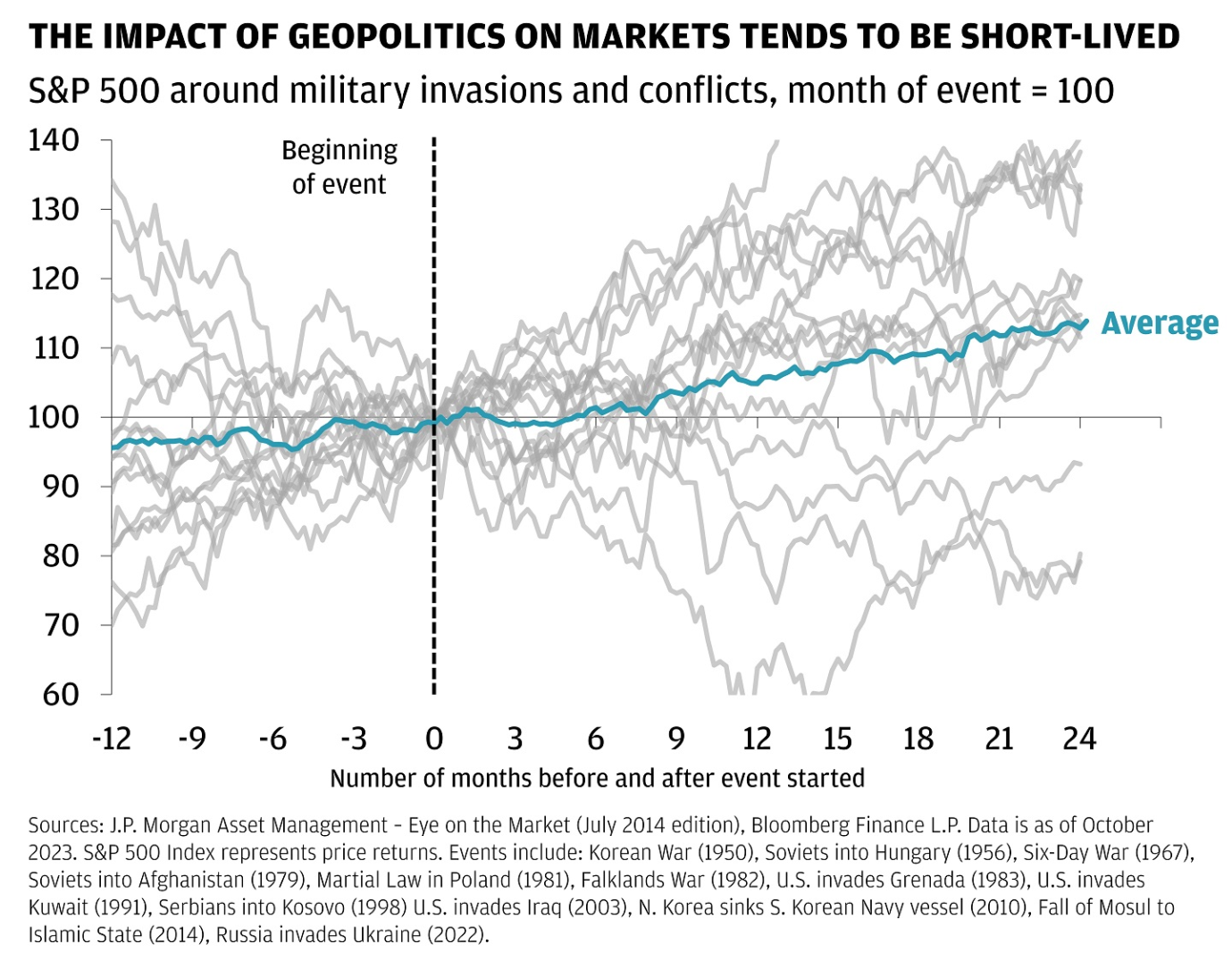

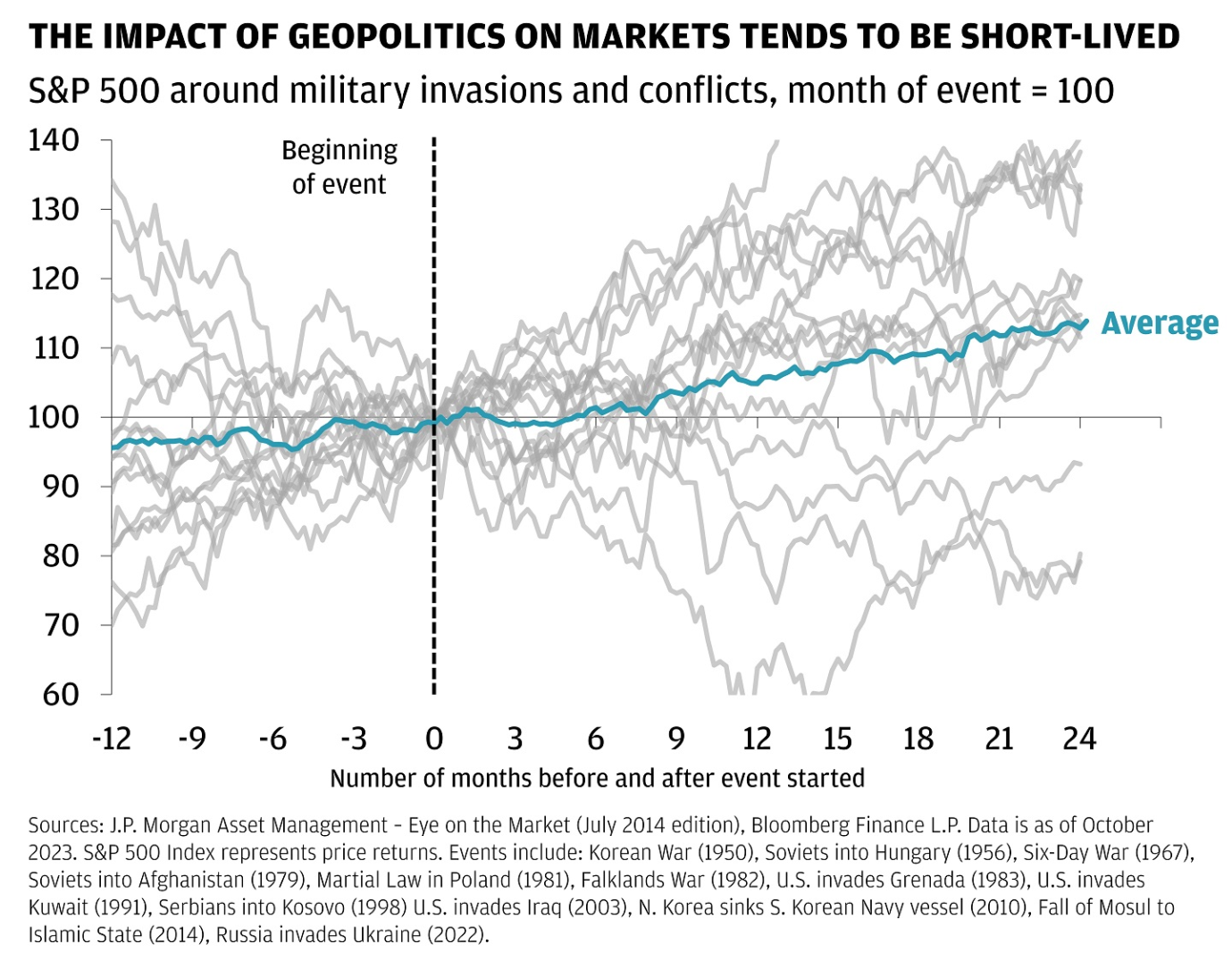

Мэдисон Фаррел не исключает повышения волатильности на рынках – поскольку инвесторы ждут, как будет развиваться данный геополитический конфликт. Между тем, история показывает, что в долгосрочной перспективе геополитические события, как правило, не оказывают длительного влияния на рынки.

Индексы и геополитика

Фаррел, чтобы подкрепить данное утверждение аргументами, ссылается на Майкла Чембалеста, руководителя отдела рыночной и инвестиционной стратегии J.P. Morgan Asset & Wealth Management, который проанализировал несколько геополитических событий в послевоенной истории.

В большинстве случаев деловой цикл имел большее значение для инвесторов, а это означает, что, за исключением серьёзных экономических потрясений или дисбаланса, влияние геополитики на рынки, как правило, было кратковременным.

Этот линейный график показывает динамику индекса S&P500 в течение 12 месяцев, предшествовавших геополитическому событию, и двух последующих лет.

Стратег JPM напоминает, что диверсифицированный портфель показал свою безальтернативность во время бесчисленных геополитических кризисов, войн, пандемий и рецессий.

– И, вероятно, в этот раз диверсификация вновь убережёт капиталы инвесторов, – уверен стратег.

Что же до неопределённости, то эксперт считает, что при такой высокой доходности облигаций, как сегодня, фиксированный доход компенсирует инвесторам эту неопределённость.

Прежде, чем дать оценку влияния конфликта между ХАМАС и Израилем на финансовые рынки, Мэдисон Фаллер, глобальный инвестиционный стратег JPM, принёс читателям свои извинения – за то, что приходится это делать в столь трагичные времена.

– Ситуация невероятно изменчива, но стоит отметить, что геополитическая паутина сложна и простирается за пределы двух вовлечённых в конфликт сторон. Например, нападение, похоже, поставило крест на переговорах между саудитами и израильтянами при посредничестве США. Обостряются отношения между израильскими силами и поддерживаемыми Ираном боевиками «Хезболлы» на ливанской границе. Наконец, возникает множество вопросов о том, был ли Иран каким-либо образом вовлечён в данный конфликт, – так Фаллер описывает, собственно, геополитическую подоплёку нынешнего конфликта.

А чтобы оценить любое влияние на инвестиции, в JPM предлагают оценить влияние конфликта на цены на сырьё, на корпоративные прибыли, на инфляцию и, наконец, на настроения потребителей. С этой целью предлагается рассмотреть два сценария.

Конфликт останется сдержанным

Ни одна из сторон не является ключевым игроком на рынке нефти, и конфликт в его нынешнем виде существенно не влияет на добычу или поставки нефти, отмечает аналитик инвестиционного банка. Пока что рынки, похоже, считают, что так оно и останется. К концу второй недели октября цены на нефть марки Brent выросли чуть более чем на 5%, но всё ещё находятся далеко от максимумов этого лета.

На этом линейном графике показаны цены на сырую нефть марок Brent и WTI с начала 2023 года по сегодняшний день.

Сдержанные движения цен также обусловлены тем, что мировое предложение и спрос на нефть сегодня довольно сбалансированы. Это отличается от условий, с которыми столкнулись, когда началось СВО в феврале 2022 года. Тогда предложение нефти уже было недостаточным по сравнению со спросом, и поскольку это событие нарушило ещё большее предложение, цены взлетели.

– Для нас это означает, что сегодняшние рынки, вероятно, смогут справиться с умеренными сбоями – например, если Соединённые Штаты будут более строго применять санкции в отношении иранской нефти. На долю Ирана приходится около 4% мировых поставок нефти, и поскольку напряжённость в отношениях между Соединёнными Штатами и Ираном в последнее время немного ослабла, применение этих санкций было более мягким. Это означало, что некоторое количество иранской нефти все же попало на рынок, и более жёсткая политика в отношении правоприменения привела бы к тому, что часть этой продукции была бы выведена из строя, – отмечает Фаррел в аналитической записке.

Конфликт обостряется

Многое неясно, но более широкий конфликт повлёк бы за собой больший риск, предупредил эксперт, напомнив, что некоторые наблюдатели уже проводят параллели с войной Судного дня 1973 года, во время которой арабские страны ОПЕК ввели нефтяное эмбарго, направленное против стран, которые поддерживали Израиль. В результате эмбарго привело к росту цен на нефть более чем на 300%, что, в свою очередь, спровоцировало высокую инфляцию и экономический спад и привело к длительному обвалу на фондовых рынках.

«История показывает, что индексы реагируют больше на деловой цикл, нежели на геополитические события», – JPM

– Пока нет никаких свидетельств того, что подобные действия предпринимаются сегодня. По сравнению с тем временем у Израиля улучшились отношения с другими арабскими странами, и мировые поставки нефти не столь концентрированы. Однако конфликт может обостриться, например, если он официально втянет Иран в свои ряды. Сценарий, при котором нарушаются важные судоходные маршруты, такие как Ормузский пролив, через который проходит около 20% мирового потребления нефти, было бы гораздо труднее переварить, – опасаются в JPM.

Мэдисон Фаррел не исключает повышения волатильности на рынках – поскольку инвесторы ждут, как будет развиваться данный геополитический конфликт. Между тем, история показывает, что в долгосрочной перспективе геополитические события, как правило, не оказывают длительного влияния на рынки.

Индексы и геополитика

Фаррел, чтобы подкрепить данное утверждение аргументами, ссылается на Майкла Чембалеста, руководителя отдела рыночной и инвестиционной стратегии J.P. Morgan Asset & Wealth Management, который проанализировал несколько геополитических событий в послевоенной истории.

В большинстве случаев деловой цикл имел большее значение для инвесторов, а это означает, что, за исключением серьёзных экономических потрясений или дисбаланса, влияние геополитики на рынки, как правило, было кратковременным.

Этот линейный график показывает динамику индекса S&P500 в течение 12 месяцев, предшествовавших геополитическому событию, и двух последующих лет.

Стратег JPM напоминает, что диверсифицированный портфель показал свою безальтернативность во время бесчисленных геополитических кризисов, войн, пандемий и рецессий.

– И, вероятно, в этот раз диверсификация вновь убережёт капиталы инвесторов, – уверен стратег.

Что же до неопределённости, то эксперт считает, что при такой высокой доходности облигаций, как сегодня, фиксированный доход компенсирует инвесторам эту неопределённость.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба