30 октября 2023 БКС Экспресс

Все о рынке США на старте недели, пока американские трейдеры еще спят — в рубрике от экспертов БКС Экспресс по международным рынкам Никиты Покровского и Андрея Мамонтова — «Пока Америка спит».

Главное

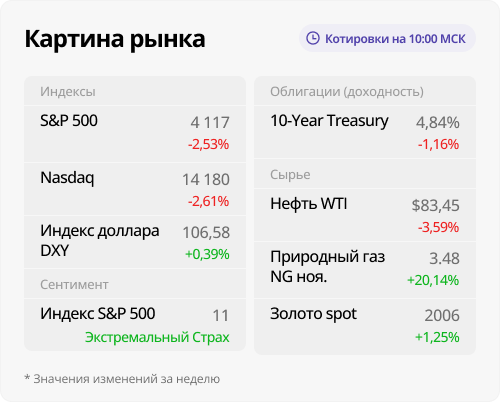

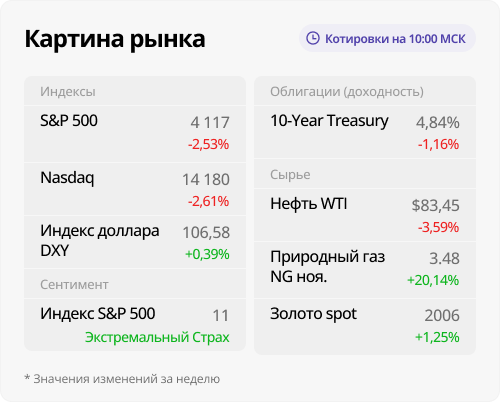

• Индекс S&P 500 упал за неделю на 2,53% на смешанных отчетах техов и росте геополитической напряженности.

• Экономика США за III квартал показала силу.

• Коммунальщики (XLU) были в лидерах роста. Нефтегаз — в лидерах падения на фоне снижения нефти.

• На неделе ФРС США огласит решение по ставке. Комментарии главы регулятора будут в фокусе.

• Ожидаем выхода большого количества данных по рынку труда.

• Уже отчиталась половина компаний из индекса S&P 500. Смотрим, кто представит отчеты на этой неделе.

• Торговые рекомендации на неделю.

Макро

• За прошедшую неделю доходность 10-летних казначейских облигаций США по итогам торгов cнизилась до 4,84%. Индекс доллара DXY незначительно укрепился с 106,5 п. до 106,6 п. Нефть WTI упала на 2,2%, до $83,4.

• Вышедшие данные показали, что экономика США в III квартале (предварительные данные) была горяча — рост 4,9% к/к против ожиданий в 4,3% к/к. Потребительские расходы увеличились на 4% к/к против 0,8% к/к во II квартале. Продажи новых домов выросли на 12,3% м/м в сентябре. Предварительные индексы деловой активности за октябрь от S&P US Flash PMI оказались лучше ожиданий.

В следующем квартале темпы роста буду значительно скромнее. Общее количество заявок на пособие по безработице постепенно продолжает расти.

• Конфликт на Ближнем Востоке по-прежнему остается главным геополитическим риском. Израильские войска в выходные начали боевые действия высокой интенсивности на севере сектора Газа.

• На неделе выйдет большое количество данных, посвященных рынку труда: индекс стоимости рабочей силы, изменение числа занятых в несельскохозяйственном секторе, число открытых вакансий JOLTS, число первичных заявок на пособия по безработице, данные об изменении почасовой заработной платы и уровень безработицы.

• В среду, 1 ноября, ФРС США огласит решение по ключевой ставке. Важно не столько оно, так как ставка останется без изменений, а содержание выступления главы регулятора

Сектора и компании

• Единственным из секторов, показавшим рост за прошедшую неделю, был коммунальный (XLU) ввиду отскока после сильной перепроданности и неплохого отчета NextEra Energy (NEE). Сильнее остальных падал нефетегаз (XLE) из-за снижения нефти и коррекции в Chevron (CVX).

Динамика в акциях лидеров роста и падения в основном была вызвана результатами отчетов за III квартал.

• По окончанию прошедшей недели из индекса S&P 500 отчиталось уже 49%. Около 56% превысили ожидания по прибыли выше средне исторического превышения, а по прибыли лишь 31%. Лучше остальным был технологический сектор, хуже — недвижимость и коммунальщики.

• В понедельник, 30 октября, ожидаем отчет бургеров McDonald's (MCD) за III квартал. Следим за посещаемостью и выручкой ресторанов в условиях снижения расходов по кредитным и дебетовым картам и замедлении роста расходов потребителей на ресторанный сектор с 5,3% г/г в июне до 4,1% г/г в июле.

Консенсус по EPS $2,99 (+11,6% г/г), выручка ожидается на уровне $6,55 млрд. Выручка сети ресторанов может получит импульс в условиях высокой инфляции, когда потребители ищут быстрые и доступные блюда на вынос. В перспективе катализатором роста станет развитие новой сети «Best Burger».

• Во вторник, 31 октября, до открытия рынка Caterpillar (CAT) отчитается за III квартал. Консенсус: EPS $4,8, выручка ожидается на уровне $16,56 млрд. Последние два отчета были лучше ожиданий.

Новости отрасли намекают на то, что в текущем отчете, кроме продаж в США, может произойти замедление темпов роста в международных сегментах. Учитывая коррекцию на 19% с августа и разворот индекса PMI, этот негатив уже в цене, но на сколько в цене — поймем после фактов III и прогнозов на IV квартал.

У производителя спец техники есть макродрайверы на 2024 г.:

- Закон об инфраструктурных инвестициях и рабочих местах от 2021 г. увеличивает спрос на строительную технику и оборудование.

- Переход к зеленой энергетике стимулирует активность горнодобывающей промышленности, увеличивая потребность в высокотехнологичном оборудовании.

• В четверг, 2 ноября, свой отчет представит Apple (AAPL). Выручка ожидается на уровне $89,35 млрд (-0,89% г/г), а EPS — $1,39 (+7,81% г/г). Результаты хуже ожиданий могут быть из-за слабых продаж нового iPhone 15. Также Компания сегодня, 30 октября проводит мероприятие «Scary Fast», на котором ожидается представление новых MacBook.

Есть ли потенциал: предварительная оценка через EPS на 2024 г. в размере $6,55 и медианного значения мультипликатора за последние 5 лет — 25,72x., указывает на цену акций в районе $168,4. После отчета рассчитаем по компании более сложные и точные модели и уточним наличие потенциала.

• Также из компаний с капитализацией более $100 млрд cвои отчеты за III квартал на неделе представят: Amgen (AMGN), Pfizer (PFE), AMD (AMD), Qualcomm (QCOM), Eli Lilly (LI), ConocoPhillips (COP), S&P Global (SPGI), Starbucks (SBUX).

Рекомендации на неделю

• Индекс S&P 500. Для краткосрочной торговли есть потенциал для работы в рост. Для набора среднесрочных позиций по широкому рынку необходимая картина пока не сформировалась.

• Сектора. На краткосрочном и среднесрочном инвестиционном горизонте продолжаем видеть хуже широкого рынка сектора технологий (XLK), телекоммуникаций (XLC) и товаров вторичной необходимости (XLY).

Лучше рынка — группу защитных секторов: производители товаров первой необходимости (XLP), здравоохранения (XLV) и коммунальщиков (XLU).

• Акции. На основании скрининга прямо сейчас находятся на интересных уровнях и имеют потенциал для роста 5 акций.

Главное

• Индекс S&P 500 упал за неделю на 2,53% на смешанных отчетах техов и росте геополитической напряженности.

• Экономика США за III квартал показала силу.

• Коммунальщики (XLU) были в лидерах роста. Нефтегаз — в лидерах падения на фоне снижения нефти.

• На неделе ФРС США огласит решение по ставке. Комментарии главы регулятора будут в фокусе.

• Ожидаем выхода большого количества данных по рынку труда.

• Уже отчиталась половина компаний из индекса S&P 500. Смотрим, кто представит отчеты на этой неделе.

• Торговые рекомендации на неделю.

Макро

• За прошедшую неделю доходность 10-летних казначейских облигаций США по итогам торгов cнизилась до 4,84%. Индекс доллара DXY незначительно укрепился с 106,5 п. до 106,6 п. Нефть WTI упала на 2,2%, до $83,4.

• Вышедшие данные показали, что экономика США в III квартале (предварительные данные) была горяча — рост 4,9% к/к против ожиданий в 4,3% к/к. Потребительские расходы увеличились на 4% к/к против 0,8% к/к во II квартале. Продажи новых домов выросли на 12,3% м/м в сентябре. Предварительные индексы деловой активности за октябрь от S&P US Flash PMI оказались лучше ожиданий.

В следующем квартале темпы роста буду значительно скромнее. Общее количество заявок на пособие по безработице постепенно продолжает расти.

• Конфликт на Ближнем Востоке по-прежнему остается главным геополитическим риском. Израильские войска в выходные начали боевые действия высокой интенсивности на севере сектора Газа.

• На неделе выйдет большое количество данных, посвященных рынку труда: индекс стоимости рабочей силы, изменение числа занятых в несельскохозяйственном секторе, число открытых вакансий JOLTS, число первичных заявок на пособия по безработице, данные об изменении почасовой заработной платы и уровень безработицы.

• В среду, 1 ноября, ФРС США огласит решение по ключевой ставке. Важно не столько оно, так как ставка останется без изменений, а содержание выступления главы регулятора

Сектора и компании

• Единственным из секторов, показавшим рост за прошедшую неделю, был коммунальный (XLU) ввиду отскока после сильной перепроданности и неплохого отчета NextEra Energy (NEE). Сильнее остальных падал нефетегаз (XLE) из-за снижения нефти и коррекции в Chevron (CVX).

Динамика в акциях лидеров роста и падения в основном была вызвана результатами отчетов за III квартал.

• По окончанию прошедшей недели из индекса S&P 500 отчиталось уже 49%. Около 56% превысили ожидания по прибыли выше средне исторического превышения, а по прибыли лишь 31%. Лучше остальным был технологический сектор, хуже — недвижимость и коммунальщики.

• В понедельник, 30 октября, ожидаем отчет бургеров McDonald's (MCD) за III квартал. Следим за посещаемостью и выручкой ресторанов в условиях снижения расходов по кредитным и дебетовым картам и замедлении роста расходов потребителей на ресторанный сектор с 5,3% г/г в июне до 4,1% г/г в июле.

Консенсус по EPS $2,99 (+11,6% г/г), выручка ожидается на уровне $6,55 млрд. Выручка сети ресторанов может получит импульс в условиях высокой инфляции, когда потребители ищут быстрые и доступные блюда на вынос. В перспективе катализатором роста станет развитие новой сети «Best Burger».

• Во вторник, 31 октября, до открытия рынка Caterpillar (CAT) отчитается за III квартал. Консенсус: EPS $4,8, выручка ожидается на уровне $16,56 млрд. Последние два отчета были лучше ожиданий.

Новости отрасли намекают на то, что в текущем отчете, кроме продаж в США, может произойти замедление темпов роста в международных сегментах. Учитывая коррекцию на 19% с августа и разворот индекса PMI, этот негатив уже в цене, но на сколько в цене — поймем после фактов III и прогнозов на IV квартал.

У производителя спец техники есть макродрайверы на 2024 г.:

- Закон об инфраструктурных инвестициях и рабочих местах от 2021 г. увеличивает спрос на строительную технику и оборудование.

- Переход к зеленой энергетике стимулирует активность горнодобывающей промышленности, увеличивая потребность в высокотехнологичном оборудовании.

• В четверг, 2 ноября, свой отчет представит Apple (AAPL). Выручка ожидается на уровне $89,35 млрд (-0,89% г/г), а EPS — $1,39 (+7,81% г/г). Результаты хуже ожиданий могут быть из-за слабых продаж нового iPhone 15. Также Компания сегодня, 30 октября проводит мероприятие «Scary Fast», на котором ожидается представление новых MacBook.

Есть ли потенциал: предварительная оценка через EPS на 2024 г. в размере $6,55 и медианного значения мультипликатора за последние 5 лет — 25,72x., указывает на цену акций в районе $168,4. После отчета рассчитаем по компании более сложные и точные модели и уточним наличие потенциала.

• Также из компаний с капитализацией более $100 млрд cвои отчеты за III квартал на неделе представят: Amgen (AMGN), Pfizer (PFE), AMD (AMD), Qualcomm (QCOM), Eli Lilly (LI), ConocoPhillips (COP), S&P Global (SPGI), Starbucks (SBUX).

Рекомендации на неделю

• Индекс S&P 500. Для краткосрочной торговли есть потенциал для работы в рост. Для набора среднесрочных позиций по широкому рынку необходимая картина пока не сформировалась.

• Сектора. На краткосрочном и среднесрочном инвестиционном горизонте продолжаем видеть хуже широкого рынка сектора технологий (XLK), телекоммуникаций (XLC) и товаров вторичной необходимости (XLY).

Лучше рынка — группу защитных секторов: производители товаров первой необходимости (XLP), здравоохранения (XLV) и коммунальщиков (XLU).

• Акции. На основании скрининга прямо сейчас находятся на интересных уровнях и имеют потенциал для роста 5 акций.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба