▫️Капитализация: $40 млрд ($25,6 за акцию / 100$HK)

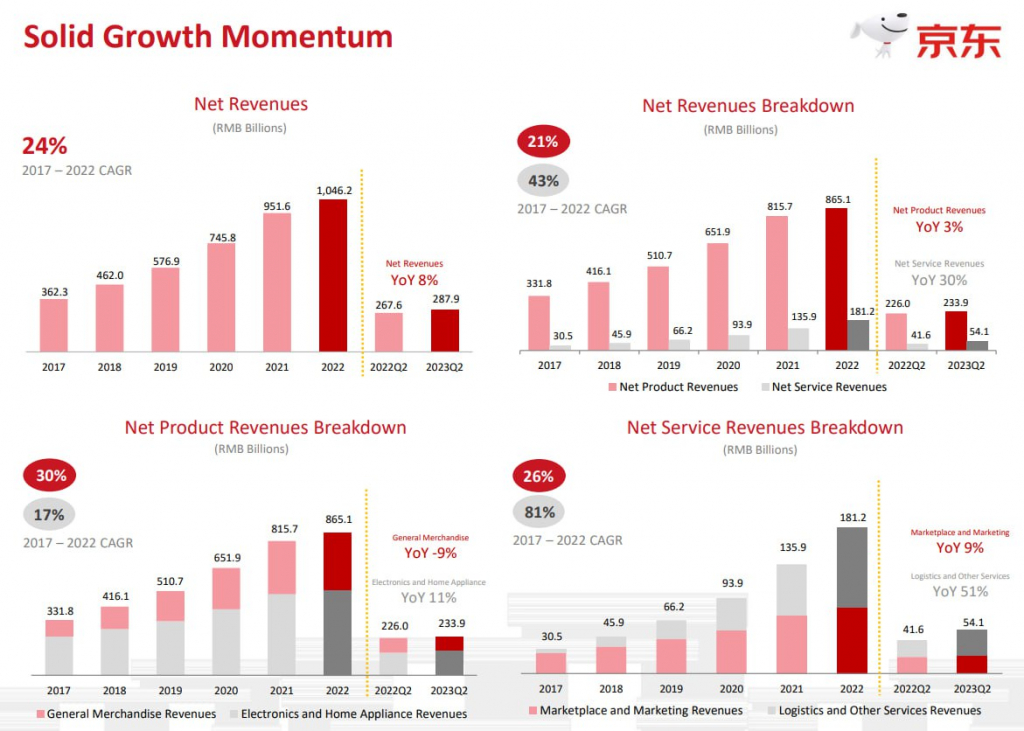

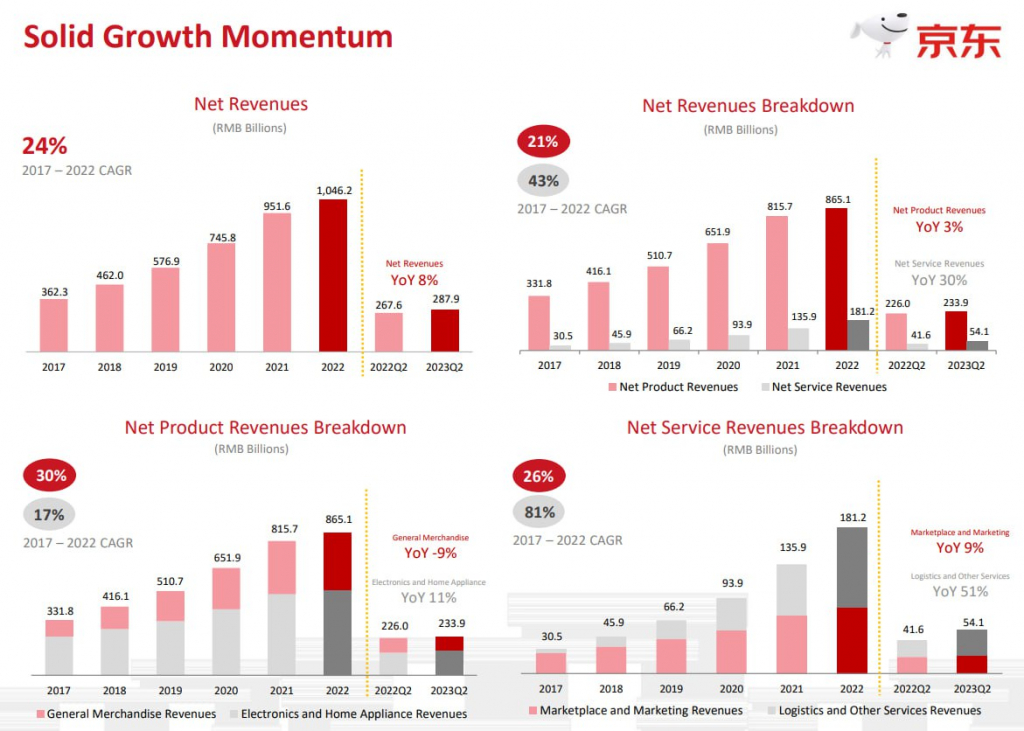

▫️Выручка TTM: ¥1070 млрд

▫️Операционная прибыль TTM: ¥25,4 млрд

▫️Скор. EBITDA TTM: ¥40,2 млрд

▫️Чистая прибыль TTM: ¥21,8 млрд

▫️Скор. чистая прибыль TTM: ¥33,9 млрд

▫️P/E (скор.) ТТМ: 8,7

▫️P/E fwd 2023: 8

▫️P/B: 1

▫️fwd дивиденд за 2023: 3%

👉 JD является крупным интернет-магазином и маркетплейсом в Китае, а также владеет и управляет крупной логистической инфраструктурой, охватывающей почти каждый район и округ Китая.

👉 Отдельно выделю результаты за 2кв2023г:

▫️Выручка: 288 млрд ¥ (+7,6% г/г)

▫️скор. EBITDA: 10,4 млрд ¥ (+45% г/г)

▫️скор. Чистая прибыль:8,6 млрд ¥ (+32,3% г/г)

✅ В 1П2023г свободный денежный поток JD составил $2,6 млрд, как я и говорил, убыток за 1кв был разовым. За весь 2023г я бы ожидал FCF в пределах $5-6 млрд, P/FCF 2023 = 6,7-8.

✅ На балансе компании есть чистая денежная позиция в примерно $25 млрд. То есть почти 62,5% текущей капитализации приходится просто на кэш позицию. С таким крепким балансом компания вполне может провести крупный выкуп акций или увеличить дивиденды.

✅ В этом году компания планирует принять новую див. политику и начать выплачивать регулярные дивиденды. Даже если JD будет направлять 25% от FCF по итогам года, див. доходность составит примерно 3% к текущим ценам, но могут принять и более доходную формулу. Есть возможность выплачивать и все 100% FCF.

❌ Выручка компании по-прежнему показывает рост ниже 10% (+7,6% за 2кв2023г), но надо понимать, что это сейчас в целом соответствует росту рынка e-commerce КНР в целом. После рекордного для отрасли 2020г, аналитики прогнозировали темпы роста рынка в 12-15% как минимум до 2030г, но по факту цифры оказались намного скромнее.

❌ После включения СПБ Биржи в санкционный список США, держать любые активы через эту инфраструктуру стало ещё более рискованно (включая бумаги из Гонконга). Можно ожидать что угодно, вплоть до блокировки на неопределённый срок. Лично я не планирую инвестировать в иностранные бумаги через российскую юрисдикцию до подвижек в снятии санкций, делаю это через иностранных брокеров.

Вывод:

На фоне выхода ряда крупных Американских фондов с рынка КНР, акции компании подешевели уже до 25$ и торгуются с мультипликатором fwd P/E 2023 = 8. Сам бизнес JD стабилен и показывает небольшой рост выручки (примерно вместе с рынком), никаких существенных операционных проблем нет.

📈На мой взгляд, адекватная цена для компании — как минимум 55$ на акцию. Дисконт более чем интересный, но как без риска инвестировать в Китай — большой вопрос, инфраструктурные риски высокие. + Нужно понимать, что в Китае высокие регуляторные риски, любую сверхприбыль могут «забрать», примеров хватает (TAL, BABA и т.д.). Понятно, что рисков хватает, но сравните оценку с нашим OZON, который пока работает в минуса… На самом деле, в Китае сейчас довольно много дешевых компаний, но я не решался туда инвестировать из-за инфраструктурных и регуляторных рисков и видимо не зря (за всё время по Китаю была лишь пара сделок на 4%-5% от депозита).

▫️Выручка TTM: ¥1070 млрд

▫️Операционная прибыль TTM: ¥25,4 млрд

▫️Скор. EBITDA TTM: ¥40,2 млрд

▫️Чистая прибыль TTM: ¥21,8 млрд

▫️Скор. чистая прибыль TTM: ¥33,9 млрд

▫️P/E (скор.) ТТМ: 8,7

▫️P/E fwd 2023: 8

▫️P/B: 1

▫️fwd дивиденд за 2023: 3%

👉 JD является крупным интернет-магазином и маркетплейсом в Китае, а также владеет и управляет крупной логистической инфраструктурой, охватывающей почти каждый район и округ Китая.

👉 Отдельно выделю результаты за 2кв2023г:

▫️Выручка: 288 млрд ¥ (+7,6% г/г)

▫️скор. EBITDA: 10,4 млрд ¥ (+45% г/г)

▫️скор. Чистая прибыль:8,6 млрд ¥ (+32,3% г/г)

✅ В 1П2023г свободный денежный поток JD составил $2,6 млрд, как я и говорил, убыток за 1кв был разовым. За весь 2023г я бы ожидал FCF в пределах $5-6 млрд, P/FCF 2023 = 6,7-8.

✅ На балансе компании есть чистая денежная позиция в примерно $25 млрд. То есть почти 62,5% текущей капитализации приходится просто на кэш позицию. С таким крепким балансом компания вполне может провести крупный выкуп акций или увеличить дивиденды.

✅ В этом году компания планирует принять новую див. политику и начать выплачивать регулярные дивиденды. Даже если JD будет направлять 25% от FCF по итогам года, див. доходность составит примерно 3% к текущим ценам, но могут принять и более доходную формулу. Есть возможность выплачивать и все 100% FCF.

❌ Выручка компании по-прежнему показывает рост ниже 10% (+7,6% за 2кв2023г), но надо понимать, что это сейчас в целом соответствует росту рынка e-commerce КНР в целом. После рекордного для отрасли 2020г, аналитики прогнозировали темпы роста рынка в 12-15% как минимум до 2030г, но по факту цифры оказались намного скромнее.

❌ После включения СПБ Биржи в санкционный список США, держать любые активы через эту инфраструктуру стало ещё более рискованно (включая бумаги из Гонконга). Можно ожидать что угодно, вплоть до блокировки на неопределённый срок. Лично я не планирую инвестировать в иностранные бумаги через российскую юрисдикцию до подвижек в снятии санкций, делаю это через иностранных брокеров.

Вывод:

На фоне выхода ряда крупных Американских фондов с рынка КНР, акции компании подешевели уже до 25$ и торгуются с мультипликатором fwd P/E 2023 = 8. Сам бизнес JD стабилен и показывает небольшой рост выручки (примерно вместе с рынком), никаких существенных операционных проблем нет.

📈На мой взгляд, адекватная цена для компании — как минимум 55$ на акцию. Дисконт более чем интересный, но как без риска инвестировать в Китай — большой вопрос, инфраструктурные риски высокие. + Нужно понимать, что в Китае высокие регуляторные риски, любую сверхприбыль могут «забрать», примеров хватает (TAL, BABA и т.д.). Понятно, что рисков хватает, но сравните оценку с нашим OZON, который пока работает в минуса… На самом деле, в Китае сейчас довольно много дешевых компаний, но я не решался туда инвестировать из-за инфраструктурных и регуляторных рисков и видимо не зря (за всё время по Китаю была лишь пара сделок на 4%-5% от депозита).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба