6 ноября 2023 ProfitGate

ФРС потеряла 26,5% казначейских облигаций, которые она добавила во время пандемического количественного смягчения.

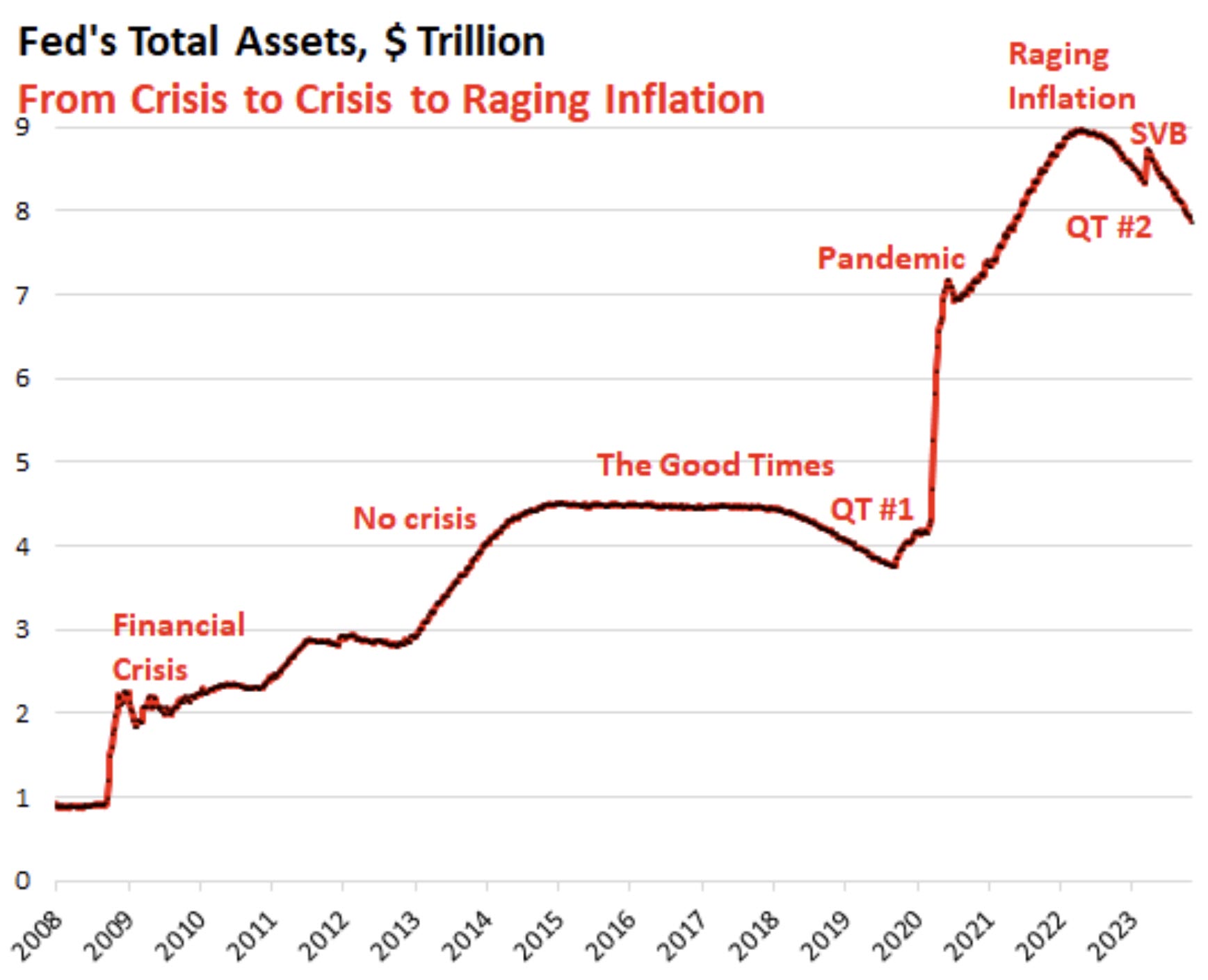

Количественное ужесточение ФРС (QT) и сворачивание мер по ликвидности продолжаются по плану: общие активы на балансе ФРС упали на $89 млрд в октябре, до $7,87 трлн, самого низкого уровня с мая 2021 года, согласно еженедельному отчету ФРС сегодня.

С момента пикового количественного смягчения в апреле 2022 года совокупные активы сократились на $1,10 трлн. Вид крупным планом(первый скриншот)

От кризиса к кризису и к бушующей инфляции:

Во время падения активов на $1,1 трлн в рамках QT2 инфляция отступила от своих пиков в 2022 году, но она все еще почти вдвое превышает целевой показатель ФРС.

Напротив, во время первого квартала с ноября 2017 года по август 2019 года, когда общие активы ФРС упали на 688 миллиардов долларов, инфляция была ниже или на уровне целевого показателя ФРС (1,8% базового PCE в августе 2019 года), и ФРС просто пыталась «… нормализовать» свой баланс.

Но сейчас инфляция все еще высока, и объем активов QE раздулся, когда ФРС заливала все деньгами во время пандемии, и теперь есть еще много чего, что нужно убрать из этой массы. Длинный взгляд:

Казначейские ценные бумаги: -58 миллиардов долларов в октябре, -899 миллиардов долларов с пика июня 2022 года до 4,87 триллионов долларов, самого низкого уровня с марта 2021 года.

ФРС потеряла 27,5% из $3,27 трлн в казначейских ценных бумагах, которые она накопила во время пандемического QE.

Казначейские векселя (от 2 до 10 лет) и облигации (20- и 30-летние ценные бумаги) «сходят» с баланса в середине или в конце месяца, когда срок их погашения и ФРС получает оплату по номинальной стоимости. Снижение ограничено 60 миллиардами долларов в месяц, и примерно столько же происходит за вычетом защиты от инфляции, которую ФРС зарабатывает на казначейских ценных бумагах, защищенных от инфляции (TIPS), которые добавляются к основной сумме TIPS.

Почему казначейские векселя важны для QT. Эти краткосрочные ценные бумаги (сроком от 1 месяца до 1 года) включены в общий объем казначейских ценных бумаг в размере 4,87 триллиона долларов на балансе ФРС.

Они показывают нам, когда списание векселей и облигаций не достигает ежемесячного лимита в 60 миллиардов долларов, поскольку тогда для компенсации разницы используются казначейские векселя. А когда у ФРС закончатся казначейские векселя, падение казначейских облигаций упадет ниже предела в 60 миллиардов долларов.

В этом году было только три месяца – февраль, май и август – когда списание векселей и облигаций превышало ежемесячный лимит в 60 миллиардов долларов, поэтому спад был ограничен 60 миллиардами долларов.

В остальные семь месяцев этого года списание векселей и облигаций было ниже предельного уровня, и для компенсации разницы использовались казначейские векселя. В октябре для этой цели было использовано казначейских векселей на сумму 7 миллиардов долларов.

С марта 2020 года, вплоть до наращивания QT, ФРС владела казначейскими векселями на сумму 326 миллиардов долларов, которые она постоянно заменяла по мере их погашения путем покупки новых казначейских векселей на аукционах. Об этом свидетельствует ровная линия на графике ниже.

В сентябре 2022 года казначейские векселя впервые начали поступать по мере необходимости, чтобы дополнить поступления Казначейства.

В текущем балансе казначейские векселя упали до 231 миллиарда долларов, а остальные 95 миллиардов долларов в виде казначейских векселей к настоящему времени были использованы для пополнения казначейских обязательств.

Запасы казначейских векселей на балансе говорят нам о том, что ФРС будет достигать лимита в 60 миллиардов долларов каждый месяц. Как только этот запас закончится, падение казначейских облигаций в большинстве случаев не достигнет предела в 60 миллиардов долларов.

Вес ФРС на рынке казначейских облигаций: ФРС в настоящее время владеет 17,7% рыночных казначейских ценных бумаг, по сравнению с более чем 24% на пике. Резкое падение процентной ставки является результатом двух факторов: во-первых, QT-падение казначейских ценных бумаг на балансе ФРС; и, во-вторых,раздувание рыночных ценных бумаг, выпущенных для финансирования гигантского дефицита .

Другими словами, ФРС по-прежнему играет большую роль на рынке облигаций, но эта роль в относительном выражении быстро снижается:

Ценные бумаги, обеспеченные ипотекой: -17 миллиардов долларов в октябре, -277 миллиардов долларов от пика до 2,46 триллионов долларов, самого низкого уровня с сентября 2021 года.

ФРС владеет только MBS, поддерживаемыми государством, а кредитный риск несут налогоплательщики. MBS списываются с баланса главным образом за счет сквозных выплат основной суммы долга, которые держатели получают при погашении ипотечных кредитов (продаются заложенные дома, рефинансируются ипотечные кредиты) и при осуществлении платежей по ипотечным кредитам.

Скачок ставок по ипотечным кредитам привел к краху рефинансирования и падению продаж жилья , что замедлило выплаты по ипотечным кредитам и, следовательно, сквозные выплаты основной суммы долга, при этом отток MBS составлял от 15 до 21 миллиарда долларов в месяц, что намного ниже 35-миллиардных долларов в месяц.

Куча ликвидности, вызванная банковской паникой, раскручивается.

Репо бывают двух видов, оба сейчас стоят 0 долларов. Репо с «иностранными официальными» контрагентами – вероятно, Швейцарским национальным банком в его попытках поддержать поглощение Credit Suisse UBS – были погашены в апреле. На пике в марте 2023 года они достигли $60 млрд.

Обычное РЕПО с американскими контрагентами сошло на нет в июле 2020 года, когда ФРС сделала условия менее привлекательными. В настоящее время ФРС взимает 5,5% по сделкам РЕПО в рамках своей процентной ставки, которую она вчера оставила неизменной , и по этим ставкам нет покупателей. Но во время кризиса с марта по июнь 2020 года, а также когда рынок репо рухнул в конце 2019 года, было много желающих. Это большая выпуклость на графике ниже.

Небольшим всплеском в начале 2023 года стали операции РЕПО с официальными иностранными контрагентами.

Дисконтное окно: в октябре практически не изменилось, почти на нулевом уровне в $2,9 млрд по сравнению с $153 млрд в мартовскую банковскую панику (красная линия на графике ниже).

Кредитование банков с помощью «дисконтного окна» старо, как и ФРС. В настоящее время ФРС взимает с банков 5,5% за займы в дисконтном окне, и банки должны предоставлять залог на строгих условиях и по «справедливой рыночной стоимости». Банки погашают эти дорогие кредиты «дисконтного окна» как можно скорее.

Программа срочного банковского финансирования (BTFP): в октябре выросла на 1,4 миллиарда долларов до 109 миллиардов долларов (зеленая линия на графике ниже).

Программа BTFP, созданная во время банковской паники, является менее карательной и более гибкой, чем «Дисконтное окно». Банки могут брать займы на срок до одного года по фиксированной ставке, привязанной к годовой ставке индексного свопа плюс 10 базисных пунктов. Залог оценивается по цене покупки, а не по более низкой рыночной цене.

Эта кредитная линия невелика по сравнению с активами коммерческих банков в размере 22,8 триллионов долларов, принадлежащими 4100 коммерческим банкам США.

Кредиты FDIC: -16 миллиардов долларов в октябре до 47 миллиардов долларов.

Федеральная корпорация по страхованию вкладов (FDIC) продавала активы, которые она получила после закрытия Silicon Valley Bank , Signature Bank и First Republic . После завершения продажи активов FDIC отправляет доходы от продаж в ФРС для погашения остатка кредита. FDIC также предоставила JPMorgan кредит в размере 50 миллиардов долларов для финансирования части обязательств Первого республиканского банка, которые JPMorgan взял на себя.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба