13 ноября 2023 investing.com Крамер Майкл

Фондовый рынок показал сильное ралли в прошлую пятницу, но большую часть минувшей недели акциям было нелегко. Даже после пятничного ралли равновзвешенный индекс S&P 500 и Russell 2000 не смогли завершить неделю на положительной территории, хотя S&P 500 и Nasdaq 100 финишировали в плюсе более чем на 1% и 2% соответственно. Как и прежде, основные индексы толкает вверх небольшая группа акций, тогда как остальной рынок в росте не участвует.

На этой неделе будет опубликовано большое количество важных макроэкономических данных, в том числе ИПЦ, данные по розничным продажам и индекс цен производителей. В среду утром состоится экспирация опционов, в пятницу — экспирация месячных опционов, и все это может привести к резким колебаниям на рынке.

Вдобавок ко всему, агентство Moody's в пятницу понизило прогноз кредитного рейтинга США до негативного. Америка на шаг приблизилась к понижению рейтинга, а это достаточно серьезно. Возможно, доходность облигаций снова начнет повышаться. Очень важен также выходящий во вторник отчет по инфляции с учетом «перезагрузки» в ИПЦ компонента «медицинская страховка».

Доходность облигаций уже демонстрирует устойчивость. Так, доходность 10-летних трежерис удержалась у поддержки на линии восходящего тренда, 50-дневной скользящей средней и уровне 4,5%. При благоприятных данных на этой неделе доходность 10-летних трежерис может снова подняться выше 4,7%, а это, возможно, позволит ей снова нацелиться на район 5%. До сих пор здесь находилась зона сопротивления.

Доходность 10-летних трежерис – дневной таймфрейм

Направление доходности 10-летних и долгосрочных трежерис немаловажно, поскольку при ее росте кривая доходности становится более крутой, а при увеличении крутизны этой кривой акции сталкиваются с затруднениями. Эта связь сохраняется уже не один месяц, и в последнее время акции растут отчасти из-за инверсии кривой доходности.

Спред доходности 10-летних и 2-летних трежерис – дневной таймфрейм

В прошлом акции и облигации расходились в динамике на несколько дней, но потом их связь снова восстанавливалась. То же самое произошло на минувшей неделе, когда цены облигаций снова упали, а цены акций выросли. Это немаловажное явление, демонстрирующее, что рост доходности на длинном конце кривой будет оказывать сильное давление на цены акций, и цены акций будут снижаться вместе с ценами облигаций.

Фьючерсы на S&P 500 – 2-часовой таймфрейм

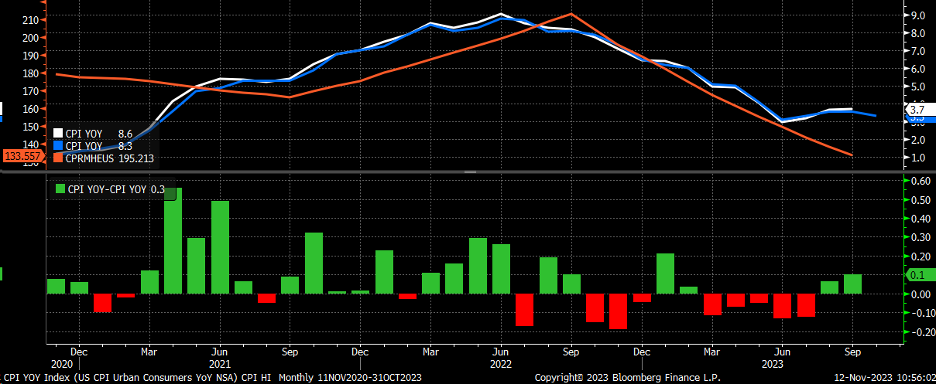

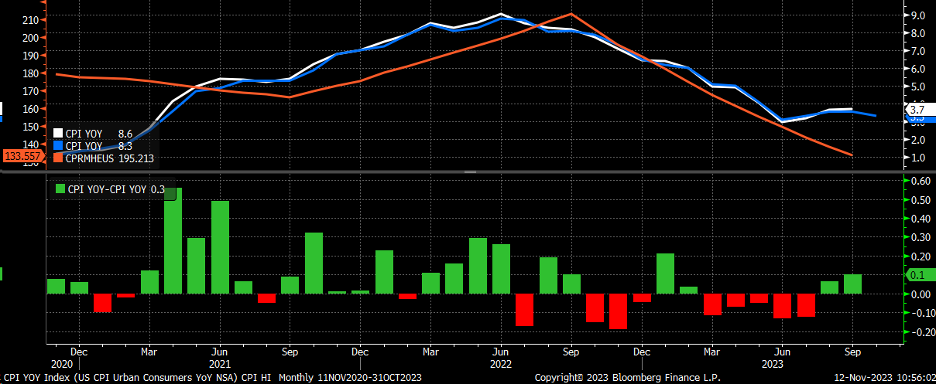

Что касается ИПЦ, октябрь последние два года преподносил инвесторам большие сюрпризы из-за усиления и ослабления инфляции цен на медицинскую страховку. В этом году этот компонент, как ожидается, снова вырастет после падения почти на 40% в прошлом году, и на приведенном ниже графике можно заметить, что в последние два года тренд медицинской страховки сильно коррелировал с общим направлением инфляции.

Как я отмечал на протяжении последних нескольких недель, именно октябрьский ИПЦ может сильно удивить инвесторов.

Годовой ИПЦ

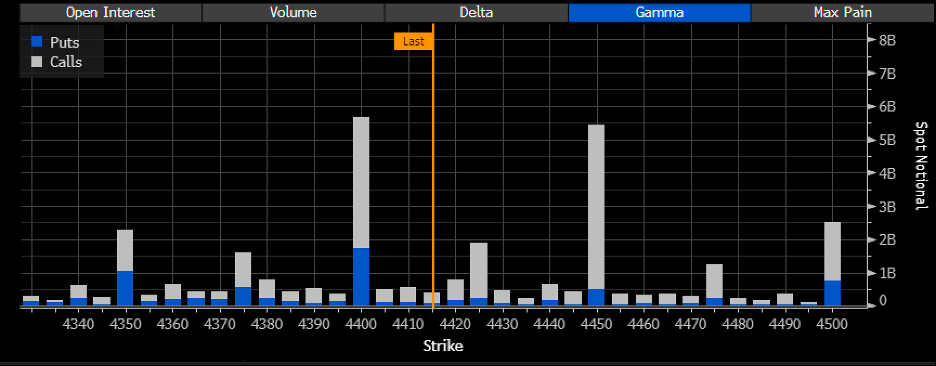

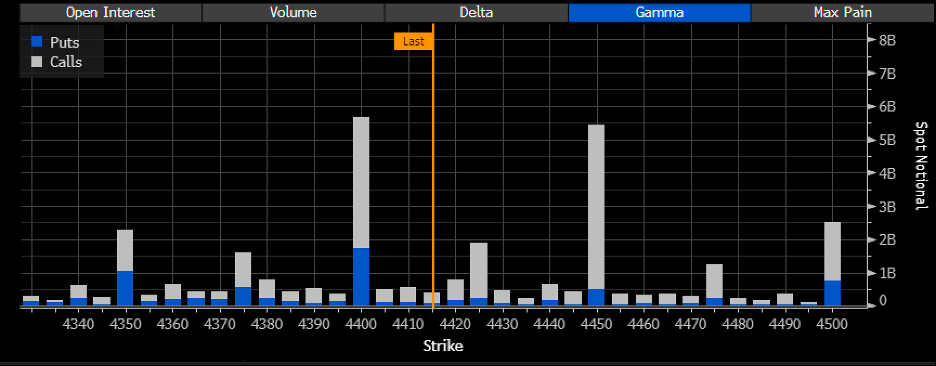

На фоне экспирации опционов на этой неделе уровень скопления гаммы и опционов колл (по крайней мере по состоянию на пятницу) по-прежнему находится на 4400, при этом уровень скопления опционов колл может подняться до 4450. Правда это станет известно только после подведения итогов дня в понедельник. В целом, именно этого я ждал на прошлой неделе, когда говорил, что S&P 500 застрянет в районе 4400.

Активность по опционам на SPX

Пятничное ралли казалось более мощным, чем было на самом деле, главным образом из-за внутридневного разворота в четверг, после которого пятничный рост был действительно необычным. С технической точки зрения мало что изменилось: индекс поднялся к линии восходящего тренда, но общий технический паттерн остается неизменным. Вдобавок к этому, S&P 500 в пятницу достиг уровня коррекции на 61,8%, в чем нет ничего особенного. Мой прогноз, согласно которому S&P 500 совершит откат вниз и заполнит гэпы вплоть до 4100, остается в силе.

S&P 500 – 15-минутный таймфрейм

Ралли SMH на фоне более хорошей, чем ожидалось, выручки

Тем временем, пятничное ралли SMH опровергло фигуру разворота 2B, о которой я рассказывал в четверг (я заблуждался). Толчком для ралли послужила более сильная, чем ожидалось, выручка Taiwan Semiconductor (NYSE:TSM) благодаря iPhone 15.

SMH – дневной таймфрейм

Экспирация огромного опциона колл на NDX

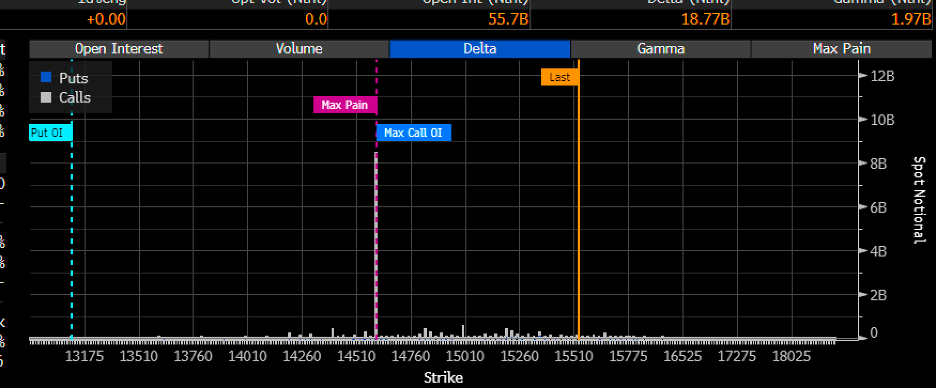

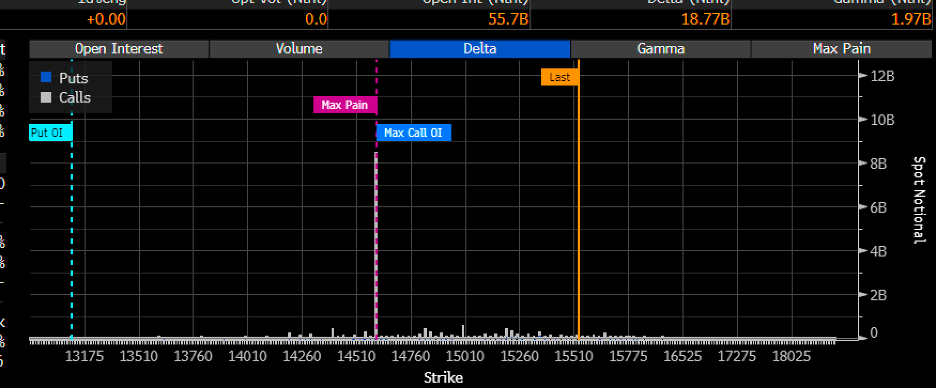

На этой неделе наступает экспирация огромного опциона колл на NDX со страйк-ценой 14 600. Его номинальная стоимость достигает $8 млрд. Продажа состоялась 20 октября по средней цене $409 за контракт. Это крупнейший из истекающих в пятницу опционов на NDX.

Активность по опционам на NDX

Простой поиск в Google показывает, что у Global X NASDAQ 100 Covered Call ETF (NASDAQ:QYLD) короткая позиция по этим опционам. Это означает, что у маркет-мейкера в целях хеджирования открыта длинная позиция по опционам колл и короткая по фьючерсам на NDX или входящим в него компонентам. Возможно, именно этим отчасти объясняется рост NASDAQ 100, поскольку хедж должен быть свернут при экспирации опциона.

Рынок, возможно, заранее отыгрывает закрытие позиций, что, согласно проспекту, должно происходить за день до экспирации, то есть в этом случае в четверг. Возможно, это означает, что данный ETF будет продавать еще один опцион колл в эту пятницу, и тогда маркет-мейкеру необходимо захеджировать новую позицию, что может означать продажи NDX.

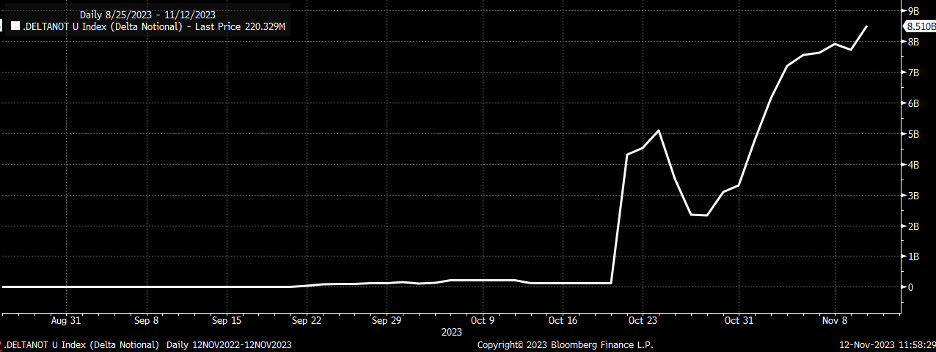

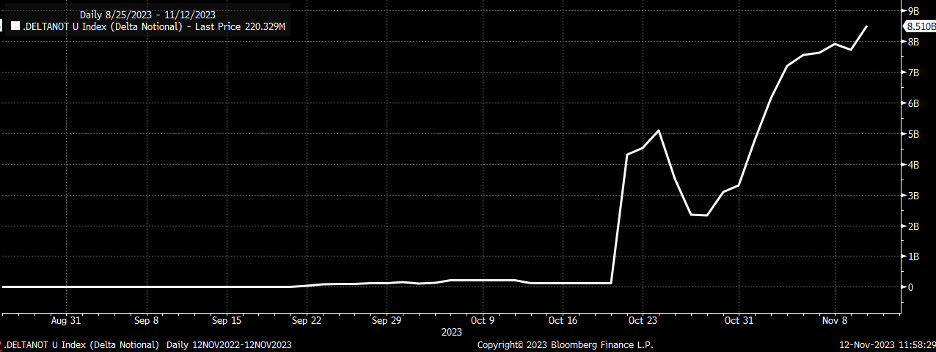

Delta Notional Index

На этой неделе будет опубликовано большое количество важных макроэкономических данных, в том числе ИПЦ, данные по розничным продажам и индекс цен производителей. В среду утром состоится экспирация опционов, в пятницу — экспирация месячных опционов, и все это может привести к резким колебаниям на рынке.

Вдобавок ко всему, агентство Moody's в пятницу понизило прогноз кредитного рейтинга США до негативного. Америка на шаг приблизилась к понижению рейтинга, а это достаточно серьезно. Возможно, доходность облигаций снова начнет повышаться. Очень важен также выходящий во вторник отчет по инфляции с учетом «перезагрузки» в ИПЦ компонента «медицинская страховка».

Доходность облигаций уже демонстрирует устойчивость. Так, доходность 10-летних трежерис удержалась у поддержки на линии восходящего тренда, 50-дневной скользящей средней и уровне 4,5%. При благоприятных данных на этой неделе доходность 10-летних трежерис может снова подняться выше 4,7%, а это, возможно, позволит ей снова нацелиться на район 5%. До сих пор здесь находилась зона сопротивления.

Доходность 10-летних трежерис – дневной таймфрейм

Направление доходности 10-летних и долгосрочных трежерис немаловажно, поскольку при ее росте кривая доходности становится более крутой, а при увеличении крутизны этой кривой акции сталкиваются с затруднениями. Эта связь сохраняется уже не один месяц, и в последнее время акции растут отчасти из-за инверсии кривой доходности.

Спред доходности 10-летних и 2-летних трежерис – дневной таймфрейм

В прошлом акции и облигации расходились в динамике на несколько дней, но потом их связь снова восстанавливалась. То же самое произошло на минувшей неделе, когда цены облигаций снова упали, а цены акций выросли. Это немаловажное явление, демонстрирующее, что рост доходности на длинном конце кривой будет оказывать сильное давление на цены акций, и цены акций будут снижаться вместе с ценами облигаций.

Фьючерсы на S&P 500 – 2-часовой таймфрейм

Что касается ИПЦ, октябрь последние два года преподносил инвесторам большие сюрпризы из-за усиления и ослабления инфляции цен на медицинскую страховку. В этом году этот компонент, как ожидается, снова вырастет после падения почти на 40% в прошлом году, и на приведенном ниже графике можно заметить, что в последние два года тренд медицинской страховки сильно коррелировал с общим направлением инфляции.

Как я отмечал на протяжении последних нескольких недель, именно октябрьский ИПЦ может сильно удивить инвесторов.

Годовой ИПЦ

На фоне экспирации опционов на этой неделе уровень скопления гаммы и опционов колл (по крайней мере по состоянию на пятницу) по-прежнему находится на 4400, при этом уровень скопления опционов колл может подняться до 4450. Правда это станет известно только после подведения итогов дня в понедельник. В целом, именно этого я ждал на прошлой неделе, когда говорил, что S&P 500 застрянет в районе 4400.

Активность по опционам на SPX

Пятничное ралли казалось более мощным, чем было на самом деле, главным образом из-за внутридневного разворота в четверг, после которого пятничный рост был действительно необычным. С технической точки зрения мало что изменилось: индекс поднялся к линии восходящего тренда, но общий технический паттерн остается неизменным. Вдобавок к этому, S&P 500 в пятницу достиг уровня коррекции на 61,8%, в чем нет ничего особенного. Мой прогноз, согласно которому S&P 500 совершит откат вниз и заполнит гэпы вплоть до 4100, остается в силе.

S&P 500 – 15-минутный таймфрейм

Ралли SMH на фоне более хорошей, чем ожидалось, выручки

Тем временем, пятничное ралли SMH опровергло фигуру разворота 2B, о которой я рассказывал в четверг (я заблуждался). Толчком для ралли послужила более сильная, чем ожидалось, выручка Taiwan Semiconductor (NYSE:TSM) благодаря iPhone 15.

SMH – дневной таймфрейм

Экспирация огромного опциона колл на NDX

На этой неделе наступает экспирация огромного опциона колл на NDX со страйк-ценой 14 600. Его номинальная стоимость достигает $8 млрд. Продажа состоялась 20 октября по средней цене $409 за контракт. Это крупнейший из истекающих в пятницу опционов на NDX.

Активность по опционам на NDX

Простой поиск в Google показывает, что у Global X NASDAQ 100 Covered Call ETF (NASDAQ:QYLD) короткая позиция по этим опционам. Это означает, что у маркет-мейкера в целях хеджирования открыта длинная позиция по опционам колл и короткая по фьючерсам на NDX или входящим в него компонентам. Возможно, именно этим отчасти объясняется рост NASDAQ 100, поскольку хедж должен быть свернут при экспирации опциона.

Рынок, возможно, заранее отыгрывает закрытие позиций, что, согласно проспекту, должно происходить за день до экспирации, то есть в этом случае в четверг. Возможно, это означает, что данный ETF будет продавать еще один опцион колл в эту пятницу, и тогда маркет-мейкеру необходимо захеджировать новую позицию, что может означать продажи NDX.

Delta Notional Index

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба