15 ноября 2023 | Московская биржа TAUREN

▫️Капитализация: 455 млрд ₽ / 200₽ за акцию

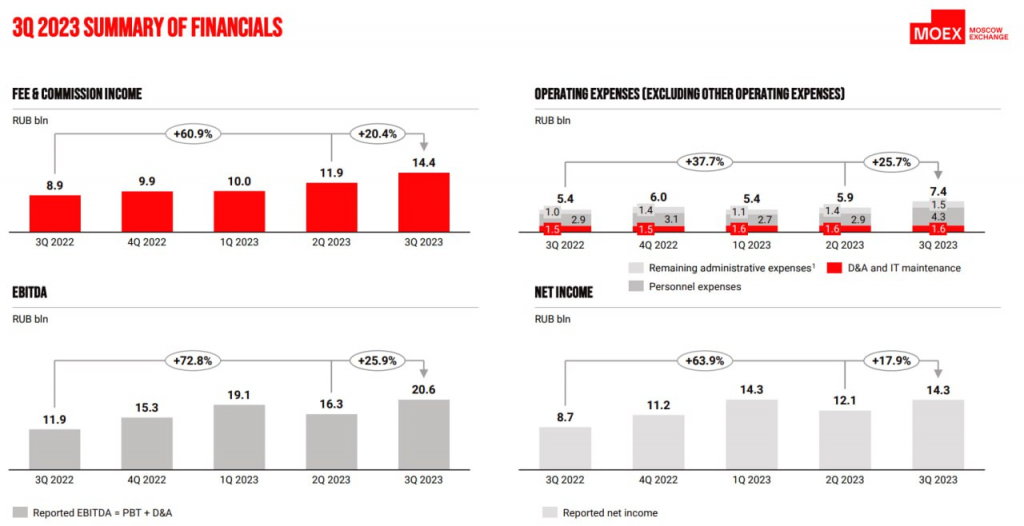

▫️Комиссионные доходы ТТМ: 46,1 млрд

▫️скор. EBITDA ТТМ: 71,3 млрд

▫️Чистая прибыль ТТМ: 52,5 млрд ₽

▫️P/B: 2,3

▫️P/E ТТМ: 8,7

▫️P/E fwd 2023: 8,3

◽️ fwd дивиденд 2023: 6-7%

— рынок акций:2,4 млрд (+328,2% г/г)

— рынок облигаций: 0,8 млрд (+154,1% г/г)

— валютный рынок: 2 млрд (+34,6% г/г)

— денежный рынок: 3,2 млрд (+53,9% г/г)

— срочный рынок: 1,8 млрд (+74,2% г/г)

— расчетно-депозитарные услуги:2,5 млрд (+30,6% г/г)

— ИТ-услуги, листинг, маркетплейс: 1,5 млрд (+17,2% г/г)

— Финансовые доходы: 11,2 млрд (+21,8% г/г)

✅ Рост ключевой ставки до 15% позитивно сказался на финансовом доходе компании в 3кв. Как я и ожидал, чистый финансовый доход за 3кв составил 11,2 млрд (+25,1% кв/кв) и за 4кв в целом можно ожидать дальнейший рост этой статьи доходов в пределах 10% кв/кв.

✅ Менеджмент компании представил новую стратегию группы до 2028г. Основные моменты: среднегодовой рост комиссионных доходов в 13% до 2028г, «Долгосрочная устойчивая» чистая прибыль в 65+ млрд, ROE 18% и выше.

👉 То есть цели ставят даже более амбициозные, чем в прошлой стратегии и это в условиях ухода большей части иностранных инвесторов. Многие пункты, такие как «около 10 IPO / крупных SPO каждый год» выглядят чересчур амбициозно, но развиваться все-равно есть куда.

❌ Возможно, что СПБ Биржа теперь полностью возьмёт фокус на финансовые рынки РФ и будет пытаться конкурировать с MOEX в том числе через более дешёвые тарифы, но это всё очень сложный и долгий процесс.

❌ У компании резко выросли операционные расходы (+25,7% кв/кв и +37,7% г/г до 7,4 млрд). Прежде всего это связано с повышением зарплат, новой премиальной системой и небольшим расширением штата (+4,9% кв/кв).

❌ Вместе с новой стратегией приняли и див. политику — 100% от FCF (с учетом CAPEX, M&A и регуляторных требований к капиталу) или как минимум 50% от ЧП по МСФО. По текущим ценам это предполагает минимальную див. доходность в 6-7% к текущим ценам, что совсем немного, даже если учитывать темпы роста компании.

Вывод:

Мосбиржа продолжает демонстрировать стабильно высокие результаты, за 3кв выросла каждая из статьей комиссионного дохода. Но дальнейшие планы развития группы выглядят слишком оптимистичными. На мой взгляд, по итогам года компания покажет чистую прибыль около 55 млрд (fwd P/E = 8,3), а дальнейший рост при прочих равных будет ограниваться 8-10% в год. Качественный, но довольно дорогой бизнес, как и почти весь российский рынок сейчас.

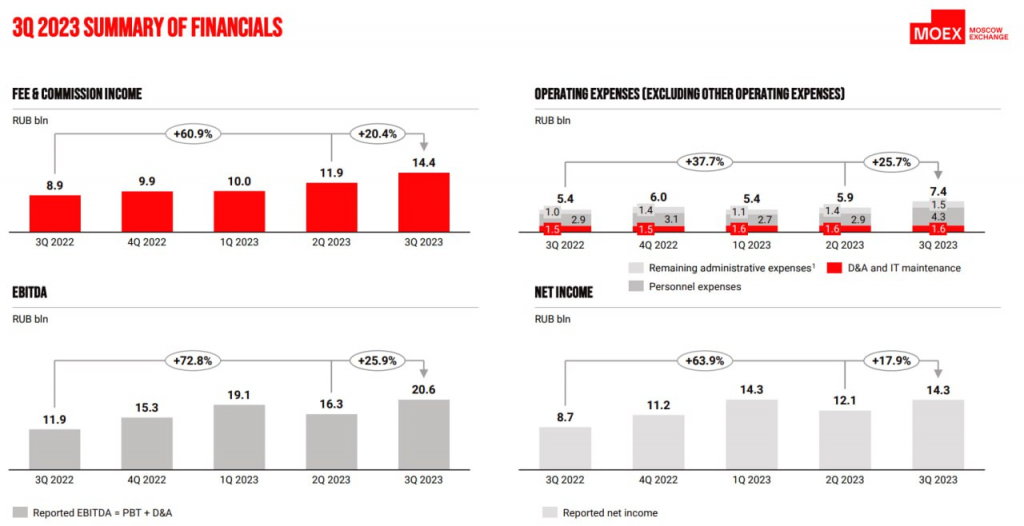

▫️Комиссионные доходы ТТМ: 46,1 млрд

▫️скор. EBITDA ТТМ: 71,3 млрд

▫️Чистая прибыль ТТМ: 52,5 млрд ₽

▫️P/B: 2,3

▫️P/E ТТМ: 8,7

▫️P/E fwd 2023: 8,3

◽️ fwd дивиденд 2023: 6-7%

— рынок акций:2,4 млрд (+328,2% г/г)

— рынок облигаций: 0,8 млрд (+154,1% г/г)

— валютный рынок: 2 млрд (+34,6% г/г)

— денежный рынок: 3,2 млрд (+53,9% г/г)

— срочный рынок: 1,8 млрд (+74,2% г/г)

— расчетно-депозитарные услуги:2,5 млрд (+30,6% г/г)

— ИТ-услуги, листинг, маркетплейс: 1,5 млрд (+17,2% г/г)

— Финансовые доходы: 11,2 млрд (+21,8% г/г)

✅ Рост ключевой ставки до 15% позитивно сказался на финансовом доходе компании в 3кв. Как я и ожидал, чистый финансовый доход за 3кв составил 11,2 млрд (+25,1% кв/кв) и за 4кв в целом можно ожидать дальнейший рост этой статьи доходов в пределах 10% кв/кв.

✅ Менеджмент компании представил новую стратегию группы до 2028г. Основные моменты: среднегодовой рост комиссионных доходов в 13% до 2028г, «Долгосрочная устойчивая» чистая прибыль в 65+ млрд, ROE 18% и выше.

👉 То есть цели ставят даже более амбициозные, чем в прошлой стратегии и это в условиях ухода большей части иностранных инвесторов. Многие пункты, такие как «около 10 IPO / крупных SPO каждый год» выглядят чересчур амбициозно, но развиваться все-равно есть куда.

❌ Возможно, что СПБ Биржа теперь полностью возьмёт фокус на финансовые рынки РФ и будет пытаться конкурировать с MOEX в том числе через более дешёвые тарифы, но это всё очень сложный и долгий процесс.

❌ У компании резко выросли операционные расходы (+25,7% кв/кв и +37,7% г/г до 7,4 млрд). Прежде всего это связано с повышением зарплат, новой премиальной системой и небольшим расширением штата (+4,9% кв/кв).

❌ Вместе с новой стратегией приняли и див. политику — 100% от FCF (с учетом CAPEX, M&A и регуляторных требований к капиталу) или как минимум 50% от ЧП по МСФО. По текущим ценам это предполагает минимальную див. доходность в 6-7% к текущим ценам, что совсем немного, даже если учитывать темпы роста компании.

Вывод:

Мосбиржа продолжает демонстрировать стабильно высокие результаты, за 3кв выросла каждая из статьей комиссионного дохода. Но дальнейшие планы развития группы выглядят слишком оптимистичными. На мой взгляд, по итогам года компания покажет чистую прибыль около 55 млрд (fwd P/E = 8,3), а дальнейший рост при прочих равных будет ограниваться 8-10% в год. Качественный, но довольно дорогой бизнес, как и почти весь российский рынок сейчас.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба