RAZB0RKA отчета ФОСАГРО по МСФО 3кв'23.

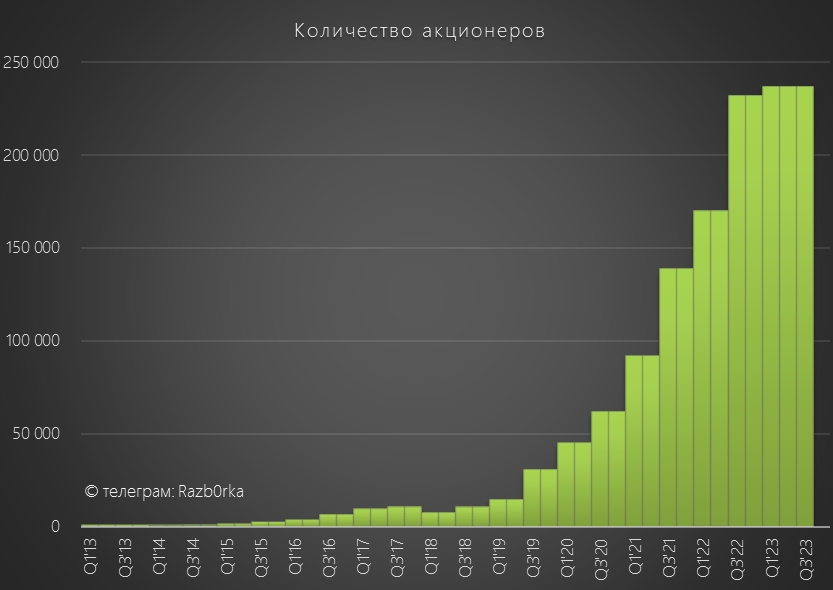

В этот раз в голосовании на канале ФОСАГРО с 35% голосов обошла таких монстров, как РОСТЕЛЕКОМ, ГАЗПРОМНЕФТЬ, МАГНИТ и АЭРОФЛОТ

У АЭРОФЛОТА, набравшего всего 7%, около 690 тыс акционеров!

Конечно отдельный вопрос, кто эти инвесторы и зачем вообще они покупает АЭРОФЛОТ

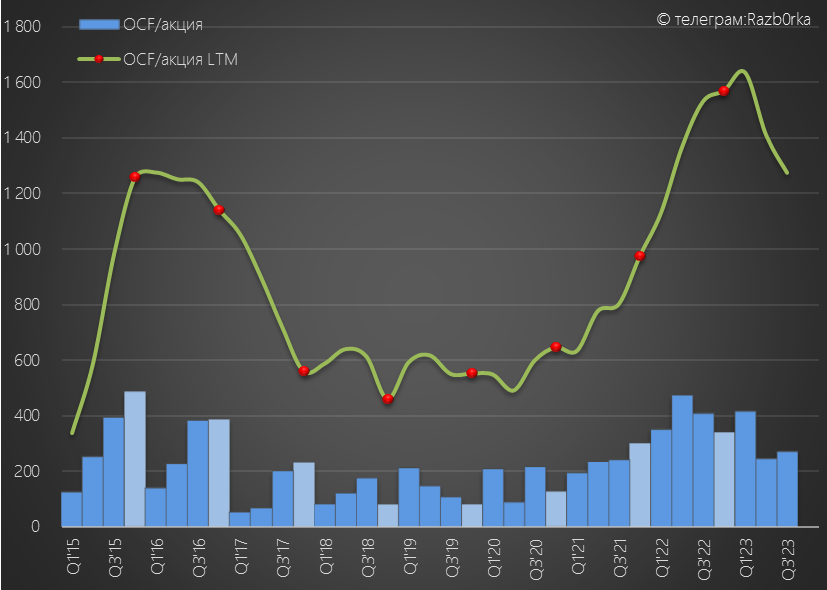

Но на мой взгляд, такие результаты голосования говорят о том, что меня читают умные люди с правильными инвестиционными предпочтениями

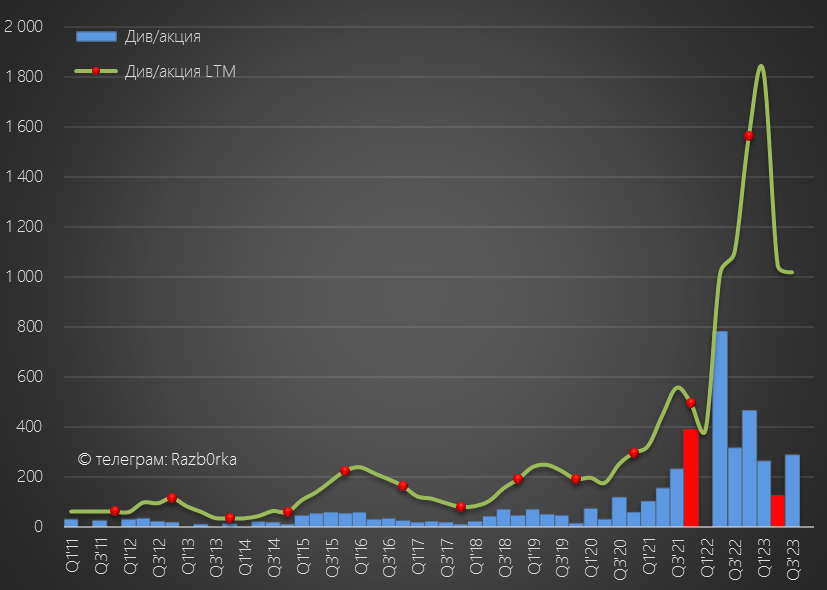

Кратко напомню о чем писал в разборке отчета 2-го квартала

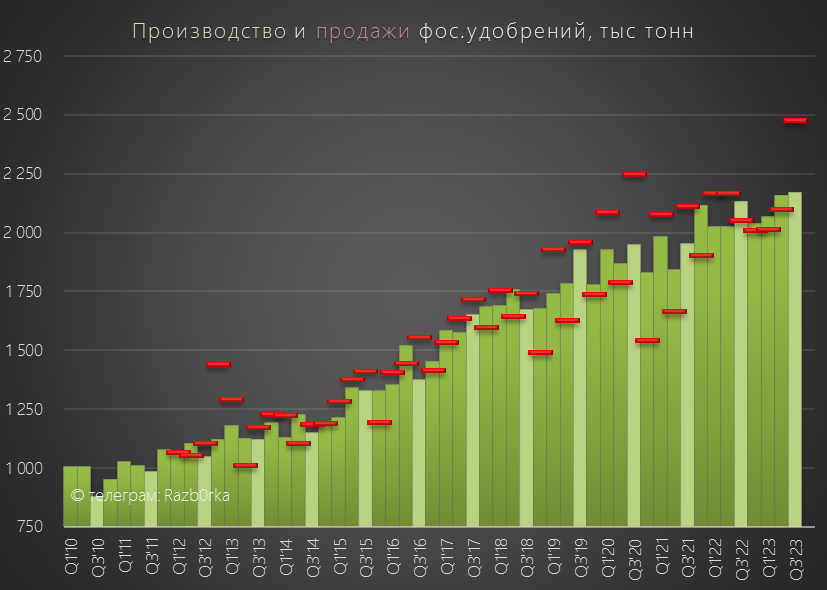

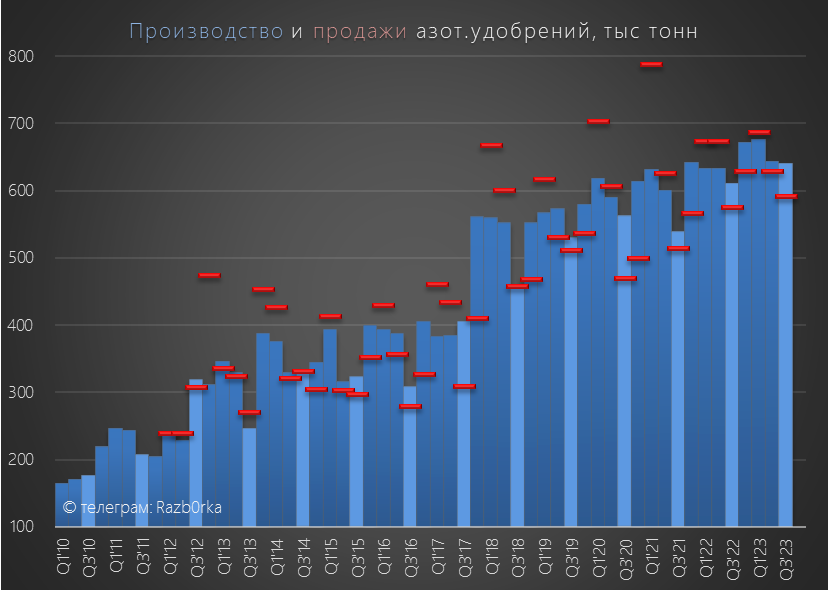

В 1 полугодии производство удобрений выросло на 4.3%, а продажи снизились на 4.3%

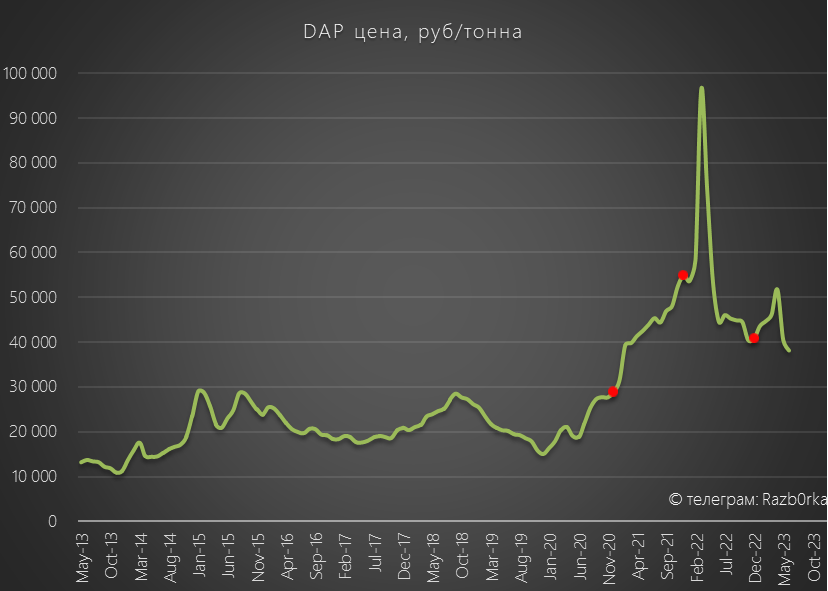

Цены на фосфорные удобрения были значительно ниже прошлого года

По азотным цены стабилизировались, но были так же значительно ниже цен 2022 года

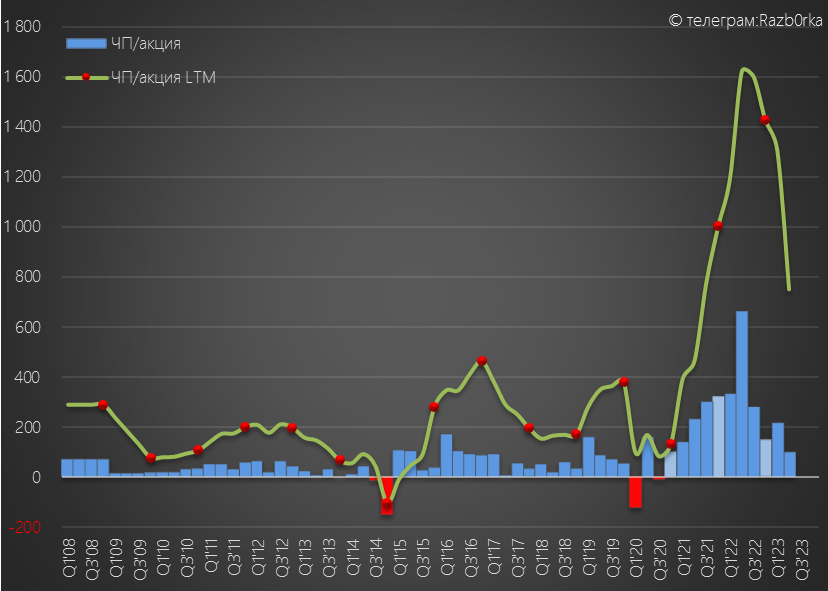

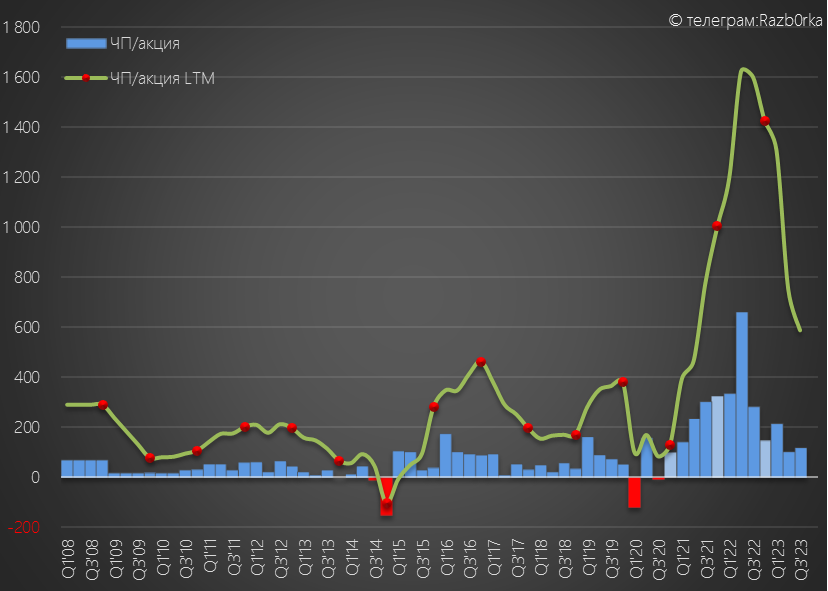

В результате снижения объемов, снижения цен и убытка от курсовых разниц, чистая прибыль в 2кв снизилась до минимальных за последние 2 года 104 руб/акция

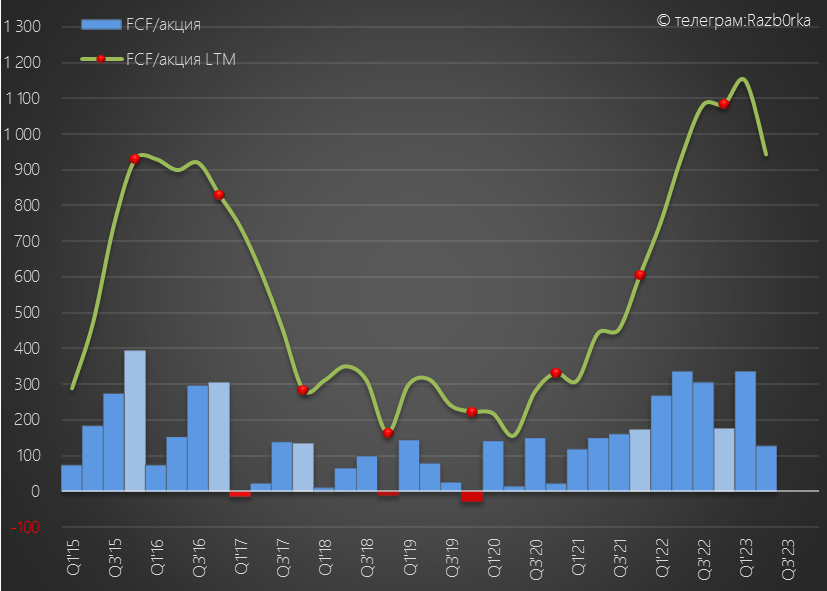

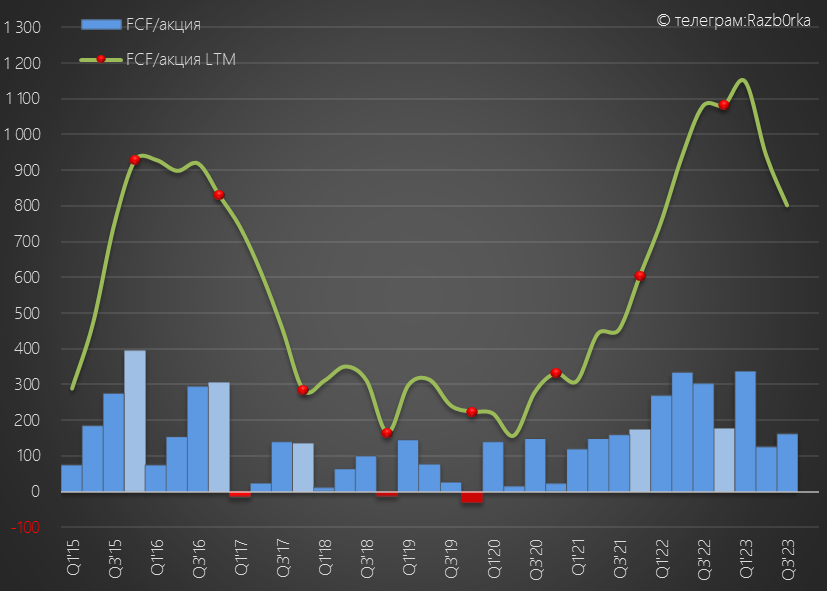

Свободный денежный поток (FCF) в 2 квартале, благодаря рабочему капиталу, был чуть выше, около 127 руб/акция

Столько же менеджмент рекомендовал выплатить в виде промежуточных дивидендов за 2 квартал

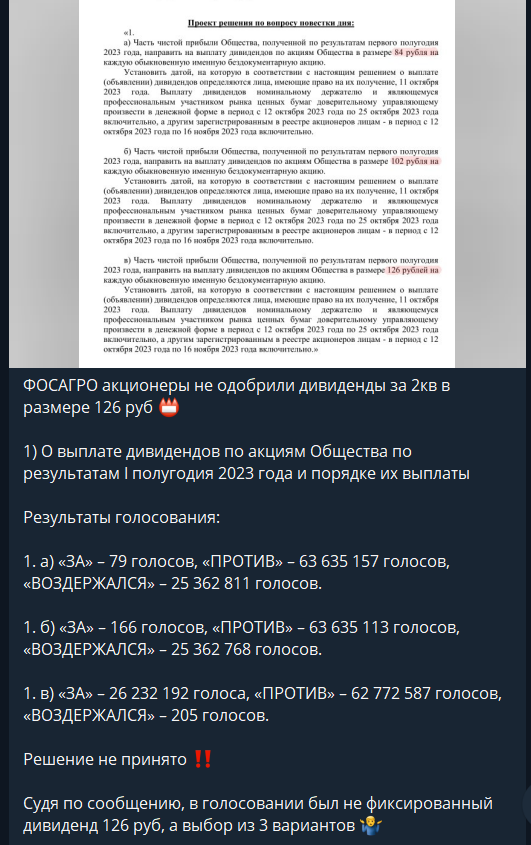

Но 4 Октября вышла новость, что акционеры ФОСАГРО проголосовали против

Я такое вижу впервые, но судя по результатам голосования, кроме 126 руб, в бюллетени ВОСА, был еще вариант с 102 руб и 84 руб

В пресс-релизе компания написала, что новая рекомендация по дивидендам может быть рассмотрена на ближайшем заседании Совета директоров

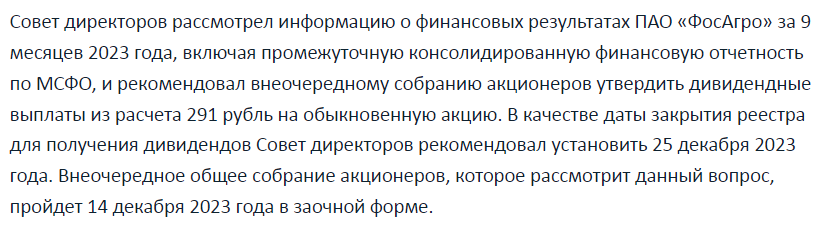

Так и произошло...

9 Ноября менеджмент рекомендовал выплатить 291 руб дивидендов

Голосование акционеров состоится 14-го, а дивидендная отсечка 25-го Декабря

Дивиденд 291 руб это даже больше чем 264 руб за 1-ый квартал!

Неужели действительно прошли дно цикла и компания может позволить себе платить больше своим акционерам?

Давайте посмотрим, как был сформирован этот дивиденд и как компания отработала 3-ий квартал

Начнем с операционных результатов и цен на продукцию

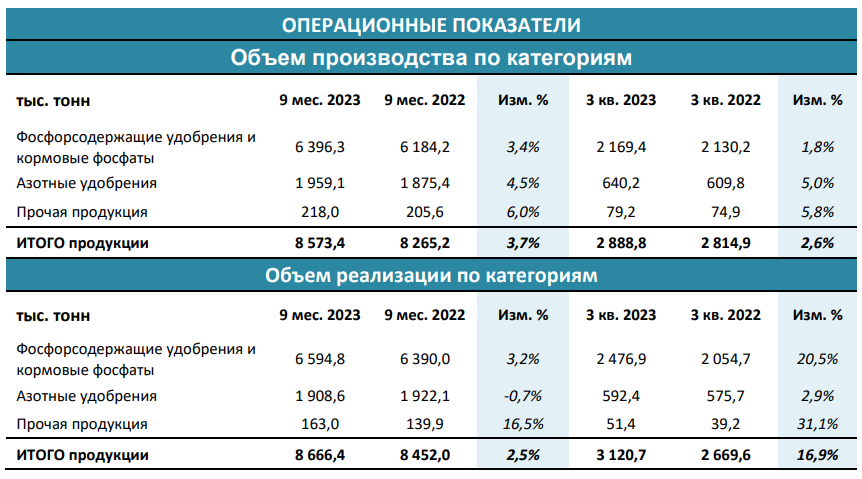

В 3 квартале объем производства всего +2.6%, а продажи сразу на +16.9% г-к-г!

Фосфорные удобрения производство +1.8%, а продажи фантастические +20.5%!

Продали на 308 тыс тонн больше чем произвели!

Производство азотных выросло на 5%, а продажи всего на 2.9% г-к-г

По азотным сработали частично на склад

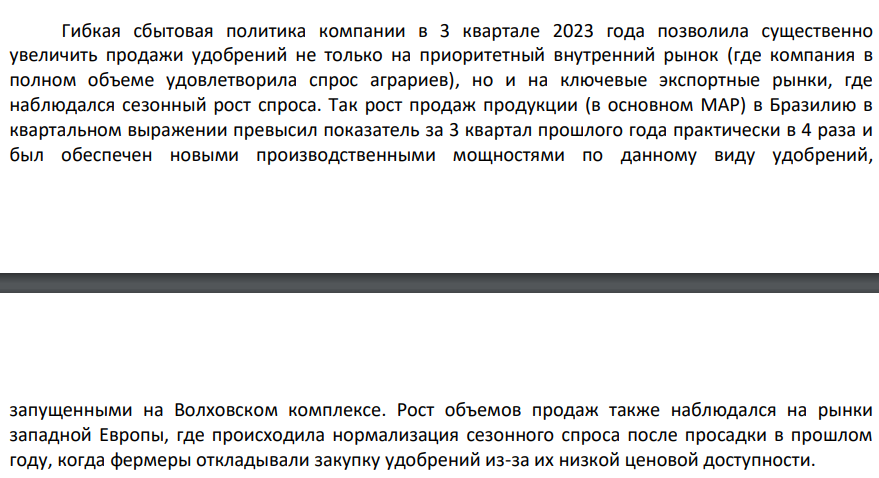

Менеджмент объясняет такой рост продаж фосфорных увеличением спроса на ключевых рынках и запуском нового комплекса в Волховске

Что сказать, такая динамика продаж приятный сюрприз для акционеров!

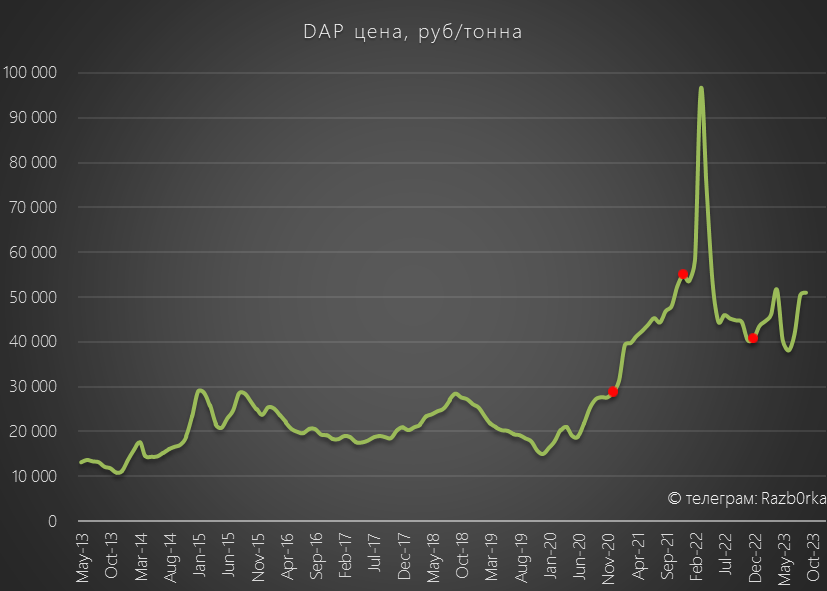

Еще более позитивно то, что благодаря ослаблению рубля цены на фосфорную продукцию были выше прошлого года!

Цены на DAP к концу Сентября выросли на 10% г-к-г до 51 тыс руб

Средние цены 3 квартала были на 5% выше 3кв'22

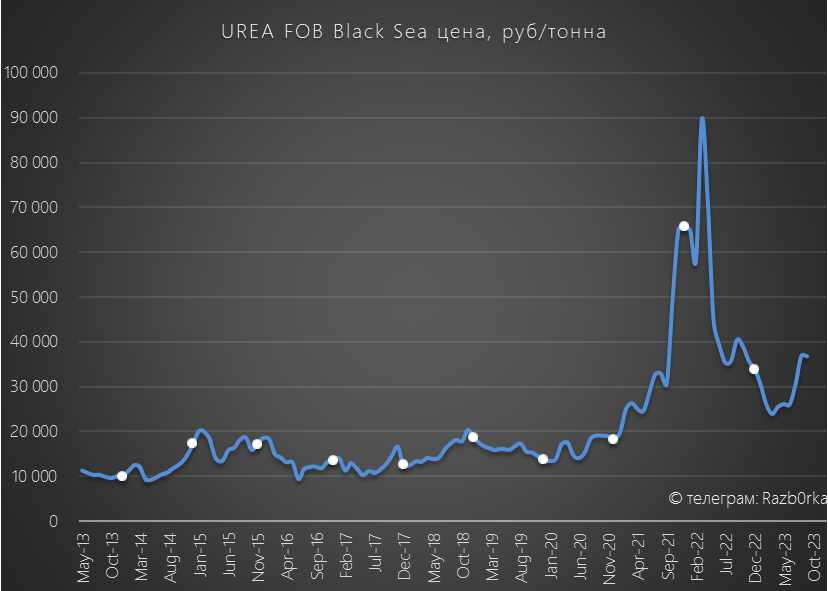

Цены на мочевину выросли в Сентябре на 34% г-к-г до 37 тыс руб!

Но средние цены 3 квартала были все-таки на 7% ниже 3кв'22

Давайте посмотрим какой финансовый результат дал рост объема продаж на 17% и увеличение цен

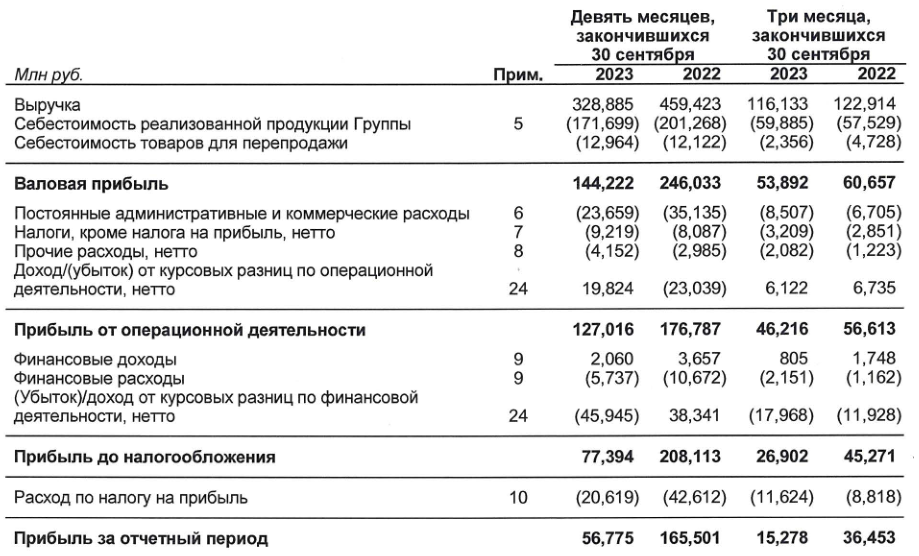

Динамика показателей 3 квартала:

Выручка 116 млрд руб (-6%)

Себестоимость 60 млрд руб (+4%)

Операц.прибыль 46 млрд руб (-18%)

Чистая прибыль 15 млрд руб (-58%)

Несмотря на увеличение объема продаж и цен, выручка и операционная прибыль даже снизились!

К сожалению, компания с прошлого года перестала раскрывать фактические цены реализации, структуру выручки и EBITDA

Похоже, что продавали с дисконтом к рыночным ценам (по которым я строю графики)

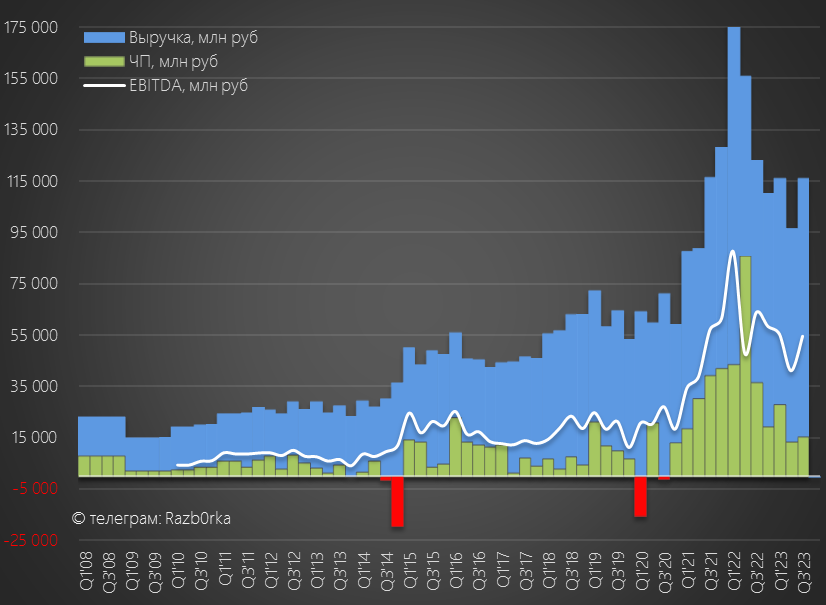

На графике выручки и EBITDA хорошо виден рост к 2 кварталу, а вот чистая прибыль выросла совсем чуть-чуть

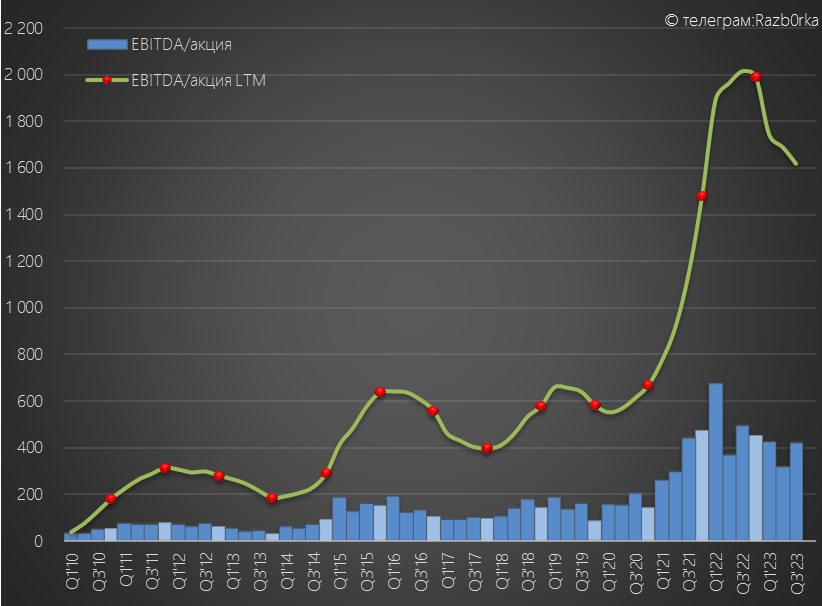

EBITDA выросла за квартал на 33% и снизилась на 15% г-к-г до 55 млрд руб или 421 руб/акция

За 9 месяцев EBITDA снизилась на 24% г-к-г до 151 млрд руб или 1167 руб/акция

Благодаря рекордному ослаблению рубля, компания комфортно проходит нижнюю фазу рыночного цикла (возможно нижнюю)

ФОСАГРО одна из немногих компаний, которая в отчете отдельно показывает эффект от ослабление рубля на операционную прибыль и EBITDA

В 3 квартале этот эффект составил более 6 млрд руб или около 11% квартальной EBITDA

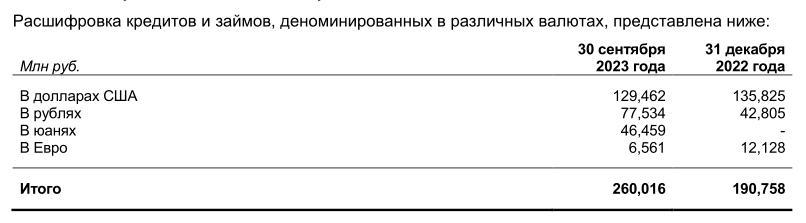

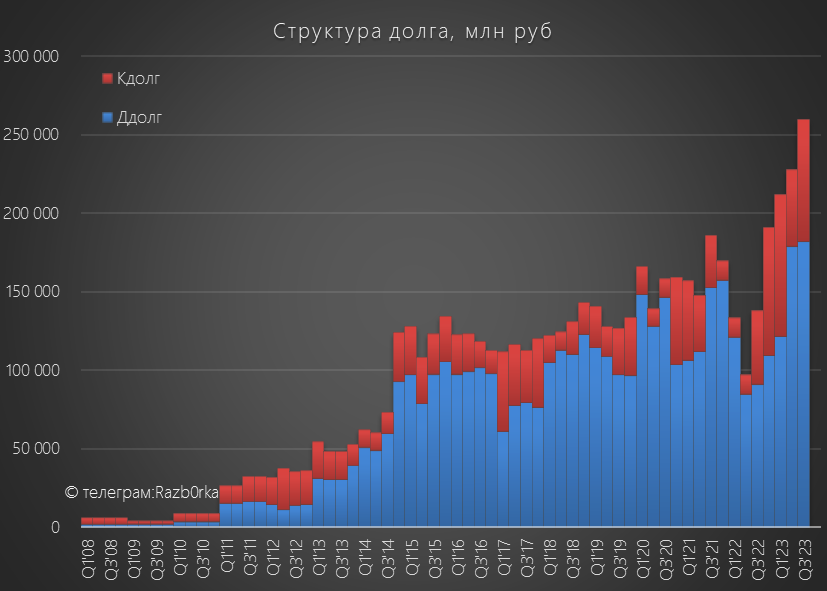

С другой стороны, значительная часть долга компании номинирована в долларах

В рублевом выражении долг компании вырос за квартал на 32 млрд до 260 млрд руб

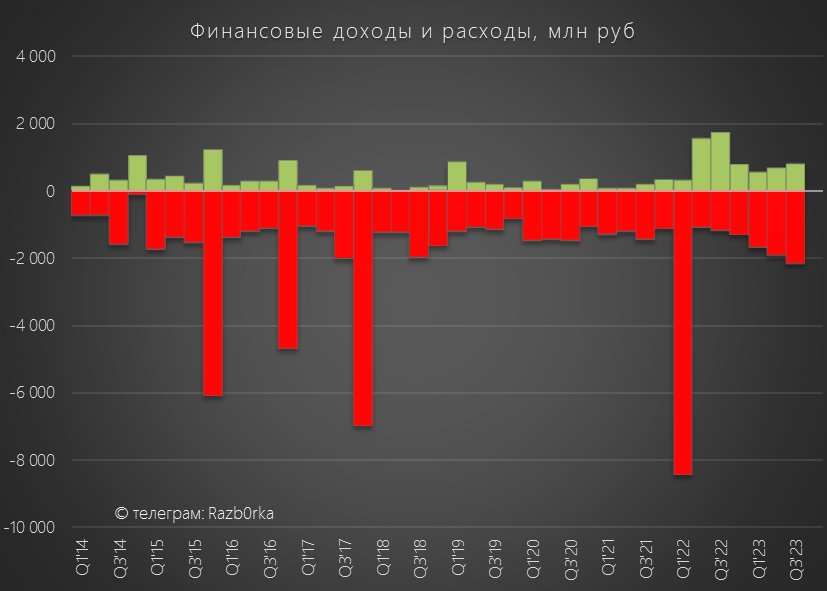

Убыток от курсовых разниц от переоценки долга в 3 квартале составил 18 млрд руб

Кроме того, из-за роста курса валют выросло в рублевом выражении и сальдо % до -1.3 млрд руб

И так, что мы имеем в качестве компонентов формирования прибыли 3 квартала:

Операц.прибыль 46 млрд руб

Сальдо % -1.3 млрд руб

Курсовые разницы -18 млрд руб

В итоге, прибыль до налогов снизилась до 27 млрд руб

Но почему в таком случае чистая прибыль составила всего 15 млрд руб?

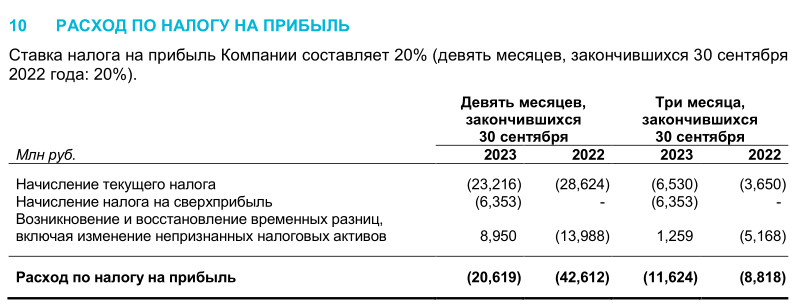

Все дело в налоге на СВЕРХ прибыль в размере 6.3 млрд руб

С причинами отсутствия роста чистой прибыли разобрались

В 3 квартале чистая прибыль составила 118 руб/акция против 104 руб в 2кв'23

Как Вы видите, рекомендованный недавно дивиденд 291 руб больше чем 118 руб прибыли 3-го квартала

И больше чем 222 руб/акция суммарной прибыли 2-го и 3-го кварталов

Как это можно объяснить?

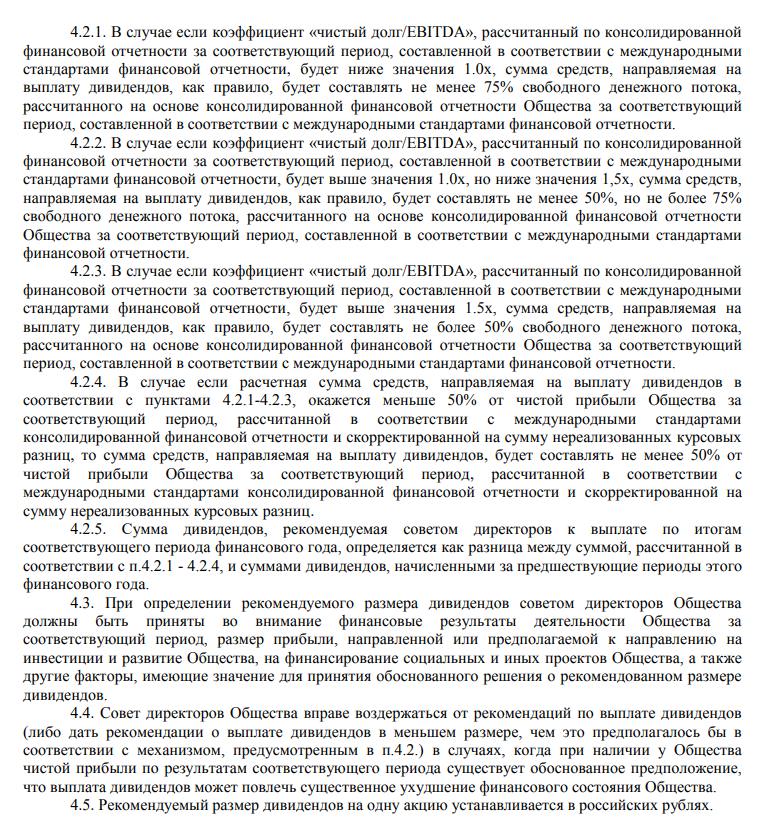

Дело в том, что базой для определения дивидендов у ФОСАГРО является не чистая прибыль, а денежный поток

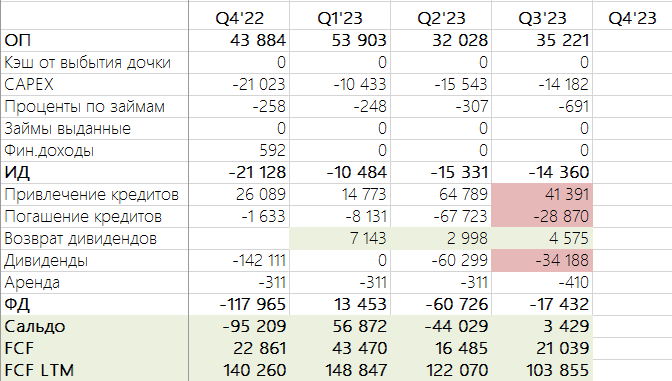

Операционный денежный поток до изменения рабочего капитала снизился в 3 квартале на 15% г-к-г до 55 млрд руб

Из них почти 14 млрд руб ушло в рабочий капитал из-за увеличения дебиторки (рост продаж с отсрочкой) и увеличения запасов (накопление запасов азотных)

В чистом операционном денежном потоке после налогов и % осталось 35 млрд руб или 272 руб/акция

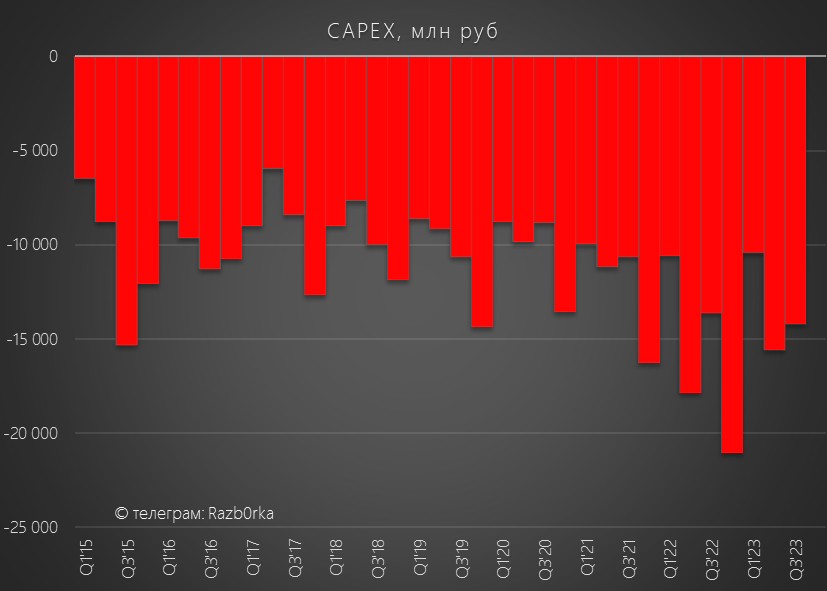

Из 35 млрд руб на капитальные затраты направили 14 млрд руб

В свободном денежном потоке 3 квартала после капзатрат осталось 21 млрд руб

Суммарно за 2-3 квартал FCF дал 37.5 млрд руб кэша

Угадаете сколько это будет в пересчете на акцию?

Правильно!

291 руб - в точности как рекомендованный дивиденд по итогам 9 месяцев

На первый взгляд, это выглядит как абсолютно взвешенный баланс интересов бизнеса и акционеров

Зарабатываем (OCF) и сколько необходимо тратим на развитие бизнеса (CAPEX)

Все что осталось (FCF) отправляем на дивиденды

Нюанс заключается в том, что все-таки своими дивидендами компания продолжает "залазить" в денежный поток будущего квартала/кварталов

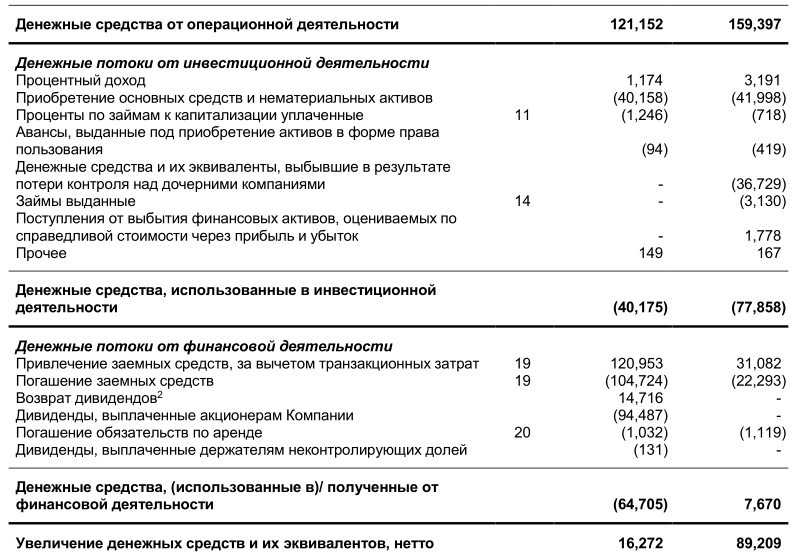

Это сложно увидеть из отчета о движении денежных средств, так как в нем нет разбивки по кварталам

Вот как выглядят эти же цифры, но по кварталам

В 3 квартале компании потребовалось 34 млрд руб на выплату дивидендов за 1 квартал

Напомню, что FCF в 3 квартале составил всего 21 млрд руб

Где компания взяла недостающие 13 млрд руб на выплату дивидендов?

12.5 млрд руб было взято в долг

Еще 4.6 млрд руб "пришло" от возврата ранее уплаченных дивидендов нерезидентам

Денежная позиция выросла за квартал всего на 3 млрд руб до 36 млрд руб или 281 руб/акция

Соответственно, дивиденд 291 руб за 2-3 кв'23 будет выплачиваться уже из FCF 1-го квартала 2024 года

И если FCF из-за низких цен будет недостаточным (как это было в 3кв'23), то дивиденд будет опять профинансирован увеличением долга

Наверное, такой подход к выплате дивидендов говорит о высокой степени уверенности менеджмента в будущих доходах

Но на мой взгляд, это не очень хорошая практика

Особенно в текущих условиях высокой неопределенности и высоких % ставок

С Августа по Ноябрь акции ФОСАГРО подешевели на 7% до 6790 руб

При 291 руб дивидендов, доходность за 2-3 квартал составит 4%

Немного...

Так же напомню, что эти дивиденды еще должны одобрить акционеры на ВОСА 14 Декабря!

Что можно сказать про перспективы 4 квартала?

Менеджмент пишет про ожидания стабильного спроса и цен

Но скорее всего, мы будем наблюдать снижение прибыли ФОСАГРО

В том числе из-за налоговых инноваций

По оценке аналитиков, новые таможенные пошлины будут "стоить" ФОСАГРО около 20 млрд руб прибыли в год!

Это примерно -10% годовой операционной прибыли

На мой взгляд, с такими небольшими дивидендами и туманными перспективами акции компании могут продолжить дешеветь в среднесрочной перспективе

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба