20 ноября 2023 | Ростелеком RAZBORKA

RAZB0RKA отчета РОСТЕЛЕКОМ по МСФО 3кв'23.

За 1 полугодие количество владельцев обыкновенных акций РОСТЕЛЕКОМ выросло на 15 тыс до 415 тыс человек

К сожалению, количество владельцев привилегированных акций не известно

Обыкновенные акции стоят 81.5 руб, что на 5.75 руб дороже чем префы

Разница в цене акций равна размеру долгожданного дивиденда за 2022 год

Результаты 1 полугодия позволяли говорить, что дивиденд за 2023 год может вырасти до 6-7 руб

Давайте посмотрим как компания отработала 3 квартал и уточним прогноз дивидендов

Кроме роста Capex в 1.5 раза и снижения FCF в 3 раза всё остальное выглядит позитивно

Выручка в 3 квартале выросла на 14% г-к-г до 174 млрд руб

В случае с РОСТЕЛЕКОМ нужно внимательно следить за результатами цифровой трансформации компании

Менеджмент выделяет 7 бизнес-сегментов и сегмент Цифровые сервисы является самым быстрорастущим с 35 млрд руб и +34% г-к-г выручки в 3 квартале

Отмечу, что ускорился рост выручки видеосервисов до 17% г-к-г и стабильно растет ТЕЛЕ2 на 12% г-к-г

Выручка от Цифровых услуг последние кварталы уверенно удерживает 2-ое место

Напомню, что сегмент Цифровые услуги формируется 4-мя под-сегментами

Самый крупный из них это ЦОДы и облачные сервисы с выручкой 13 млрд руб и +39% г-к-г

В дополнение к 3 000 стоек, построенных в 1 полугодии, в 3 квартале были введены в эксплуатацию еще 1 300 стоек дата-центра «Медведково»

В результате чего, общая емкость дата-центров компании достигла 19 800 стойко-мест

РОСТЕЛЕКОМ безоговорочный лидер рынка ЦОДов в стране

Сегмент Цифровой регион это камеры городского видеонаблюдения и комплексы фиксации нарушений ПДД с выручкой 7 млрд руб и +25% г-к-г

Количество камер выросло за квартал на 4 000 до 389 000, а количество комплексов на 200 до 5 800 штук

Сегмент Информационная безопасность это услуги по аппаратной и программной защите клиентов от киберугроз с выручкой 3 млрд руб и +127% г-к-г

В результате опережающего роста выручки над расходами, операционная прибыль в 3 квартале выросла на рекордные 52% г-к-г до 34 млрд руб или 9.8 руб/акция

За 9 месяцев операционная прибыль выросла до 26.6 руб/акция!

Отмечу что из 93 млрд руб операционной прибыли около 5 млрд были разовыми

Компания получила неустойку по договорам с зарубежными поставщиками

На мой взгляд, операционная прибыль это самый лучший финансовый показатель

Но менеджмент компании традиционно использует не операц.прибыль, а OIBDA

Из-за 8% роста амортизации OIBDA выросла только на 23% г-к-г до 74 млрд руб

В пересчете на акцию это 21.2 руб/акция за 3 квартал и 59.9 руб за 9 месяцев

Давайте посмотрим разбивку OIBDA по сегментам

Как Вы видите, классификация сегментов OIBDA отличается от сегментов выручки

Компания выделяет отдельной стройкой прибыль от 3-ех типов клиентов: B2C, B2B/G и B2O

Около 50% прибыли РОСТЕЛЕКОМ это прибыль ТЕЛЕ2 (мобильный сегмент) с 32 млрд руб и +31% г-к-г

Еще 16 млрд прибыли дают услуги оказываемые государству и бизнесу (B2B/G)

Давайте посмотрим на прибыль Цифрового кластера более детально

Прибыль Цифрового кластера снизилась на 22% до 4 млрд руб в основном из-за увеличение убытка сегмента Информационная безопасность

Прибыль ЦОДов выросла на 40% г-к-г до 5.7 млрд руб, а Цифрового региона на 57% до 2 млрд руб

Из 34 млрд руб операционной прибыли на уплату процентов в 3 квартале ушло более 11 млрд руб

Напомню, что около 40% долга компании привязана к ключевой ставке

В 4 квартале при ставке ЦБ в 15% можно ожидать сильного роста % расходов

Тратить более 30% операционной прибыли на обслуживание долга это конечно не очень позитивно для дивидендов!

Долг компании за квартал вырос на 32 млрд до 429 млрд руб

Денежная позиция компании выросла на 6 млрд до 40 млрд руб

После уплаты % и налогов, из 34 млрд операц.прибыли в чистой прибыли 3 квартала осталось всего 13.6 млрд руб

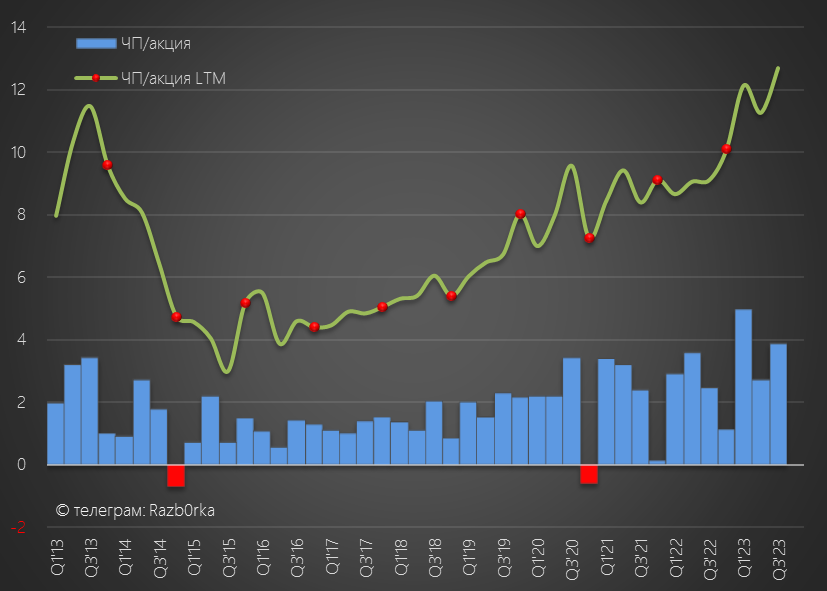

В пересчете на акцию прибыль составила 3.9 руб за квартал и 11.6 руб за 9 месяцев

Если внимательно посмотрите на график, то увидите что столбики прибыли 4-ых кварталов часто бывали низкими или вообще отрицательными

Всему виной "традиционные" бухгалтерские переоценки и списания

Если прибыль 4-го квартала будет хотя бы на уровне прошлого года, то прибыль 2023 года вырастет до 12.5-13 руб

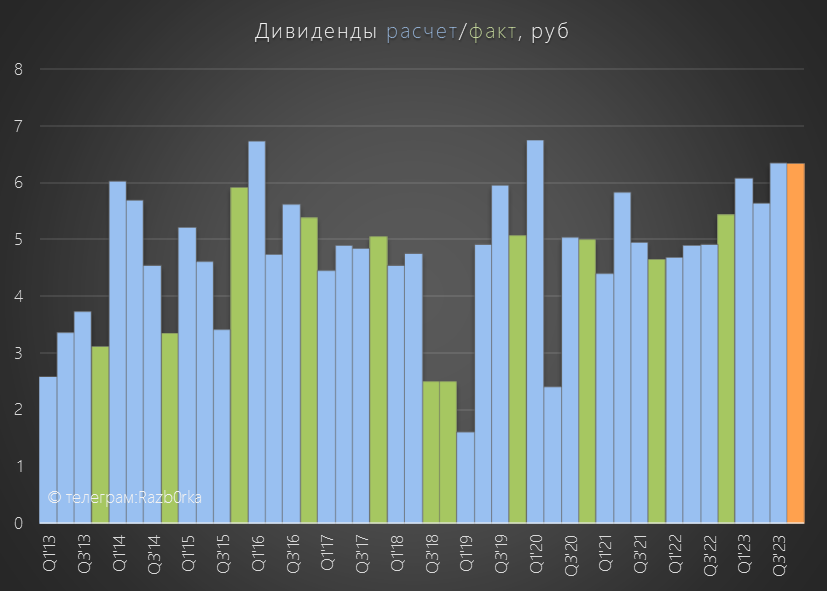

За 2022 год менеджмент рекомендовал выплатить на дивиденды 54% прибыли и 42% свободного денежного потока (FCF)

Если на выплату направят хотя бы 50% прибыли, дивиденд за 2023 год составит около 6.5 руб

Давайте посмотрим денежные потоки, сможет ли вообще компания заплатить этот дивиденд

Чистый операционный денежный поток в 3 квартале был на уровне 36 млрд руб или 10.3 руб/акция

На снижение показателя повлиял значительный рост дебиторской задолженности на 12 млрд руб

Из этих 36 млрд на капитальные затраты направили 31 млрд руб

В FCF с учетом госсубсидий, % и продажи основных средств осталось 10.6 млрд руб или 3 руб/акция

Все эти 10 млрд руб потратили на покупку финансовых активов и каких-то бизнесов на общую сумму 21 млрд руб

В итоге это и привело к тому, что пришлось увеличить долг на 30 млрд руб

Для выплаты 6.5 руб дивидендов нужно около 22 млрд руб

Думаю, что если ситуация с оборотным капиталом и дебиторкой нормализуется в 4 квартале, то такую сумму компания найдет для выплаты

В пресс-релизе менеджмент пишет, что в силу опережающего достижения целей Стратегии 2025 они начали подготовку обновленной стратегии

Позитивно!

Мне нравится как меняется компания и открывающиеся перспективы в цифровом мире

Но вот дивидендная доходность пока выглядит неинтересно

Классический выбор инвестора "Синица в руке или журавль в небе?"

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба