22 ноября 2023 Financial Times

Менеджеры фондов с плечом оказались в ловушке «болезненного» роста, поскольку инвесторы сделали ставку на более быстрое снижение процентных ставок

Хедж-фонды, делающие ставку на снижение фондовых рынков США и Европы, понесли потери примерно в 43 миллиарда долларов в результате резкого роста за последние дни.

Короткие продавцы, многие из которых делали ставки против компаний, столкнувшихся с более высокими затратами по займам в течение прошлого года или около того, были застигнуты врасплох «болезненным» восстановлением акций «низкого качества» в этом месяце, сказал глава европейского подразделения разработки стратегии на рынке акций Barclays Эммануэль Кау. Это произошло на фоне того, что рынок стал более уверенным в том, что цикл повышения ставок Федеральной резервной системы США наконец-то завершился.

Ралли, в результате которого индекс S&P 500 Уолл-стрит находится на пути к самому сильному месяцу с июля прошлого года, было спровоцировано недавним предполагаемым нежеланием председателя Федеральной резервной системы США Джея Пауэлла и дальше ужесточать денежно-кредитную политику, когда он оставил ставки без изменений в начале месяц.

Более слабые, чем ожидалось, данные по инфляции потребительских цен в США, опубликованные во вторник на прошлой неделе, затем дали акциям дополнительный импульс: индекс S&P 500 и высокотехнологичные индексы Nasdaq Composite переживают свои лучшие дни с апреля.

Аналитики говорят, что этот подъем спровоцировал жестокое «короткое сжатие», в ходе которого некоторые хедж-фонды выкупили акции, чтобы покрыть свои медвежьи ставки, что помогло поднять цены на акции еще выше.

«Рынок в этом году был очень сложным, но это короткое сжатие действительно снижает прибыльность многих фондов в конце года», - сказал Кау. «Никто не смог монетизировать рост в мусорных акциях».

«Послабление финансовых условий в прошлом месяце, возможно, заставило некоторых дохлых котов подпрыгнуть», - сказал Барри Норрис, директор по инвестициям Argonaut Capital, имея в виду восстановление акций более низкого качества.

Согласно расчетам группы данных S3 Partners, которые не учитывают прибыль, которую фонды могли получить от других акций, которыми они владеют, фонды понесли убытки в размере $43,2 млрд на коротких ставках в США и Европе со вторника по пятницу включительно.

По данным S3, ставки на акции компаний сферы технологий, здравоохранения и потребительских товаров были одними из самых дорогостоящих для хедж-фондов. Например, 14-процентный рост цен на акции круизной компании Carnival Corp за неделю до понедельника обошелся хедж-фондам, державшим шорты, в общей сложности в $240 млн.

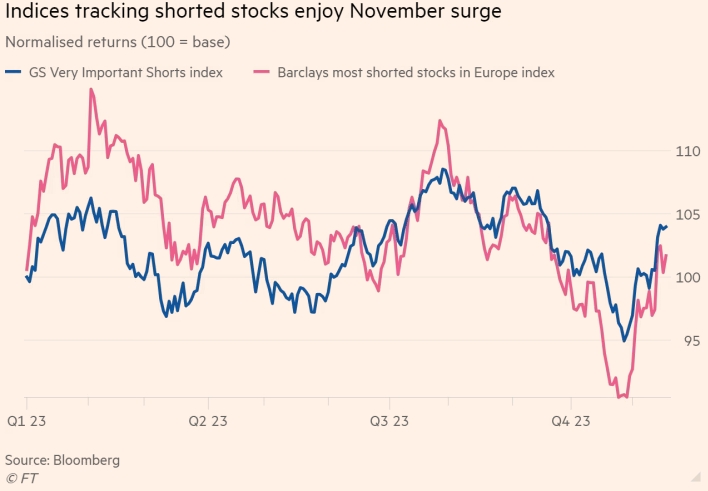

Индексы, отслеживающие сильно короткие акции, резко выросли с недавних минимумов, поскольку настроения рынка быстро улучшились. Индекс очень важных коротких позиций Goldman Sachs, который отслеживает 50 составляющих S&P 500 с самой высокой общей долларовой стоимостью непокрытых шортов, находится на пути к своему лучшему месяцу с октября прошлого года.

По данным Bloomberg, акции Barclays в европейской корзине, которые чаще всего продаются без покрытия, выросли на 9,9% за последние три недели, что позволяет компании продемонстрировать самого большого ежемесячного прироста как минимум за 10 лет.

Шведская компания по недвижимости Samhällsbyggnadsbolaget (SBB) с крупными короткими позициями входит в число групп, которые в последние дни нанесли ущерб хедж-фондам. Хотя ее акции в этом году рухнули примерно на три четверти, что принесло большую прибыль игрокам на понижение, за неделю до понедельника они выросли на треть. Согласно данным регулирующих органов и анализу группы данных Breakout Point, это ударило по таким фондам, как Samlyn Capital, Balyasny и Arrowstreet Capital.

Тем временем акции Castellum, которые шортили Two Creeks Capital Arrowstreet и Fosse Capital, в этом месяце подскочили на 16 процентов.

Прошлый вторник, когда были опубликованы данные по инфляции в США, был «днем короткого покрытия», сказал Брайан Хиви, трейдер по акциям в JPMorgan, который написал в заметке, что макро-хедж-фонды «шортили в огромном количестве» группы потребительских товаров из-за их уязвимости к более высоким процентным ставкам. В результате сектор продемонстрировал «огромный скачок» во время ноябрьского ралли, добавил Хиви.

Другие чувствительные к процентным ставкам сектора отреагировали столь же резко. Акции американских компаний, занимающихся экологически чистой энергетикой, Fuelcell Energy и Sunrun, которые упали в этом году и продолжают активно продаваться при игре в короткую, во вторник выросли примерно на пятую часть.

Быстрый разворот на рынках оказался особенно трудным для следующих за трендом хедж-фондов, известных как консультанты по торговле сырьевыми товарами, которые используют алгоритмы и строгие показатели управления рисками для использования рыночных моделей на мировых фьючерсных рынках.

Многие пострадали, поскольку рынки изменили направление и начали рассчитывать на дополнительное снижение ставок в следующем году.

«Вы получаете своего рода коллапс инфляции. . . и все те короткие позиции в этих компаниях, которые действительно восприимчивы к более высоким ставкам, демонстрируют столь стремительное ралли», — сказал Чарли МакЭллигот, стратег по перекрестным активам в Nomura.

По данным группы HFR, количество призывов к действию в этом месяце снизилось в среднем на 3,7 процента, а в этом году оно снизилось на 2,6 процента. Модельный портфель Société Générale, целью которого является воспроизведение позиций, которые обычно занимают компьютерные последователи тренда, в этом месяце показывает потери во всех классах активов.

Однако модели Barclays предполагают, что даже сейчас CTA остаются короткими как по акциям, так и по облигациям.

«Таким образом, снижение [процентных] ставок и рост акций остается болезненной сделкой», — сказал Кау.

«Я удивлен, что люди не проявили такой активности в сворачивании некоторых своих сделок, открытых на идее «выше на более длительный срок», — сказал Макэллиготт. Хедж-фонды «жестоко» упустили ноябрьский рост фондового рынка, добавил он.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба