23 ноября 2023 АЛОР

1. Основная идея

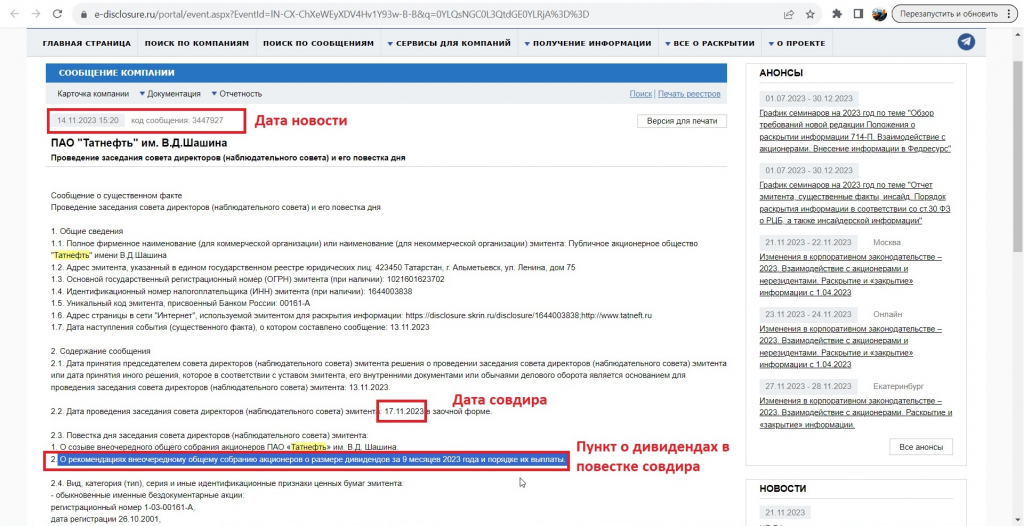

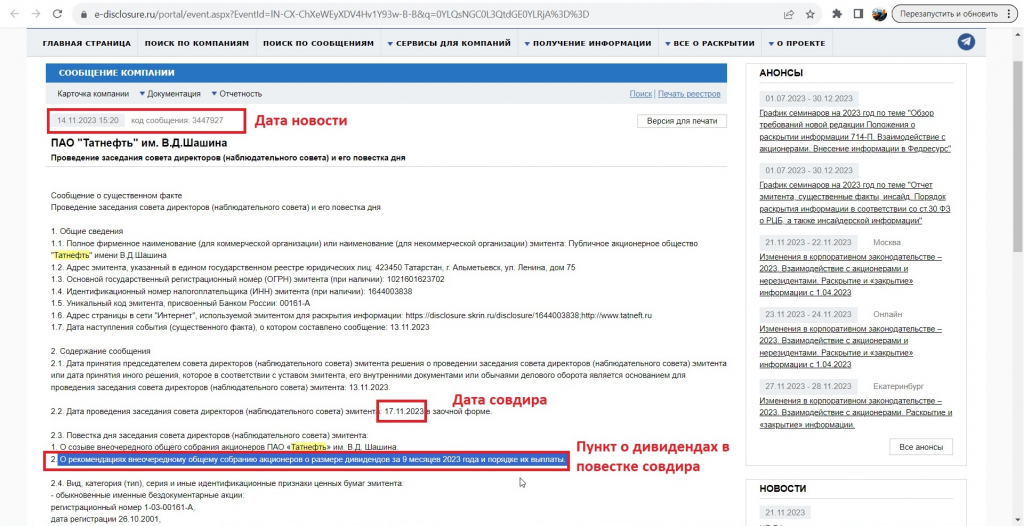

Напомним, что сперва компания объявляет на e-disclosure.ru дату проведения совета директоров с пунктом в повестке собрания о распределении прибыли в форме дивидендов (за пару дней до совдира). Потом проводится совет директоров, на котором дивиденды рекомендуют. Далее публикуется протокол собрания и назначается ВОСА на утверждение дивидендов (как правило дивиденды одобряют, но бывают и исключения), а так же утверждается дата закрытия реестра, после которой происходит выплата дивидендов в очищенной форме (без налога).

Отметим, что на большое количество ликвидных компаний есть фьючерсы – договоры на продажу акций по фиксированным ценам. Фьючерсы могут образовывать «дивидендную бэквордацию»: начинать стоить дешевле акции на сумму дивидендов, а после закрытия реестра вновь равняться цене акции (с учетом лотности).

Возможны 2 сценария

1. Фьючерс может выйти в дивидендную бэквордацию после: а) рекомендации совдира акционерам; б) утверждения дивидендов на ВОСА; в) перекладки из 12.23 фьючерса в 3.24. У многих компаний закрытие реестра будет проходить уже в период действия 3.24 фьючерсов, тогда мы можем получить арбитражную прибыль в размере дивидендной бэквордации в среднем 50-70% от размера дивидендов.

2. Фьючерс может и не выйти в бэквордацию, а продолжать двигаться синхронно с акцией. Тогда наша цель — перенестись через дату закрытия реестра, получить «0» по конструкции и попасть в реестр.

Если фьючерс еще не в бэквордации, то мы покупаем акции и с учетом лотности продаем фьючерс на эти акции. А далее либо выход в дивидендную бэквордацию и получаем «быстрые деньги», либо ждем закрытия реестра, чтобы конструкция дала суммарно 0 (акция дает минус, а шорт фьючерса аналогичный плюс, в итоге 0, но мы в реестре!)

2. Дивидендный портфель 9мес 2023года

А теперь посмотрим, какие компании объявили дивиденды, и что мы можем предпринять. А мы имеем:

Ростелеком/RTKM 5,44руб на 1.12 (дата реестра)

ВУШ/Wush 10,25руб на 4.12,

Лукойл/LKOH 447руб на 17.12,

ФосАгро/PHOS 291руб на 25.12,

ГМК/GMK 915руб на 26.12,

Газпром нефть/SIBN 82,94руб на 27.12,

НоваБев/BELU 135руб на 27.12,

Совкомфлот/FLOT 6,32руб на 07.01,

Роснефть/ROSN 30,77руб на 11.01.

А теперь разберем подробнее. Отделим, где есть, за чем поохотиться, от тех идей, где уже дивиденды вытряхнули (но эту схематику можно будет применять и на будущее).

1. Ростелеком ао/RTKM 12.23 акция 82,02р (10 акций), фьючерс 7801руб (100 акций). Пропорция 1 фьючерс на 10 лот акций. ГО 2157р 26% стоимости фьючерса + подушка на вармаржу 10-15%. Но тут уже дивидендная бэквордация 4,01, т.е. остаток 1,43р от дивидендов 5,44р уже смысла забирать нет. Но вот вам пример дивидендной бэквордации на дивидендных новостях.

2. ВУШ/WUSH 12.23 акция 228,7р (1 акция), фьючерс 2258р (10 акций). Пропорция 1 фьючерс на 10 акций. ГО 1619р — 70% и 10-15% на вармаржу. Дивиденд 10,25 на 4.12, фьючерс без бэквордации. Нам нужно перенести купленную акцию и проданный фьючерс через 4.12, т.е. продержать в районе 2-х недель. Денежный резерв потребуется высокий (ГО фьючерса большое), 5% дивидендов уже сократятся до 2,5%, так как на фьючерс (ГО и подушка) задействуют почти столько же сколько и акция. 2,5% можно получить, причем и экспирация фьючерса не за горами – 21.12. И маржинальность идеи можно было бы повысить, но акции ВУШ нельзя брать «с плечом». В дивидендном арбитраже акции в лонг с плечом вполне допустимы и 1-2 плечо вполне позволительно, особенно при недолгих сроках удержания. В общем, ВУШ это 2-2,5% за 2 недели –месяц (при экспирации).

3. Лукойл/LKOH 12.23 акция 7154р (1 акция), фьючерс 67557р (10 акций). Пропорция 1 фьючерс на 10 лот акций. ГО 22343р – 30% и10-15% на вармаржу. Дивиденд 447 на 17.12, но фьючерс уже в бэквордации на 398р. В текущих ценах строить нецелесообразно. Однако это пример того, что дивидендная бэквордация существует, и расторопные трейдеры уже построили арбитраж (даже с плечом).

4. ФосАгро/PHOS 3.24 акция 6733р (1 акция), фьючерс 6824р (1 акция). Пропорция 1:1. ГО 1545р – 22% и 10-15% на вармаржу. В период праздников ГО процентов на 5 поднимут. Дивиденд 291р на 25.12, что соответствует 4,3% за месяц держания до закрытия реестра. Мало того, фьючерс еще и в контанго, что для нас благо. Отметим, что акции мы держим на фондовой площадке, а фьючерсы на срочной, и это разные учеты средств (если не рассматриваем единый счет). На срочной секции нужно держать в районе 40% от суммы акций (ГО и подушка вармаржи). Мы 291р дивидендов получим в итоге не на 6733р стоимости акции, а на 6733 +1545+1000, т.е. в итоге где-то на 10000р, что даст 2,9%. НО Ставка лонг для КСУР равна 36, в идею можно войти с 1-м плечом по акции и за месяц получить уже около 6%, что уже интереснее. Может фьючерс перейдет в бэквордацию при переходе из декабрьской в мартовское исполнение, хотя там уже и до реестра недалеко (21.12 экспирация, 25.12 реестр). Дата реестра еще укладывается в 23 год, через праздники переносить смысла нет.

5. ГМК/GMK 3.24 акция 17178р (1 акция), фьючерс 17280р (1 акция). Пропорция 1:1. ГО 3889р -22% и 10-15% на вармаржу. Реестр закрывают до праздников. Дивиденд 915р на 26.12, что соответствует 5,3% к акции. Но нам нужна акция + еще 30-35% на фьючерс, т.е. где-то 23000руб. Так мы получим дивидендную доходность 3,9%. ГМК весьма ликвидная бумага и ставка лонг по ней для КСУР равна 36. 1-е плечо вполне допустимо, а это повысит доходность идеи.

6. Газпром нефть/SIBN 3.24 акция 848р (1 акция), фьючерс 7796р (10 акций). Пропорция 10:1. ГО 1919р 25% и 10-15% на вармаржу. Реестр до праздников. Дивиденд 82,94р на 27.12. Но фьючерс уже в бэквордации на 684р, от 82р дивидендов остается 14р – смысла нет. Но это яркий пример дивидендной бэквордации на ликвидной бумаге.

7. НоваБев/BELU 3.24 акция 5602р (1 акция), фьючерс 5800 (1 акция). Пропорция 1:1. ГО 2193 37% и 10-15% на вармаржу. Суммарный резерв на фьючерс 50% акции (реестр до праздников 27.12). Дивиденд 135р на 27.12. Так дивиденд к акции составит 2,4%, а если учесть, что суммарно резерв нужен в районе 8300, то дивиденд составит 1,6%. Ставка лонг для КСУР равна 59, так 0,7 плечо сможет повысить доходность где-то до 2-2,2%, но на наш взгляд есть и более доходные идеи.

8. Совкомфлот/FLOT 3.24 акция 126р (10 акций), фьючерс 12899 (100 акций). Пропорция 10:1. ГО 4592р – 35% (с учетом праздников и все 40 брать можно) и 10-15% на вармаржу. 50% резерв на фьючерс. Дивиденд 6,32р на 07.01, 5% к акции, и 3,3% с учетом резерва по фьючерсу за 1,5 месяца держания позиции. Но где-то 0,7 плечо вполне можно взять и повысить доходность до 5% с учетом того, что ставка лонг для Совкомфлота равна 55 для КСУР (несколько увеличат в праздничные дни). Фьючерс в контанго на 2р в пересчете на акцию, и сработать идею вполне можно. Ставку маржинального переноса придется платить, но она не слишком высока.

9. Роснефть/ROSN 3.24 акция 578р (1 акция), фьючерс 57755р (100 акций). Пропорция 100:1. ГО 19123р 33% и 10-15% на вармаржу. Дивиденд 30,77р на 11.01, ставку лонг и ГО увеличат. К акции дивиденд составляет 5,3%, но на фьючерс еще потребуется 50% резерва, т.е. 3,5%. До 5% вполне можно повысить и задействовать плечо. Роснефть – ликвидная бумага, и ставка лонг КСУР равна 50.

Таким образом ФосАгро (2,9/6% (без плеча/с плечом)), ГМК (3,9/7%) наиболее интересны. Так же можно участвовать в Совкомфлот (3,3/5%) и Роснефть (3,5/5%).

Ждем решения по дивидендам по Татнефть. 17.11 совдир, но протокол ещё не публиковали. Приятно удивить могут МТС, Транснефть, Сбербанк и Газпром, но это будет уже настоящее Новогоднее чудо! Кстати, акция Татнефти 612р, а фьючерс 62545р – в контанго, совдир уже прошел, а протокол на момент написания еще не объявлен. На дивиденд 4-5% и на бэквордацию вполне можно рассчитывать.

3. Важный нюанс по налогам

Дивиденды приходят уже очищенные от налога. Если мы переносимся через реестр, то дивиденды приходят уже в чистой форме. А прибыль и убыток по фондовой/срочной секции сальдируются. Если мы на лонг акции и шорт фьючерса получим прибыль по акции и убыток по фьючерсу (наша цель при переносе через реестр получить суммарный «0»), то налог платить не нужно. Акция и фьючерс просальдируются по налогооблагаемой базе. Если получится поймать бэквордацию, то мы получим арбитражный профит в неочищеной форме. Он будет уже потом сальдироваться с общей налогооблагаемой базой, что для нас еще и лучше!

Вывод

Дивиденды можно получать и без риска гэпа, и даже без самого дивиденда, если проявить осведомленность по дивидендной политике компаний, на которые представлены фьючерсы, а таких весьма много! Да, прибыль не велика, но это арбитраж, здесь и риск минимален. Подходит для консервативного инвестора.

Напомним, что сперва компания объявляет на e-disclosure.ru дату проведения совета директоров с пунктом в повестке собрания о распределении прибыли в форме дивидендов (за пару дней до совдира). Потом проводится совет директоров, на котором дивиденды рекомендуют. Далее публикуется протокол собрания и назначается ВОСА на утверждение дивидендов (как правило дивиденды одобряют, но бывают и исключения), а так же утверждается дата закрытия реестра, после которой происходит выплата дивидендов в очищенной форме (без налога).

Отметим, что на большое количество ликвидных компаний есть фьючерсы – договоры на продажу акций по фиксированным ценам. Фьючерсы могут образовывать «дивидендную бэквордацию»: начинать стоить дешевле акции на сумму дивидендов, а после закрытия реестра вновь равняться цене акции (с учетом лотности).

Возможны 2 сценария

1. Фьючерс может выйти в дивидендную бэквордацию после: а) рекомендации совдира акционерам; б) утверждения дивидендов на ВОСА; в) перекладки из 12.23 фьючерса в 3.24. У многих компаний закрытие реестра будет проходить уже в период действия 3.24 фьючерсов, тогда мы можем получить арбитражную прибыль в размере дивидендной бэквордации в среднем 50-70% от размера дивидендов.

2. Фьючерс может и не выйти в бэквордацию, а продолжать двигаться синхронно с акцией. Тогда наша цель — перенестись через дату закрытия реестра, получить «0» по конструкции и попасть в реестр.

Если фьючерс еще не в бэквордации, то мы покупаем акции и с учетом лотности продаем фьючерс на эти акции. А далее либо выход в дивидендную бэквордацию и получаем «быстрые деньги», либо ждем закрытия реестра, чтобы конструкция дала суммарно 0 (акция дает минус, а шорт фьючерса аналогичный плюс, в итоге 0, но мы в реестре!)

2. Дивидендный портфель 9мес 2023года

А теперь посмотрим, какие компании объявили дивиденды, и что мы можем предпринять. А мы имеем:

Ростелеком/RTKM 5,44руб на 1.12 (дата реестра)

ВУШ/Wush 10,25руб на 4.12,

Лукойл/LKOH 447руб на 17.12,

ФосАгро/PHOS 291руб на 25.12,

ГМК/GMK 915руб на 26.12,

Газпром нефть/SIBN 82,94руб на 27.12,

НоваБев/BELU 135руб на 27.12,

Совкомфлот/FLOT 6,32руб на 07.01,

Роснефть/ROSN 30,77руб на 11.01.

А теперь разберем подробнее. Отделим, где есть, за чем поохотиться, от тех идей, где уже дивиденды вытряхнули (но эту схематику можно будет применять и на будущее).

1. Ростелеком ао/RTKM 12.23 акция 82,02р (10 акций), фьючерс 7801руб (100 акций). Пропорция 1 фьючерс на 10 лот акций. ГО 2157р 26% стоимости фьючерса + подушка на вармаржу 10-15%. Но тут уже дивидендная бэквордация 4,01, т.е. остаток 1,43р от дивидендов 5,44р уже смысла забирать нет. Но вот вам пример дивидендной бэквордации на дивидендных новостях.

2. ВУШ/WUSH 12.23 акция 228,7р (1 акция), фьючерс 2258р (10 акций). Пропорция 1 фьючерс на 10 акций. ГО 1619р — 70% и 10-15% на вармаржу. Дивиденд 10,25 на 4.12, фьючерс без бэквордации. Нам нужно перенести купленную акцию и проданный фьючерс через 4.12, т.е. продержать в районе 2-х недель. Денежный резерв потребуется высокий (ГО фьючерса большое), 5% дивидендов уже сократятся до 2,5%, так как на фьючерс (ГО и подушка) задействуют почти столько же сколько и акция. 2,5% можно получить, причем и экспирация фьючерса не за горами – 21.12. И маржинальность идеи можно было бы повысить, но акции ВУШ нельзя брать «с плечом». В дивидендном арбитраже акции в лонг с плечом вполне допустимы и 1-2 плечо вполне позволительно, особенно при недолгих сроках удержания. В общем, ВУШ это 2-2,5% за 2 недели –месяц (при экспирации).

3. Лукойл/LKOH 12.23 акция 7154р (1 акция), фьючерс 67557р (10 акций). Пропорция 1 фьючерс на 10 лот акций. ГО 22343р – 30% и10-15% на вармаржу. Дивиденд 447 на 17.12, но фьючерс уже в бэквордации на 398р. В текущих ценах строить нецелесообразно. Однако это пример того, что дивидендная бэквордация существует, и расторопные трейдеры уже построили арбитраж (даже с плечом).

4. ФосАгро/PHOS 3.24 акция 6733р (1 акция), фьючерс 6824р (1 акция). Пропорция 1:1. ГО 1545р – 22% и 10-15% на вармаржу. В период праздников ГО процентов на 5 поднимут. Дивиденд 291р на 25.12, что соответствует 4,3% за месяц держания до закрытия реестра. Мало того, фьючерс еще и в контанго, что для нас благо. Отметим, что акции мы держим на фондовой площадке, а фьючерсы на срочной, и это разные учеты средств (если не рассматриваем единый счет). На срочной секции нужно держать в районе 40% от суммы акций (ГО и подушка вармаржи). Мы 291р дивидендов получим в итоге не на 6733р стоимости акции, а на 6733 +1545+1000, т.е. в итоге где-то на 10000р, что даст 2,9%. НО Ставка лонг для КСУР равна 36, в идею можно войти с 1-м плечом по акции и за месяц получить уже около 6%, что уже интереснее. Может фьючерс перейдет в бэквордацию при переходе из декабрьской в мартовское исполнение, хотя там уже и до реестра недалеко (21.12 экспирация, 25.12 реестр). Дата реестра еще укладывается в 23 год, через праздники переносить смысла нет.

5. ГМК/GMK 3.24 акция 17178р (1 акция), фьючерс 17280р (1 акция). Пропорция 1:1. ГО 3889р -22% и 10-15% на вармаржу. Реестр закрывают до праздников. Дивиденд 915р на 26.12, что соответствует 5,3% к акции. Но нам нужна акция + еще 30-35% на фьючерс, т.е. где-то 23000руб. Так мы получим дивидендную доходность 3,9%. ГМК весьма ликвидная бумага и ставка лонг по ней для КСУР равна 36. 1-е плечо вполне допустимо, а это повысит доходность идеи.

6. Газпром нефть/SIBN 3.24 акция 848р (1 акция), фьючерс 7796р (10 акций). Пропорция 10:1. ГО 1919р 25% и 10-15% на вармаржу. Реестр до праздников. Дивиденд 82,94р на 27.12. Но фьючерс уже в бэквордации на 684р, от 82р дивидендов остается 14р – смысла нет. Но это яркий пример дивидендной бэквордации на ликвидной бумаге.

7. НоваБев/BELU 3.24 акция 5602р (1 акция), фьючерс 5800 (1 акция). Пропорция 1:1. ГО 2193 37% и 10-15% на вармаржу. Суммарный резерв на фьючерс 50% акции (реестр до праздников 27.12). Дивиденд 135р на 27.12. Так дивиденд к акции составит 2,4%, а если учесть, что суммарно резерв нужен в районе 8300, то дивиденд составит 1,6%. Ставка лонг для КСУР равна 59, так 0,7 плечо сможет повысить доходность где-то до 2-2,2%, но на наш взгляд есть и более доходные идеи.

8. Совкомфлот/FLOT 3.24 акция 126р (10 акций), фьючерс 12899 (100 акций). Пропорция 10:1. ГО 4592р – 35% (с учетом праздников и все 40 брать можно) и 10-15% на вармаржу. 50% резерв на фьючерс. Дивиденд 6,32р на 07.01, 5% к акции, и 3,3% с учетом резерва по фьючерсу за 1,5 месяца держания позиции. Но где-то 0,7 плечо вполне можно взять и повысить доходность до 5% с учетом того, что ставка лонг для Совкомфлота равна 55 для КСУР (несколько увеличат в праздничные дни). Фьючерс в контанго на 2р в пересчете на акцию, и сработать идею вполне можно. Ставку маржинального переноса придется платить, но она не слишком высока.

9. Роснефть/ROSN 3.24 акция 578р (1 акция), фьючерс 57755р (100 акций). Пропорция 100:1. ГО 19123р 33% и 10-15% на вармаржу. Дивиденд 30,77р на 11.01, ставку лонг и ГО увеличат. К акции дивиденд составляет 5,3%, но на фьючерс еще потребуется 50% резерва, т.е. 3,5%. До 5% вполне можно повысить и задействовать плечо. Роснефть – ликвидная бумага, и ставка лонг КСУР равна 50.

Таким образом ФосАгро (2,9/6% (без плеча/с плечом)), ГМК (3,9/7%) наиболее интересны. Так же можно участвовать в Совкомфлот (3,3/5%) и Роснефть (3,5/5%).

Ждем решения по дивидендам по Татнефть. 17.11 совдир, но протокол ещё не публиковали. Приятно удивить могут МТС, Транснефть, Сбербанк и Газпром, но это будет уже настоящее Новогоднее чудо! Кстати, акция Татнефти 612р, а фьючерс 62545р – в контанго, совдир уже прошел, а протокол на момент написания еще не объявлен. На дивиденд 4-5% и на бэквордацию вполне можно рассчитывать.

3. Важный нюанс по налогам

Дивиденды приходят уже очищенные от налога. Если мы переносимся через реестр, то дивиденды приходят уже в чистой форме. А прибыль и убыток по фондовой/срочной секции сальдируются. Если мы на лонг акции и шорт фьючерса получим прибыль по акции и убыток по фьючерсу (наша цель при переносе через реестр получить суммарный «0»), то налог платить не нужно. Акция и фьючерс просальдируются по налогооблагаемой базе. Если получится поймать бэквордацию, то мы получим арбитражный профит в неочищеной форме. Он будет уже потом сальдироваться с общей налогооблагаемой базой, что для нас еще и лучше!

Вывод

Дивиденды можно получать и без риска гэпа, и даже без самого дивиденда, если проявить осведомленность по дивидендной политике компаний, на которые представлены фьючерсы, а таких весьма много! Да, прибыль не велика, но это арбитраж, здесь и риск минимален. Подходит для консервативного инвестора.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба